Dopo i CCT, i certificati di credito del tesoro che pagano cedole semestrali variabili, arrivano i CCteu. Sono anch’essi titoli a tasso variabile e gli interessi vengono corrisposti con cedole posticipate semestrali ma sono indicizzati al tasso Euribor 6 mesi. I CCT invece hanno cedole ancorate a un diverso parametro di indicizzazione: il tasso BOT.

CCT cosa sono

I CCT (Certificati di credito del Tesoro), sono titoli obbligazionari dello Stato italiano a tasso di interesse (o cedola) variabile ma sono indicizzati ai BOT: corrispondono cedole posticipate semestrali indicizzate al rendimento dei Buoni Ordinari del Tesoro semestrali al quale viene aggiunto uno spread. Il CCT, strumento di uso comune per privati ed istituzionali italiani, non è mai stato un titolo molto apprezzato all’estero. L’indicizzazione tipica dei titoli a tasso variabile in ambito nazionale ed internazionale è appunto al tasso Euribor, mentre il CCT paga cedole indicizzate al rendimento dei Buoni Ordinari del Tesoro (BOT).

I nuovi CCTeu

Per questo il Tesoro ha iniziato a emettere un nuovo tipo di titoli i CCTeu che sono indicizzati al tasso Euribot. Correttamente il ministero dice nel comunicato stampa: “Il nuovo parametro è, invece, uno dei principali indicatori del mercato monetario dell’Area Euro e gode di ampia diffusione tra una vasta gamma di operatori del comparto obbligazionario europeo. Come tale esso presenta quindi i presupposti affinché il nuovo strumento benefici di una penetrazione maggiormente diversificata nei portafogli di operatori nazionali ed internazionali. Inoltre, il nuovo titolo offre un’efficace opportunità di protezione per investitori, sia istituzionali che retail, le cui passività siano esposte dall’andamento dell’Euribor (si pensi al caso dei mutui immobiliari a tasso variabile).” (l’originale del comunicato è disponibile qui).

Quanto rendono i CCT e i ccteu

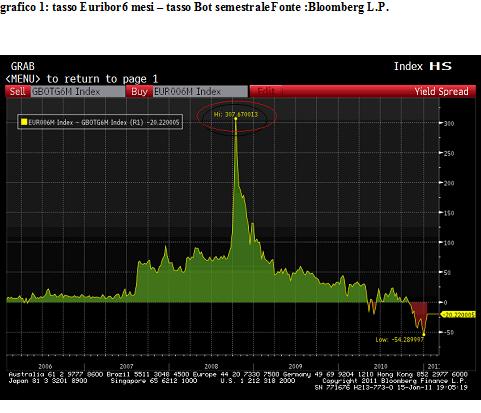

In parole povere, qua si dice che il nuovo titolo risponde di più alle esigenze quotidiane del mondo finanziario: in particolare è valido il ragionamento per cui chi ha un mutuo a tasso variabile troverà in questo nuovo strumento un investimento adeguato, perché trova una cosa che ha lo stesso parametro di indicizzazione del suo debito.In più, nella crisi bancaria del 2008 il tasso Euribor a sei mesi è salito molto più di quello dei bot (vd. Grafico 1), arrivando fino al tre per cento in più su base annua. Poi si è rapidamente riallineato, ed ora lo scarto è dello 0,2% lordo annuo a favore del Bot.

Ad oggi, sulla scadenza 2015, ci sono due CCT, uno vecchio con isin IT0004404965 scadenza 1/9/2015, ed uno nuovo con isin IT0004620305 che scade il 15/12/2015. ai prezzi di venerdì 14 gennaio, e nell’ ipotesi di euribor e Bot costanti, renderebbero così:

meglio compare i cct o i ccteu?

E non è possibile saperlo; sono titoli che cambiano la cedola ogni volta, indicizzando a cose diverse, per cui a meno di avere capacità divinatorie, non è possibile predire quale dei due, alla scadenza, sarà stato migliore. In fondo, la più grande maledizione del mondo finanziario recita: “A parità di altre condizioni”.

Ma fra le caratteristiche di questi titoli non c’è qualcosa che mi aiuti a scegliere fra di loro? In realtà una cosa c’è, non è segreta, ed è di grande aiuto: Il CCTeu, in realtà, non è dal punto di vista dei rendimenti un titolo di stato italiano!!! Almeno, non quando serve, ovvero quando i rendimenti richiesti dal mercato allo stato italiano salgono.

Vediamo un esempio numerico partendo dalla situazione di oggi. Immaginate che, per un qualunque motivo, il premio di rendimento richiesto dal mercato per detenere qualunque titolo di stato italiano rispetto ad un titolo tedesco vada dall’ 1,5% circa attuale al 5% e che quindi ci sia uno “scarto” in su del 3,5% ; cosa succede ai nostri due CCT?

Dato che l’aumento è solo dovuto al peggioramento del merito di credito dell’emittente, non impatta sul livello dell’EURIBOR; nella realtà probabilmente avrebbe un impatto, ma comunque di dimensione non rilevante ai fini della comprensione del meccanismo. Il Bot, invece, subirebbe in pieno il rialzo dei tassi di mercato, migliorando il livello delle cedole del CCT “old economy”, il cui prezzo nell’esempio rimane invariato.

….ed il CCT nuovo? Beh, quello farebbe veramente una brutta fine; le cedole non si adeguerebbero al nuovo livello dei tassi dei titoli di stato italiani, il che è logico, dato che l’Euribor è il livello di tasso sui migliori debitori bancari Europei: l’unico modo per il nuovo CCT di rendere come il vecchio, è di scendere di prezzo. In questo caso, chiaramente scolastico, scendere del 15%.

Tenete conto che anche qui c’è un po’ di “A parità di altre condizioni”, ma l’unico caso in cui questo effetto non si manifesterebbe sarebbe quello in cui, in una crisi finanziaria, tutti i titoli di stato rendano più di prima tranne i BOT. Può succedere? Certo! Ci scommettereste i vostri soldi? Prima di rispondere però, guardate questo grafico sotto.

Noi non siamo la Grecia, ma là i tassi dei titoli di stato a breve termine sono saliti eccome.

come sono nati i CCT

Quindi, il CCT “vero” è solo quello vecchio; il nuovo …….è un misto di cose diverse, come un centauro, che era metà uomo e metà cavallo. Il loro maggiore rappresentante, il saggio Chirone, era per la mitologia greca un personaggio di grandissime qualità….ma non fece una bella fine …

Giovanni Ponzetto, l’autore di questo contributo, è strategist obbligazionario presso la Tokos di Torino.