Porsi il problema di dove comprare fondi comuni di investimento è fondamentale, perché i costi applicati dai diversi intermediari possono incidere in modo significativo sul rendimento finale. Dimmi dove li compri e ti dirò quanto rimarrà nelle tue tasche.

Negli investimenti vale sempre una regola semplice: meno commissioni paghi, più rendimento resta nelle tue tasche. Ma allora, chi offre davvero le condizioni migliori per operare in fondi e sicav negoziabili? E quali richieste è giusto fare alla propria banca?

Dove comprare fondi comuni di investimento: I Costi da conoscere

Prima di decidere dove comprare fondi comuni di investimento, è importante conoscere le principali voci di costo che possono incidere sul rendimento finale. Le spese infatti non sono sempre trasparenti e spesso variano a seconda del canale di acquisto e della tipologia di fondo.

Tra i costi applicati dai fondi troviamo commissioni di ingresso e uscita, commissioni di gestione, commissioni di performance, costi di switch. Quando devi scegliere dove acquistare fondi comuni di investimento devi considerare che alcune spese sono uguali per tutti gli intermediari, altre no: puoi tagliare i costi o pagare più del dovuto.

Ecco una carrelata dei costi che puoi pagare e che alcuni intermediari ti possono scontare o ridurre

-

Commissioni di ingresso e uscita, applicate quando si sottoscrive o si dismette il fondo. Alcuni intermediari non le applicano.

-

Commissioni di gestione, che vengono prelevate ogni anno dal patrimonio del fondo e incidono sulla performance netta. Alcuni intermediari le scontano.

-

Commissioni di performance, legate ai risultati raggiunti dal gestore. Le devi pagare sempre se sono previste.

-

Costi di switch, nel caso in cui si decida di spostare il capitale da un fondo all’altro. Dipende da intermediario a intermediario.

Conoscere questi elementi è essenziale per capire quale canale scegliere per comprare fondi comuni di investimento.

Quanto costano davvero i fondi a seconda di dove li compri

Oltre a capire dove comprare fondi comuni di investimento, è fondamentale valutare anche dove conviene comprarli. Se si sceglie la banca tradizionale, ad esempio, ci si può trovare a pagare un 2–3% di commissioni di ingresso: su 10.000 euro significa che 200–300 euro vengono subito erosi dai costi.

Se invece lo stesso fondo viene acquistato su piattaforme online come Fundstore o Online Sim o Banca Sella, la commissione di ingresso spesso è azzerata. Rimangono i costi di gestione ma alcuni intermediari scontano anche questi, con un risparmio netto per il risparmiatore.

Ci sono poi i costi di switch, cioè le spese per cambiare fondo: nelle banche possono essere salati, mentre su piattaforme indipendenti sono spesso ridotti o addirittura gratuiti.

Questi esempi mostrano come il canale scelto per acquistare un fondo non è un dettaglio, ma una decisione che può fare la differenza nel rendimento finale dell’investimento.

Scegliere la piattaforma migliore dove comprare fondi comuni di investimento

La scelta della banca o della piattaforma giusta dove comprare fondi comuni di investimento può fare la differenza.

La nostra società, SoldiExpert SCF offre consulenza finanziaria indipendente: non siamo pagati da intermediari, ma direttamente dai clienti. Questo significa che chi si affida a noi viene seguito anche nella scelta della piattaforma più adatta, nella valutazione delle condizioni della propria banca, e nell’individuazione di possibili alternative più convenienti.

È difficile stabilire una banca o una piattaforma “perfetta” in assoluto: i fattori da valutare sono molti, come costi, gamma di fondi disponibili, facilità d’uso e servizi collegati. Proprio per questo insistiamo sull’importanza di un’analisi personalizzata.

i costi da pagare quando acquisti fondi comuni d’investimento

Sul tema dei costi e delle modalità di acquisto riceviamo spesso domande da chi vuole capire dove comprare fondi comuni di investimento senza sprecare denaro in commissioni superflue di fondi e sicav negoziabili. Ecco i punti principali:

1) Quali sono le banche o piattaforme di fondi più interessanti in base alla nostra esperienza?

2) E’ possibile con la propria banca rinegoziare le condizioni sui fondi se ritenute fuori mercato?

3) Perché alcune banche fanno pagare commissioni di sottoscrizione sui fondi?

4) Quali sono le condizioni che sarebbe bene ottenere quando si comprano fondi?

5) Ora che Borsa Italiana ha aperto anche alla negoziazione dei fondi perché non utilizzare questa possibilità?

Nei prossimi paragrafi risponderemo a questi punti, mostrando con esempi concreti come scegliere non solo quali fondi acquistare, ma soprattutto dove conviene comprarli.

Quali banche o piattaforme sono più interessanti dove comprare fondi comuni di investimento?

Capire dove comprare fondi comuni di investimento significa anche conoscere le differenze tra banche tradizionali e piattaforme online. Nella nostra esperienza, la scelta dell’intermediario può cambiare molto in termini di costi e flessibilità operativa.

Tra le piattaforme online specializzate dove comprare fondi comuni di investimento troviamo ad esempio Banca Sella, Fundstore, Online Sim e FondiOnline.

Queste piattaforme distinguono perché non applicano commissioni di ingresso, di uscita o di switch sui fondi. Al loro posto, prevedono spese fisse per operazione (mediamente 10–15 euro), che diventano convenienti soprattutto per chi fa investimenti di medio-grande importo o effettua switch frequenti. Inoltre offrono una gamma molto ampia, spesso superiore a quella delle singole banche.

Le banche online generaliste come Fineco propongono un modello diverso: accanto a servizi bancari e di trading, mettono a disposizione anche migliaia di fondi comuni. In questo caso, però, bisogna fare attenzione alle condizioni: non tutti i fondi hanno le commissioni di ingresso azzerate e spesso vengono proposte classi di fondi con costi di gestione più elevati.

Banche tradizionali vs banche online: quali convengono di più?

Le banche tradizionali restano in genere l’opzione meno conveniente per chi vuole acquistare fondi comuni di investimento.

Oltre a una gamma limitata (spesso focalizzata sui prodotti della propria società di gestione), applicano commissioni di ingresso che possono arrivare al 2–3% del capitale investito.

Per questo motivo, quando si valuta dove comprare fondi comuni di investimento, conviene partire dalle piattaforme online o, in alternativa, scegliere banche che permettano di negoziare a condizioni trasparenti e competitive.

Quali condizioni sarebbe bene ottenere quando si comprano fondi?

Se vi state chiedendo dove comprare fondi comuni di investimento a condizioni vantaggiose, la risposta non è soltanto “quale banca” ma anche “quali condizioni” riuscite a ottenere.

Secondo la nostra esperienza, la banca o la piattaforma migliore è quella che:

-

Offre una gamma multi-manager, cioè permette di scegliere tra fondi e sicav negoziabili di più società di gestione, e non solo quelli della “casa”.

-

Consente un’operatività online completa, senza dover passare fisicamente in filiale o tramite un consulente. Tempo, soldi e libertà valgono tanto quanto i rendimenti.

-

Azzera i costi di sottoscrizione, perché oggi non ha senso pagare commissioni di ingresso su fondi e sicav negoziabili. Nei prospetti si legge che possono arrivare fino al 4,5%, ma è una finzione scenica: il collocatore può SEMPRE scontarle (ovvero derogarle) al 100%.

Commissioni di ingresso: puoi non pagarle se compri dei fondi comuni?

La verità è che le commissioni di ingresso non dovrebbero mai pesare davvero: per questo è importante valutare bene dove comprare fondi comuni di investimento, scegliendo banche o intermediari che le azzerano. Se ve le fanno pagare, non è una necessità ma una scelta commerciale, e significa che vi stanno trattando da polli e non da aquile.

Non dovete preoccuparvi per la banca: anche senza quelle commissioni continuerà a guadagnare grazie alle commissioni di gestione, che in Italia vengono retrocesse in gran parte alla rete distributiva. Se la vostra banca insiste nel volervele applicare, sappiate che sono soldi che sottrarrete al vostro rendimento, anche diversi punti percentuali in un anno.

E non c’è alcun obbligo di accettarli: si possono trattare, oppure si cambia intermediario. È il mercato, bellezza.

Dove comprare fondi comuni di investimento su Borsa Italiana

Da qualche anno Borsa Italiana ha aperto alla quotazione diretta dei fondi comuni di investimento e delle sicav. L’idea è interessante perché offre ai risparmiatori la possibilità di acquistare questi strumenti con la stessa semplicità con cui si comprano azioni o ETF.

I vantaggi sono evidenti: commissioni di negoziazione basse, plafonate come per i titoli azionari (spesso tra 10 e 20 euro per eseguito) e soprattutto la possibilità di accedere alle classi più economiche, quelle con costi di gestione ridotti.

Peccato che in Italia questa opportunità sia rimasta limitata. Solo pochi intermediari, come Directa Sim, permettono davvero di negoziare i fondi quotati. La maggior parte delle banche preferisce non rendere disponibile questo mercato: sarebbe come segarsi il ramo su cui sono sedute, visto che guadagnano proprio dalle commissioni più alte.

Per chi si chiede dove comprare fondi comuni di investimento a costi più bassi, la Borsa resta quindi un’opzione valida sulla carta ma ancora poco accessibile nella pratica.

>>Il tuo portafoglio è robusto, adeguato e paghi il giusto? Richiedi una consulenza senza impegno<<<

All’estero, in mercati più trasparenti come quello britannico, questo modello è già realtà. In Italia invece la resistenza al cambiamento rimane forte.

Dove comprare fondi comuni di investimento: Fineco vs Fundstore

Quando ci si chiede dove comprare fondi comuni di investimento, due nomi che emergono spesso sono Fineco e Fundstore.

E quello che scriviamo è frutto della nostra esperienza e di quella della nostra clientela che opera con tutte le principali banche e di cui ci siamo fatti un quadro abbastanza preciso in questi anni di pregi e difetti.

Nel caso di Fineco si tratta di una banca online “one stop” (ovvero con la quale è possibile non solo negoziare quasi tutti gli strumenti finanziari ma anche avere tutti i servizi di tipo bancario).

Mentre Fundstore è una sorta di supermercato di fondi con alcune caratteristiche particolari e similmente funzionano anche Online Sim e Fondionline per buona parte delle considerazioni che facciamo sui confronti da fare.

Le caratteristiche di Fundstore

In particolare Fundstore è una piattaforma online dove comprare fondi comuni di investimento specializzata nei fondi e sicav negoziabili (dietro c’è una banca “boutique” come Banca Ifigest). Quindi non si possono comprare tramite Fundstore né azioni né obbligazioni né ETF.

Non è una banca tradizionale, ma una piattaforma nata per offrire accesso a una gamma molto ampia di fondi e sicav, oltre 4.500 in catalogo. Dietro c’è Banca Ifigest, che svolge il ruolo di banca depositaria e intermediario.

La logica è semplice: Fundstore non applica commissioni di sottoscrizione, di uscita o di switch. Al loro posto ci sono spese amministrative fisse, in media 15 euro per operazione, che coprono i costi di gestione della banca corrispondente. Questo modello rende la piattaforma particolarmente conveniente per chi investe importi medio-alti o per chi ha necessità di fare switch frequenti tra fondi di diverse case di gestione.

Un altro vantaggio di Fundstore è l’accesso alle classi più economiche dei fondi, quelle che di solito vengono riservate agli investitori istituzionali o che le banche tradizionali tendono a non proporre. Per un risparmiatore attento ai costi, questa è una differenza cruciale.

Le caratteristiche di Fineco

Fineco, al contrario, è una banca online completa: conto corrente, servizi bancari, trading su azioni, obbligazioni, ETF e naturalmente fondi comuni. L’offerta di fondi è molto ampia, circa 4.000 prodotti, ma il modello di pricing è diverso da quello di Fundstore.

Solo una parte limitata dei fondi (circa il 20%) rientra nella modalità “no load”, cioè senza commissioni di ingresso. Sugli altri, Fineco applica costi di sottoscrizione oppure mette a disposizione classi di fondi con commissioni di gestione più elevate. È un sistema che a prima vista può sembrare conveniente, perché elimina il costo iniziale, ma che spesso si traduce in spese più alte nel tempo.

Inoltre, la gamma ampia non sempre corrisponde alla migliore trasparenza: per il risparmiatore medio, orientarsi tra classi diverse dello stesso fondo può risultare complicato e portare a pagare costi occulti senza accorgersene.

Fineco e le commissioni di gestione sui fondi: attenzione quando li acquisti

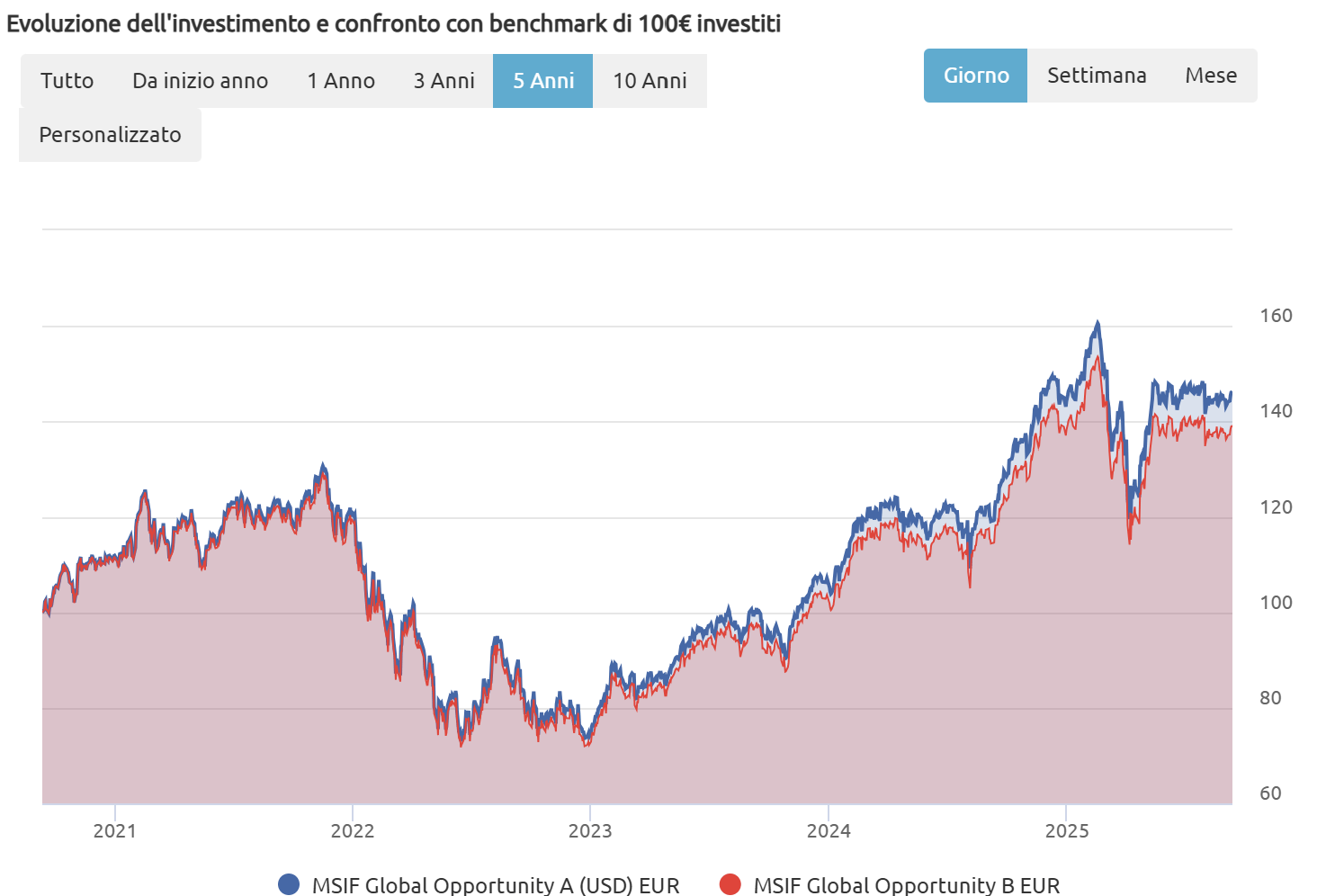

Per capire meglio come cambia la convenienza a seconda di dove comprare fondi comuni di investimento, facciamo un esempio concreto con un prodotto molto conosciuto: il Morgan Stanley Investment Funds – Global Opportunity (ISIN: LU0552385295).

Lo trovate sia su Fundstore che su Fineco. Su Fundstore zero commissioni di ingresso. Su Fineco vi comparirà invece che con l’acquisto online vi verranno applicate commissioni di ingresso su questo fondo dell’1,5%.

Ma voi le commissioni di ingresso non le volete pagare. E Fineco vi da questa possibilità perché su questa piattaforma è disponibile lo stesso fondo con una classe diversa (il Morgan Stanley Investment Funds Global Opportunity B, ISIN: LU0552385378), dove non c’è da pagare alcuna commissione d’ingresso.

Ottimo, direte voi. Ma c’è il “trucchetto” nel senso che con questa classe d’investimento la commissione di gestione annua balza dall’1,6% al 2,6%.

Sul fondo Morgan Stanley Investment Funds Global Opportunity fra classi A e B è possibile vedere anche in modo percentuale su un periodo di un anno o 5 anni come un maggior costo implicito derivante dalla classe di investimento maggiorata può riflettersi nella performance del fondo.

Scegliere la piattaforma migliore dove comprare fondi comuni di investimento

Capire dove comprare fondi comuni di investimento significa guardare oltre la semplice gamma di prodotti offerti. Bisogna valutare le condizioni economiche, la trasparenza dei costi, la facilità di operare online e la possibilità di accedere alle classi più convenienti.

In generale, piattaforme specializzate come Fundstore tendono a essere più competitive sui costi, mentre banche come Fineco offrono una gamma più ampia ma con logiche commerciali che spesso penalizzano il risparmiatore meno attento. Le banche tradizionali, invece, restano quasi sempre la scelta meno conveniente.

La verità è che non esiste l’intermediario perfetto per tutti: serve capire quali sono le vostre esigenze e quali condizioni riuscite a ottenere. Qui entra in gioco il ruolo di un consulente indipendente, che può guidarvi a selezionare non solo i fondi migliori, ma anche il dove e come comprarli per non sprecare denaro in commissioni superflue.

FINECO: vuoi pagare meno commissioni sui fondi? C’è FINECO ADVICE

Su Fineco è possibile negoziare una buona gamma di fondi e sicav, anche se inferiore rispetto a quella di piattaforme specializzate come Fundstore. Per spendere meno, è importante sapere come muoversi: conviene puntare sui fondi “no load”, cioè senza commissioni di ingresso, oppure chiedere la deroga totale al consulente.

Non tutti lo dicono apertamente, ma i collocatori hanno la facoltà di azzerare al 100% le commissioni di sottoscrizione e di proporre le classi più economiche dei fondi. Il problema è che non sempre sono disposti a farlo, perché quelle commissioni rappresentano parte del loro guadagno e del ristorno che ricevono dalle società di gestione.

Diversi risparmiatori ci hanno segnalato che, insistendo, si può ottenere un risparmio significativo, sia in fase di apertura del conto sia trattando con il consulente già assegnato.

In alcuni casi si passa alla cosiddetta “web cooperation”, che consente al consulente di preimpostare online l’ordine di acquisto richiesto dal cliente senza applicare i costi di ingresso, anche se previsti.

Non sempre la trattativa va a buon fine, ma vale la pena provarci: pagare o meno quelle commissioni può fare la differenza tra un rendimento decente e uno eroso dalle spese.

Dove comprare fondi comuni di investimento: conclusioni

Capire dove comprare fondi comuni di investimento è solo il primo passo. La vera questione è capire innanzitutto se siano davvero lo strumento più efficiente per la tua situazione personale e il tuo profilo di rischio.

Se state pensando di acquistare un fondo comune, se vi è stato consigliato dalla vostra banca e volete un secondo parere, oppure se lo avete già in portafoglio e desiderate un’analisi indipendente, potete chiedere un check-up gratuito con uno dei consulenti di SoldiExpert SCF.