Rischio di cambio: si chiama così perché è percepito e vissuto dagli investitori esattamente in questo modo, come un rischio.

Se vivo in Europa e uso gli euro ma investo in strumenti finanziari in valuta diversa dalla mia, la variazione del rapporto tra il valore delle due valute potrebbe tagliarmi via una fettina del mio valore iniziale. Rischio cambio, appunto. Potrebbe, oppure no. Perché, come vedremo, bisogna considerare anche il rischio cambio in senso contrario, ovvero quando il vero rischio è… coprirsi dal rischio.

Mettiamo il caso che io voglia fare un viaggio negli Stati Uniti. Prendo i miei euro (un bel po’, perché l’America costa cara) vado in banca o da un cambiavalute autorizzato e compro dei dollari da utilizzare quando sarò arrivato. “Ho 1000 euro – per esempio – quanti dollari mi dà?”, chiedo.

Il funzionario picchietta qualcosa di misterioso sulla tastiera del suo computer et voilà: in cambio dei miei 1000 euro ricevo “circa” 1070 dollari. Nel momento in cui scriviamo il cambio è circa 1,07 e questo significa che per ogni Euro riceverò 1,07 dollari. Per semplicità non consideriamo eventuali commissioni.

Supponiamo poi che al mio ritorno mi siano avanzati sempre quei 1070 dollari, perché negli Usa ho pagato tutto con carta di credito (di solito funziona proprio così!). Torno dal mio funzionario in banca e glieli restituisco. Mi darà indietro i miei 1.000 euro? In realtà dipende dal cambio: se sarà superiore a 1,07, supponiamo 1,10 riceverò solo 972 euro. Se sarà invece inferiore a 1,07, supponiamo 1,05 riceverò invece 1020 euro. Se il cambio invece sarà rimasto fermo a 1,07 riceverò esattamente i miei 1.000 euro iniziali.

Il rischio cambio è dunque la possibilità che i movimenti valutari influenzino i miei rendimenti in modo favorevole o al contrario, in senso negativo.

Come proteggersi dal rischio cambio

In economia si dice che il tasso di cambio tra due valute esprime e sintetizza il rapporto tra le economie di due aree diverse. A volte una delle due va meglio, altre volte è in affanno o in crisi, e il cambio lo evidenzia. Il tasso di cambio varia continuamente, non ogni settimana o ogni giorno, ma ogni secondo. Si muove solitamente all’interno di tendenze pluriennali anche perché il rapporto tra due economie ci mette un po’ a modificarsi. Da qui nasce il rischio cambio.

Per questo è necessario capire come evitare di essere sorpresi da queste oscillazioni, cioè come proteggersi dal rischio cambio.

Per sapere quanti euro ci vogliono per comprare dollari o quanti dollari servono per acquistare yen, bisogna affidarsi ai tassi indicati dai singoli intermediari, che a loro volta si affidano al circuito di scambio non regolamentato utilizzato da migliaia di banche e istituti finanziari in tutto il mondo noto come Forex. Come proteggersi dal rischio cambio, insomma, non ve lo insegnano gli intermediari, perché sono loro che lo gestiscono.

Rischio cambio euro dollaro su fondi ed ETF

Il rischio cambio non esiste però solo sui contanti, ma su tutti gli strumenti di investimento, in particolare su fondi ed ETF. Infatti, questi strumenti d’investimento, così come i derivati, possono a loro volta replicare o incorporare l’andamento di altri strumenti quotati in una valuta diversa da quella dell’investitore. Appunto, per esempio, in dollari rispetto ai nostri euro. Incorporando a tutti gli effetti un rischio cambio euro dollaro.

Quando acquisto o vendo uno strumento quotato in dollari Usa, sia esso un bond Apple o un fondo che investe nello SP500 o un ETF sul Nasdaq, si potrebbe incappare nello stesso rischio cambio, perché oltre all’andamento dello strumento sottostante, un investitore basato in euro è esposto anche al rischio cambio che il dollaro si deprezzi nei confronti dell’euro. Un evento che negli ultimi dieci anni ha senza dubbio premiato chi ha investito in dollari ma che ha visto all’interno del decennio momenti e trend opposti tra loro.

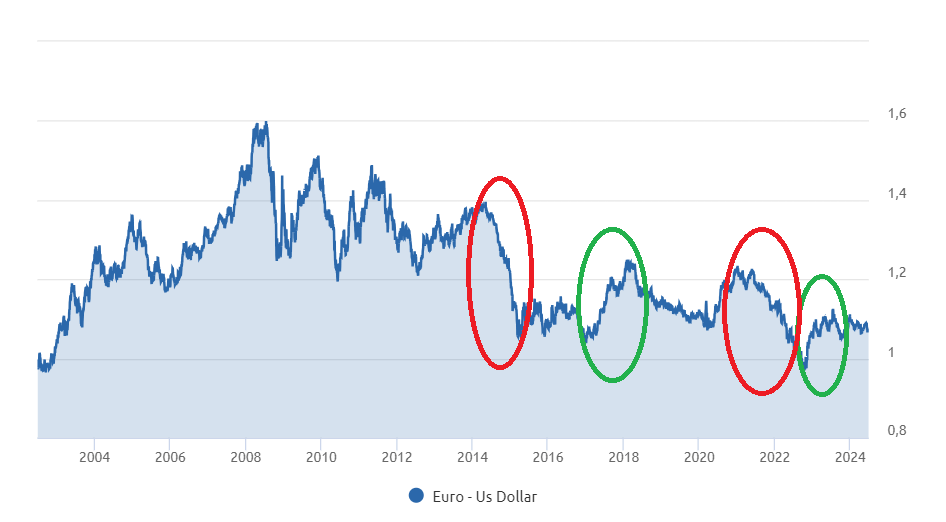

Se osserviamo il grafico sottostante tratto da Fida Informatica notiamo facilmente che mentre il debutto dell’euro vide un cambio contro dollaro sotto la parità, intorno a 0,85, nei successivi 6/7 anni l’euro si rafforzò molto. Tra il 2001 e il 2008 il dollaro si indebolì contro euro fino a raggiungere quota 1,60 che in soldoni significa che per acquistare 1 euro occorrevano 1,6 dollari. Altri tempi e un terribile rischio cambio per un investitore europeo.

Chi tra il 2002 e il 2008 ha infatti investito in strumenti finanziari americani senza coprirsi dal rischio cambio ha perso il 50% del proprio investimento solo a causa degli avversi movimenti valutari.

Una tendenza esattamente opposta è invece in atto sui mercati dal 2008 ad oggi seppur con importanti movimenti in un senso o nell’altro. Sempre all’interno del grafico abbiamo inserito alcune ellissi rosse ed altre verdi: le prime indicano fasi di mercato di forte apprezzamento della valuta americana, le seconde il contrario. Questi movimenti ci portano a una considerazione : coprirsi dal rischio cambio è certamente ragionevole in alcuni casi, ma in altri può rivelarsi controproducente.

L’hedging in valuta può essere svantaggioso?

Nella gestione e copertura del rischio cambio a questo punto entra in scena l’hedging valutario. Vediamo di cosa si tratta.

Sul mercato vi sono fondi d’investimento ed ETF investiti in valuta diversa dall’euro che comportano un rischio di cambio. Ma vi sono anche fondi d’investimento ed ETF di classe AH, cioè “a valuta coperta” o “hedgiati” (da hedged in inglese “coperto”). Questi ultimi incorporano una protezione che rende immuni le performance dal rischio cambio. Che sembra quindi essere la scelta giusta per chi vuole sentirsi al sicuro, in una botte di ferro. Ma la copertura della valuta può essere un chiodo all’interno della botte? Dipende da molti fattori, non ultimo il costo di protezione di questo rischio perché ovviamente non essere esposti al rischio cambio comporta un costo.

ETF e fondi in valuta “coperti”: un esempio

Sul mercato sono presenti moltissimi ETF e fondi in valuta estera. Ripercorrendo graficamente quest’ultimo lustro, vediamo che il rapporto di cambio tra euro e dollaro è oscillato da 1,06 a 1,25. Chi cinque anni fa avesse protetto dal cambio tutta la sua posizione di investimenti internazionali in dollari selezionando fondi o ETF a valuta coperta (cioè “sterilizzato” rispetto alla valuta”) oggi si ritroverebbe a parità di strumento con un capitale inferiore mediamente del 20%.

E questo nonostante il rapporto di cambio nel periodo sia rimasto da punto a punto sempre allo stesso livello. Vi sono molti di questi strumenti che hanno queste caratteristiche. Per esempio, ETF Giappone con copertura cambio e ETF oro con copertura cambio.

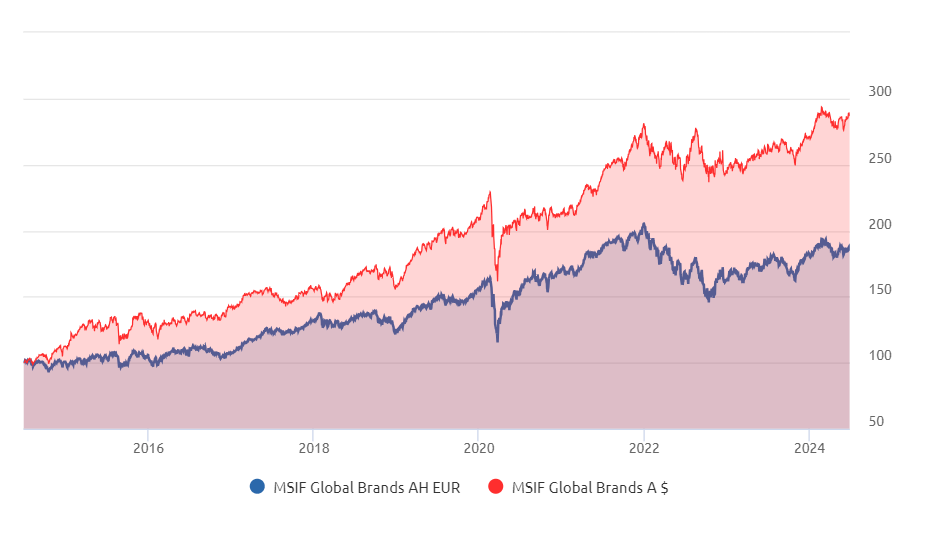

Considerando quindi ETF e fondi in valuta estera coperti, un esempio illuminante è dato dal fondo d’investimento in dollari MSIF Global Brands un fondo azionario che investe sulle azioni di tutto il mondo. Nel grafico sottostante si vede bene la differenza di andamento tra le due versioni, con copertura per il rischio di cambio contro il dollaro, la linea blu, oppure senza la sterilizzazione dell’effetto cambio. L’andamento dell’ultimo decennio è evidente ed è stato premiante per coloro che hanno deciso di correre il rischio senza coprirsi dalle oscillazioni di cambio.

Chi infatti ha acquistato la versione del fondo in dollari ha visto il proprio capitale passare a 100 a 280. Chi invece è stato più prudente ha visto il proprio capitale passare da 100 a 180.

Lo stesso effetto si può vedere su due ETC sull’oro a 5 anni. Quello con classe coperta ha offerto un rendimento complessivo inferiore di circa 20 punti percentuali, pari a circa il 2,5% in meno all’anno. ETF e fondi in valuta estera “coperti” possono essere davvero una bella martellata sulle dita.

coprire il DOLLARO nel LUNGO di solito NON PAGA

Insomma, una copertura valutaria ETF o fondi, se in dollari, spesso dà risultati inferiori a quelli nella divisa originaria. C’è da dire però che nel caso di una copertura del rischio cambio parliamo di mancati guadagni e non di perdite, perché qualora invece il cambio ci giochi contro, ovvero nelle fasi di mercato, che possono durare anche anni, in cui il dollaro si indebolisce, non coprire il cambio può portare a una vera e propria perdita e non a un mancato guadagno superiore.

A livello statistico comunque, e lungo un arco temporale significativo, la diversificazione valutaria nel biglietto verde paga e riduce il rischio. Soprattutto se il livello di cambio si trova su livelli in cui il biglietto verde risulta particolarmente sacrificato e ben distante dalla sua media storica.

La copertura del rischio cambio su fondi, ETF e altri strumenti può costare e non poco, da 1 a 3 punti percentuali l’anno storicamente parlando, visto che solitamente i tassi americani sono spesso stati superiori a quelli dell’Eurozona. Se quindi per molti la copertura può essere uno strumento utile, soprattutto per strumenti obbligazionari o su orizzonti brevi, non lo è per tutti né in tutte le situazioni. Confermando così l’assunto che in finanza non c’è nulla di assolutamente positivo o negativo.

Per gli ETF quindi la copertura del rischio cambio non è a priori né buona né cattiva di per sé. Per ogni investimento occorre valutare congiuntamente gli strumenti utilizzati e la fase di mercato, oltre al profilo di rischio e gli obiettivi di ogni singolo investitore. In taluni casi può accadere che per gli ETF, la copertura rischio cambio possa essere più costosa del rischio cambio stesso.

strumenti di copertura del rischio cambio

La diversificazione valutaria ha un suo perché per un investitore italiano ed europeo, soprattutto se prendiamo in considerazione valute forti (hard currency) come il dollaro USA.

Per questa ragione, come Soldiexpert SCF tendiamo a non coprire massicciamente il rischio cambio e in particolare il dollaro attraverso strumenti di copertura. Malgrado molti siano sempre affannosamente alla ricerca di strumenti di copertura rischio cambio.

Nel lungo periodo la pratica di utilizzare strumenti di copertura rischio cambio può costare caro, molto caro senza apportare grandi vantaggi, ma anzi al contrario peggiorare ulteriormente il rapporto rischio/rendimento. Per esempio, sull’azionario, che è per sua natura un investimento di medio-lungo termine, a nostro avviso non ha molto senso, soprattutto fino a che gli Stati Uniti e di conseguenza la loro divisa, rimarranno sul tetto del mondo in termini di motore economico, finanziario e di innovazione.

Nel caso del dollaro infatti il rischio cambio può diventare un’opportunità e, al contrario, un’eccessiva copertura dell’esposizione al dollaro può trasformarsi in una perdita o in un corposo mancato guadagno.

Se anche tu vuoi approfondire quali sono i rischi e le opportunità di detenere investimenti in valuta diversa dall’euro e valutare se sono adeguati al tuo profilo di rischio e al tuo orizzonte temporale, chiamaci per consulenza.

Per capire come lavoriamo e come possiamo esserti utile contattaci subito e fissa un appuntamento conoscitivo: la prima mezz’ora di consulenza è gratuita!

Per approfondire:

Scarica la nostra Guida gratuita agli ETF

Esplora i fondi d’investimento con l’esclusivo strumento SoldiExpert Fund Rating