Polizze abbinate ai mutui e pratiche commerciali scorrette. In Francia si cerca di frenare lo strapotere delle banche con un disegno di legge ad hoc. Una vicenda, quella delle assicurazioni vendute ai mutuatari, che ha coinvolto in passato anche diverse banche italiane, sanzionate in passato dall’Antitrust per la vendita di polizze assicurative al momento della sottoscrizione di un mutuo.

Sulle polizze abbinate ai mutui, in Italia sono state multate qualche anno fa diverse banche come Unicredit e Banca Intesa Sanpaolo: le polizze assicurative, ravvisò l’Autorità Garante della Concorrenza e del Mercato, erano utilizzate come condizione per accedere ai finanziamenti. L’Antitrust multò Unicredit per questa vicenda per 6.550.000 euro (provvedimento n. 28159 del 18/02/2020) mentre a Intesa San Paolo con il Provvedimento n. 28156 del 18/02/2020 fu comminata dall’Antitrust una sanzione per 4.800.000 euro per aver attuato pratiche commerciali scorrette riguardo le polizze assicurative vendute in abbinata con i mutui. Ma in Italia altre banche sono state sanzionate per aver indotto i clienti che richiedevano mutui o prestiti a sottoscrivere con pratiche commerciali scorrette polizze assicurative a garanzia del finanziamento: BNL, UBI e Compass multate per complessivi 12 milioni di euro.

L’argomento dei mutui e polizze assicurative abbinate in Europa è tornato di grande attualità poiché in Francia è in discussione in Parlamento in questi giorni una proposta che consentirà ai mutuatari di disdire l’assicurazione mutuatario per cambiarla con quella di un altro operatore più conveniente. Una sorta di liberalizzazione visto che oggi questo mercato in quasi tutta Europa è dominato in modo spesso opaco dalle banche. Secondo Patricia Lemoine, deputata al Parlamento e relatrice del disegno di legge il business delle polizze assicurative abbinate ai mutui: “rimane in una situazione di quasi monopolio a vantaggio delle banche. Queste ultime detengono infatti l’87,7% della quota di mercato“.

Qualche anno fa a fare scalpore furono anche le banche inglesi, coinvolte in uno scandalo che è costato 38 miliardi di sterline di sanzioni. Il motivo era sempre quello: si entrava in banca per accendere un mutuo e si usciva con il finanziamento e una polizza a protezione del credito. Un doppio guadagno per la banca, ma anche un costo aggiuntivo per il cliente cui la sottoscrizione della polizza veniva prospettata in alcuni casi come necessaria per accendere il mutuo. Ed è impressionante la differenza delle sanzioni fra Italia e Gran Bretagna se si legge cosa è accaduto.

Il testo parlamentare francese vorrebbe riconoscere al mutuatario che ha sottoscritto una polizza a garanzia del credito, il diritto di recesso, gratuito e in qualsiasi momento. Altra modifica prevista dal testo di legge: in caso di mancato rispetto del diritto di recesso, le sanzioni a carico della banca passano da 3.000 euro a 15.000 euro.

Le pratiche commerciali scorrette per cui alcune banche italiane e inglesi sono state condannate in passato, consistono in comportamenti appunto scorretti da parte degli istituti bancari. A chi richiedeva un mutuo, le banche infilavano polizze assicurative a protezione del credito. Il mutuatario pagava così un costo maggiorato ma non aveva scelta o perché le banche facevano intendere che senza la sottoscrizione della polizza il mutuo non sarebbe stato concesso o che in assenza della polizza il richiedente mutuo avrebbe pagato un tasso più alto.

Il più grande scandalo finanziario del Regno Unito su questo tema ha visto banche molto note coinvolte tra cui Lloyds, Barclays e Natwest.

Incredibile la sproporzione tra le sanzioni applicate dalle autorità inglesi (miliardi) e quelle italiane (milioni).

Ma cosa ci si riferisce con il termine “pratiche commerciali scorrette”, a quali norme devono sottostare gli istituti bancari e quali sono le possibili sanzioni nel caso di violazione? Ecco i dettagli di questo caso di sanzione antitrust alle banche e cosa è successo.

praticHE commercialI scorrettE per Intesa: cosa ERA successo?

Lo scorso anno Intesa Sanpaolo aveva ricevuto una sanzione dall’Antitrust per pratiche commerciali scorrette sul caso delle polizze associate ai mutui.

Dalla rilettura del precedente documento completo relativo al Provvedimento dell’Antitrust contro Intesa Sanpaolo – consultabile sul sito dell’Autorità Garante della Concorrenza e del Mercato – avevamo a suo tempo dato notizia sottolineando che emergevano particolari inquietanti sulle pratiche commerciali scorrette che una banca può mettere in atto per pompare i ricavi a danno dei propri clienti e le sanzioni antitrust applicabili alle banche spesso veramente basse rispetto al “ricavato” secondo numerosi osservatori.

Riteniamo sia utile ripercorrere questo caso in modo che tutti i mutuatari siano maggiormente consapevoli e quindi più tutelati e sia più chiaro di cosa si sta parlando e di una pratica purtroppo diffusa e che non riguarda solo Intesa SP.

Norme in materia di pratiche commerciali scorrette: violate da intesa sanpaolo?

Quali sono state le norme in materia di pratiche commerciali scorrette che Intesa Sanpaolo ha violato nel caso delle polizze mutuo dello scorso anno? E da quanto tempo? Secondo quanto ricostruito dall’Autorità Garante della Concorrenza e del Mercato, Intesa Sanpaolo fin da aprile 2017 poneva la sottoscrizione di polizze assicurative di vario genere “come condizione di fatto – a chi richiedeva un mutuo agli sportelli della banca ndr – per la concessione del finanziamento”.

Le polizze che Intesa Sanpaolo chiedeva ai clienti di sottoscrivere erano ad esempio, incendio e scoppio e polizze a garanzia del credito tutte emesse da società del Gruppo come la polizza ProteggiMutuo, la polizza a protezione del finanziamento Acasaconme, la polizza PPI XME Protezione e la polizza PPI Mi curo dei miei.

Una pratica commerciale scorretta e ritenuta come tale dall’associazione dei consumatori Altroconsumo che ha denunciato tutto all’Antitrust.

Con provvedimento n. 28156 del 18 02 2020 l’Autorità Garante della Concorrenze e del mercato aveva comminato a Intesa Sanpaolo una sanzione per pratiche commerciali scorrette di 4.800.000 euro (praticamente la massima possibile, ritenendo il fatto particolarmente grave) per la vendita di polizze abbinate ai mutui.

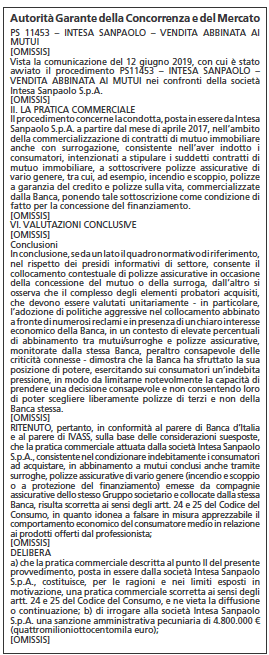

L’Autorità, attraverso il provvedimento, ha obbligato la banca entro 120 giorni dallo stesso a pubblicare un estratto per un giorno su tre quotidiani nazionali. Così venerdì’ 17 aprile 2020 sul Corriere, sul Messaggero e su Il Sole 24 Ore, sono comparsi estratti della sanzione comminata a Intesa Sanpaolo a caratteri doppi rispetto a quelli usati dai rispettivi quotidiani e con tanto di riquadro come si usa in queste situazioni.

Dalla rilettura del documento completo relativo al Provvedimento dell’Antitrust contro Intesa Sanpaolo – consultabile sul sito dell’Autorità – emergono, come anticipato prima, particolari inquietanti sulle pratiche commerciali scorrette che una banca può mettere in atto. Nonché sul modo in cui una banca possa violare le norme in materia di pratiche commerciali scorrette tale da dover far intervenire l’Autorità competente.

Colpisce che la prima banca del Paese e che si presenta spesso come fra le più “etiche” e impegnata nel “sociale” attui pratiche di questo tipo come raccontato dalla sentenza dell’Antitrust

Nel Provvedimento dell’Antitrust sono citate numerose segnalazioni sulle violazioni delle norme in materia di pratiche commerciali scorrette attuate da Intesa Sanpaolo:

“Nel mese di aprile 2017 IVASS (l’istituto che vigila sulle assicurazioni, ndr) ha trasmesso una segnalazione di un consumatore secondo il quale ISP aveva condizionato la concessione del mutuo immobiliare alla stipula di una polizza assicurativa con copertura “in caso di morte, invalidità permanente e disoccupazione”, come risulta dalla documentazione allegata alla segnalazione, consistente in una lettera inviata da una filiale di ISP e indirizzata al consumatore. In essa, la concessione del mutuo immobiliare viene espressamente condizionata all’acquisto, da parte del consumatore, della suddetta polizza a garanzia del finanziamento, in quanto “unico richiedente e monoreddito”.

Ma questo non è l’unico caso. “In relazione alla condotta oggetto di contestazione sono pervenute diverse segnalazioni provenienti dai consumatori, a partire dal mese di luglio 2017 fino al mese di settembre 2019. Pressoché tutte le segnalazioni dei consumatori riportano comportamenti attuati da parte dei singoli dipendenti degli istituti di credito, dichiarati come aggressivi, in quanto volti a vincolare l’erogazione del mutuo alla sottoscrizione di un prodotto assicurativo.”

Determinante l’indagine condotta dall’Associazione dei Consumatori che ha segnalato il caso all’Antitrust: “In data 18 dicembre 2018, Altroconsumo ha inviato una segnalazione contenente i risultati di un’indagine, svolta nel mese di novembre 2018, in modalità “mistery shopping” presso diversi istituti di credito e incentrata sugli abbinamenti tra surroghe e polizze assicurative, tra cui le polizze cd. incendio e scoppio. Nell’indagine svolta presso una filiale di ISP in Milano è risultato che essa non ha proposto alla sua clientela la possibilità di trasferire la polizza incendio e scoppio originariamente stipulata con la banca che ha erogato il mutuo oggetto di sostituzione, vincolando l’erogazione alla sottoscrizione di una nuova polizza incendio e scoppio offerta e commercializzata da ISP”. Pratica che l’IVASS ha confermato.

Che l’abbinata mutui-polizze assicurative Intesa Sanpaolo non fosse marginale, ma frutto di una pratica commerciale scorretta ricorrente e perseguita con determinazione dalla banca era emersa dai documenti relativi ad azioni intraprese a livello di macro-aree interregionali sull’andamento delle vendite abbinate e sui piani di azione da attuare, tramite la rete retail, per spronare e incentivare le stesse vendite.

Tali documenti, denominati “Monitoraggi PDA CPI 2019” (dove PDA sta per Piani di Azione e CPI per Credit Protection Insurance, ndr) riguardavano un’estesa area inter-regionale del Nord Ovest; consistevano in report settimanali sul numero di mutui Intesa Sanpaolo erogati e sul loro abbinamento con le polizze indicate (a protezione del finanziamento), essendo volti a verificare il rispetto dell’“obiettivo” e il “piano di azione”. In essi era riportata anche la comparazione tra direttori dell’area retail ed erano utilizzati indicatori di benchmark in cui figurano filiali con abbinamenti all’80-100%”.

Pratiche commerciali scorrette: cosa è successo nel passato?

Qual è stato il modo di operare della banca tale da violare le norme in materia di pratiche commerciali scorrette e fare intervenire l’Antitrust? Ecco cosa è successo nel passato e i dettagli a cui prestare attenzione nel caso di vendita di assicurazione sui mutui e non solo.

I bancari che non erano solerti nella vendita delle polizze assicurative venivano attenzionati

Vi era un “monitoraggio costante per la verifica delle motivazioni delle mancate coperture dei mutui con le polizze a protezione del finanziamento”. Affinché la polizza Intesa Sanpaolo venisse proposta al primo incontro con il richiedente del mutuo, era previsto “l’intervento dello specialista direttamente rivolto ai gestori meno propensi alla proposizione delle stesse polizze, per cui in fase di acquisizione della domanda di mutuo si programma l’intervento del direttore della filiale o del coordinatore per rafforzare la proposizione”.

Le filiali erano in forte competizione tra loro e quelle che erogavano mutui senza polizze abbinate erano sottoposte a pressioni anche tramite email stizzite riportate nel Provvedimento dell’Antitrust. “Sotto riportata la situazione al 10 maggio con obiettivo richiesto da DR [Direzione Generale] e vostra autocertificazione. Bene a livello di AREA, ma con poca coralità tra le filiali sono ben 7 le filiali ancora a zero. Tra le “grandi” molto bene […]. mentre sono indietro sia […] che […]” Inoltre, la filiale che colloca più polizze a protezione del finanziamento riceveva un premio di eccellenza.

Aveva colpito in queste email la disattenzione totale per il Cliente e il dipendente bancario e il focus sulla vendita del prodotto assicurativo

Nell’email interna del 27 maggio 2019, banca Intesa Sanpaolo si chiede: “Scusate ma in tutta la settimana scorsa solo 3 domande caricate? Nessuna dalle tre GRANDI? Mi fate sapere qualcosa? Lascio il file fino a stasera per eventuali ritardatari poi lo azzero. P.S. ricordatevi di mettere la data e le motivazioni della mancanza CPI (polizze a protezione del finanziamento, ndr)”.

Fortissimo il pressing sui Direttori di Filiale divisi tra buoni e cattivi come si può leggere in una mail interna del 28 novembre 2018: “In allegato trovate evidenziate in verde le filiali che stanno facendo bene per eventuali confronti tra direttori”.

Non si lesinano consigli spiccioli di “piccoli semplici approcci quotidiani che creano fiducia nella proposta di protezione” e portano il cliente a sottoscrivere la polizza “A fronte di un interesse del cliente, bisogna insistere per stipulare subito la polizza comunicando al cliente stesso l’importanza e l’opportunità di attivare con velocità e subito la protezione assicurativa a partire dallo stesso giorno, in modo da essere tutelato per qualsiasi evento negativo che potrebbe sempre succedere in assenza di copertura”.

L’assicurazione Intesa Sanpaolo ha permesso di far quadrare i conti per la banca.

Nel caso di surroghe, in cui il Cliente riusciva a ottenere condizioni di finanziamento migliori sul mutuo e la banca guadagnava quindi meno di prima, la polizza permetteva di far quadrare i conti. L’Antitrust aveva citato un Direttore di Area, che nel dare indicazioni alla sua rete di vendita composta da diverse filiali distribuite su un’area territoriale provinciale, con riferimento alle vendite abbinate nei mutui soggetti a rinegoziazione, richiedeva alla sua rete di negoziare azioni di cross selling, dimostrando come la polizza abbinata recuperi la perdita di redditività derivante dalla rinegoziazione delle condizioni economiche del mutuo Intesa Sanpaolo.

Molti clienti hanno protestato perché la polizza veniva fatta passare come obbligatoria per la sottoscrizione del mutuo di Intesa Sanpaolo. E in alcuni casi il finanziamento non veniva concesso perché il cliente si rifiuta di sottoscrivere la polizza. E questi sono alcuni particolari dettagli riportati nel provvedimento affinché la banca fosse accusata di attuare pratiche commerciali scorrette. Ma, in particolare, perché per Intesa Sanpaolo era fondamentale il binomio mutuo/assicurazione?

Avendo analizzato tutti i fattori che hanno portato alla violazione delle norme in materia di pratiche commerciali scorrette dalla banca si deduce il perché sia dovuta intervenire l’Autorità (non soltanto in termini di sanzioni antitrust alla banca ma anche con l’obbligo da parte dell’istituto di pubblicare la notizia su noti quotidiani nazionali e di cui parliamo più avanti).

Assicurazione Intesa Sanpaolo: perché vendere le polizze?

Per quale motivo vendere l’assicurazione Intesa Sanpaolo abbinata al mutuo e attuando di fatto pratiche commerciali scorrette? Lo spiegava bene il Provvedimento dell’Antitrust: la banca ha una robusta retrocessione sulle polizze che riesce a vendere ai propri clienti.

“Le risultanze istruttorie, come confermato dai dati forniti da ISP (ovvero Intesa Sanpaolo, ndr), mostrano che le compagnie assicurative del medesimo Gruppo (Intesa Sanpaolo Vita S.p.A. e Intesa Sanpaolo Assicura S.p.A.), che emettono le polizze collocate dalla Banca, riconoscono a quest’ultima, per le polizze vendute in abbinamento a mutui/surroghe, provvigioni (denominate anche retrocessioni) pari al [30-35%] del valore dei premi assicurativi versati dai consumatori al netto delle imposte. Secondo i dati forniti da ISP (Intesa Sanpaolo), l’ammontare totale delle retrocessioni ricevute nell’ultimo triennio dalla banca sulle polizze vendute è pari a circa [40-45] milioni di euro (retrocessione del [30-35%]) per la incendio e scoppio, per la polizza PPI ProteggiMutuo è pari a circa [150-200] milioni di euro (retrocessione del [30-35%]). Ancora, secondo i dati ISP, per le polizze a protezione del finanziamento Acasaconme la provvigione ricevuta è pari a più di 1 milione di euro (retrocessione del [20-25%]), per la polizza PPI XME Protezione è pari a [400.000-450.000] euro (retrocessione del [20-25%]) e per la polizza PPI Mi curo dei miei a circa [500.000-55.000] euro (retrocessione del [5-10%])”.

Sanzioni per pratiche commerciali scorrette: cifre esemplari

Le sanzioni per le pratiche commerciali scorrette comminate dall’Autorità competente riportano cifre esemplari.

Anche nel passato secondo l’Antitrust le pratiche commerciali messe in atto da Intesa Sanpaolo sulla vendita di polizze abbinate ai mutui sono state secondo le risultanze delle authority troppo aggressive e totalmente sbilanciate. La Banca – scrive l’Autorità Garante della Concorrenza e del mercato – sfruttando il suo potere “altera la scelta consapevole dei consumatori ad acquistare polizze assicurative in abbinamento a mutui/surroghe”.

Il comportamento è stato ritenuto particolarmente sanzionabile e per questo si può dire che il provvedimento preso nei confronti di Intesa Sanpaolo sia stato esemplare.

Questo perché secondo l’Antitrust il “potenziale cliente risulta particolarmente vulnerabile. Infatti, il consumatore, nelle trattative relative alla conclusione di un contratto di mutuo anche con surroga, è parte di un rapporto contrattuale sbilanciato in cui non ha né la certezza della concessione del mutuo né la sicurezza della tempestività, atteso che tale concessione è rimessa ad una decisione, o meglio ad una delibera pressoché unilaterale della Banca. “

Secondo l’Antitrust Intesa Sanpaolo nella vendita di polizze abbinate a mutui ha posto in essere una pratica commerciale aggressiva, in violazione degli artt. 24 e 25 del Codice del Consumo e scrive nel Provvedimento che

La Banca ha sfruttato la sua posizione di potere, esercitando sui consumatori un’indebita pressione, in modo da limitarne notevolmente la capacità di prendere una decisione consapevole e non consentendo loro di poter scegliere liberamente polizze di terzi e non della Banca stessa

La sanzione Antitrust alla banca è stata pari a 4.800.000 euro ed è praticamente la più alta possibile, visto che ai sensi dell’articolo 27, comma 9, del Codice del Consumo, le sanzioni per pratiche commerciali scorrette vanno da 5.000 a 5.000.000 di euro.

Il comportamento della banca è stato particolarmente grave secondo l’Antitrust e dannoso per i suoi clienti e ha quindi, secondo l’Autorità violato le norme in materia di politiche commerciali scorrette.

“Nello specifico, il pregiudizio subito dai consumatori è stato stimato prudenzialmente in un valore complessivo di circa [250-300] milioni annui di euro, a fronte di ricavi per ISP pari a circa [50-100] milioni di euro”.

Inoltre, banca Intesa Sanpaolo era stata condannata anche a pubblicare su tre quotidiani (Corriere della Sera, Il Messaggero e Il Sole 24 ORE) entro centoventi giorni dall’avvenuta notificazione del provvedimento un estratto a sue spese per informare compiutamente i consumatori della pratica commerciale scorretta. Venerdì 17 aprile 2020 nelle pagine di Economia del Corriere della Sera, a pagina 4 del Messaggero e a pagina 21 della sezione Finanza & Mercati de Il Sole 24 Ore, era stato pubblicato l’estratto in questione che come si può vedere nell’immagine sopra è a caratteri doppi rispetto a quelli ordinari.

In Italia su questo fronte la tutela del risparmiatore non si può definire certo eccellente e come consulenti finanziari indipendenti (specializzati nella consulenza agli investimenti e iscritti all’Albo della categoria, OCF, che consente di svolgere questa attività ed essere anche un soggetto vigilato) non ci stupiamo di questi casi anche eclatanti perché quando ci capita di esaminare gli investimenti anche milionari di clienti del private banking di primarie banche notiamo spesso come il conflitto d’interesse sia la norma e i costi caricati ai clienti spesso ingiustificati e altissimi.