“Cavalchiamo a più non posso l’assicurativo… la marginalità rinveniente da questo prodotto è essenziale per il conto economico” così scriveva un manager di Unicredito ai Direttori di Filiale e ai consulenti della banca per spingere la vendita di polizze assicurative a tutti coloro che richiedevano un mutuo.

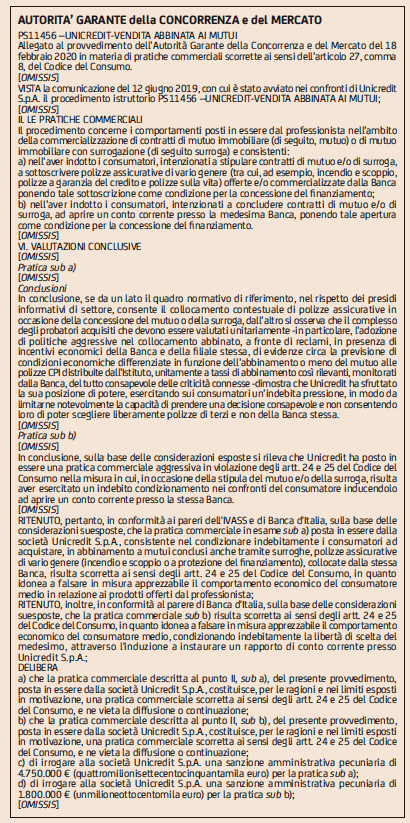

Una pratica commerciale scorretta sanzionata dall’Antitrust con una multa di oltre 6 milioni di euro. Con obbligo per Unicredit di pubblicare la sanzione su tre quotidiani nazionali.

Così, dopo l’estratto che è stata costretta a pubblicare Intesa Sanpaolo lo scorso 17 aprile sulla vendita di polizze abbinate ai mutui e costata una sanzione di 4.800.000 euro, anche Unicredit il 24 aprile 2020 è uscita su Corriere Della Sera, Messaggero e Il Sole 24 Ore con una comunicazione a pagamento in cui ha dovuto rendere nota la condanna di 6.500.000 euro comminata dall’Autorità Garante del Mercato e della Concorrenza (ovvero l’Antitrust) per la vendita di polizze abbinate a mutui.

Polizze che non erano assolutamente obbligatorie, ma che secondo quanto ricostruito dall’Authority, la banca poneva di fatto come condizione ai clienti per concedere il finanziamento e la cui vendita era parte del sistema incentivante dei dipendenti. Una pratica, quella delle polizze abbinate ai mutui, denunciata da Altroconsumo, che l’Antitrust ha sanzionato come “commercialmente scorretta”.

Secondo l’Antitrust, come abbiamo letto nel Provvedimento n.28159 che qui sintetizziamo, nell’ambito della commercializzazione di contratti di mutuo immobiliare e di surroga Unicredit ha

a) indotto i consumatori, intenzionati a stipulare contratti di mutuo e/o di surroga, a sottoscrivere polizze assicurative di vario genere (tra cui, ad esempio, incendio e scoppio, polizze a garanzia del credito e polizze sulla vita) offerte e/o commercializzate dalla Banca ponendo tale sottoscrizione come condizione per la concessione del finanziamento;

b) indotto i consumatori, intenzionati a concludere contratti di mutuo e/o di surroga, ad aprire un conto corrente presso la medesima Banca, ponendo tale apertura come condizione per la concessione del finanziamento.

Vedo da consulente finanziario indipendente sempre più spesso intermediari sempre meno scrupolosi e sempre più senza scrupoli, quasi sempre in conflitto di interessi, quando analizzo cosa hanno in portafoglio tanti risparmiatori italiani (assisto clienti privati a investire meglio il proprio patrimonio). E anche questo caso conferma la spregiudicatezza e il disprezzo di alcuni manager bancari per i propri clienti considerati solo pecore da tosare in qualunque modo e a qualunque prezzo pur di fare budget.

Le polizze Credit Protection Insurance non sono totalmente campate in aria per chi sottoscrive un mutuo, perché possono fornire un salvagente temporaneo nel caso per esempio di perdita di lavoro. Il Cliente però deve essere libero di scegliere se e con chi sottoscrivere queste polizze alle migliori condizioni che trova, non essere costretto a comprare quella che la banca ha interesse a collocare per guadagnarci due volte su chi richiede un mutuo. Questo prescrive almeno la normativa e a cui diverse e importanti banche del Paese non si sono tenute.

La lettura del Provvedimento dell’Antitrust nei confronti di Unicredit (come quella relativa a Intesa Sanpaolo su cui abbiamo scritto un articolo che ha avuto migliaia di visualizzazioni) getta una luce più che sinistra sulle pratiche di alcune banche finalizzate a massimizzare i ricavi. Il problema in questo caso di Unicredit non paiono i dipendenti, ma i capi area, oltre a qualche funzionario che viene accusato di aver fatto sottoscrivere queste polizze a insaputa dei clienti.

I consulenti della banca denunciano di essere costretti a vendere le polizze a prescindere dalla loro reale utilità per il cliente.

In una relazione inviata all’ufficio Compliance della banca si legge:

Ogni giorno decine di mail ci obbligano a vendere (..) nei casi di mutui e prestiti sempre e comunque l’assicurazione facoltativa CPI (acronimo di Credit Protection Insurance, in italiano polizza a garanzia del credito ndr) al di là di adeguatezza del prodotto, interesse del cliente a sottoscriverlo. Tale condotta vietata dalle norme legislative mette i direttori e noi consulenti in filiale in grave difficoltà. Ci obbligate a vendere quello che i clienti non chiedono spesso non vogliono con la minaccia che o non gli diamo il finanziamento o lo facciamo a tassi più alti

Se chi chiede il mutuo non sottoscrive la polizza, spesso il finanziamento non viene concesso. La polizza è vitale per far quadrare i conti della banca fa notare un capo area alle filiali. I consulenti ricevono mail molto aggressive come questa

cavalchiamo a più non posso l’assicurativo… la marginalità rinveniente da questo prodotto è essenziale per il conto economico

Ai clienti non viene lasciata scelta se sottoscrivere o meno la polizza, lamentano i consulenti della banca all’ufficio Compliance subendo un ricatto bello e buono

“Ad ogni richiesta condizioni per finanziamenti privati o imprese (l’addetto condizioni dell’Area di Varese ndr) vuole che ci sia la copertura assicurativa e in caso contrario non autorizza le condizioni. Inoltre, come nel caso in questione, chiede che si apra un conto corrente nuovo ove erogare il finanziamento per evitare che l’erogazione intacchi il fido di conto. Ritengo entrambe le richieste gravi comportamenti scorretti nei confronti dei colleghi e ancor più dei clienti che: a) devono sempre fare la copertura assicurativa pena pagare commissioni/tassi più alti b) devono aprire un conto nuovo con duplicamento delle spese e dei tassi da pagare pieni sia sul finanziamento sia sul conto affidato. Queste cose ci pongono in seria difficoltà perché spesso i clienti percepiscono la richiesta come un ricatto bello e buono”.

In alcuni documenti la banca omette la possibilità per il cliente di sottoscrivere una polizza diversa da quella proposta dalla banca.

Viene prodotto dalla banca un tutorial apposito, destinato ai consulenti della banca, che fornisce frasi a effetto che fanno leva sulle paure più recondite delle persone per convincere i clienti che richiedono il mutuo a sottoscrivere anche la polizza assicurativa della banca:

“Il mutuo è un bell’impegno per il vostro futuro…pensate potrebbe interessarvi una copertura per tutelarvi in caso di imprevisti?”

“se venisse a mancare uno dei due (…) il rapporto impegni/reddito aumenterebbe enormemente passando dal 27 al 41%”

E’ successo poco tempo fa ad una coppia che avevo seguito per il mutuo e che non ha voluto sottoscrivere la polizza. In seguito alla morte del marito, per la moglie sobbarcarsi l’intero mutuo, con figli ancora piccoli, è stato davvero difficile

Tutto sembra concesso per aumentare la marginalità della banca, tanto che un cliente si è trovato ad aver sottoscritto la polizza a sua insaputa: il funzionario ha prima detto che si era trattato di un errore, ma era comunque necessario versare l’importo che poi gli sarebbe stato ristornato. Cosa mai avvenuta: il cliente ha versato il premio ma non ha mai ricevuto il rimborso.

Sulle polizze abbinate ai mutui l’Antitrust stima che i clienti della banca abbiano subito un danno quantificabile in 100 milioni di euro a fronte di ricavi per Unicredit di 36 milioni di euro.

Rispetto ai 5 milioni di euro massimi previsti dal Codice del Consumo per pratica commerciale scorretta, l’Antitrust ha multato Unicredit con una sanzione pari a 4.750.000 euro. Ha poi applicato un’ulteriore sanzione di 1.700.000 euro perché al 18 febbraio 2020 tali pratiche erano ancora in vigore e una terza sanzione pari a 1.800.000 euro in quanto Unicredit ha violato altre volte il Codice del Consumo ed è quindi recidiva.

Anche per l’Antitrust vale evidentemente la locuzione latina attribuita a Seneca “errare humanum est, perseverare autem diabolicum”.