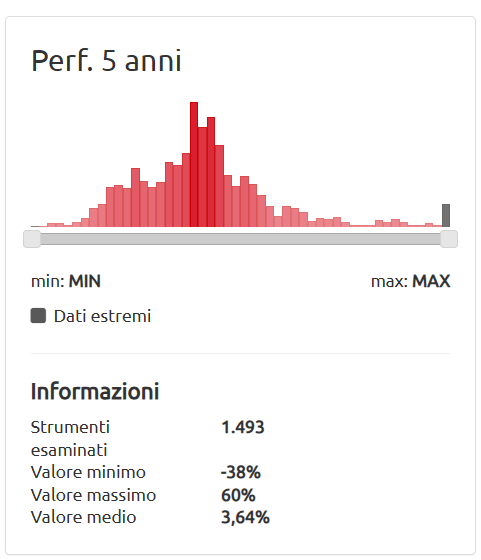

Da +60% a -38% in cinque anni. Ecco quanto hanno reso il migliore e peggiore dei fondi flessibili nell’ultimo quinquennio. Orientarsi in questi prodotti è difficile.

A tal proposito un vecchio numero di Plus, il settimanale de Il Sole 24 ore, parlava di “mare magnum”: una grande e disordinata massa o quantità di fondi, tale da configurare una situazione di caos e di confusione. Ma al di là degli estremi è più importante valutare quanto mediamente hanno ottenuto come risultati questa categoria di fondi in 5 anni: in media il 3,64%. E’ il risultato che emerge da un’analisi effettuata ad agosto 2025 su 1493 fondi flessibili italiani e rappresentata nel grafico sottostante, tratto da Fida Informatica.

La flessibilità vantata dai gestori come capacità di muoversi al meglio sui mercati quando gli si dà carta bianca per cavalcare al meglio i mercati sia nelle fasi di rialzo che di ribasso non è assolutamente garantita da questa etichetta, visto che nella parte bassa dei rendimenti accanto a fondi che hanno fatto +60% ci sono anche fondi che hanno perso il 38%. Ed è bene che un risparmiatore che sottoscrive questi fondi (spesso perchè glieli propone la propria banca o rete di consulenti) comprenda la distanza fra teoria e pratica.

Anche perché l’Associazione delle Società di Gestione (Assogestioni) etichetta come fondi flessibili prodotti di tutti i tipi. Così il migliore e il peggiore della categoria sono divisi da 100 punti percentuali di rendimento come mostra la tabella.

Fondi flessibili cosa sono

I fondi flessibili si distinguono per il fatto che non hanno alcun vincolo in materia di asset allocation. Non esiste quindi un benchmark pre-determinato tipo massimo 50% azioni. I fondi flessibili vengono a volte chiamati “absolute return” (ritorno assoluto) per esprimere la loro libertà di investimento ma ci sono delle differenze.

Gli unici vincoli ai quali il gestore deve attenersi sono quelli espressamente previsti nel regolamento del fondo flessibile. Quindi rispettare i limiti di investimento del fondo se definiti e i titoli in cui il fondo flessibile può o non può investire.

I fondi flessibili non devono indicare un parametro oggettivo di riferimento il cosiddetto benchmark con cui confrontare i risultati del fondo.

Che differenza c’è tra fondi flessibili e fondi a ritorno assoluto?

Sono due categorie di fondi che spesso vengono confuse perché entrambe puntano ad avere maggiore libertà rispetto ai classici fondi “puri” (azionari, obbligazionari, bilanciati). In realtà hanno logiche diverse:

Fondi flessibili

- Non hanno un vincolo rigido sulla percentuale di azioni, obbligazioni o liquidità in portafoglio.

- Il gestore può spostarsi da un’asset class all’altra a seconda delle condizioni di mercato, aumentando ad esempio la quota azionaria quando ritiene ci siano opportunità o riducendola nei momenti di maggiore rischio.

- L’obiettivo non è “battere il mercato in assoluto”, ma cercare di ottimizzare il rendimento/rischio con una gestione dinamica.

Fondi a ritorno assoluto (absolute return)

Come abbiamo spiegato nell’articolo Cosa sono i fondi absolute return: promesse, rischi e scandali sono fondi che

- Mirano a ottenere un rendimento positivo in un determinato orizzonte (es. 12 mesi), indipendentemente dall’andamento dei mercati.

- Usano spesso strategie più sofisticate: coperture, derivati, posizioni lunghe e corte (long/short).

- L’idea è di “sganciarsi” dai benchmark tradizionali: non vogliono fare meglio di un indice azionario o obbligazionario, ma dare una performance positiva anche quando i mercati scendono.

In sintesi:

I fondi flessibili sono dinamici e modulano l’esposizione ai mercati.

I fondi a ritorno assoluto cercano rendimenti stabili e non correlati al mercato, anche ricorrendo a strumenti complessi.

fondi di investimento flessibili: la dispersione dei rendimenti

Nel grafico che abbiamo mostrato all’inizio dell’articolo è possibile vedere l’enorme dispersione dei rendimenti dei fondi flessibili: su migliaia di strumenti analizzati il grafico mostra che tra il miglior e il peggiore fondo flessibile può esserci una grandissima differenza. Una dispersione dovuta anche al fatto, come abbiamo spiegato, che occorrerebbe capire (da solì o con il supporto di un consulente finanziario non in conflitto d’interessi) al di là dell’etichetta “flessibile” per ciascun fondo qual è il perimetro in cui opera e gli strumenti e strategie che utilizza. Non certo acquistare questo genere di fondi sulla base dei depliant pubblicitari o del materiale di “marketing” (che teoricamente nemmeno dovrebbe essere consegnato al cliente).

Ma se le performance sono così a macchia di leopardo, vale la pena investire in questi prodotti?

L’opinione di SoldiExpert SCF sui fondi flessibili

Qualche anno fa Salvatore Gaziano, direttore Investimenti di SoldiExpert SCF, intervistato da Andrea Gennai su Plus ne dubitava fortemente «Dal 2010 – spiega Gaziano – monitoriamo questo universo molto composito e ne avevamo previsto molti difetti. Il problema della maggior parte di questi fondi flessibili è che hanno commissioni troppo elevate e strategie di investimento che alla prova dei mercati deludono.”

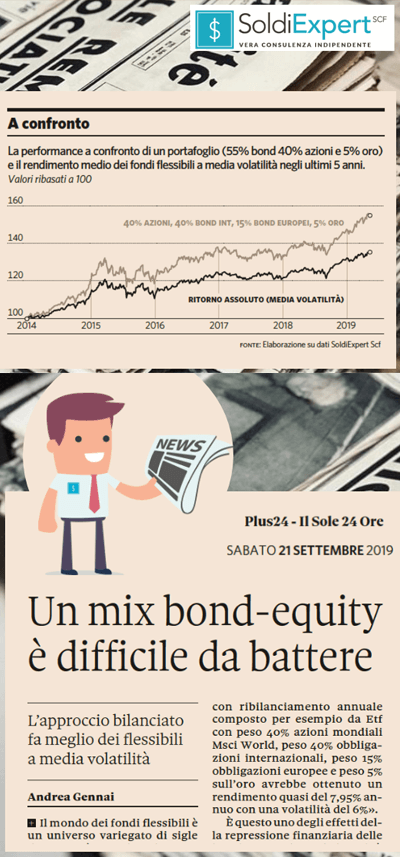

L’alternativa ai fondi flessibili? Secondo Gaziano c’è da valutare per ciascun risparmiatore naturalmente il suo mix corretto. Ma storicamente per fare un esempio semplice un paniere passivo con ribilanciamento annuale composto da Etf con peso 40% azioni mondiali Msci World, peso 40% obbligazioni internazionali, peso 15% obbligazioni europee e peso 5% sull’oro ha dimostrato di sovraperformare la maggior parte dei cosiddetti fondi “flessibili”.

Un portafoglio di ETF (e con mix più personalizzati per ciascun risparmiatore) può rendere molto di più della media dei fondi flessibili. Certo questo portafoglio è composto da ETF con costi medi annui dello 0,3%, mentre i fondi flessibili mediamente costano più del 2% all’anno e caricano talvolta anche antipatiche commissioni di performance quando i risultati sono persino negativi. E alcune banche e reti applicano anche commissioni di uscita per “trattenere” i sottoscrittori. Secondo voi in banca quale dei due prodotti vi consigliano? Il paniere passivo che vi costa poco o il fondo flessibile che costa tanto e che fa guadagnare di più chi ve lo colloca?

Non c’è bisogno che tirate la monetina per rispondere.

L’articolo di Plus24 in cui era stato intervistato Salvatore Gaziano Direttore di SoldiExpert SCF sui fondi flessibili