Questo contenuto è stato anche pubblicato in forma ridotta sulla newsletter di ITForum

Qualche settimana fa un risparmiatore mi ha inviato la segnalazione di un articolo con l’intervista a un gestore che prevede disastri sui mercati azionari planetari e altre previsioni di Borsa.

Le cause? Un possibile crollo di Wall Street giustificato anche dai fondamentali giudicati elevati insieme a quel ciuffo rosso di Donald Trump alla presidenza degli Stati Uniti che potrebbe essere un segnale di forte ribasso per i mercati. Ma anche un’eccessiva propensione al rischio da parte dei risparmiatori uniti a rischi politici soprattutto in Europa dove le prossime elezioni politiche potrebbero confermare la prossima disgregazione dell’euro sotto la spinta dell’ascesa dei partiti e dei movimenti populisti e sovranisti europei.

Comunque se le cause di un possibile Armageddon non vi sembrano abbastanza fra le motivazioni portate avanti dai catastrofisti di tutti i tipi c’è anche quella delle banche centrali senza quasi più munizioni o sostegno politico dopo che in questi anni hanno impiegato decine di trilioni di dollari per sostenere la ripresa dell’economia. E “naturalmente” prima o poi dovranno uscire da questo cul de sac di iniettare sempre più metadone nel sistema per farlo restare in vita. Tutte “motivazioni” di buon senso, certo, che possono spiegare perché i mercati possono scendere dopo 8 anni di salita dell’indice azionario mondiale quasi ininterrotto se si esclude l’unico pit stop avvenuto fra il 2015 e il 2016 che ha visto le quotazioni oscillare all’indietro per più del 20%.

Ma se dobbiamo dirla tutta è da quasi 2 anni e mezzo che leggo (e non credo di essere il solo) email e segnalazioni o brillanti articoli di questo tenore dove la fine dei mercati viene annunciata come imminente.

E da quando ho iniziato a lavorare in questo settore ovvero da oltre 30 anni (correva l’anno 1986) di previsioni di Borsa di crolli epocali faccio fatica a tenerne il conto.

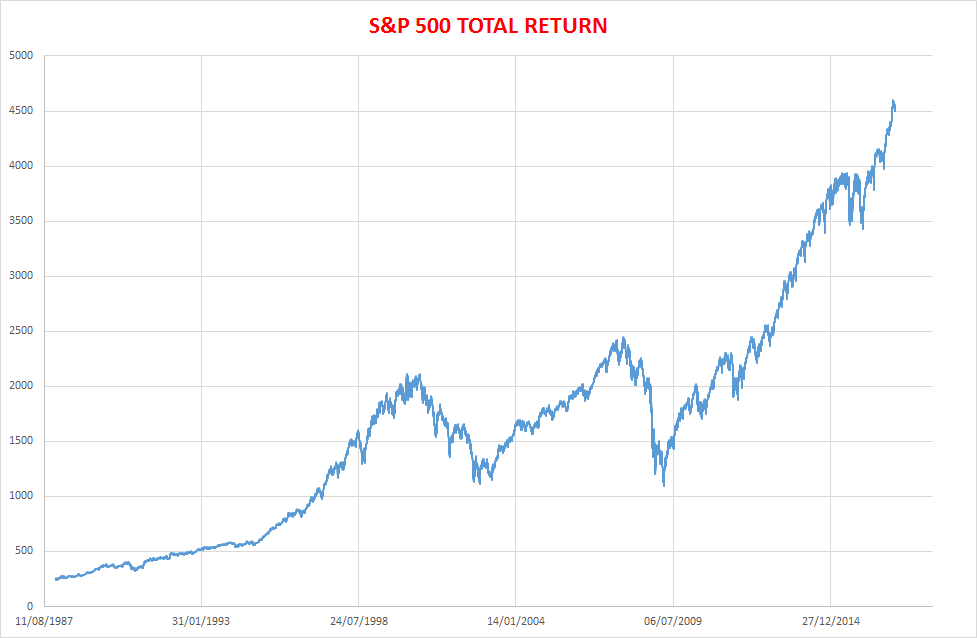

Eppure da allora l’indice azionario americano si è moltiplicato per oltre 20 volte (pur passando attraverso almeno 3 crolli “epocali”) e il rendimento medio annuo composto è stato superiore al 10 % annuo pur se naturalmente alcuni lustri si sono chiusi col segno negativo.

E perfino Piazza Affari, uno dei listini peggiori ed erratici del mondo, ha visto dal gennaio 1986 moltiplicare le quotazioni per cinque con un rendimento medio annuo composto del 6,77%.

E stiamo parlando del semplice andamento degli indici tenendo conto dei dividendi staccati in questi anni.

Del gestore a cui fa riferimento l’autore della email “molto preoccupata” leggo da diversi anni i suoi report sicuramente dotti e interessanti e che prevedono da tempo “la fase di costruzione della più grande bolla speculativa della storia”. Da più di 2 anni ripetono con sempre nuove e più dotte analisi che difficilmente l’economia americana e mondiale sarebbero mai potuto ripartite e che il crollo è dietro l’angolo con ulteriori danni in Asia, Cina e in tutto il ciclo del credito mondiale con il rischio di “una recessione globale”.

E’ corretto aggiungere quindi per completezza d’informazione che il fondo di questo gestore “Cassandra” negli ultimi 7 anni ha reso il +23% complessivo (circa un 3% annuo realizzato) nella classe istituzionale (la meno costosa) quando nello stesso periodo l’indice delle azioni mondiali è salito del +131% e quello obbligazionario aggregato del +32%. E negli ultimi 3 anni questo fondo è rimasto al palo nonostante i mercati azionari abbiano ripreso a correre e siano saliti di oltre il 50%.

E guardare il track record ovvero i risultati realizzati nel tempo da un gestore, da un analista o da un guru e confrontarli con l’andamento del mercato su un orizzonte di qualche lustro sarà una cosa banale ma spesso è un indizio molto significativo per comprendere se ci troviamo di fronte veramente a dei “fenomeni”. Sarà una cosa banale da dire ma nessun esperto di mercati finanziari è così esperto da prevedere con esattezza cosa faranno i mercati.

Winston Churchill osservava: «Se chiedo un parere a due economisti avrò due risposte diverse. A meno che uno dei due non sia Lord Keynes, nel qual caso ne avrò tre».

Nulla naturalmente contro questo gestore che vende comunque la sua “view” e in questi anni non ha certo distrutto i risparmi (personalmente l’ho anche avuto in portafoglio in certe fasi questo fondo) grazie comunque a una volatilità contenuta del suo fondo. E il mondo è bello perché è vario ed è giusto che ci siano gestori o esperti che esprimano visioni differenti.

Ma resto un convinto estimatore del più grande economista di tutti i tempi, John Maynard Keynes, che così ammoniva un investitore che, convinto dell’irrazionalità di un mercato, pensava di scommettergli contro: «Il mercato può rimanere irrazionale più a lungo di quanto tu possa rimanere solvente».

E confesso quindi che ho un’allergia congenita verso tutti i tipi di guru o coloro che sono presentati come tali. Sia quelli che prevedono rialzi epici, sia per quelli che prevedono ribassi epocali.

Non devo personalmente avere una grande autostima come quella dei guru ma ho visto in tanti anni di alti e bassi dei mercati che è meglio affidarsi al momentum e seguire il vento e raddrizzare le vele piuttosto che cercare di indovinare e prevedere cosa ha in mente Eolo. E per questa ragione sono un seguace sì dell’analisi fondamentale ma corroborata dall’analisi quantitativa. Trend is your friend.

Ma comprendo che è una tecnica sempreverde quella di prevedere sfracelli e nel mondo della Rete e dei social questo è un modo quasi assicurato per conquistarsi l’attenzione e il click-baiting. Quel cliccare sulle notizie dai titoli accattivanti e sensazionalistici e che servono ad attirare visitatori.

Se poi i mercati saliranno ci si dimenticherà delle previsioni sballate, visto che viviamo nell’epoca dell’overload dell’informazione, ma se invece i mercati flettono vistosamente (e prima o poi accade) le Cassandre conquisteranno i 15 minuti di celebrità e potranno dire “io l’avevo detto”. E pazienza se magari avranno completamente sballato il “timing” che non è una cosa da sottovalutare sui mercati finanziari e anzi è la cosa più importante.

Nulla di nuovo sotto il Sole, naturalmente. E non parlo del 24 Ore. In un vecchio numero della rivista “Future and Option World” del settembre 1990 Alexander Elder (autore di quello che viene considerato il libro di trading più venduto al mondo, “Vivere di Trading”, ed edito in Italia dagli amici di Trading Library) aveva pubblicato un bellissimo articolo sempreverde sull’argomento intitolato appunto “I guru del mercato”. E dove ne raccontava in modo esemplare la fenomenologia: “Le manie dei guru sorgono oggi più in fretta di quanto non facessero secoli fa, grazie alle moderne telecomunicazioni. Perfino investitori e trader preparati e intelligenti seguono i guru di mercato quasi fossero dei seguaci dei falsi messia medioevali””.

E ancora spiegava Elder sui guru del ciclo di mercato che almeno ogni 4 anni si ripresentano a frotte per una semplice legge statistica: “Vi sono migliaia di analisti, e qualcuno di loro prima o poi azzeccherà una serie di previsioni. Alcuni di loro diventeranno celebri in un dato momento per la stessa ragione per cui un orologio rotto due volte al giorno segna l’ora esatta”.

Tic, tac, tic, tac…

E già nel 1990 Alexander Elder preconizzava al termine della sua divertente lezione l’invasione degli “ultra guru”: “ Il pubblico vuole i guru, ed altri arriveranno. Ma da trader e investitori consapevoli dovete sapere che a lungo andare nessuno di costoro vi farà ricchi. Dovete farcela da soli”.

O per dirla con Winston Churchill: «Gli economisti sono come i tassisti di Bangkok: mettetene due assieme e avrete quattro opinioni, ognuna delle quali vi porterà, a caro prezzo, nella direzione sbagliata».