Consulenza finanziaria indipendente: cos’è e come funziona

Solo l’1% dei consulenti iscritti all’Albo OCF presta consulenza finanziaria su base indipendente. Il restante 99% presta consulenza su base non indipendente. Cosa significa?

Consulenza indipendente: definizione

La consulenza su base indipendente è

- remunerata a parcella dal cliente

- spazia su una un’ampia gamma di prodotti

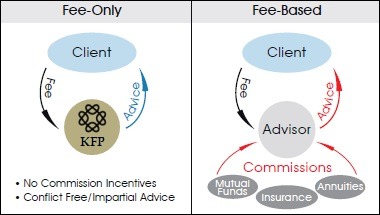

E’ una consulenza fee only, poiché l’unica remunerazione che il consulente percepisce proviene dal cliente.

L’attuale sistema prevalente in Italia non è basato sulla consulenza indipendente vera e a parcella ma è basato sulle retrocessioni.

Chi lavora in banca o chi lavora in una rete di vendita (l’ex promotore finanziario chiamato oggi anche lui consulente) o l’agente assicurativo vengono pagati non direttamente dal cliente, ma tipicamente dall’istituto per cui lavorano con una remunerazione in buona parte fissa per i dipendenti e legata invece ai prodotti venduti per i consulenti finanziari tradizionali. Questi soggetti non rientrano quindi nell’ambito della vera consulenza indipendente.

La maggior parte degli italiani non distingue tra chi fa consulenza indipendente e chi no. Il 90% di coloro che prestano consulenza finanziaria in Italia (bancari, private banker, promotori finanziari, consulenti, family banker) non offre una consulenza indipendente ma viene pagato con retrocessioni sui prodotti finanziari che i suoi clienti comprano.

Nel 2023 la riforma McGuinness (portata avanti dalla Commissaria europea ai servizi finanziari) sul divieto di retrocessioni in tutta la UE è stata respinta perché è apparso subito chiaro che fra tutelare gli interessi dei risparmiatori o quelli degli intermediari (banche e reti) chi ha il maggior peso politico sono evidentemente i secondi.

Ma questa discussione non è stata inutile poiché ha evidenziato come la trasparenza proclamata con l’introduzione della Mifid 2 nel 2018 dove “il cliente deve essere al centro” è rimasta in molti casi lettera morta.

Caratteristiche della consulenza indipendente Mifid compliant

Quando si tratta di ricevere consigli su come investire i propri risparmi, è possibile rivolgersi a cinque diversi soggetti:

- Il dipendente di una banca

- Il promotore finanziario che lavora per conto di una rete di vendita (oggi consulente finanziario abilitato all’offerta fuori sede)

- Il consulente finanziario autonomo (l’unico che presta sicuramente consulenza indipendente)

- L’agente assicurativo

- L’amico dell’amico, il “cugggino” o i fuffa guru vari

Come dimostrano molti casi di risparmio tradito (casi delle banche popolari venete che hanno consigliato ai propri clienti di investire sulle loro azioni e obbligazioni subordinate poi azzerate per non parlare delle quattro banche risolte dal governo o dello scandalo del collocamento selvaggio dei “diamanti d’investimento”) e passati (bond Cirio, Parmalat…), non sempre i consigli di investimento ricevuti dai dipendenti di una banca sono super partes. Spesso questi soggetti ricevono pressioni da parte dei loro superiori per spingere alcuni prodotti più remunerativi per la banca e i sindacati bancari ancora nel 2023 denunciano le pressioni commerciali che il personale bancario riceve per raggiungere budget di vendita determinati dalle direzioni.

Approfondimento: Ti fidi dei consigli della tua banca?

Anche il promotore finanziario (che ha assunto dal punto di vista normativo la denominazione di “consulente finanziario abilitato all’offerta fuori sede”) può essere legato ai prodotti che la rete di vendita per cui lavora offre e trovarsi in una condizione di conflitto d’interesse ovvero i suoi interessi, quelli della sua rete e quelli del cliente possono divergere. La sua remunerazione dipende dai prodotti e strumenti più “lucrosi” collocati. E può essere presente la tendenza quindi a consigliare non i migliori prodotti o strumenti per il cliente ma quelli che lo sono anche per la banca o rete per cui si lavora e per il proprio interesse.

Alcune reti hanno aperto la strada verso un modello di consulenza aperta per offrire ai propri clienti un’ampia offerta di prodotti anche della concorrenza dando ampia facoltà ai propri promotori di spaziare tra essi. Una minoranza dei promotori finanziari lavora esclusivamente a parcella e svolge un servizio di consulenza super partes su un’ampia gamma di prodotti.

Il consulente assicurativo opera un po’ come il bancario e la maggior parte delle reti di promotori su prodotti della propria casa madre, non potendo consigliare spesso i migliori prodotti in circolazione. Inoltre è spesso più competente sui prodotti assicurativi veri e propri che sugli investimenti.

Consulenza finanziaria indipendente: la normativa

Il consulente finanziario autonomo è tra i quattro soggetti principali che offrono consulenza finanziaria quello piu’ super partes. Non riceve retrocessioni dalla propria casa madre sui prodotti venduti, non può avere il “doppio banchetto” (ovvero fornire consulenza a parcella o meno) nè è soggetto come capita spesso al dipendente bancario (e questo può accadere anche a chi lavora nelle reti che è pagato in base al fatturato realizzato) vere e proprie pressioni per raggiungere i budget di vendita prefissati sui singoli prodotti o strumenti.

Nel sistema “fee only” il cliente paga in modo diretto e trasparente per ricevere la consulenza finanziaria indipendente. Nel sistema “fee-based” (quello più comunemente adottato da banche e promotori in Italia) la parcella viene pagata dal cliente tramite le commissioni di retrocessione che vengono pagate dalle società prodotto ai distributori (banche e reti di vendita)

La stragrande maggioranza di chi dà consigli finanziari ai risparmiatori italiani è vincolato ai prodotti che la sua banca o la rete di vendita o la compagnia assicurativa cui fa capo distribuisce. Il consulente indipendente puo invece spaziare su tutti i prodotti finanziari che il mercato offre e consigliare ai propri clienti anche quelli meno costosi e più performanti.

Caratteristiche della consulenza indipendente Mifid compliant

Dal 2007 i consulenti finanziari sono soggetti alla MIFID, la Direttiva dell’Unione europea relativa ai mercati degli strumenti finanziari (MiFID), che mira a

- aumentare il grado di concorrenza e efficienza tra gli operatori nell’offerta dei servizi finanziari

- rafforzare la tutela degli investitori che utilizzano questi servizi

In particolare questa direttiva che mira a tutelare gli investitori europei prevede tre obblighi in carico a chi presta consulenza finanziaria

- Il consulente deve agire in modo onesto, equo e professionale

- Il consulente deve fornire al cliente informazioni chiare, complete e non fuorvianti sui prodotti suggeriti

- Il consulente deve consigliare al cliente dei prodotti che siano adeguati alla sua situazione finanziaria, propensione al rischio, orizzonte temporale e ai suoi obiettivi di investimento

Dal 3 gennaio 2018 è entrata in vigore in Italia la Mifid 2, che mira come la direttiva precedente ad aumentare il grado di concorrenza e efficienza dei servizi finanziari in Europa aumentando le tutele e la protezione dell’investitore.

In particolare questa direttiva Mifid 2 sviluppa il concetto di consulenza indipendente e obbliga chi presta consulenza finanziaria agli investitori comuni a chiarire al cliente se

- La consulenza prestata è di tipo indipendente o meno

- La consulenza che viene prestata all’investitore è ristretta a una gamma limitata di prodotti o se è relativa a un’ampia gamma di prodotti

- Quali commissioni il consulente riceve (in gergo retrocessioni) sui prodotti che consiglia di comprare all’investitore

- Con cadenza periodica il consulente dovrà fare un check di adeguatezza degli strumenti consigliati al cliente rispetto alla sua propensione al rischio e alla capacità di sostenere le perdite

Come investire oggi Cerchi una consulenza finanziaria indipendente? Scopri cosa possiamo fare per te

In pratica la direttiva Mifid 2 mira a dividere gli operatori del settore in funzione del modo in cui sono remunerati e in base alla numerosità di strumenti su cui effettuano la consulenza e a rendere piu’ chiara all’investitore il tipo di consulenza che sta ricevendo, se di tipo indipendente o no. Rimane il capo al consulente anche nella Mifid2 il dovere di agire nel migliore interesse del cliente.

SoldiExpert offre un servizio di consulenza finanziaria indipendente online

Dal 1° dicembre 2018 è diventato pienamente operativo il nuovo Organismo del Consulenti Finanziari (OCF) e fra le prime società in Italia è stata ammesso nel nuovo albo delle società di consulenza finanziarie SoldiExpert SCF.

La figura del consulente finanziario indipendente è quindi relativamente nuova nell’ordinamento italiano e identifica quei professionisti che operano in modo totalmente autonomo rispetto a banche, istituti finanziari e fondi comuni fornendo ai propri clienti un vero servizio di consulenza senza conflitti di interesse di qualsiasi tipo e senza detenere il patrimonio dei clienti.

E per le Società di Consulenza Finanziaria quali sono i requisiti richiesti?

I soci delle SCF devono possedere quindi i requisiti di professionalità, indipendenza ed onorabilità previsti per i consulenti finanziari mentre come società di capitali (srl o Spa) devono possedere dei requisiti anche di tipo patrimoniale come capitale sociale minimo (nella direttiva europea era previsto) oltre che l’obbligo di assicurazione della responsabilità civile per i danni derivanti da negligenza professionale

Requisiti patrimoniali a cui SoldiExpert SCF ha già aderito interamente dal 2007 (anche senza che ci fosse ancora un obbligo normativo in Italia) per offrire la massima tutela alla propria clientela e adeguarsi sin da subito alla normativa europea.

Le società costituite in forma di società per azioni o società a responsabilità limitata, in possesso dei requisiti patrimoniali e di indipendenza stabiliti con regolamento adottato dal Ministro dell’economia e delle finanze, sentite la Banca d’Italia e la Consob, possono prestare la consulenza in materia di investimenti, senza detenere somme di denaro o strumenti finanziari di pertinenza dei clienti.