Torturateli e i dati vi diranno quello che vogliono, anche quando si parla di investire in immobili. Ma quindi puntare sul mattone conviene?

Molti consulenti finanziari non ne sono convinti. “Sul mattone gli italiani ragionano ancora come ai tempi del miracolo economico italiano, quando siamo passati da un paese agricolo a uno industriale”. Investire in immobili “per mantenere il valore del proprio capitale” si scontra con la realtà degli ultimi decenni secondo chi all’investimento immobiliare preferisce quello mobiliare, prima casa esclusa ovviamente.

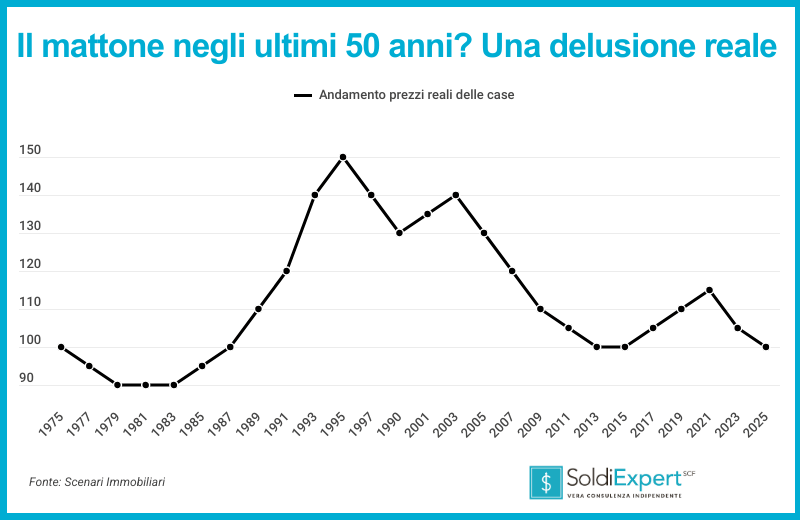

I dati reali mostrano che i prezzi del mattone italiano nell’ultimo mezzo secolo sono rimasti fermi. Il mattone negli ultimi 50 anni è stata una delusione reale. Dal 1975 al 2025, i prezzi reali delle case sono rimasti fermi, smentendo la narrazione che investire in immobili sia sicuro e redditizio. E’ quanto emerge dai dati di Scenari Immobiliari pubblicati da Milano Finanza in un grafico.

GLI immobili POCO EFFICIENTI VALGONO IL 29% IN MENO

Secondo l’ultimo report pubblicato dall’Ufficio studi Gabetti, Il mercato immobiliare italiano si mostra resiliente nonostante l’incertezza economica e geopolitica. La casa resta un bene rifugio, cercato non solo per investimento ma anche per migliorare la qualità della vita. Le intenzioni di acquisto si mantengono tra il 2% e il 4%, spinte da risparmio e sostenibilità.

Nel primo trimestre 2025 le compravendite sono salite dell’11,2%, mentre i prezzi sono cresciuti del 2,5% nel semestre, pur con un lieve rallentamento. La domanda è guidata da acquisti per uso diretto, soprattutto da giovani coppie, con preferenza per trilocali.

Il credito è sempre più centrale nei progetti a lungo termine. La riqualificazione energetica incide sul valore dell’investimento: gli immobili poco efficienti valgono il 29% in meno. Anche gli affitti crescono: +2,3% nel 2024 e +1% a inizio 2025, trainati dai contratti lunghi.

Le previsioni per il 2025 restano positive, con un aumento atteso dell’1,8% nei prezzi e del 3,6% nelle compravendite.

investire in immobili: Perdite reali del 50% dal picco

Chi vuole investire in immobili fa i calcoli considerando il valore nominale delle case, mentre non si accorge del depauperamento inesorabile e progressivo del proprio patrimonio di cui l’investimento in immobili è una componente importante.

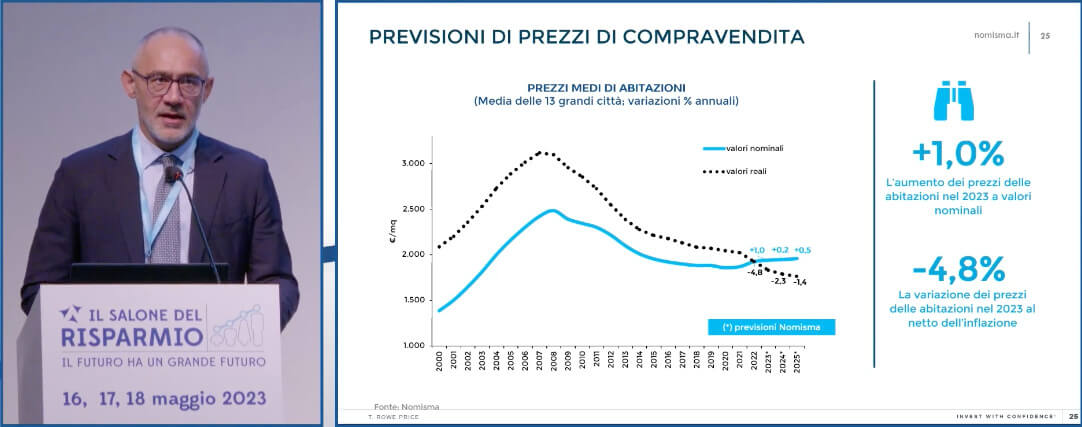

In una conferenza organizzata qualche anno fa al Salone del Risparmio dalla società di gestione T. Rowe Price dedicata a “Cedola verso mattone: dove va la redditività” Luca Dondi, amministratore delegato di Nomisma, ha mostrato le previsioni ribassiste nel 2025 sui prezzi reali delle case in 13 grandi città.

I numeri sono impietosi: Nomisma ha mostrato che dopo il picco del 2007-2008 quando i prezzi medi al metro quadro hanno superato i 3000 euro/mq, i valori reali delle case al netto dell’inflazione sono sotto del 50%.

Nel grafico sottostante sono rappresentati i prezzi medi delle abitazioni in 13 grandi città.

Luca Dondi, amministratore di Nomisma, ha mostrato al Salone del Risparmio in una conferenza organizzata da T. Rowe Price l’andamento fortemente discendente dei prezzi reali delle case dal 2008 a oggi

Luca Dondi, amministratore di Nomisma, ha mostrato al Salone del Risparmio in una conferenza organizzata da T. Rowe Price l’andamento fortemente discendente dei prezzi reali delle case dal 2008 a oggi

l’ investimento immobiliare è metà della ricchezza

Secondo i dati Bankitalia 2021 il 53% della ricchezza degli italiani poggia sul mattone. Stiamo parlando di 5.580 miliardi di euro. Gli italiani hanno metà della ricchezza investita nel mattone.

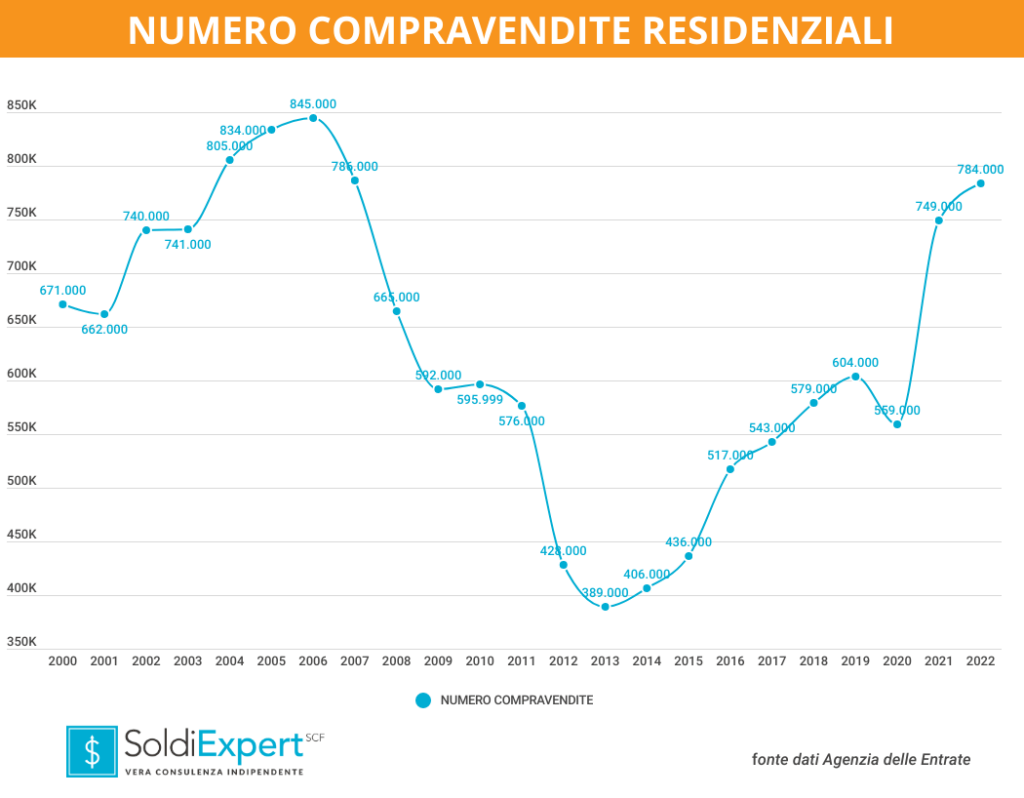

Il 1° Osservatorio sul Mercato Immobiliare 2024 di Nomisma evidenzia una fase di indebolimento del settore: le compravendite residenziali nel 2023 sono calate del 9,7%, con una flessione del 26% nella domanda assistita da mutuo, dovuta alla stretta creditizia e ai tassi elevati. La quota di acquisti finanziati da mutuo è scesa dal 48,4% del 2022 al 39,9% nel 2023. Questa difficoltà di accesso al credito ha portato circa 48.000 famiglie a rinunciare all’acquisto della casa, spostandosi sul mercato delle locazioni, dove la domanda è cresciuta del 3%.

In questo contesto investire in immobili sta diventando sempre più difficile, con un mercato che registra un rallentamento generalizzato. Le compravendite sono diminuite di quasi il 10%, con circa 710.000 unità vendute nel 2023 rispetto alle 784.000 del 2022. Le dinamiche di prezzo non sono uniformi: mentre in alcune città come Messina e Ancona si rilevano cali nei valori (-2,2% e -1%), in altre come Trieste e Novara si registrano lievi aumenti (+3,2% e +3%). Nomisma prevede che un atteggiamento più accomodante sui tassi della BCE potrebbe aiutare, rendendo il mutuo più sostenibile, ma non sarà sufficiente a ripristinare rapidamente la domanda: sarà necessaria una normalizzazione delle condizioni creditizie, a partire dalla seconda metà del 2024.

Le previsioni per il 2024 e il 2025 indicano che le compravendite si manterranno sotto le 700.000 unità, rispetto alle 784.000 registrate nel 2022. “Gli operatori immobiliari prevedono, per il 2024, una ulteriore diminuzione delle quantità scambiate sul mercato (47,5% dei giudizi) o, tuttalpiù, un’invarianza sui livelli dello scorso anno (44,3%). Solo l’8,2% degli intervistati prevede una ripresa delle compravendite per effetto di una maggiore accessibilità al credito, della disponibilità di nuove abitazioni in vendita e di un’accresciuta propensione all’acquisto, sostenuta anche dall’onerosità dei canoni di locazione” chiosa Elena Molignoni, Head of Real Estate Nomisma. Prevale insomma chi la vede nera o grigia rispetto a chi la vede rosa.

investire in immobili conviene? sempre meno

Un vento gelido soffia sull’immobiliare? Tra tassi ancora storicamente alti, inflazione e inverno demografico, oggi investire in immobili sembra sempre meno un grande affare. Quali sono le prospettive del settore immobiliare in Italia?

Dopo un biennio particolarmente effervescente per il settore immobiliare legato alla ricerca di nuovi spazi abitativi che ha fatto seguito alla pandemia e a tassi di interesse eccezionalmente bassi, un vento freddo rischia di frenare l’entusiasmo sempre vivo degli italiani per l’acquisto immobiliare.

Il rialzo repentino dei tassi nel 2022 e 2023 ha aumentato il numero di persone che sono in difficoltà nel pagare il mutuo: un mutuatario su due ha avuto difficoltà a pagare regolarmente le rate del mutuo. Nel corso del 2022 la BCE, la Banca Centrale Europea, ha inaugurato una stagione restrittiva portando il tasso Euribor a cui sono agganciati i mutui a oltre il 4% (era intorno allo zero a inizio anno). Oggi l’Euribor a 3 mesi, dopo già tre tagli operati dalla banca centrale, è comunque ancora sopra il 3%.

L’inflazione inoltre ha ridotto in modo sostanziale il potere di acquisto delle famiglie italiane rendendo più oneroso il servizio del debito. A fine 2022 per esempio la differenza tra l’inflazione e gli aumenti salariali è stata del 9,62%. “Gli adeguamenti salariali sono stati molto contenuti e ben lontani dall’assorbire l’aumento dei prezzi” secondo le rilevazioni di Nomisma.

investire in immobili per le famiglie e le banche

La disponibilità delle famiglie ad acquistare case si è ridotta perché indebitarsi costa molto più di prima e le famiglie a causa dell’inflazione hanno meno reddito spendibile di prima. L’80% di esse deve accendere un mutuo quando vuole comprare casa secondo Nomisma. Alla domanda se si ha intenzione di accendere un mutuo per l’acquisto di un’abitazione il 36% degli intervistati risponde certamente sì il 47% probabilmente sì.

Alcuni acquirenti di case si sono visti negli ultimi mesi modificare in modo così importante le condizioni del mutuo che hanno anche chiesto un nostro parere per valutare a questo punto se non fosse meglio accendere un finanziamento garantito da titoli.

Le richieste di mutuo si stanno scontrando anche con una minore disponibilità delle banche a concederli. La domanda di mutui ha subito una contrazione a partire dalla fine del 2022. “Le ragioni risiedono principalmente nell’aumento dei tassi di interesse di mercato e nella maggiore onerosità dei prestiti, motivo di scoraggiamento della domanda”. Ma è anche la disponibilità a indebitarsi che si sta riducendo, con sempre più persone che si interrogano su investire in immobili in modo alternativo rispetto ai tradizionali finanziamenti.

I rischi di comprare casa: il mutuo fa paura

Le ragioni le spiega Nomisma “L’aspetto emotivo gioca un ruolo importante, dal momento che la contrazione della domanda riflette anche il peggioramento del clima di fiducia dei consumatori preoccupati della situazione economica del Paese e, conseguentemente, della propria capacità di restituzione del debito”.

Alla paura dei singoli di contrarre un mutuo, che è comunque un debito da ripagare, si aggiunge quella delle banche attraversate da uno stesso idem sentire. Spiega Nomisma infatti che “dietro la politica restrittiva degli istituti di credito si nasconde una maggiore percezione del rischio dettato sia da un peggioramento delle attese sull’attività economia sia dalla percezione di un più accentuato rischio di credito dei mutuatari.”

>>Il tuo patrimonio è in pericolo? Con l’inflazione sì, come fare?<<<

Economia, demografia e domanda di case

Lo stallo dell’immobiliare coincide con diversi fattori fra cui quello generazionale (siamo un Paese sempre più anziano e questo trend difficilmente cambierà) e legato a mutati stili di vita. Fattori da non trascurare a nostro parere.

La situazione attuale e prospettica dell’Italia dal punto di vista demografico, economico, lavorativo del Paese impatta direttamente sulla domanda presente e futura di case. E se la domanda è in calo o comunque non aumenta, i prezzi non possono che scendere. Secondo l’Ocse l’Italia è l’unica nazione in cui i salari medi sono andati indietro dal 1990 al 2020.

Una volta, una persona che acquistava una casa, sapeva di avere alle spalle un bene rifugio, una garanzia contro ogni imprevisto. Anche una piccola casa era un bene monetizzabile abbastanza rapidamente. Ora questa riserva di valore reale si è ridotta in ragione delle zone dove si trova l’immobile. Va da sé che i consumi ne risentano: uno si volta indietro e trova un quarto di quello che aveva.

Trend di vendita e preferenze degli acquirenti nel 2024

Al momento, gli sconti medi tra il prezzo richiesto dai venditori e il prezzo finale di chiusura si aggirano intorno al 10,5% nelle grandi città italiane, mentre i tempi di vendita tendono ad allungarsi, rispecchiando una maggiore cautela da parte degli acquirenti.

Diego Vitello, Research Manager dell’Ufficio Studi Gabetti, vede un andamento dei prezzi delle case a due facce, con alcune località che hanno già raggiunto il picco: “Nel 2025 le quotazioni rimarranno stabili in quelle aree che hanno già raggiunto il picco, come Milano, mentre continueranno a crescere nell’ordine del 2-3% in quelle città che stanno vivendo una stagione di cambiamento come Padova, Trieste, Napoli.”

Per quanto riguarda le preferenze degli acquirenti, si nota una domanda diversificata, con la famiglia con figli come categoria predominante, seguita dalle coppie senza figli e da una quota crescente di investitori. Le caratteristiche più richieste dagli italiani includono la presenza di balconi, terrazze, posti auto e ascensori, mentre si osserva anche un’attenzione crescente verso la classe energetica.

Il cambiamento delle preferenze e l’attenzione verso la qualità e la sostenibilità sta influenzando anche il panorama di chi cerca di investire in immobili. La domanda cambia significativamente tra le fasce d’età: i giovani tendono a dare priorità a prezzo, vicinanza ai trasporti pubblici e sostenibilità, cercando abitazioni che consentano uno stile di vita comodo e accessibile. Gli acquirenti più anziani, invece, prediligono immobili con accesso facilitato e situati in zone tranquille e sicure, rispecchiando l’esigenza di stabilità e comfort.

Investire in Immobili: Un Bene da Gestire e Valutare nel Tempo

La casa non è più un bene rifugio facilmente smobilizzabile. Le case costituiscono però ancora una riserva di valore e hanno consentito in questi anni di compensare situazioni reddituali meno floride di un tempo essendo comunque dei risparmi che anche se non in tempi rapidi possono essere smobilizzati. Ereditare case si è tradotto comunque in un incremento per i beneficiari del proprio patrimonio anche se in misura minore di quanto sarebbe stato se gli immobili fossero passati di mano diversi anni fa.

Forse, ed è questo che ci sentiamo di dare come consiglio da consulenti finanziari indipendenti, le case dovrebbero essere viste come una parte del proprio patrimonio immobilizzato. Che come tutti gli altri asset che lo compongono deve essere valorizzato. Peccato che solo un italiano su tre ha fatto valutare il proprio patrimonio immobiliare. Il valore è quello che ha in testa ma è un dato che non viene poi nei fatti verificato nella realtà. Per chi sceglie di investire in immobili, è fondamentale avere una valutazione aggiornata e precisa per rendersi conto effettivamente del rendimento di questo bene in termini reali.