Continua il giro delle sette chiese per Mario Morelli, amministratore delegato di Monte Paschi di Siena a caccia di investitori disposti a mettere soldi veri nella banca e sottoscrivere l’aumento di capitale MPS.

Dopo la tappa a Doha nel Qatar è stata la volta degli Stati Uniti con Morelli che ha incontrato alcuni “dei più grandi investitori al mondo” (secondo le gazzetta da Siena) insieme ai consiglieri di Jp Morgan e Mediobanca. Il progetto di risanamento della banca prevede 5 miliardi di euro di aumento di capitale, la cessione di 27 miliardi di sofferenze lorde e un nuovo piano industriale. Una robetta da nulla.

E Morelli fra Doha e New York pare infatti aver raccolto oltre 200 risposte del tipo “bello ma al momento non ci interessa” riguardo l’aumento di capitale MPS. Quelli del fondo sovrano del Qatar Investment Authority (QIA) sono sembrati i meno freddi ma prima di dare i soldi vogliono vedere meglio il “cammello”. E mettono presumibilmente un sacco di condizioni anche perché i loro investimenti europei come “anchor investor” nel settore bancario in questi anni non si sono rivelati molto fortunati (Deutsche Bank, Barclays, Credit Suisse).

E viene da pensare che un eventuale ingresso in MPS del QIA più che a una logica di investimento diversificato assomiglierebbe forse a quella di un giocatore compulsivo del “gratta e vinci”…

Fra i potenziali “anchor investor” che Morelli avrebbe incontrato ( ovvero coloro che ci devono mettere il “grano” dentro MPS come diciamo noi in Italia) è stato sbandierato fra i tanti interessati al dossier MPS il nome di John Paulson, presentato come il re degli hedge fund Usa.

Un re caduto in disgrazia in verità occorrerebbe aggiungere perché da qualche anno gli investitori che gli hanno affidato il portafoglio hanno collezionato perdite epiche. Stiamo parlando di hedge fund ovvero di fondi speculativi domiciliati in paradisi fiscali e sui quali non è facile accedere ai rendimenti mese per mese e anno per anno soprattutto quando le cose si mettono male.

In ogni caso fonti accreditate fotografano una perdita percentuale per il 2016 alle ultime rilevazioni di oltre il -18% per il fondo più importante di John Paulson. E in realtà è dal 2011 che il tocco di Re Mida di Paulson non sembra proprio più funzionare a vedere l’andamento anno per anno dei rendimenti restituiti ai suoi clienti del suo fondo Advantage Plus: -51% nel 2011; -29% nel 2012; +32% nel 2013; -36% nel 2014; -3% nel 2015; -18% in questa parte del 2016.

Un andamento così rovinoso (-70% circa) negli ultimi 6 anni che ha costretto diverse banche d’investimento (fra cui UBS e Bank of America) già dallo scorso anno a sconsigliare l’acquisto dei fondi o a sciogliere gli accordi che avevano portato nel momento di apice delle performance di John Paulson a lanciare dei fondi d’investimento dedicati (“feeder fund”) da proporre alla propria clientela per essere gestire dalla “leggenda”.

Secondo l’agenzia finanziaria Bloomberg e il New York Magazine dei 38 miliardi di dollari che Paulson gestiva al suo apice oggi gliene sono rimasti meno di un terzo per effetto dei riscatti e delle perdite subite.

E buona parte dei soldi gestiti (si stima i 2/3) nei fondi di Paulson sono quelli personali visto che quasi tutti i paperoni che gli avevano affidato i quattrini all’apice della sua carriera e facevano la fila per dargli i soldi hanno richiesto di essere rimborsati seppure in forte perdita. Con alcuni eccezioni importanti fra cui la più vistosa è Donald Trump, proprio il candidato repubblicano alla presidenza degli Stati Uniti.

Nella lista degli investimenti in essere che Donald Trump ha dovuto presentare al US Office of Government Ethics (qui potete vedere il suo portafoglio investimenti) spicca infatti la presenza in portafoglio di 3 fondi gestiti dal gestore newyorchese fra cui il Paulson Advantage Plus, il Paulson Credit Opportunities e il Paulson Partners per un controvalore attuale si stima di una decina di milioni di dollari.

Su questi investimenti Donald Trump deve essersi preso una bella legnata ma John Paulson ha cercato di rimediare negli scorsi mesi organizzando a Le Cirque, uno dei ristoranti più esclusivi di New York, una cena di raccolta fondi a favore di Donald Trump. Prezzo della cena: 50.000 dollari per partecipante che salivano a 250.000 dollari per le coppie (come quella di John Paulson e della moglie Jenny Zaharia) che volevano ambire al ruolo di co-sponsor della serata.

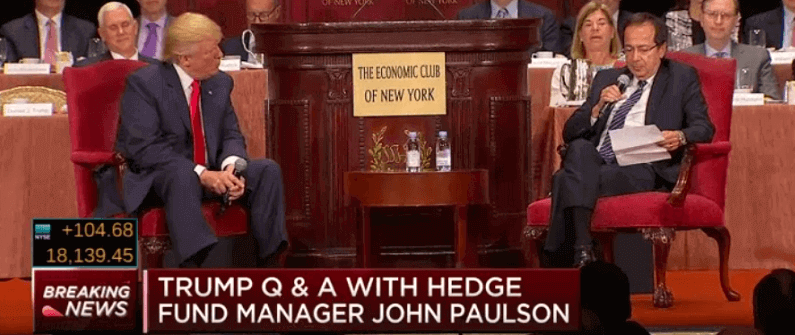

Una cena che ha permesso di raccogliere circa 6 milioni di dollari e che è stata molto apprezzata da Donald Trump che qualche settimana dopo ha nominato proprio John Paulson nella sua squadra di 12 consiglieri economici. Ed è stato proprio Paulson a organizzare a settembre al Waldorf Astoria un confronto sui temi economici cimentandosi nel ruolo inedito di intervistatore al candidato repubblicano alla presidenza degli Stati Uniti.

Ma chi è John Paulson e come ha costruito la sua ricchezza? Partito da zero è riuscito a farsi largo nel settore dopo aver lavorato prima alla Boston Consulting Group nella consulenza per poi passare al ramo investimenti (Bear Stearns fra i nomi più famosi) prima di mettersi in proprio nel 1994 con solo 2 milioni di dollari di capitale iniziale da gestire e un impiegato.

Per molti anni quello di Paulson resta un nome poco conosciuto fra i gestori di Wall Street ma a fine 2007 arriva per lui la consacrazione mediatica (il mensile edito da Bloomberg lo incoronerà uomo dell’anno) grazie ai risultati stellari ottenuti dai suoi hedge fund nel pieno della crisi finanziaria che travolge il mondo. Il suo braccio destro al tempo è un italiano, Paolo Pellegrini, che viene descritto a Wall Street come colui che ha avuto veramente l’intuizione dello scoppio della bolla immobiliare. Nel dicembre 2008 le loro strade si divideranno ma è John Paulson a passare alla storia finanziaria.

E’ lui il gestore che ha puntato più di tutti sul crollo delle Borse e il crollo dell’immobiliare, operando al ribasso sulle banche vendendone le azioni o acquistando credit default swap, CDO e ADM. Armi di Distruzione di Massa per dirla con Gordon Gekko, il protagonista del film “Wall Street”.

Insomma strumenti finanziari complessi (confezionati da banche d’affari che creavano “salsicce finanziarie” trasformando mutui subprime in obbligazioni a tripla A da rifilare a fondi pensione) che guadagnavano dall’insolvenza dei debitori ovvero centinai di piccoli e medi mutuatari che per effetto del crollo dei prezzi immobiliari e della crisi economica-finanziaria non erano più in grado di ripagarne le rate. Su questa “grande scommessa” Paulson ha guadagnato almeno 15 miliardi di dollari di cui 4 a titolo personale solo nel 2008 (10 milioni di dollari al giorno) diventando nel giro di pochi anni uno degli uomini più ricchi degli Stati Uniti e del mondo. “La più grande scommessa di borsa da sempre” l’ha definita il giornalista del Wall Street Journal Gregory Zuckerman.

Sic transit gloria mundi ovvero come sono effimere le cose del mondo anche per i guru finanziari…

Con l’inizio del nuovo decennio la stella di Paulson smette, infatti, di brillare e non sembra più azzeccarne una a vedere l’andamento dei suoi hedge fund.

Una serie impressionante di scommesse sbagliate negli ultimi anni ha, infatti, fatto precipitare il valore delle quote dei suoi fondi. Per esempio i fondi di Paulson avevano scommesso massicciamente sulle banche greche e in particolare su Piraeus Bank, una degli istituti ellenici più importanti del Paese. I titoli di questa banca sono crollati (oggi valgono 14 centesimi contro un valore di 200 dollari di inizio 2014) per effetto della perdurante crisi economica greca e anche un altro investimento in terra ellenica come la rete idrica di Atene (Athens Water) si è rivelato rovinoso.

Ma Paulson in questi anni è stato anche fra i principali sottoscrittori del debito pubblico di Portorico che considerava “la Singapore dei Caraibi”. Peccato che si sia rivelata in verità “la Grecia d’America” e i titoli obbligazionari sono crollati dopo che il Tesoro di Portorico non è stato in grado di rimborsare alla scadenza alcuni bond e si è avviato successivamente un progetto di ristrutturazione del debito.

Precedentemente John Paulson aveva avuto l’intuizione di investire massicciamente sull’oro ma purtroppo controtempo quando il prezzo del metallo giallo era poi crollato ai minimi smantellando poi la posizione poco prima della forte risalita avvenuta successivamente.

E anche la Cina si è rivelata traditrice per John Paulson poiché uno degli investimenti più massicci in questi anni è stato in Sino-Forest, una compagnia cinese di piantagioni di legno quotata a Toronto. Peccato che questa società sia stata espulsa dalla borsa canadese (ed è andata poi in bancarotta) dopo che si è scoperto che molte delle piantagioni dichiarate erano inesistenti (la società di revisione Ernst & Young è stata costretta dalle autorità canadesi a versare 118 milioni di dollari agli azionisti della Sino-Forest) e i vertici della società sono stati incriminati per falso in bilancio e appropriazione indebita.

Attualmente fra gli investimenti più importanti detenuti dai fondi di Paulson risultano posizioni soprattutto nel settore farmaceutico come in Mylan, Valeant e Allergan. Tutte società quotata a Wall Street che sembravano sulla carta oggetto di possibili take over ma che invece si sono rivelate in buona parte scelte rovinose perché il titolo Valeant Pharmaceuticals è crollato (-90%) sotto le voci di errori e frodi contabili mentre la fusione fra Allergan e Pfizer è saltata dopo l’opposizione del governo Obama a consentire che il nuovo gigante del pharma spostasse la sede fiscale in Irlanda, domicilio di Allergan. E anche Mylan (farmaci generici) ha dimezzato quasi le quotazioni nell’ultimo anno in un mercato del biotech e del pharma spaventato dalla possibile elezione di Hillary Clinton alla presidenza Usa poiché la candidata democratica aveva promesso in caso di elezione di intervenire per mettere ordine al settore e calmierare i prezzi dei medicinali. Uno scenario che con l’elezione di Trump è scongiurato (l’indice del settore biotecnologico, IBB, è infatti fra pochi euforici per la vittoria del candidato repubblicano con un + 6,6% all’apertura di Wall Street!) e che segna una buona notizia per gli investimenti di Paulson. E sarà interessante vedere ora come Donald Trump formerà la sua squadra economica e se darà spazio ufficiale all’ex re degli hedge fund.

Intanto tornando alle cose di casa nostra dall’analisi del track record di John Paulson se è lui l’investitore “ancora” strombazzato sui giornali finanziari italiani a cui puntano Jp Morgan e Mediobanca per Monte dei Paschi di Siena e Pier Carlo Padoan (il Tesoro italiano è attualmente il maggior azionista di MPS col 4%) siamo insomma in buone mani. O come suggerisce un amico napoletano “se è John Paulson l’investitore che deve salvare Mps, ……..stamm’ a posto !”

Ma non ditelo a Corrado Passera.

Twitter: @soldiexpert

Questo è il contenuto integrale dell’articolo pubblicato su Il Fatto Quotidiano del 9 novembre 2016 (vedi qui)