La parola drawdown ha un significato preciso in finanza ed è fondamentale che ogni investitore lo conosca: è una misura del rischio di un investimento. Molti parlano dei guadagni, pochi dei rischi: eppure è proprio dai rischi che dipende la capacità di raggiungere i propri obiettivi nel tempo.

Sarebbe bello poter contare su rendimenti sempre positivi, senza oscillazioni e senza preoccupazioni. Un po’ come sperare di essere sempre in perfetta salute o ottenere tutto ciò che si desidera. Ma la realtà dei mercati finanziari non è il Paese delle meraviglie: per investire in modo efficace occorre saper gestire anche le fasi negative.

Per questo, per noi consulenti finanziari indipendenti di SoldiExpert SCF, è fondamentale mettere in evidenza non solo i potenziali guadagni, ma soprattutto il rischio. Il drawdown è l’indicatore che misura quanto un investimento può perdere dal suo massimo storico.

Cos’è il drawdown in finanza e cosa indica davvero

In ambito finanziario, il drawdown indica la percentuale di perdita registrata da un massimo precedente fino a un minimo successivo. È quindi la misura della correzione o della discesa temporanea di uno strumento finanziario. Il drawdown è uno degli indicatori più importanti del rischio, perché mostra in modo concreto quanto un investimento può scendere nelle fasi negative. Il drawdown misura la “distanza” percentuale tra un picco massimo e il successivo minimo.

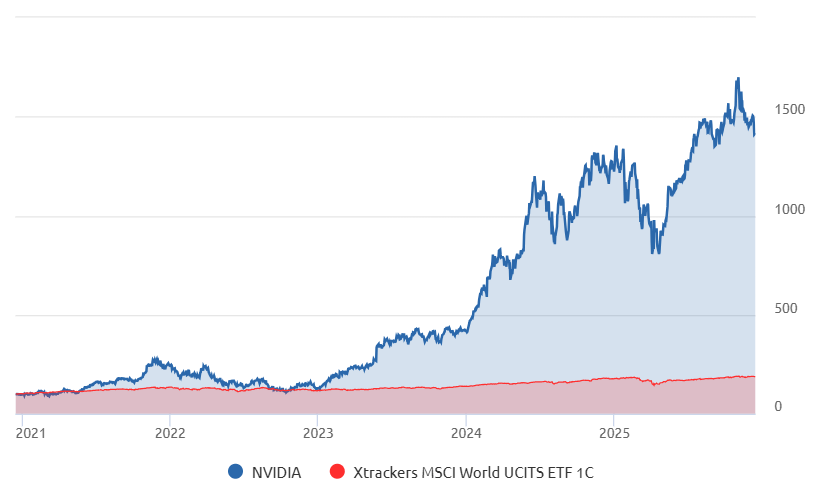

Calcolo del drawdown, esempi concreti: Nvidia e ETF globale

Immagina di aver comprato il titolo Nvidia negli ultimi 5 anni nel periodo peggiore: peccato, sei proprio sfortunato. Entri in un picco. Naturalmente, un massimo di mercato lo si riconosce solo a posteriori: in quel momento nessuno può sapere se si tratti davvero di un picco o dell’inizio di una nuova fase di rialzo. Per esempio il 29 novembre 2021. Le azioni quotano 275 dollari. In meno di un anno avresti perso il 60 per cento del capitale investito. Il 14 ottobre 2022 le quotazioni di Nvidia scendono a 108 dollari. Riesci a rimanere investito nonostante hai perso più di metà del capitale non sapendo se il titolo andrà su o ancora giù?

Calcolo drawdown Nvidia:

Drawdown = (Minimo successivo − Massimo precedente) / Massimo precedente × 100.

Sostituendo i valori otteniamo:

Drawdown = (108 − 275) / 275 × 100 = 60,72%

È importante sottolineare che il drawdown non dipende dal prezzo di acquisto dell’investitore, ma misura la perdita massima tra un massimo e il minimo successivo: è quindi una caratteristica dello strumento, non dell’esperienza individuale di chi investe.

C’è una alternativa. Meno rischiosa. In questo caso non si tratta di un singolo titolo, ma di un ETF azionario globale ampiamente diversificato, che investe in centinaia di società dei principali Paesi sviluppati. Al posto di Nvidia avresti potuto fare una scommessa più ampia con un ETF globale diversificato, nello specifico prendiamo ad esempio MSCI World UCITS 1C di Xtrackers (ISIN: IE00BJ0KDQ92).

Come per il caso dell’azione Nvidia, ipotizziamo di aver investito nel peggior momento possibile (al picco di mercato) negli ultimi 5 anni su questo ETF al prezzo di 119 euro il 19 febbraio 2025. Meno di due mesi dopo, il 9 aprile 2025, le quotazioni scivolano a un minimo di 93 euro.

Anche in questo caso il drawdown si calcola con la stessa formula:

Drawdown = (Minimo successivo − Massimo precedente) / Massimo precedente × 100.

Sostituendo i valori, otteniamo:

drawdown = (93 − 119) / 119 × 100 = −21,84%.

Questo esempio mostra perché il drawdown è uno degli indicatori di rischio più rilevanti: non descrive solo una perdita teorica, ma misura anche la pressione psicologica che un investimento può esercitare sull’investitore nelle fasi di mercato più difficili.

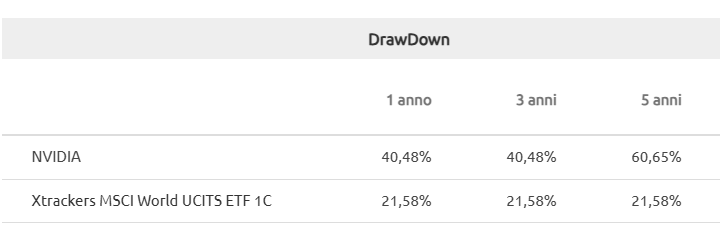

La tabella riassume il drawdown massimo registrato da Nvidia e dall’ETF MSCI World su diversi orizzonti temporali. Nel caso di Nvidia, il drawdown cresce sensibilmente all’aumentare dell’orizzonte di osservazione, arrivando a oltre il 60% su cinque anni, a conferma della maggiore rischiosità di un singolo titolo. L’ETF globale, invece, mostra un drawdown più contenuto e stabile nel tempo, segno dell’effetto mitigante della diversificazione.

Drawdown negli investimenti: perché è fondamentale conoscerlo prima di investire

I mercati cambiano, attraversano fasi di crescita, momenti di lateralità e periodi di correzione anche brusca. Una strategia che ha dato grandi soddisfazioni in passato può vivere periodi di appannamento.

Questo significa che va abbandonata? Non necessariamente. Tutto dipende dalla sua struttura, dalla sua robustezza, e da quanto il drawdown rientra nelle oscillazioni storiche già viste.

Basti pensare a Warren Buffett: più volte dato per “finito”, come durante la New Economy o nel 2008, quando Berkshire Hathaway perse il 50% dai massimi. Eppure le sue strategie si sono dimostrate solide nel lungo periodo.

Nessuna strategia guadagna sempre e chi racconta equity line sempre crescenti sta vendendo illusioni, non soluzioni. Per questo ogni investitore dovrebbe valutare attentamente il drawdown.

Rischio di drawdown: cosa valutare davvero

Conoscendo la correzione massima subita da un fondo, ETF o portafoglio, puoi capire la perdita potenziale nei momenti peggiori. Quando un consulente ti mostra solo i rendimenti più recenti, la domanda giusta da fare è:

“Quando è andato male questo fondo, quanto ha perso?”

Il drawdown rappresenta un indicatore chiave del rischio di mercato. È particolarmente significativo in prodotti con bassa flessibilità nell’adattare l’esposizione al mercato, come alcuni strumenti a gestione statica o con vincoli regolamentari (ad esempio determinate tipologie di PIR), perché in questi casi la capacità di contenere le perdite in fasi ribassiste può risultare limitata.

Un esempio concreto: tra maggio 2007 e marzo 2009, durante la crisi finanziaria, il FTSE All Share perse il 68%. Questo rende plausibile che fondi azionari italiani con esposizione simile possano subire drawdown nell’ordine del 60–70% nei periodi peggiori.

Esempio reale di drawdown nelle crisi finanziarie (2008 e 2011)

Oltre alla crisi del 2008, anche la crisi del debito sovrano del 2011 è un esempio utile per capire come il drawdown possa colpire duramente anche i fondi più celebrati.

John Paulson e il drawdown del suo fondo

Alla fine del 2011, John Paulson veniva considerato uno dei più grandi gestori al mondo, grazie ai profitti stratosferici ottenuti con le scommesse sui mutui subprime.

Nel solo 2010 aveva guadagnato oltre 5 miliardi di dollari di bonus personale. Numerosi miliardari si affidarono ai suoi fondi, convinti della sua infallibilità.

Ma nel 2011–2012 Paulson subì uno dei peggiori drawdown della storia dei fondi speculativi: il suo fondo Advantage Plus perse il 51% nel 2011 e un ulteriore 17% nei primi dieci mesi del 2012.

Un crollo che dimostra come anche i gestori più acclamati possano attraversare drawdown catastrofici.

Drawdown e strategie: perché non esiste un sistema perfetto

Ogni investimento implica un certo livello di rischio, e il drawdown è parte integrante di qualsiasi strategia. Non esistono sistemi che guadagnano sempre e chi afferma il contrario non sta facendo consulenza, ma marketing.

Rendimenti e drawdown sono due facce della stessa medaglia: non si può parlare dei primi ignorando completamente i secondi.

Perché diffidare dei consulenti che parlano solo di rendimenti

Chi parla solo di rendimenti e non mostra il drawdown storico dei prodotti proposti sta omettendo una parte fondamentale dell’informazione. Parlare esclusivamente di guadagni è un modo facile per rendere qualunque investimento più attraente, ma è anche un modo per nascondere la verità più scomoda: ogni strumento finanziario attraversa fasi negative, a volte profonde, e ignorarle significa costruire aspettative completamente distorte.

Un consulente serio non dovrebbe limitarsi a far vedere “quanto ha fatto” un fondo, un ETF o un portafoglio, ma anche come ci è arrivato, quali oscillazioni ha subito e quale sarebbe stata la perdita massima per un investitore rimasto investito nei momenti peggiori. Il drawdown serve proprio a questo: a ricordare che le performance sono solo metà della storia.

Se il tuo consulente non ti ha mai parlato di drawdown, la perdita massima potenziale o il rischio reale associato allo strumento che ti propone, questo è un chiaro segnale d’allarme. Significa che si sta concentrando solo sulla parte piacevole del racconto, tralasciando quella che ti permette davvero di capire se l’investimento è adatto a te.

E quando in banca ti mostrano solo i rendimenti degli ultimi 12 mesi – magari brillanti – senza dirti come il fondo si è comportato nelle sue fasi peggiori, né quale drawdown ha subito durante le crisi passate, la cosa più prudente da fare è diffidare. Perché un prodotto che sembra “tranquillo” in un anno favorevole può rivelarsi estremamente rischioso quando il mercato cambia direzione. E se chi te lo propone evita di mostrarti quella parte, non lo fa certo per caso.

FAQ sul Drawdown

Come si calcola il drawdown?

Drawdown = (Minimo successivo − Massimo precedente) / Massimo precedente × 100.

Che differenza c’è tra drawdown e volatilità?

La volatilità misura le oscillazioni del prezzo, mentre il drawdown misura la perdita massima osservata. Un titolo può essere volatile ma avere drawdown limitati, o viceversa.

Cos’è il maximum drawdown?

È la perdita massima dal picco ai minimi successivi registrata in un certo periodo storico. Indica la profondità della fase negativa peggiore che un investimento ha subito.

Perché il drawdown è così importante per scegliere fondi o ETF?

Perché ti permette di capire quanto potresti perdere in condizioni di mercato avverse e valutare se il livello di rischio è in linea con la tua tolleranza.