Quasi tutte le banche private in Italia e le reti stanno creando strutture di “private banking” per puntare alla fascia più ricca della clientela. Ai clienti più agiati vengono offerti servizi di consulenza patrimoniale, spesso chiamata “evoluta”, non remunerata con retrocessioni e che spazia su una gamma di prodotti più ampia di quella offerta alla clientela retail.

Da qualche tempo però questo El Dorado finanziario per banche e reti si è rivelato un inferno sia sul fronte dei costi sia su quello dei risultati. Cerchiamo di capire il perché.

Private banking cos’è

Come scritto nel glossario economico-finanziario curato e realizzato da SoldiExpert SCF per festeggiare il 18esimo anno di attività di consulenza finanziaria indipendente, il private banking è l’attività di fornitura di servizi, principalmente bancari e finanziari, rivolta a una clientela che dispone di patrimoni rilevanti.

Sono chiamati “High Net Worth Individuals”, o anche con l’acronimo HNWI, quei risparmiatori dotati di patrimoni elevati che hanno necessità finanziarie o di altra natura non facilmente standardizzabili.

Con il private banking ci si differenza dal retail banking: quest’ultimo infatti opera con definiti target di clientela, a cui vengono proposti, in maniera mirata, servizi e prodotti preconfezionati e standardizzati.

il private banker: cosa fa e chi è

In origine il private banker è chi costruisce con il cliente un rapporto personalizzato e gli offre soluzioni ad hoc modellate sia in base alla dotazione patrimoniale sia ai bisogni. Le soluzioni e le proposte possono essere caratterizzate da diversi gradi di sofisticazione in relazione alle particolari esigenze manifestate.

Questo termine però nel tempo si è un po’ snaturato. Sempre più spesso infatti viene utilizzato dagli uffici di marketing di banche e reti per indicare qualsiasi attività di vendita di prodotti finanziari a un target di clientela sempre più allargato. Oggi i termini private banking e private banker sono diventati quasi sinonimo di risparmio gestito e venditori di prodotti finanziari detto in modo più sofisticato spesso più formale che sostanziale.

Private banking Italia: c’e’ sostanza o no?

Ma tutti questi termini, private banking, private banker, wealth management cosa indicano realmente? La domanda che ci poniamo è se c’è della sostanza o se sono solo parole spesso usate e fatte brillare per accalappiare con il private banking Italia i clienti più denarosi. In termini pratici dunque si tratta di capire se da parte di reti e banche private, grandi e piccole, c’è la corsa a vendere lo stesso panino di McDonald’s ma a un prezzo triplicato. Verifichiamo allora con la nostra analisi se i clienti che si affidano alle strutture e alle banche “private” possono ottenere un servizio a maggiore valore aggiunto che vada oltre al piatto di porcellana di Limoges in cui viene servita loro la consulenza.

Salvatore Gaziano, responsabile delle strategie di investimento di Soldiexpert SCF, vanta un’esperienza ultra trentennale nella consulenza finanziaria indipendente e patrimoniale. In questi decenni Gaziano ha fatto da consigliere patrimoniale a decine di famiglie italiane anche con patrimoni molto elevati e lui stesso nutre forti dubbi sul private banking all’italiana. Questo è quello che ci racconta in un video dedicato al private banking in cui risponde alle domande a tutto campo di Luigi dell’Olio, firma giornalistica finanziaria di numerose testate nazionali, nella trasmissione “Private Talk” del gruppo BFC TV, andata in onda sul canale 511 di Sky.

PRIVATE BANKing: la mifid2 evidenzia i costi

Secondo Salvatore Gaziano molti risparmiatori, non solo in Italia, stanno iniziando a prendere coscienza, anche grazie alla ventata di trasparenza imposta alla Mifid2 che ha reso obbligatoria la rendicontazione dei costi, delle salatissime commissioni che pagano per i servizi ricevuti. Commissioni pari anche al 3-4% annuo e clienti molto spesso delusi dal “private banking” sia per i risultati nel tempo ottenuti sia per i costi pagati (da quelli dei fondi a quelle delle polizze unit linked o di private insurance).

>>Il tuo portafoglio è robusto, adeguato e paghi il giusto? Richiedi una consulenza senza impegno<<<

A molti di questi clienti definiti top o affluent o anche high net worth individuals (ovvero i clienti più patrimonializzati) la relazione personale e il contatto umano frequente con il proprio consulente non bastano più. In realtà proprio il consulente “a chilometro zero” in Paesi come l’Italia anche oggi resta uno dei cavalli di battaglia per conquistare e soprattutto trattenere il cliente, spesso indipendentemente dalla qualità del servizio fornito.

ma quanto puo’ costare il privatE banking?

Da alcuni anni a questa parte si delineano, in sempre più larghe fasce di clientela, tendenze sempre più evidenti. Tra queste: un calo di fiducia nei confronti del sistema bancario, la richiesta di una consulenza indipendente e super partes e anche la necessità di maggiore trasparenza. Nonostante infatti le linee guida in termini di evidenziazione dei costi imposte dalla Mifid 2, non è raro imbattersi in forme molto fantasiose di elaborazione dei rendiconti quando si tratta di eludere la sostanza.

Oltre a queste richieste vi è poi la crescente competizione del canale fintech, la volontà di accedere a una maggiore gamma di strumenti finanziari e, sempre più evidente, il desiderio di contenere i costi. Come? Inserendo in portafoglio di strumenti low cost ed efficienti come gli ETF e nuovi modelli di servizio che mettono al centro la strategia di investimento più che la capacità di intrattenimento.

Insomma a molti clienti del private banking non va più di regalare in 10 anni quasi un terzo del proprio patrimonio alla banca o al consulente. E questo è esattamente ciò che succede a chi investe 1 milione € e paga il 3,5% in commissioni.

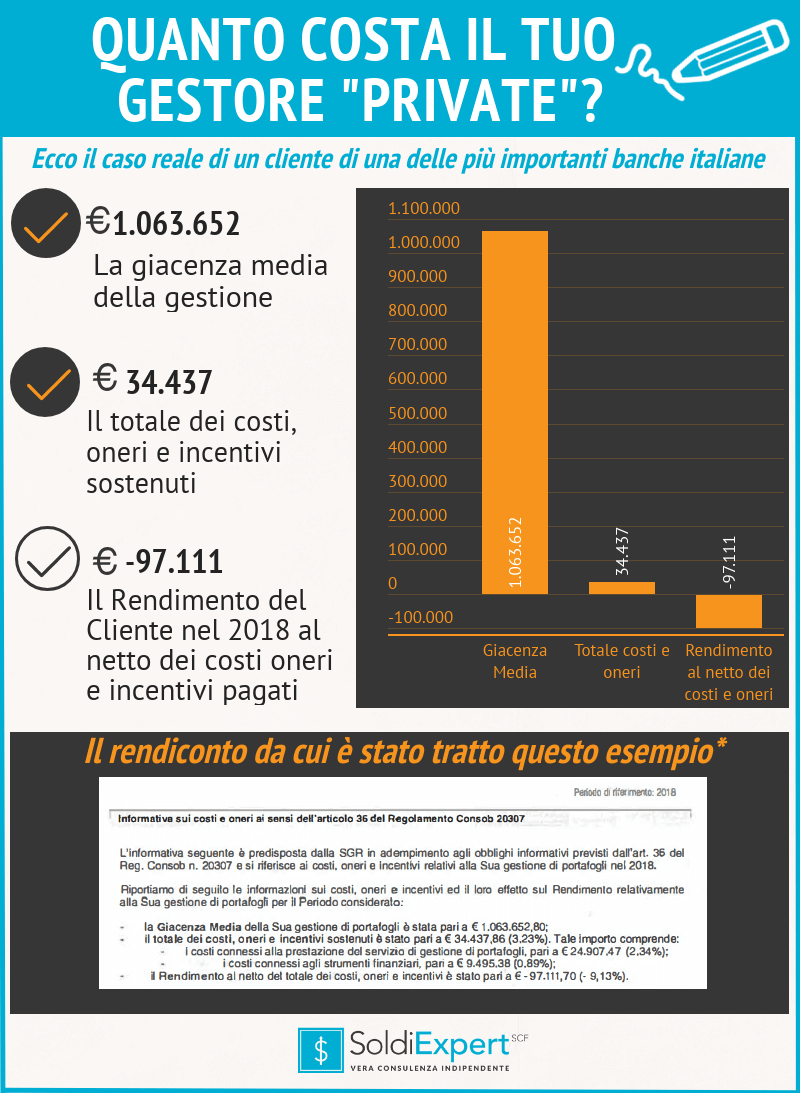

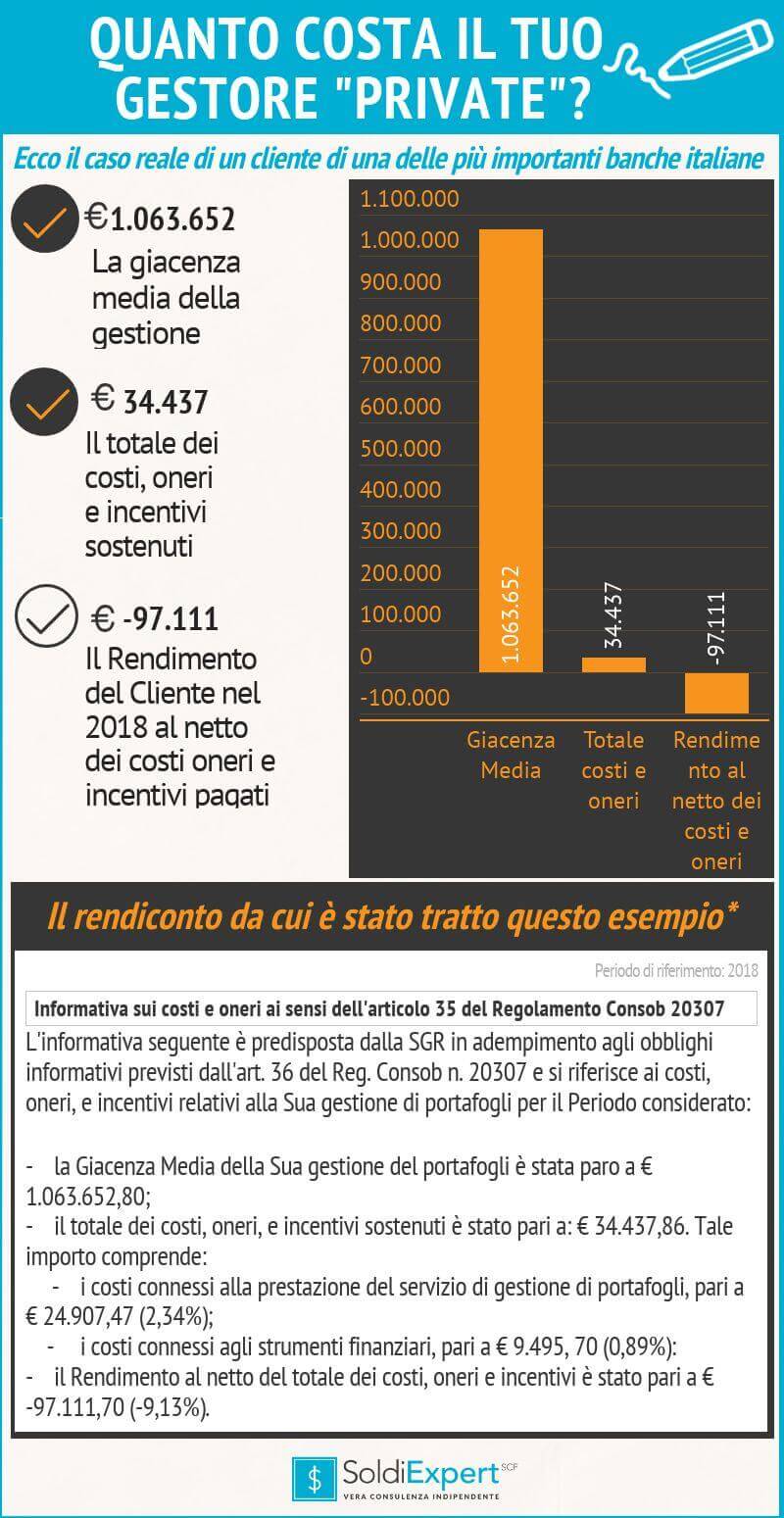

Quanto costa il private banker: un caso pratico

Può sembrare paradossale o provocatorio ma con due semplici calcoli, e considerando quanto fanno pagare alcune strutture di private banking, potete vedere nell’infografica sottostante la posizione di un investitore che ha chiesto agli esperti di SoldiExpert SCF una seconda opinione su una gestione in suo possesso. Sborsare 34.437 € all’anno di costi equivale, in 10 anni, a trasferire 344.370 € dalle proprie tasche a quelle della banca.

Private banking: soglia minima sempre più bassa

Come rivela in questo video Salvatore Gaziano, responsabile strategie di investimento di SoldiExpert SCF, esistono alcune tipiche assurdità del private banking made in Italy tra cui quella di far pagare di più a chi ha di più. Anche in Svizzera spesso comunque non è certo meglio. In pratica, con modalità non esattamente trasparenti, chi possiede 500.000 € (la soglia minima per accedere al servizio) o 1 milione € o 10 milioni da investire può ritrovarsi facilmente a pagare costi percentualmente più elevati per servizi che potrebbe pagare meno della metà.

L’origine di questi costi così elevati del private banking è foraggiare la catena di intermediari che deve portarsi a casa ogni anno una fetta di provvigioni e commissioni sempre più alta. Il cliente sottoscrittore in questo caso non ha certo chiaro tutto il “giro del fumo” che va ad alimentare. La normativa in Italia in teoria è apparentemente perfetta ma poi nella realtà le cose non vanno proprio nello stesso modo.

Qui sotto puoi vedere il video integrale dell’intervista per conoscere il punto di vista di SoldiExpert SCF sui limiti del private banking. A parte rari casi, tutto spesso si riduce a un collocamento molto ben presentato di prodotti e servizi finanziari che, guarda caso, non solo sono proprio quelli più lucrosi per la banca o la rete, ma anche in verità pure un po’ scarsini come valore aggiunto.

Guarda qui sotto l’intervento a ruota libera sul “private banking” che offre una visione controcorrente di un settore ricchissimo che ha deluso molti risparmiatori per i risultati nel tempo ottenuti e i costi pagati.