Dieci anni fa (2001-2002) Postevita (la compagnia assicurativa vita del Gruppo Poste Italiane) collocava ai propri clienti sei prodotti che promettevano di garantire alla scadenza (10 anni) oltre al capitale investito una rivalutazione minima agganciata a seconda dei prodotti all’inflazione o all’andamento di un indice azionario.

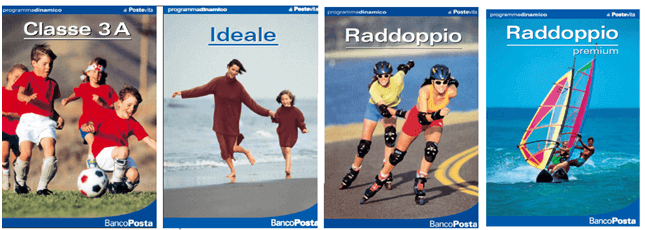

Avevano tutti nomi bellissimi e accattivanti (Classe terza A, Classe terza A valore reale, Ideale, Raddoppio, Raddoppio Premium e Index Cup). Le immagini che illustravano questi prodotti trasmettevano forza, serenità, fiducia e un mondo di risparmiatori che si godevano la vita. Insomma un classico della comunicazione finanziaria. Bambini che giocavano a calcio, una mamma che correva felice sulla spiaggia dando la mano alla sua bambina, due pattinatrici tostissime che percorrevano una strada asfaltata in salita e una coppia di bellissimi trentenni che cavalcavano il mare con il loro windsurf.

polizze Postevita: salta il rimborso del capitale

Nell’immaginario della post(e)-comunicazione tutti i clienti erano impegnati a fare sport. Tranquilli beati e felici. I loro risparmi? Erano in mani sicure: alle Poste. Per 10 anni. Trascorsi i quali i clienti di Postevita che avevano sottoscritto le polizze Classe terza A, Classe terza A valore reale, Ideale, Raddoppio, Raddoppio Premium e Index Cup pensavano di andare allo sportello e ritirare il capitale investito maggiorato di un rendimento minimo. Non è andata così. Quattro di queste polizze vendute alle Poste alla scadenza non hanno rimborsato il capitale.

Si saranno pure divertiti in questi dieci anni i clienti tipo della post(e) campagna pubblicitaria a giocare a pallone e a pattinare ma già da qualche anno i grandi sorrisi sono scomparsi dalla loro facce. Da qualche anno sanno già che le polizze di Postevita che hanno sottoscritto e che dovevano rimborsare quest’anno il loro capitale in quattro casi su sei non lo faranno.Dovranno attendere ancora qualche anno. Per riavere un capitale nel frattempo eroso dall’inflazione. Ma non avevano sottoscritto un prodotto a capitale e rendimento garantito? Ma cosa era garantito, da chi e come? Forse non l’avevano capito. Può essere perciò molto interessante ripercorrere la storia di questi prodotti per farsi un’idea di come funziona spesso il concetto di “capitale garantito” e cosa può succedere a sottoscrivere troppo facilmente un prodotto finanziario o assicurativo “complesso” venduto come una passeggiata…

Le polizze collocate agli sportelli postali

I più pensavano di essere in una botte di ferro. Compro il prodotto agli sportelli postali pensavano, il mio garante sono le Poste Italiane. Mica falliscono le Poste Italiane? Infatti. Non sono fallite. E se non sono fallite com’é che Classe terza A valore reale, Ideale, Raddoppio e Index Cup non rimborsano quest’anno alla scadenza il capitale? Semplice. Il garante delle polizze vendute da Postevita non erano le Poste Italiane. E fra i sottoscrittori dell’epoca pochi hanno fatto caso (compresi gli sportellisti che le hanno proposte) che il garante era un altro. Certo bastava fare un po’ meno sport, essere un po’ meno spensierati, diciamo vagamente diffidenti e leggere il prospetto informativo. Ma quanti l’hanno fatto? Nero su bianco era scritto pure in grassetto “Poste Vita S.p.A. non presta alcuna garanzia in merito all’ammontare delle prestazioni incluso il rischio di controparte”. E allora chi era il garante di queste polizze? E cosa garantivano?

postevita: mi impegno ma non mi espongo

Classe terza A, Classe terza A valore reale, Ideale, Raddoppio, Raddoppio Premium e Index Cup collocate da Postevita avevano lo scopo di restituire a scadenza un capitale maggiorato di un rendimento ancorato a un determinato indice. Emesse nel 2001-2002 erano polizze index linked, le cui prestazioni erano correlate relativamente al rimborso del capitale a un paniere di titoli obbligazionari e relativamente al rendimento all’andamento di alcuni indici finanziari.

Queste polizze non fornivano alcuna garanzia di capitale o di rendimento minimo e pertanto il rischio finanziario e creditizio di tali prodotti era interamente a carico del cliente. Che probabilmente non l’aveva capito. E si aspettava di incassare dopo dieci anni il capitale versato maggiorato di un rendimento. Dieci anni sono passati e cinque di queste polizze non rimborseranno a scadenza il capitale versato ma lo congeleranno per altri tre anni. Ovvero renderanno nel 2015 il premio versato nel 2002 dai sottoscrittori maggiorato di un premio alla scadenza del 5%. Considerando l’inflazione, una bella botta. Per dei prodotti che avevano lo scopo di garantire dopo 10 anni il capitale e un rendimento minimo a scadenza. Il confezionatore di questi prodotti venduti alle Poste che hanno deluso schiere di risparmiatori e fatto alzare le barricate a diverse associazioni di categoria? Postevita la compagnia assicurativa vita del Gruppo Poste Italiane.

Investimenti? C’è Postevita per te

Le index linked collocate da Postevita prima del 02 novembre 2001 (Quartetto, Protagonisti, Orizzonte, Primato e Evoluzione) erano emesse da banche (Crediop S.p.A., Caixa General Depositos, Sanpaolo Imi) che garantivano il rimborso del capitale a scadenza mentre il rendimento dipendeva dall’andamento del titolo strutturato sottostante emesso appositamente da queste banche. Postevita non prestava alcuna garanzia in merito all’ammontare delle prestazioni incluso il rischio di controparte. Ovvero se le banche che dovevano garantire il rimborso del capitale fossero diventate insolventi era il sottoscrittore a rimetterci, non le Poste.

Ma almeno su queste prime polizze oltre alla garanzia del sottostante vi era la garanzia dell’emittente che era comunque una banca. In quelle collocate successivamente la garanzia dell’emittente era scomparsa. Restava solo quella del sottostante ovvero del paniere di titoli obbligazionari emessi a garanzia del rimborso del capitale. Era tutto un altro affare.

Postevita e quel bel pacco di polizze

Postevita aveva costituito il 30 aprile 1999 un suo veicolo di cartolarizzazione, la Programma Dinamico S.p.A. ovvero una speciale società veicolo posta fuori dal suo bilancio che emetteva obbligazioni frutto di operazioni di cartolarizzazione. Questa società ha emesso nel 2001-2002 i derivati sintetici in cui sono state investite alcune polizze index linked collocate da Poste Vita S.p.A (Classe 3A, Classe 3A Valore Reale, Ideale, Raddoppio, Raddoppio Premium e Index Cup).

Dalla lettura dei prospetti informativi delle polizze non era propriamente evidente (ma comunque era scritto) che i titoli che ne dovevano garantire il rimborso erano derivati del credito ovvero obbligazioni rappresentative di debiti (verso mutuatari, aziende, titolari di carte di credito…) che erano stati cartolarizzati. Questi debiti, detenuti da banche italiane e estere, erano stati impacchettati da banche d’affari americane (CSFB, JP Morgan e Lehman Brothers). A questo “pacco” di titoli Fitch aveva assegnato il rating di tripla A. Il rating AAA secondo Fitch determina il più basso livello di rischio di credito. E’ assegnato solamente nei casi di capacità eccezionalmente elevata di solvibilità e si ritiene che anche eventi particolarmente avversi non lo possano influenzare negativamente. Insomma chi le sottoscriveva poteva dormire sonni tranquilli sembrava di capire.

La posta in gioco: si dimezza il capitale

Nel 2008 alcune delle polizze emesse da Postevita negli anni dei crediti fatti a fette e assemblati mettendo insieme crediti di buona qualità e crediti spazzatura (le obbligazioni “salsiccia” dove c’era dentro un po’ di tutto) avevano perso dal 30 al 60% del proprio valore. Il fallimento di Wold.com, di Parmalat, le rate non pagate di tanti mutui subprime, il crack della Lehman Brothers avevano pesantemente decurtato il valore dei crediti posti a garanzia del rimborso del capitale. Con conseguenze dirette sul valore delle polizze vendute alle Poste. Le Poste iniziavano a mandare ai propri sottoscrittori lettere allarmanti.

Programma Dinamico “Ideale” valeva il 17 dicembre 2008 39,23 mentre “Programma Dinamico Classe 3 A“ valeva 53. Il 28 aprile 2009 “Raddoppio” valeva 63,2 mentre “Index Cup“ quotava 74,95. I sottoscrittori che avessero avuto bisogno del capitale investito avrebbero perso dal 30 al 60% del premio versato. Poste Vita nei comunicati inviati ai propri clienti avvertiva in modo finalmente esplicito che tutte le prestazioni previste dalle polizze vendute ovvero sia la restituzione del premio versato sia il riconoscimento degli interessi sarebbero potute venir meno.

Postevita teme per la propria reputazione

Postevita non era tenuta a garantire alcunché perché le polizze del Programma Dinamico non lo prevedevano. Ma iniziava a temere un rischio molto più grave all’orizzonte: quello reputazionale scritto nei bilanci con la “R” maiuscola. La Compagnia decideva quindi come indicato nel Bilancio 2008 “tenuto conto dell’esigenza di preservare i propri interessi commerciali, che potrebbero subire un pregiudizio in caso di diffusa insoddisfazione della clientela, nonché delle possibili ricadute reputazionali derivanti da un’eventuale manifestazione generalizzata di malcontento” di effettuare interventi di ristrutturazione e proporre ai sottoscrittori di quattro delle polizze Programma Dinamico il passaggio a una nuova polizza vita in cambio della rottamazione della vecchia polizza.

La nuova aveva una durata di altri 3 anni e a scadenza (2015) restituiva il capitale versato 13 anni prima dai risparmiatori maggiorato di un interesse del 5%: insomma anziché restituire 100 dava alla nuova scadenza 105. L’adesione a questo accordo fu bulgara. Oltre il 98% dei sottoscrittori di Classe 3A Valore Reale, Ideale, Raddoppio e Index Cup aderirono. Siccome però le associazioni dei consumatori non erano soddisfatte dell’offerta di scambio venne firmato un accordo in base al quale coloro che non erano soddisfatti della soluzione proposta della Compagnia Postevita potevano risolvere in sede extra giudiziale il contenzioso.

Presso la sede centrale di Poste Italiane venne istituita una Commissione di Conciliazione formata da un rappresentante dell’azienda e da uno delle Associazioni dei consumatori, scelto dal cliente, che si sarebbe occupato di analizzare i casi. I costi della procedura – totalmente gratuita per il cliente – erano interamente a carico di Poste Italiane.

Polizze Postevita niente raddoppio e nemmeno il premium

Nel mese di maggio 2009 Postevita previo accordo con le Autorità di vigilanza, trasmise ai detentori delle polizze “Programma Dinamico Classe 3 A” che non rientravano nella proposta di scambio e le cui quotazioni al 31 dicembre 2009 erano sopra la pari, una lettera in cui ricordava la possibilità di esercitare il diritto di riscatto anticipato per uscire da un investimento che recitava il comunicato “al verificarsi di condizioni particolarmente critiche nei mercati finanziari, presentava caratteristiche di rischio non prevedibili alla data della sua emissione”.

Ai sottoscrittori della polizza Raddoppio Premium (anch’essa esclusa dallo scambio) le cui prestazioni erano collegate a un bel pacco di titoli impacchettati da Lehman Brothers (sì proprio quella che è fallita) le Poste italiane si sono impegnate a rimborsare alla scadenza del contratto (16 ottobre 2012) il capitale investito più un rendimento pari ad almeno il 20% di quanto a suo tempo investito. Sono quelli a cui poteva andare peggio visto che è saltata la famosa controparte ma almeno escono dopo 10 anni con un rendimento che gli copre almeno l’inflazione (e non dopo 13 anni come quelli che hanno aderito allo scambio) con un rendimento che non gli copre certo la svalutazione del capitale.

quelle polizze ideali sulla carta vendute alle poste

Una delle polizze vendute da Postevita, “Ideale” (quella che era pubblicizzata con madre e figlia che correvano mano nella mano sulla spiaggia) doveva assicurare oltre a un capitale rivalutato almeno dell’1,5% annuo anche l’eticità degli investimenti effettuati. Erano ammessi solo investimenti “green”. Si scoprì poi che nel pacco di obbligazioni salsiccia che garantivano il rimborso della polizza vi erano non solo titoli tossici ma imprese se non tossiche non certo “verdi”: nel pacchetto era finito anche un prestito al generatore nucleare British Energy…

Non proprio l’ideale per un prodotto socialmente responsabile. Vai a fidarti degli investimenti salsiccia! A furia di fare i crediti a fettine non si sa più cosa c’è dentro.

Chi ha sottoscritto le polizze di Postevita Ideale, Index Cup, Raddoppio e Raddoppio Premium prendendo nel 2015 il 105% del capitale versato 13 anni fa subirà una perdita in termini reali a causa dell’inflazione del 33% almeno sul capitale investito. Facendo un esempio numerico considerando l’inflazione degli ultimi 10 anni e stimando una inflazione futura da qui al 2005 pari a quella attuale chi avesse investito 100 mila euro nel 2002 in queste polizze dovrebbe ricevere dopo 13 anni 140 mila euro per mantenere inalterato il proprio capitale in termini di potere d’acquisto. Ne riceverà solo 105 mila. Sempre che mantenga il capitale bloccato fino al 2015 perché se liquida prima della scadenza non c’è niente di garantito.

Isvap mette al bando la finanza di carta: poste italiane costretta ad adeguarsi

Poste Italiane: un bel premio e raccolta a gogo’

Complice l’ottima rete distributiva e l’indubbia fiducia nel brand al 31/12/2010 la raccolta complessiva realizzata da Poste Vita S.p.A. superava i 53 miliardi di euro a fronte di più di quattro milioni di polizze assicurative collocate. Non tutte polizze “maledette” certo come quello di cui abbiamo raccontato la storia in questo report ma certo sapendo ben sfruttare il potere di collocamento a un pubblico non sempre molto smaliziato nel valutare i prodotti offerti e le condizioni proposte.

Gli ideatori delle polizze sintetiche: che bella carriera

Bartolomeo Acquaviva è Managing Director, Global Head di Barclays Capital Fund Solutions, la divisione asset management di Barclays Capital e responsabile Sud Europa (Italia, Spagna, Grecia e Portogallo) della divisione Global Distribution. E nelle scorse settimane era in programma un suo discorso in una conferenza al Salone del Risparmio di Milano. E’ sempre sul pezzo, insomma. Andrea Potsios è vice Chairman presso Nomura mentre Andrea Vella è partner di Goldman Sachs. E nel 2003 ha ricevuto un premio come Top Adviser da parte della Rivista Risk per la qualità globale nella consulenza offerta in derivati e gestione del rischio.

Una dura lezione, cosa si può imparare da questa storia?

Di fronte ai prodotti che offrono rendimenti certi e senza rischi è sempre bene fare delle verifiche. Lo stesso vale per prodotti che offrono un capitale o un rendimento garantito o protetto. Vale sempre il detto che in finanza non esistono pasti gratis. Prima di sottoscrivere questi prodotti bisogna aver compreso bene chi garantisce cosa ovvero chi è il garante di tutte le prestazioni che il prodotto promette di offrire. Ai fini legali gli opuscoli pubblicitari o le parole di chi ce li propone valgono poco o niente.

Quello che conta è ciò che c’è scritto nel contratto. Peccato che quasi nessuno lo legge e ci si fida del venditore o di un depliant. La stessa Isvap nel suo sito internet avverte relativamente alle polizze index linked che “ in assenza di garanzia di minimo offerte dalle compagnie, bisogna prestare attenzione ai rischi finanziari che gravano sul contratto e, quindi, sul contraente. L’assunzione di tali rischi può comportare prestazioni inferiori ai premi versati. Tali prodotti sono, in generale, particolarmente complessi e non si adattano ad una clientela con esigenze finanziarie semplici e con ridotta propensione al rischio.”

E come consulente finanziario indipendente nella mia attività come SoldiExpert SCF mi trovo spesso a giudicare polizze sottoscritte da miei clienti troppo frettolosamente, senza che chi le ha vendute ha spiegato bene cosa stava rifilando (per non parlare dei costi impliciti di questi prodotti)…

Postevita, una polizza tira l’altra. E le nuove?

6Davanti, 6Speciale, Prisma, Arco e Titanium le ultime polizze index linked vendute agli sportelli delle Poste dalla compagnia Postevita sono tutte proposte come investimenti a capitale garantito. Ma quello che Postevita garantisce non è esattamente quello che uno ha in mente quando pensa a un prodotto a capitale garantito. Se si decide di interrompere l’investimento prima della scadenza per esempio (che è superiore normalmente ai cinque anni) la garanzia salta e il sottoscrittore può prendere meno di quello che ha versato. A meno che non interrompa per cause di forza maggiore ovvero non dipendenti dalla sua volontà. Ovvero che passi a miglior vita. Occorre quindi leggere attentamente le schede sintetiche dei prodotti e i prospetti d’offerta per capire cosa è garantito e cosa non lo è.

Nel 2009 Postevita, ha modificato la struttura dei prodotti index linked venduti per essere in linea con il Regolamento ISVAP n. 32 emesso in data 11 giugno 2009. Questo Regolamento ha introdotto una nuova disciplina delle polizze con prestazioni direttamente collegate ad un indice azionario o ad altri valori di riferimento (c.d. index linked). Alla luce dei vari default finanziari che hanno colpito i grandi istituti bancari nel corso del 2008, l’Autorità di vigilanza sulle compagnie assicurative ha ritenuto necessario intervenire a tutela degli assicurati, introducendo alcuni principi.

in posta polizze index linked con qualche garanzia in più

I titoli strutturati acquisiti con i premi versati non possono rappresentare il valore di riferimento delle prestazioni, ma solo la copertura finanziaria delle obbligazioni contrattuali assunte dalla compagnia, che assume il rischio d’insolvenza dell’emittente. La Compagnia Assicuratrice e non il cliente (come nelle polizze emesse da Programma Dinamico) si assume quindi il rischio di insolvenza delle società che hanno emesso i titoli a cui sono agganciate le prestazioni assicurative. Bando quindi alle indicazioni in neretto che “ Poste Vita S.p.A. non presta alcuna garanzia in merito all’ammontare delle prestazioni incluso il rischio di controparte”. Quindi se i titoli a cui sono agganciate le prestazioni assicurative della polizza 6Mitico (nome di fantasia) sono agganciate a delle obbligazioni emesse dalla banca Bassotti (nome di fantasia anche qui) e la banca Bassotti salta il problema non è più del Cliente ma dell’Impresa Assicuratrice.

Nel caso di Postevita per tutte le polizze emesse dopo l’11 giugno 2009 se salta l’emittente del titolo strutturato sottostante alla polizza sono “pacchi” suoi non più del cliente. L’Isvap ha giustamente ridefinito i ruoli: il rischio è a carico dell’impresa assicuratrice non dell’assicurato. Ovviamente questo vale solo per quelli che hanno sottoscritto polizze index linked a partire dal 11 giugno 2009 visto che il Regolamento non è retroattivo.

Polizze offerte da poste italiane: rendimento garantito?

Ritirare il premio versato senza penali per tutta la durata del contratto è possibile solo in un caso. Statisticamente non proprio frequente.

Le nuove norme: siamo o non siamo imprese assicuratrici?

Grazie al ISVAP n. 32 emesso in data 11 giugno 2009 le polizze index linked garantiscono all’assicurato nel caso di premorienza almeno il premio versato mentre nelle polizze emesse precedentemente la prestazione in caso di morte dell’assicurato dipendeva dall’andamento del titolo sottostante alla polizza. Dando naturalmente per scontato che l’emittente del titolo non andasse a gambe all’aria. La Compagnia Assicuratrice garantisce quindi per le polizze emesse dopo l’11 giugno 2009 in prima persona il premio versato in caso di morte.

tre tipologie di polizze index linked

Per il resto di garantito in una polizza index linked bisogna vedere cosa c’è. Ci sono tre tipi di polizze index linked:

3. Guaranteed index linked: la compagnia garantisce la restituzione dei premi versati e, in alcuni casi, un rendimento minimo

In alternativa un risparmiatore attento ai suoi interessi (e non a quelli del suo intermediario o venditore) può costruirsi (se questo è proprio quello che cerca e non un “placebo”) anche da sè un prodotto a capitale “garantito” o rivolgersi a un consulente finanziario indipendente che “senza trucchi e senza inganni” gli racconta le cose come stanno e gli fornisca una consulenza adeguata. Finanziaria prima che basata su immagini sportive…quando si parla di soldi.