obbligazioni corporate: cosa sono?

il rating delle obbligazioni corporate

rendimenti negativi nel 2019 per le obbligazioni corporate

obbligazioni corporate in euro o in dollari

corporate bonds in dollari e rischio cambio

Come abbiamo sin qui visto diversi sono i fattori da considerare quando si prendono in considerazioni le obbligazioni societarie quale asset di investimento.

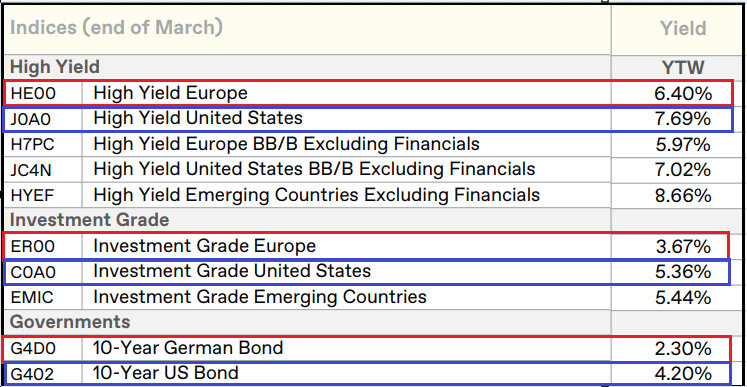

Quello forse più importante però non lo abbiamo ancora sviscerato: si tratta del rischio cambio. Nelle tabelline precedenti infatti abbiamo visto che in generale le obbligazioni in valuta americana offrono ai loro investitori una remunerazione superiore a quella offerta dai bond europei.

Per questa ragione alcuni risparmiatori sono attratti dall’acquisto di obbligazioni corporate in dollari o altra valuta, dimenticando che, oltre al rischio tasso, questi bond espongono alle oscillazioni del cambio.

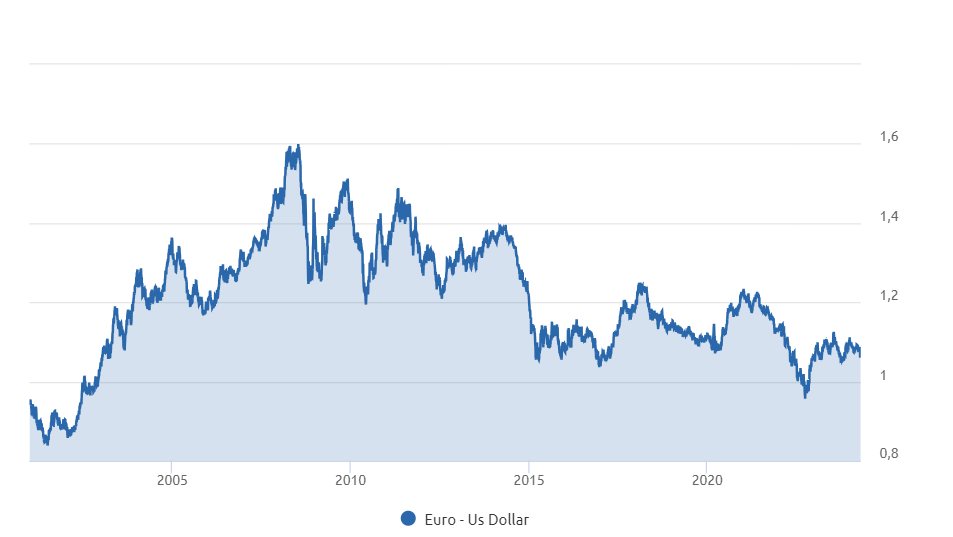

Il grafico sottostante mostra l’andamento del cambio Eur/Usd dalla nascita della moneta unica e abbraccia quindi oltre un ventennio. Come si vede chiaramente le oscillazioni sono state in passato anche molto ampie, a volte a favore della valuta americana, a volte di quella europea.

se il cambio gioca contro, il rendimento viene eroso

Chi vuole puntare su obbligazioni corporate in dollari deve sapere che cambio può giocare a favore o contro. Se si osserva il grafico precedente si può notare che il cambio euro-dollaro è tutt’altro che stabile. Oscillazione tra il 5% e il 10% nell’arco di pochi trimestri sono un evento quanto mai comune e nelle fasi durante le quali il dollaro si indebolisce, tutto il rendimento in termini di tassi e cedole può essere non solo ampiamente eroso, ma addirittura azzerato o peggio.

Facciamo un esempio pratico in cui il cambio euro-dollaro si muova da 1,12 a 1,20. Ipotizziamo di acquistare un bond emesso alla pari da una società americana, dal taglio di 10.000 dollari e con rendimento del 7% e con scadenza 2030. Immaginiamo che l’acquisto sia avvenuto a un cambio euro-dollaro di 1,12 e che, pertanto, abbiamo speso meno di 8.930 euro (10.000 diviso 1,12).

Se alla scadenza o anche prima, nel caso volessimo rivendere il titolo sul mercato secondario, il cambio tra le due valute si è portato a 1,20, ciò implica che la moneta unica si è rafforzata contro il biglietto verde e, quindi, anche a parità di corso del titolo, il suo rimborso o la sua rivendita ci farebbe incassare alla scadenza 8.333 euro, quasi 600 euro in meno di quanto lo abbiamo pagato. Questo significa che avremo ricevuto un rendimento sulla carta più elevato di un bond in euro, ma avremmo perso poi con la valuta.

fiscalità e impatto sulle obbligazioni corporate

Da ultimo ma non per importanza, segnaliamo un ulteriore elemento da prendere in considerazione quando si tratta di obbligazioni societarie: la fiscalità. E’ bene tenere a mente che i proventi derivanti da cedole e dal guadagno in conto capitale ottenuti con l’investimento in corporate bonds sono soggetti a una tassazione del 26%, contro il 12,5% dei titoli governativi.

Questo ulteriore elemento è un altro aspetto da non tralasciare quando si scelgono gli strumenti da utilizzare per investire i propri risparmi.

obbligazioni corporate: opinioni e osservazioni

Abbiamo visto per sommi capi quanti e quali elementi si devono considerare quando ci si avvicina alla classe di investimento delle obbligazioni corporate, con un occhio di riguardo per ciò che concerne o bond in dollari.

C’è da sottolineare che ci siamo riferiti per semplicità a quella che è per antonomasia la principale alternativa che si presenta ad un risparmiatore ed investitore basato in euro, ovvero al dollaro, ma ciò che abbiamo detto vale in generale per tutti i bond che sono quotati e rimborsati in una divisa diversa dalla moneta unica.

Avevi mai considerato tutti questi aspetti prima di decidere e quali obbligazioni corporate acquistare? Fermarsi al cedolone o all’ipotetico rendimento non aiuta a fare scelte consapevoli e spesso può condurre a spiacevoli sorprese.

Come Soldiexpert SCF analizziamo da oltre vent’anni titoli azionari ed emissioni obbligazionarie per conto dei nostri clienti aiutandoli ad effettuare scelte consapevoli. Siamo consulenti indipendenti, remunerati a parcella solo dai nostri clienti per i quali operiamo in totale assenza di conflitto di interesse.

Se vuoi saperne di più oppure se cerchi una seconda opinione in merito al tuo portafoglio attuale in termini di rischio e volatilità dell’investimento in relazione alle obbligazioni corporate o altri strumenti che hai acquistato, o anche in termini di costi ed efficienza dei tuoi fondi ad esempio o certificati, contattaci.

Richiedi oggi stesso una consulenza una tantum a uno dei nostri consulenti indipendenti.