obbligazioni e btp: rendimento netto e prezzi

Come molti investitori sanno bene, avendolo direttamente sperimentato nei propri portafogli di investimento, tre anni fa è accaduto qualcosa di straordinario che non si vedeva sui mercati da almeno vent’anni. Dopo lustri di performance positive e mercati obbligazionari sempre al rialzo, il cambio di rotta dell’inflazione e delle politiche monetarie delle maggiori banche centrali del mondo ha provocato un vero e proprio tracollo dei prezzi dei bond.

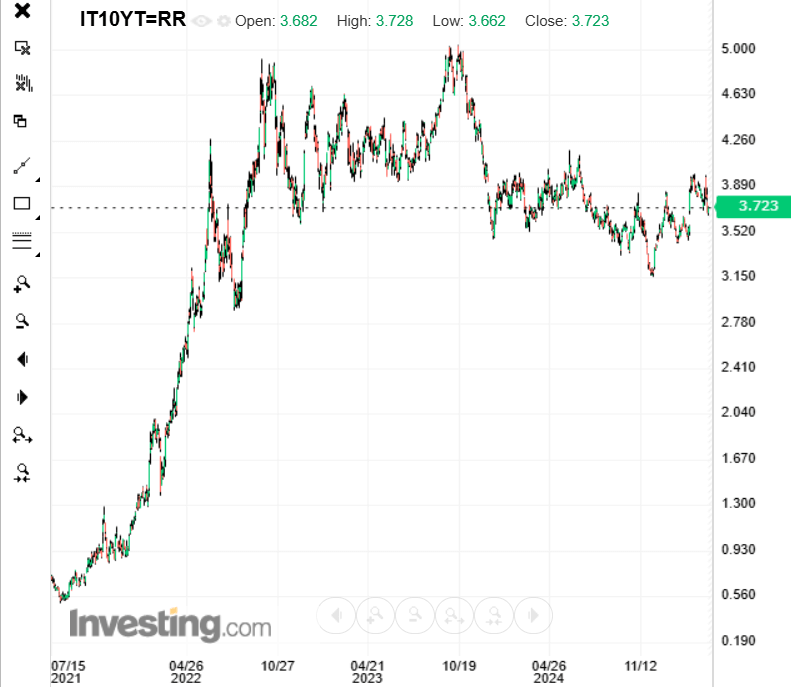

Da agosto di quattro anni fa in soli 14 mesi il rendimento Btp è decuplicato salendo dallo 0,5% al 5% e trascinando con se il rendimento delle obbligazioni in generale. Dopo un paio di tentativi di ulteriore estensione della salita il movimento si è poi assestato e in questi giorni di fine aprile 2025 sulla scadenza decennale in termini di rendimento netto il Btp rende il 3,2% rispetto allo zero virgola dell’estate 2021.

per obbligazioni e Btp rendimenti su, quotazioni giù

Passare in pochi mesi da una congiuntura economica deflazionistica a una inflazionistica insomma non è lo scenario ideale per le obbligazioni, visto che con tassi di di interesse e rendimenti al rialzo il prezzo dei bond scende. E può scendere anche tanto.

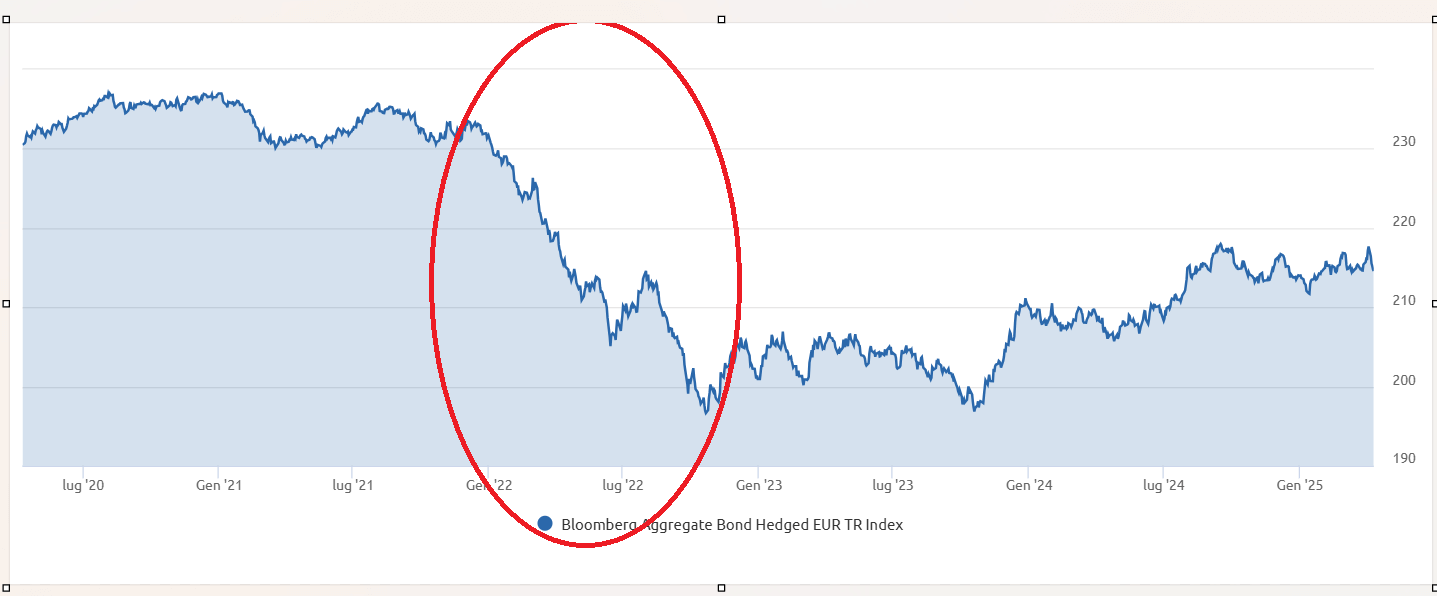

Nel grafico sottostante, ricavato da Fida Informatica, è riportato l’indice Bloomberg Aggregate Bond, sintesi di tutte le obbligazioni mondiali con rating investment grade, nella sua versione a cambio coperto che contribuisce a depurare eventuali impatti del cambio. Per la prima volta da quando è stato lanciato a cavallo tra l’estate 2021 e ottobre 2022 l’indice ha perso circa il 20% in poco più di un anno.

Quanto accaduto due anni fa però è un evento decisamente raro, quanto meno in termini di velocità.

C’è un lato molto positivo di questo fenomeno però ovvero che il mondo obbligazionario è tornato a remunerare positivamente l’investimento, con buona pace di chi la riteneva una asset class superata se non inutile.

btp rendimento vs cedola: attenzione ai dettagli

Sul fronte obbligazionario molti risparmiatori non hanno le idee completamente chiare in particolare in relazione al flusso cedolare.

E’ importante sapere che la cedola non è il rendimento e viceversa: pur in presenza di una cedola elevata il rendimento netto di un btp o di un bond può essere decisamente basso. E tu lo sapevi? O hai sempre comprato titoli con cedola alta pensando che quello fosse il loro rendimento?

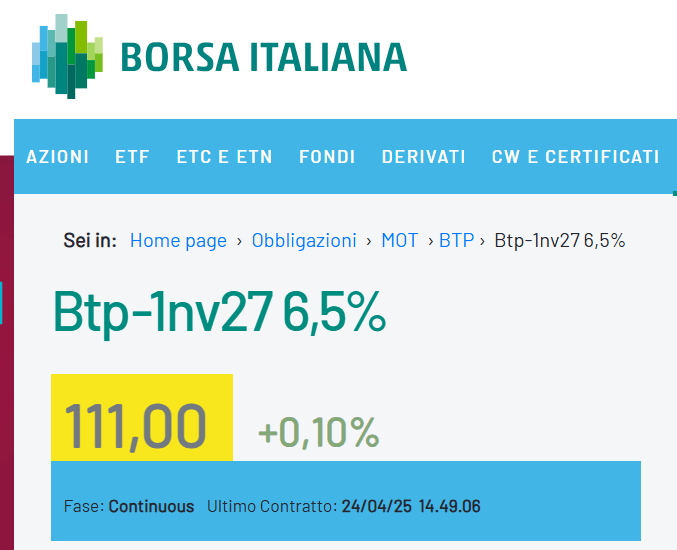

Vediamo a titolo di esempio un Btp, quotazione presa da Borsa Italiana, come nell’immagine sottostante. Abbiamo scelto volutamente uno dei titoli di stato con la cedola più elevata, un bel 6,5% annuo. La scadenza del titolo è novembre 2027 e dunque possiamo dire che la sua durata è pari a 2 anni e mezzo, ovvero 30 mesi in cui beneficiare di questo cedolone: una manna dal cielo visto che oggi sulla scadenza a due anni per i Btp rendimento netto e lordo sono rispettivamente a 1,7% e a 1,95%.

il rendimento a scadenza di un’obbligazione

Capire come calcolare il rendimento di Btp e obbligazioni è cruciale per valutarne l’attrattività e nel caso non si voglia fare il calcolo in autonomia, tutte le informazioni sono facilmente reperibili sia sulla carta stampata, e tipicamente sui quotidiani economici, sia su molti siti a titolo gratuito quali ad esempio quello di Borsa Italiana.

Oltre alla cedola per determinare correttamente per una obbligazione o un btp il rendimento netto è essenziale considerare il prezzo a cui si acquista il titolo.

Vediamo nel nostro esempio che il Btp ha un prezzo pari a 111 € , un livello molto superiore al valore di rimborso del titolo che solitamente è pari a 100. Ciò significa che chi lo acquista riceve circa due anni e mezzo di cedole al 6,5%, ovvero circa 162,5€ lorde ogni 1.000 investite ma ne perde 110€ tra prezzo di acquisto e prezzo di rimborso ( 1.110 € pagate contro 1.000 rimborsate). Alle fine dunque il rendimento sarà molto inferiore alla cedola e, centesimo più centesimo meno, pari a quel 1,9% lordo, 1,7% netto di cui abbiamo detto sopra.

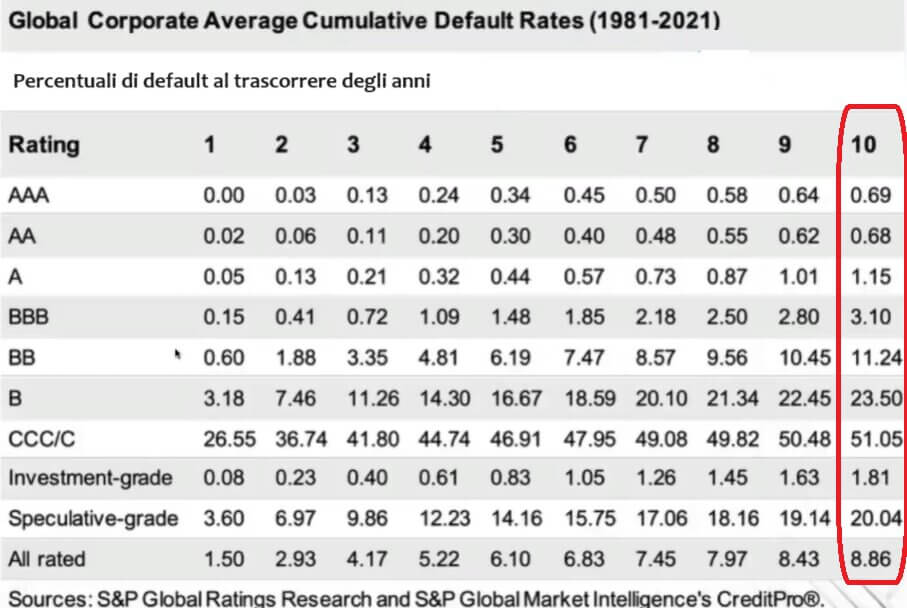

il ruolo del rating nel rischio-rendimento

tassi di interesse e rendimento delle obbligazioni

Abbiamo visto che il valore nominale, il tasso di interesse nominale, la scadenza, l’emittente e il rendimento influenzano tutti i prezzi delle obbligazioni.

Tuttavia, nessuno di essi esercita la stessa influenza del livello dei tassi di interesse prevalenti nell’economia. In linea di massima quando i tassi di interesse salgono i prezzi delle obbligazioni scendono sul mercato. I rendimenti delle vecchie obbligazioni aumentano e si allineano a quelli delle nuove emissioni con tassi di interesse nominali più elevati.

Al contrario, quando i tassi di interesse scendono, i prezzi delle obbligazioni aumentano e i rendimenti delle vecchie obbligazioni scendono per corrispondere a quelli delle nuove emissioni con tassi di interesse nominali inferiori.

obbligazioni bancarie: cosa valutare prima di investire

Rispetto alle azioni uno dei vantaggi è che il rendimento delle obbligazioni può, nella maggior parte dei casi, essere previsto perché garantito dall’emittente a scadenza.

Spesso capita che i clienti ci chiedano il nostro parere su obbligazioni bancarie che vengono loro proposte dal loro istituto di credito. E’ molto importante soppesare con la dovuta attenzione queste proposte.

In primo luogo bisogna verificare quale è il rating della propria banca. Inoltre bisogna tenere in considerazione altri due fattori altrettanto importanti: la liquidità del titolo, ovvero quanto è facile venderlo se ho bisogno dei soldi in anticipo, e la tassazione dei proventi.

I titoli di stato italiani infatti, nel bene e nel male, sono titoli liquidissimi: durante la giornata di borsa gli scambi sul MOT sono frequenti e continui e, in caso vogliate vendere il vostro titolo di stato prima della scadenza perché avete bisogno di liquidità, potete procedere senza problemi. Ma se avete invece investito in un bond della vostra banca è possibile dire lo stesso? In realtà non sempre è così perché molte obbligazioni bancarie sono negoziabili solo con la propria banca in tempi ben più lunghi e con spread di prezzo spesso non convenienti per il cliente.

Esiste poi il fattore fiscalità. Il rendimento delle obbligazioni societarie e bancarie al netto del 26% di tasse può risultare inferiore al rendimento netto dei BTP, tassato invece al 12,5%.

Quando valutate dunque la convenienza delle emissioni bancarie che la banca vi propone fatene una valutazione a tutto tondo. La diversificazione è importante ma in questo caso non particolarmente efficace.

consigli per investire in modo consapevole