Case History

VEDIAMO LE COSE DA UN UNICO PUNTO DI VISTA:

QUELLO DEL CLIENTE.

In generale, non è facile essere investitori. Per migliorare la gestione del proprio patrimonio occorre pensare primariamente allo scopo dei propri investimenti, all’orizzonte temporale che si ha di fronte, al rischio che si è disposti a sopportare, alla conoscenza in materia di investimento e alla situazione economico-finanziaria.

Ribassi e correzioni fanno parte da sempre dei cicli dei mercati. Ma ognuno di noi è disposto a sopportare una dose diversa di oscillazioni in su e in giu’ del proprio patrimonio.

Non c’è “la ricetta” per investire bene il patrimonio. Quella valida per tutti. Ma tante ricette diverse che dipendono anche dagli obiettivi d’investimento del cliente.

Per questo all’interno della consulenza in materia di investimenti cerchiamo di capire quale dei molti servizi che offriamo e delle molteplici soluzioni che possiamo proporre quella adatta alla persona che abbiamo di fronte. Non abbiamo un catalogo prodotti finito, ma essendo una società di consulenza indipendente un portafoglio di possibili alternative praticamente infinito potendo lavorare con tutti gli attori del sistema finanziario. Italiano e estero.

La prima domanda che dobbiamo capire con il cliente è: perché vuole investire? Che obiettivo vuole raggiungere? E quanti anni ha davanti per raggiungerlo? Gli obiettivi possono essere tanti: costruirsi una pensione di scorta, impiegare con profitto un capitale sovrabbondante rispetto alle esigenze attuali, incrementare il patrimonio da trasmettere ai figli, o se sono ancora piccoli, investire per il loro futuro, per potergli comprare una casa o poter sostenere le spese di un’università.

Non ci puo’ essere un come dovrebbero essere investiti questi soldi se non si risponde prima al “perché” si vuole investire. Il come viene dopo.

Molte strutture di consulenza online e offline si concentrano su pochi prodotti: offrono consulenza solo su fondi o solo su ETF o su azioni. Noi facciamo consulenza su tanti asset (azioni, obbligazioni, Etf, Fondi..) e i nostri clienti possono operare con qualsiasi intermediario o banca. E questa sorta di “biodiversità” ci consente di personalizzare meglio, rispetto a realtà più monolitiche, il portafoglio del cliente e il tipo di rapporto in funzione delle singole esigenze e della singola taglia di patrimonio.

Non abbiamo un’unica ricetta valida per tutti, né un unico prodotto da proporre.

Ma tante ricette e tante soluzioni da scegliere e valutare insieme al cliente.

Come abbiamo fatto per questi clienti della consulenza in materia di investimenti, di cui vi raccontiamo la storia.

UNA SINGOLARE EREDITA’

All’inizio del 2011 Giulia ricevette in eredità dal nonno un portafoglio di titoli azionari per un controvalore cospicuo (oltre 300 mila euro). A febbraio del 2011 iniziammo a occuparci del Suo “gruzzoletto”.

Il portafoglio che il nonno gli aveva lasciato in eredità era in forte perdita. Il nonno aveva investito su Telecom Italia ed era sotto del 45,59%, su Unicredit ed era in perdita del 67,71%, su Mps dove perdeva il 77,91%.

Giulia aveva già una casa e un lavoro e questa eredità era per lei un extra. Si decise quindi di mantenere l’asset allocation scelta dal nonno: 100% azionario.

| Descrizione | Ticker | Quantità | Resa % | Resa P.A.EUR |

| Atlantia | ITAAUT | 1.050 | -21.51% | -4.796,42 |

| B.Monte Paschi Siena | ITABMPS | 2.000 | -77.91% | -6.715,66 |

| Enel | ITAENEL | 7.000 | -38.15% | -18.466,00 |

| ENI | ITAENI | 2.150 | -24.64% | -12.792,50 |

| Fiat | ITAF | 9.912 | 47.51% | 23.272.68 |

| Generali | ITAG | 3.520 | -40.82% | -41.253,34 |

| Intesa Sanpaolo | ITABIN | 2.000 | -48.47% | -4.684,55 |

| Telecom Italia | ITAOL | 42.358 | -54.59% | -53.879,37 |

| Telecom ITalia R | ITATITR | 12.000 | -56.23% | -13.558,80 |

| Unicredit | ITAAUC | 29.317 | -67.71% | -115.043,12 |

Il nonno aveva puntato su una manciata di Blue Chip italiane.

Già all’inizio del 2011 i tempi erano difficili per le Borse. Soprattutto per quella italiana. Nonostante il portafoglio del nonno avesse già perso tanto, decidemmo di vendere gran parte dei titoli. In tre mesi liquidammo quasi tutto il portafoglio che Giulia aveva ereditato.

La situazione sui mercati peggiorò. Dopo qualche mese le cose precipitarono: quell’estate tutti gli operatori del settore rinunciarono alle vacanze. L’euro rischiava di saltare e sui Btp italiani i rendimenti andarono alle stelle.

Se non avessimo venduto quelle azioni il gruzzoletto lasciato dal nonno avrebbe perso un altro 30% nonostante avesse in portafoglio titoli che avevano già perso a febbraio 2011. Una scelta controcorrente la nostra ma che ha pagato.

I mercati azionari sono successivamente ripartiti e Giulia dopo questo anno di purgatorio in seguito ha iniziato a investire sulla base dei nostri segnali in un portafoglio diversificato di azioni italiane ed europee e fondi. Negli anni il portafoglio consigliato è cambiato in modo frequente per adattarsi ai mutamenti dei mercati e a volte per mesi non è stata investita con il 100% del portafoglio perché i mercati erano orientati al ribasso.

In quattro anni di consulenza il suo portafoglio è arrivato a valere 500 mila euro grazie a una consulenza attiva, dinamica e multi asset.

Da allora, pur tra inevitabili alti e bassi, il portafoglio di Giulia ha continuato a crescere e quando, in seguito a una nuova eredità, ha superato il milione di euro, si è deciso insieme di abbassare il profilo di rischio che da speculativo è diventato bilanciato. Del resto rispetto a quando aveva iniziato erano passati 13 anni e il capitale investito era molto più alto.

Fu un incontro drammatico quello con Eleonora. Aveva avuto grossi problemi di salute che ancora condizionavano pesantemente la sua vita, un marito che non si era rivelato molto presente come padre, tanto che aveva dovuto lasciare il suo lavoro per stare dietro alla figlia. Da dieci anni stava cercando di rientrare nel mondo del lavoro ma causa la crisi, causa problemi di salute per cui era problematico stare in un ufficio seduta per lunghe ore, non era riuscita a reinserirsi. Era angosciata perché in questi anni aveva intaccato il proprio patrimonio e non vedeva alcuna prospettiva di ricavare un reddito da lavoro. Le chiesi quanti soldi aveva da parte. “Circa 1.300.000,00 euro”. Le dissi che avrei fatto qualche calcolo e prendemmo un secondo appuntamento. Numeri alla mano venne fuori che Eleonora poteva tranquillamente rilassarsi. Il capitale che aveva da parte investito senza eccessivi rischi Le avrebbe consentito di vivere bene fino a 94 anni spendendo 3.500,00 al mese. Doveva solo modificare l’asset allocation del suo portafoglio che fino a quel momento aveva investito in modo totalmente conservativo inserendo una quota di investimenti azionari.

Gianni 66 anni si gode una pensione dorata da 3.500 euro al mese da ex funzionario pubblico. Ha diverse proprietà immobiliari e un risparmio di 100 mila euro che investe ciclicamente in pronti contro termine o in conti depositi vincolati a breve scadenza. Ha una bassa propensione al rischio e dedica somme modeste all’acquisto di azioni che sceglie personalmente. Il suo unico cruccio è il figlio precario, che da solo non arriva a fine mese, e che lui deve sostenere finanziariamente attingendo a parte della sua pensione. Come dovrebbe investire il suo patrimonio Gianni? E’ evidente che nonostante l’età veste ancora il ruolo di capofamiglia a livello economico e il benessere della sua famiglia è legato alla sua ricca pensione. Se Gianni venisse a mancare per il figlio sarebbe un grosso problema arrivare a fine mese. Puo’ Gianni aiutare in qualche modo il figlio? In fondo i risparmi che ha da parte e che oggi investe con tassi di rendimento intorno allo zero non gli servono per vivere ma potrebbero se investiti in modo più aggressivo costituire un buon capitale da lasciare al figlio. 100 mila euro investiti oggi che ha 66 anni per vent’anni a un tasso di rendimento del 5% annuo tra vent’anni potrebbero raddoppiare di valore. E se la sua vita spensierata sarà anche molto longeva e vivrà altri trent’anni lascerà a suo figlio come si puo’ vedere nella tabella sottostante un capitale superiore ai 400 mila euro. E gli darà gli strumenti per vivere una vita dignitosa anche quando lui non ci sarà più. Certo ottenere il 5% all’anno è possibile solo investendo il proprio capitale massicciamente in azioni. Ma forse a Gianni che prende 3.500,00 euro al mese di pensione questi 100.000,00 euro non servono, ma al figlio servirebbero eccome.

CAPITALE INIZIALE |

100.000 |

RENDIMENTO NETTO |

5,00% |

ANNO |

CAPITALE FINE ANNO |

1 |

105.000 |

2 |

110.250 |

3 |

115.763 |

4 |

121.551 |

5 |

127.134 |

6 |

134.710 |

7 |

140.710 |

8 |

147.746 |

9 |

155.133 |

10 |

163.889 |

11 |

172.034 |

12 |

179.586 |

13 |

188.565 |

14 |

188.565 |

15 |

188.565 |

16 |

188.565 |

17 |

229.202 |

18 |

240.662 |

19 |

252.695 |

20 |

265.330 |

21 |

278.596 |

22 |

292.526 |

23 |

307.152 |

24 |

322.510 |

25 |

338.635 |

26 |

355.567 |

27 |

373.346 |

28 |

392.013 |

29 |

411.614 |

30 |

432.194 |

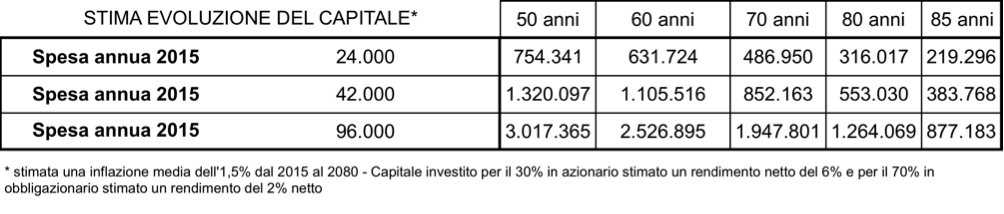

Paola ha 60 anni e tra sei anni maturerà il diritto a una pensione di 700,00 euro che non le consentirà comunque di essere autonoma. Oggi è sostenuta finanziariamente dai due anziani genitori con cui convive che pagano tutte le spese dell’immensa abitazione. Alla loro morte Paola erediterà una casa con 5 bagni, 6 camere da letto, 4 cucine, 2 taverne, salotto, salone, soggiorno, ripostigli, 2 uffici, garage e magazzini sotterranei e un grande giardino. Da parte ha un capitale di 230 mila euro. Come dovrebbe investire Paola? Purtroppo non c’è investimento che tenga. Ipotizzando che Paola spenda 2000,00 euro al mese (che probabilmente non saranno sufficienti per mantenere un’abitazione così grande) se investe in modo totalmente conservativo quindi solo in strumenti obbligazionari, e ipotizzando un rendimento netto del 2% (cosa in questo momento praticamente impossibile) il patrimonio di Paola si esaurirà quando compierà 71 anni. Ma anche se investisse il 70% in azionario (ipotizzando un rendimento del 6% netto annuo da questo asset) i soldi a 75 anni finirebbero.

L’immobile dei suoi genitori è un mattone troppo grande per le spalle di Paola. E l’unico modo con cui i genitori potrebbero aiutarla è usare parte del loro capitale non per mantenere l’immobile ma per costruire una seconda pensione per Paola. L’immobile di famiglia dovrebbe essere venduto al più presto perché sottrae troppe risorse a questo nucleo familiare. E il capitale che si ricaverebbe dovrebbe essere investito per dare a Paola di vivere tranquillamente per i prossimi trent’anni.

CHIAMACI AL NUMERO VERDE

Per ricevere maggiori informazioni sui nostri servizi di consulenza