Nel contesto economico attuale è importante sapere come investire per proteggersi dall’inflazione. Ma esattamente che cos’è e come agisce l’inflazione? Per citare una frase che magistralmente stigmatizza questo fenomeno abbiamo scomodato l’inarrivabile Ugo Tognazzi secondo il quale “inflazione significa essere povero con tanti soldi in tasca”.

come Proteggere i risparmi dall’inflazione

Uno dei tanti dubbi che affligge molti risparmiatori verte su come proteggere i risparmi dall’inflazione ovvero su quali strumenti e quali asset avere in portafoglio per evitare che i propri soldi vengano erosi dall’aumento dei prezzi. Proprio a questo proposito spesso ci scrivono i nostri clienti chiedendoci consigli e chiarimenti in merito ad azioni, obbligazioni ed ETF.

Facendo tesoro delle principali richieste che ci provengono proviamo a fare un po’ di chiarezza.

inflazione e caro prezzi: come proteggersi

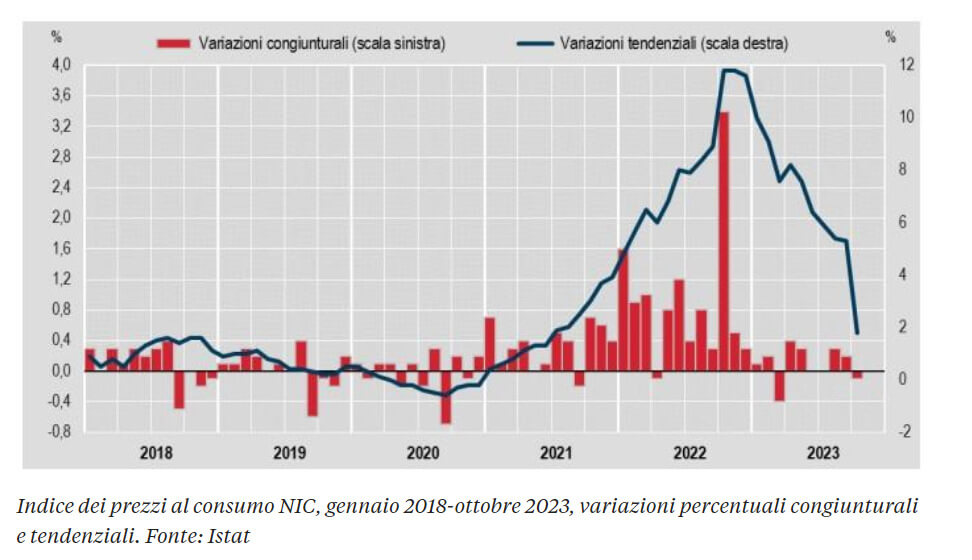

Il tema inflazione è tornato in auge dopo i rincari energetici degli ultimi due anni che tanto hanno inciso sulle bollette prima e sul carrello della spesa poi, obbligando il governo a varare misure straordinarie in termini di rimborso bollette sia per le imprese sia per i dipendenti. Se osserviamo la parabola inflazionistica del 2022 secondo i dati Istat vediamo quanto sia importante proteggersi dall’inflazione per evitare che i propri risparmi e conti correnti siano erosi in termini di potere d’acquisto.

per proteggersi dall’ inflazione bisogna investire

Non tutti sono consci del fatto che in un sistema economico normale, l’inflazione è una delle variabili rilevanti, così come l’occupazione, la crescita, il commercio internazionale e via dicendo. Il decennio abbondante che abbiamo vissuto tra il 2008 e il 2021 rappresenta, se non un unicum, quanto meno un fatto raro nella storia economica del mondo. La crisi finanziaria post fallimento di Lehman Brothers, la recessione del 2011, la deflazione, la crisi del debito sovrano e, da ultimo in chiave cronologica, il lock-down pandemico ed economico sono stati anelli ferali di una catena statisticamente non replicabile. Cioè?

Cioè abbiamo vissuto dieci anni pericolosamente ma anche anormalmente. Una pianificazione finanziaria corretta prevede sempre che il proprio piano di investimento si fondi anche su come proteggersi dall’inflazione.

La prima regola di un sano approccio all’investimento di medio e lungo periodo non si basa solo su un rendimento a scadenza ma sul trovare la quadra per difendere il proprio potere d’acquisto.

E dunque come investire oggi per proteggersi dall’inflazione?

strategie e strumenti per proteggersi dall’inflazione con le azioni

Un primo strumento potrebbe essere quello di investire in azioni. Investire in azioni significa proteggere i risparmi dall’inflazione? La storia ci dice di sì. Ma quale storia? Non certo la storia della borsa italiana che oggi, dopo uno straordinario 2023, si trova ancora con l’indice FtseMib in area 30.000 punti, ai massimi dal 2008, ma ancora sotto del 40% rispetto ai massimi del marzo 2000. Anche se c’è chi ha fatto in questi anni molto bene riuscendo a investire con profitto su Piazza Affari.

Invece il mercato azionario mondiale, affrontato con grande diversificazione, resta il principale motore di crescita. Secondo le statistiche elaborate da John C. Bogle, dal 1900 ad oggi l’indice americano Standard and Poor’s ha messo a segno un rialzo medio annuo di circa il il 7%, mentre l’MSCI All Country World ha generato una performance media dell’8% l’anno (in dollari), che ha permesso agli investitori di raddoppiare il capitale all’incirca ogni dieci anni.

Purtroppo però la salita non è mai lineare e ci sono stati, solo per citare i più recenti, i crolli del 1987, del 2000, del 2008, del 2011, del 2018, del 2020. L’importante è la visione di lungo periodo e la possibilità di non disinvestire nelle fasi di ribasso.

anche le obbligazioni possono essere utili per proteggersi dall’inflazione

Dopo cinque anni di cedole minime e prossime allo zero, finalmente le obbligazioni sono tornate ad avere rendimenti interessanti. Ma quali obbligazioni servono a proteggere i risparmi dall’inflazione? L’argomento è complesso ma cercheremo di dargli un taglio semplice.

Certo i titoli di stato italiani spaziano tra i nomi più improponibili: Btp a tasso fisso, Btp Italia, Btp inflation eu, Cct, Btp valore e chi più ne ha più ne metta. Dunque, su cosa investire oggi per proteggersi dall’inflazione?

fare attenzione ai rendimenti reali

La prima regola di un sano approccio all’investimento a medio e lungo termine si basa sull’obiettivo proprio di guardare ai rendimenti reali e non a quelli nominali.

I rendimenti nominali rappresentano il tasso di crescita dell’investimento senza considerare l’effetto dell’inflazione, mentre i rendimenti reali sottraggono l’andamento dei prezzi al tasso nominale.

Ad esempio, se un investimento ha un rendimento nominale del 5% e l’inflazione è del 2%, il rendimento reale sarà del 3% (5% – 2%). Guardare solo ai rendimenti nominali potrebbe portare a una valutazione distorta, poiché potrebbe sembrare un buon rendimento, ma se l’inflazione è alta, il potere d’acquisto effettivo potrebbe diminuire.

Concentrandosi sui rendimenti reali, gli investitori sono in grado di valutare più accuratamente quanto valore stanno effettivamente guadagnando dopo aver considerato l’impatto dell’inflazione. Questa prospettiva offre una visione più realistica del rendimento effettivo dell’investimento nel tempo.

In tema di obbligazioni dunque per proteggere i risparmi dall’inflazione la scelta migliore ricade su quelle indicizzate, a patto che non incorporino già tassi di inflazione troppo elevati. Non è facile destreggiarsi da soli in un campo minato come quello delle obbligazioni indicizzate, meglio sempre fare riferimento a consulenti esperti sui quali fare affidamento.

Non pochi investitori infatti hanno commesso l’errore di acquistare titoli quali i Btp Italia aspettandosi cedole stellari che poi si sono rivelate solo una meteora. I Btp Italia rappresentano un’eccellente diversificazione di portafoglio; non per lucrare rendimenti quando l’inflazione scende, ma per proteggersi nel caso inaspettato che risalga.

proteggersi dall’inflazione? etf, azioni e bond

Il primo concetto dunque da seguire è quello per cui in un contesto economico standard l’inflazione è una delle variabili rilevanti e come tale va tenuta in considerazione. Questo si traduce nel semplice concetto che tenere i propri risparmi sotto il materasso può rivelarsi una pessima idea, soprattutto in periodi prolungati di inflazione elevata o mediamente elevata. E dunque in merito a come investire per proteggersi dall’inflazione, risulta sensato a nostro avviso investire in ETF, azioni o obbligazioni che siano agganciati al sentiero di crescita e a quello dei prezzi.

fondi, etf, obbligazioni e oro: cosa valutare

Dopo anni di cedole minime, le obbligazioni stanno tornando ad avere rendimenti interessanti. Tuttavia, la scelta migliore per proteggere i risparmi dall’inflazione richiede una certa comprensione dei meccanismi di indicizzazione dei titoli obbligazionari e del funzionamento del mercato.

Sulla carta i titoli indicizzati all’inflazione come per esempio i BTP Italia o i Btp€i sono interessanti e pensati proprio per coprire nel tempo l’inflazione ma il meccanismo di funzionamento non è sempre facilmente comprensibile poiché l’andamento dei prezzi dipende sia dalla relazione durata/tassi di mercato sia dall’andamento dell’inflazione.

I BTP Italia per esempio sono titoli studiati per proteggersi dall’inflazione italiana, e sono stati espressamente realizzati per gli investitori al dettaglio. Forniscono all’investitore una protezione contro l’aumento del livello dei prezzi italiani: sia le cedole, pagate semestralmente, sia il capitale, la cui rivalutazione viene anch’essa corrisposta semestralmente, sono rivalutati in base all’inflazione italiana, misurata dall’Istat attraverso l’indice nazionale dei prezzi al consumo per famiglie di operai ed impiegati (Foi), con esclusione dei tabacchi.

per i fondi attenzione ai costi

Fondi o ETF invece possono essere un sistema diversificato per investire con questo obiettivo ma attenzione alla sostanza e ai costi, più che ai richiami pubblicitari o di marketing. I fondi d’investimento nella maggior parte dei costi sono molto più costosi degli ETF perché devono remunerare un’ampia piramide distributiva (bancaria o parabancaria) ma non producono nel tempo (come dimostrato dalle evidenze) nella maggior parte dei casi maggiori rendimenti o minori rischi.

E selezionare oggi i migliori fondi d’investimento in base alle performance passate è come mettere il sale sulla coda di un pettirosso (vivo). La persistenza dei fondi anche migliori è ampiamente dimostrato che è bassissima secondo Salvatore Gaziano, responsabile delle strategie d’investimento di SoldiExpert SCF “purtroppo è non è una strategia robusta quello di comporre i portafogli in questo modo anche se è un trucco che ancora funziona e viene sovente utilizzato ma che può provocare cocenti delusioni”. Riguardo l’oro come asset in grado di proteggere l’inflazione c’è da valutarne pro e contro e peso poiché nei decenni passati ha sì coperto l’inflazione ma ha avuto anche lustri pesantemente negativi e non è certo sinonimo di guadagni sicuri in qualsiasi mercato (inflazione alta compresa).

le nostre considerazioni e opinioni

Il peso dei titoli e degli asset agganciati all’inflazione da inserire nei propri portafogli di investimento non può essere frutto del caso o del momento. Detenere troppi strumenti a tasso variabile in taluni contesti può infatti addirittura trasformarsi in un boomerang. Ecco perché è importante evitare scelte nette includendo o escludendo a priori determinati strumenti. In realtà è proprio una composizione equilibrata di essi che dà origine a un portafoglio solido e strutturato per affrontare l’imprevedibilità dei mercati.

Questa decisione dovrebbe essere sempre accompagnata da un soggetto esperto negli investimenti, meglio ancora se un consulente finanziario indipendente come noi di SoldiExpert SCF, che operiamo in assenza di conflitti di interesse e in modo trasparente per fare sempre il miglior interesse dei clienti.

Se sei alla ricerca di una consulenza competente e imparziale, chiamaci oggi stesso per una consulenza una tantum, sapremo ascoltarti e consigliarti per il meglio per ogni tua necessità finanziaria personale e familiare.