Le azioni con dividendi più alti affascinano perché promettono una sorta di rendita periodica, facile da capire e rassicurante. L’idea di costruire un “giardinetto” di titoli capaci di staccare cedole regolari piace a molti investitori, soprattutto a chi cerca stabilità.

Le azioni ad alto dividendo vengono spesso percepite come una strategia semplice e quasi automatica per ottenere rendimenti costanti.

Ma guardando ai dati di lungo periodo, questa convinzione non sempre regge. Non solo questa strategia non è sempre la più performante, ma spesso non è nemmeno la più difensiva nelle fasi di ribasso.

Le azioni con dividendi più alti proteggono davvero nei ribassi?

Uno dei miti più diffusi è che l’elevata cedola funzioni come una sorta di “paracadute”. Tuttavia, confrontando panieri di titoli ad alto dividendo con quelli a basso dividendo, emerge spesso un quadro diverso.

In diversi periodi storici, i panieri con dividendi più elevati:

- non hanno protetto meglio nei ribassi;

- hanno registrato drawdown simili o peggiori;

- hanno ottenuto rendimenti inferiori nel lungo periodo.

Le azioni con dividendi più alti non sono automaticamente più sicure né meno volatili rispetto al mercato nel suo complesso.

La cedola è solo una componente del rendimento totale (total return). Se il prezzo del titolo scende in modo significativo, il dividendo incassato può non compensare la perdita in conto capitale.

Azionario “puro” o azioni con dividendi più alti? Il confronto sui numeri

Se analizziamo il lungo periodo, l’azionario ampio e diversificato tende spesso a fare meglio rispetto alle strategie focalizzate solo sui dividendi elevati.

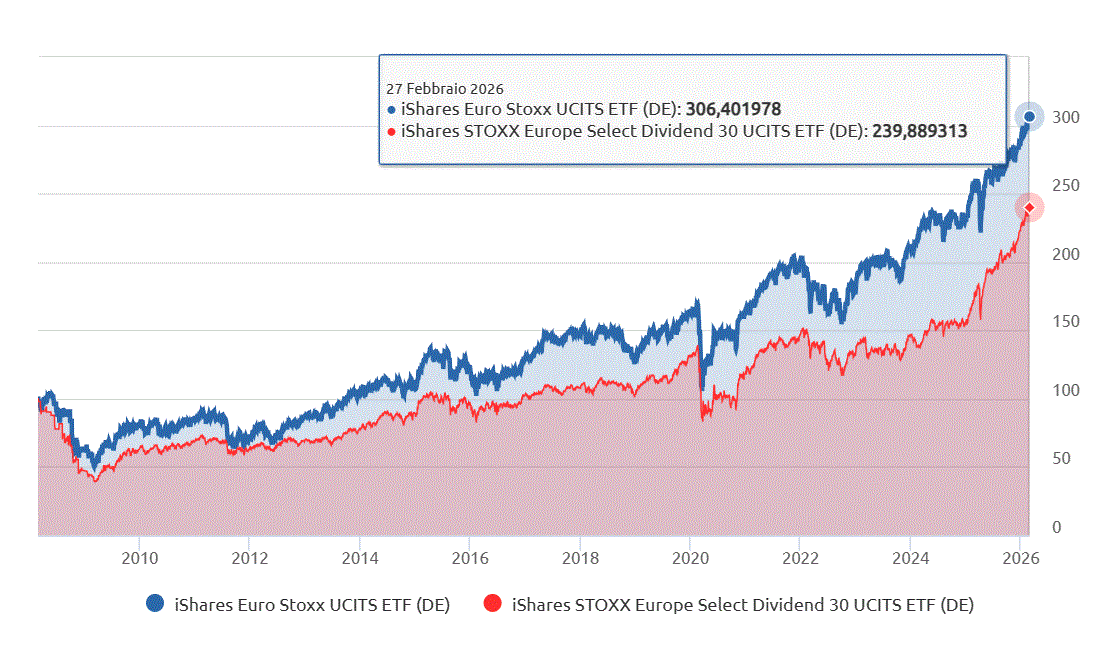

Un esempio concreto è il confronto tra:

- iShares Euro Stoxx (ISIN DE000A0D8Q07), che replica circa 600 titoli europei;

- iShares Stoxx Europe Select Dividend 30 UCITS (ISIN DE0002635299), che seleziona 30 società con dividendi elevati.

Dal marzo 2008 a marzo 2026:

- l’ETF ampio ha reso circa +200%

- l’ETF focalizzato sui dividendi, ovvero le società che ne distribuiscono generosamente, si è fermato a circa +139%.

Nel lungo periodo, puntare esclusivamente sulle azioni con dividendi più alti non ha generato un total return superiore rispetto a un’esposizione ampia e diversificata.

E nemmeno nelle fasi più difficili dei mercati il cosiddetto “dividend ETF” ha mostrato una protezione significativamente migliore.

Quando le azioni con dividendi più alti possono avere senso

Questo non significa che le azioni ad alto dividendo siano sempre da evitare. Ci sono contesti in cui possono avere una loro logica.

1. Quando l’investitore cerca un flusso periodico (anche psicologico)

Alcuni investitori traggono beneficio dalla percezione di ricevere un’entrata regolare.

Le azioni con dividendi più alti possono essere adatte a chi desidera un flusso cedolare, pur sapendo di poter rinunciare a parte della crescita del capitale.

L’importante è essere consapevoli del compromesso.

2. Quando l’approccio è attivo e non solo basato sulla cedola

Il dividendo, da solo, non basta. Conta la sostenibilità:

- solidità patrimoniale;

- qualità degli utili;

- generazione di cassa;

- indebitamento.

Le azioni con dividendi più alti diventano interessanti solo se il dividendo è sostenibile e supportato da fondamentali robusti.

Un dividendo elevato può infatti essere il risultato di un prezzo in calo, non necessariamente di un’azienda in salute.

3. Quando lo stile “value” prevale sul “growth”

Ci sono fasi di mercato in cui i titoli value e ad alto rendimento vengono premiati rispetto ai titoli growth.

Le azioni con dividendi più alti tendono a funzionare meglio quando il mercato privilegia redditività e flussi di cassa rispetto alla crescita futura.

Ma si tratta di cicli, non di una regola valida in ogni stagione.

Meglio azioni con dividendi più alti o obbligazioni?

Un errore comune è considerare le azioni ad alto dividendo come sostitute delle obbligazioni.

Le azioni restano strumenti azionari, con:

- maggiore volatilità;

- rischio di perdita in conto capitale;

- dividendi non garantiti.

Le azioni con dividendi più alti non sono equivalenti a un portafoglio obbligazionario per chi cerca stabilità del reddito.

Chi necessita di integrare pensione o reddito dovrebbe valutare con attenzione il diverso profilo di rischio.

Inoltre, la tassazione gioca un ruolo importante: ogni stacco cedolare comporta un’imposizione fiscale immediata, riducendo l’efficienza della capitalizzazione composta nelle azioni con alti dividendi.

Il dividendo è solo una parte del rendimento

Il rendimento totale di un investimento azionario deriva da:

- variazione del prezzo;

- dividendi incassati;

- reinvestimento dei flussi.

Concentrarsi esclusivamente sulla cedola può portare a trascurare elementi fondamentali come:

- forza relativa del titolo;

- dinamica settoriale;

- contesto macroeconomico;

- comportamento rispetto al mercato.

Le azioni con dividendi più alti non rappresentano una scorciatoia per ottenere rendimenti superiori in modo sistematico.

Opinioni e considerazioni finali

Non esistono ricette facili per investire con successo. I mercati cambiano, i cicli economici si alternano e le aziende attraversano fasi molto diverse tra loro.

Le azioni con dividendi più alti possono avere un ruolo in portafoglio, ma solo all’interno di una strategia flessibile e diversificata.

Ridurre tutto alla ricerca della cedola più elevata è una semplificazione che nel lungo periodo ha spesso mostrato L’investimento efficace non consiste nell’inseguire la cedola più alta, ma nel costruire un processo disciplinato, capace di adattarsi alle diverse condizioni di mercato e di valutare il rendimento complessivo — non solo il dividendo.casi) che un portafoglio ispirato a simili strategie ottenga un rendimento nettamente peggiore a quello del mercato! Altro che sistema più protettivo e sicuro…

Il dividendo quindi non può essere il primo motivo di acquisto di un titolo, in particolare in mercati selettivi che privilegiano lo stock picking e la gestione attiva del portafoglio. L’elevata cedola può essere una chimera e occorre analizzare i flussi di cassa della società per capire se siano sostenibili o se invece il management stia dilapidando riserve patrimoniali.

Anche perchè se il business di una società sta andando molto bene non ha senso procedere alla distribuzione del dividendo quanto piuttosto reinvestirlo.

Opinioni e considerazioni finali

Se dovessimo costruire un portafoglio basato sulle aziende ad alto dividendo da una parte sarebbe necessaria un’analisi della “dividend integrity” ovvero la capacità di incrementare anno dopo anno la parte di utile destinata agli azionisti e/o la costanza e sistematicità nella distribuzione del dividendo ma dall’altra resta indispensabile secondo noi un approccio attivo e flessibile basato su algoritmi e modelli statistico-matematici come quelli che abbiamo sviluppato nei servizi di consulenza finanziaria personalizzata.

In conclusione non esistono “ricette facili” per guadagnare in Borsa o sistemi “stupidi” soprattutto se passivi o semi-passivi. I mercati cambiano continuamente come i temi d’investimento e la vita delle società . E per questo motivo da parte nostra è preferibile adottare strategie attive (e flessibili) sui mercati (come quelle che adottiamo nella nostra operatività ) poichè reputiamo che sia più saggio adeguarsi ai mercati piuttosto che pensare che i mercati si adeguino…ai titoli presenti nel nostro portafoglio o al nostro ego.