Individuare gli ETF migliori è una delle priorità per gli investitori che vogliono ottimizzare i propri risparmi con strumenti efficienti, diversificati e a basso costo. Secondo il report 2025 Global ETF Outlook di State Street, gli afflussi globali hanno raggiunto i 1.900 miliardi di dollari, portando il patrimonio totale a 14.700 miliardi di dollari.

Il mercato degli ETF continua la sua espansione in tutte le principali asset class, con una crescita record dei flussi in entrata. In questo articolo analizziamo quali sono gli ETF migliori, come sceglierli e quali fattori considerare per costruire un portafoglio vincente. Diamo per scontato che tu conosca già questi strumenti ma se non è così puoi leggere Gli ETF spiegati in modo facile: una guida semplice e completa

Tutte le categorie di ETF, dalle azioni al reddito fisso fino agli asset digitali, hanno beneficiato di una forte domanda da parte di investitori di ogni generazione. Le ricerche di settore indicano che nei prossimi cinque anni sempre più risparmiatori, sia privati che istituzionali, aumenteranno la loro esposizione agli ETF, consolidandone il ruolo di strumenti chiave per una gestione efficace del capitale.

Scopri quali sono gli ETF migliori e come sceglierli per investire meglio i risparmi.

LA GUIDA PIù COMPLETA PER INVESTIRE negli ETF migliori

Scegliere gli ETF migliori per il proprio portafoglio richiede un’attenta analisi di diversi fattori, tra cui costi, liquidità, performance storica e asset sottostante. Da oltre vent’anni, in SoldiExpert SCF, società di consulenza finanziaria indipendente, ci dedichiamo all’analisi approfondita di questi strumenti e siamo stati tra i primi in Italia, già nel 2003, a proporre portafogli basati sugli ETF.

Le Società di Consulenza Finanziaria (SCF), come la nostra, offrono un supporto professionale agli investitori, garantendo indipendenza e trasparenza, senza conflitti di interesse. Solo i consulenti autonomi e le SCF, infatti, operano a parcella, senza percepire compensi da emittenti o collocatori di fondi, ETF o altri strumenti finanziari, assicurando una consulenza imparziale e orientata esclusivamente al miglior interesse del cliente.

Per aiutare gli investitori a identificare gli ETF migliori, abbiamo realizzato una guida agli ETF completamente gratuita e che è fra le più scaricate e… copiate nella Rete. Inoltre, ha visto a inizio 2025 un importante aggiornamento e ampliamento. Quando ancora molti dicevano che gli ETF erano “strumenti pericolosi” e qualche venditore di banca o di reti di consulenti scorretti e in pieno conflitto d’interesse continua ancora a farlo mentre magari offre dei fondi d’investimento su cui può tosare i clienti e al cui interno magari contengono ETF!

ETF: MEGLIO QUELLI A REPLICA FISICA O A REPLICA SINTETICA?

Quando si valutano gli ETF migliori, uno degli aspetti chiave da considerare è il metodo di replica dell’indice: replica fisica o replica sintetica. Gli ETF a replica fisica acquistano direttamente tutti, o una parte, dei titoli presenti nell’indice di riferimento, garantendo un allineamento trasparente alla performance dell’indice stesso. Se la composizione dell’indice cambia, l’ETF si adatta di conseguenza. Questo tipo di ETF è generalmente considerato più sicuro, in quanto il patrimonio è separato da quello della società di gestione e non può essere intaccato in caso di insolvenza dell’emittente.

Gli ETF a replica sintetica, invece, non acquistano direttamente i titoli dell’indice, ma utilizzano strumenti derivati e contratti di swap con una controparte finanziaria (solitamente una banca), che si impegna a replicarne la performance. Questo metodo può ridurre i costi di transazione, ma comporta un rischio di controparte legato all’affidabilità dell’istituto con cui viene stipulato lo scambio. Per mitigare questo rischio, le controparti forniscono garanzie sotto forma di titoli collaterali.

Negli ultimi anni, la maggior parte degli investitori ha valutato come migliori gli ETF a replica fisica, considerati più trasparenti e sicuri. Tuttavia, in alcuni casi gli ETF a replica sintetica possono offrire vantaggi in termini di costi e accessibilità a determinati mercati o asset difficili da replicare fisicamente. La scelta tra questi due strumenti dipende quindi dagli obiettivi dell’investitore e dalla tipologia di esposizione desiderata.

ETF SMART BETA, I MIGLIORI ETF SU CUI INVESTIRE A RATE

Tante le novità sul fronte degli ETF negli ultimi anni. Un tempo vi erano solo ETF totalmente passivi che si limitavano a clonare un indice comprando i titoli che lo compongono in base alla capitalizzazione di mercato. Da qualche anno questo settore ha iniziato a produrre anche degli ETF più intelligenti.

Investire nei migliori ETF Smart Beta significa fare particolari selezioni dei titoli inclusi in un indice in base a determinati fattori (“factor”) di tipo qualitativo o quantitativo (per esempio azioni con maggiori dividendi o titoli del paniere con minore volatilità oppure con performance migliore negli ultimi X mesi).

Sul tema degli ETF Smart Beta abbiamo dedicato un capitolo di approfondimento nella guida gratuita “Capire gli ETF“.

Inoltre, per chi vuole una spiegazione ancora più immediata e diretta sui migliori ETF, abbiamo realizzato un video in cui Salvatore Gaziano, responsabile delle strategie di investimento di SoldiExpert, e Demis Todeschini, Head of ETF Sales di AXA IM Italia, analizzano la differenza tra ETF attivi e passivi, toccando anche il tema degli ETF Smart Beta.

perché gli etf sono migliori dei fondi comuni

Quando si tratta di investimenti, il confronto tra ETF e fondi comuni è inevitabile. Entrambi permettono di diversificare il portafoglio, ma gli ETF offrono vantaggi significativi rispetto ai fondi comuni, specialmente in termini di costi, trasparenza e rendimento.

Gli ETF (Exchange Traded Fund) sono fondi negoziati in borsa che replicano un indice di riferimento. A differenza dei fondi comuni, che spesso sono gestiti attivamente da un team di esperti che seleziona i titoli in base a strategie personalizzate, gli ETF migliori seguono una replica sistematica, riducendo al minimo l’intervento umano e, di conseguenza, i costi di gestione.

Infatti, molti fondi comuni presentati come “attivi” finiscono per replicare gli stessi indici degli ETF, ma con commissioni molto più alte.

Dal punto di vista teorico la “narrativa” della gestione attiva sembra convincente, nella realtà i fondi si comportano molto peggio degli ETF nella stragrande parte dei casi per diverse ragioni. Tra queste rientra l’impatto dei costi e il fatto che poi sostanzialmente molti gestori, cosiddetti attivi, o prendono scelte che si rivelano peggiori di quelli passivi o fingono di essere attivi ma poi di fatto replicano gli indici, ma con costi solo maggiorati per consentire al “circo” di spartirsi commissioni robuste fra un’infinità di soggetti.

Un altro aspetto che rende gli ETF migliori rispetto ai fondi comuni è la trasparenza: mentre un fondo comune può modificare la sua composizione senza che l’investitore ne sia immediatamente a conoscenza, gli ETF sono quotati in tempo reale e mostrano sempre la loro esposizione ai vari asset.

ETF: MIGLIORI CONDIZIONI PER NEGOZIARLI

Gli ETF migliori sono quotati sulla Borsa Italiana e possono essere acquistati tramite qualsiasi banca online o istituto di credito tradizionale. Tuttavia, le condizioni di negoziazione possono variare notevolmente tra un intermediario e l’altro, influenzando direttamente il rendimento dell’investimento.

Per chi investe meno di 1.000 euro per ETF, la cosa migliore è scegliere una piattaforma con commissioni minime ridotte (3-5 euro per operazione) o valutare un broker a commissioni zero.

Se invece l’investimento per singolo ETF supera i 10.000 euro, la scelta migliore è optare per una banca con commissioni fisse per operazione (5-10 euro) o un tetto massimo per eseguito (solitamente tra 20 e 25 euro).

Questo può fare una grande differenza: su un acquisto di 40.000 euro, ad esempio, una banca che applica il 2 per mille senza tetto massimo comporterebbe un costo di 80 euro per l’operazione, mentre una con commissione massima di 20 euro permetterebbe un risparmio del 75% sulle spese di negoziazione.

Dove comprarli e quali sono i maggiori fornitori mondiali di ETF?

Dopo aver individuato gli ETF migliori per il proprio portafoglio, è fondamentale sapere dove acquistarli e quali sono i principali fornitori a livello globale. Gli ETF migliori sono quotati sulle principali borse mondiali e accessibili attraverso banche online, istituti di credito tradizionali e broker specializzati.

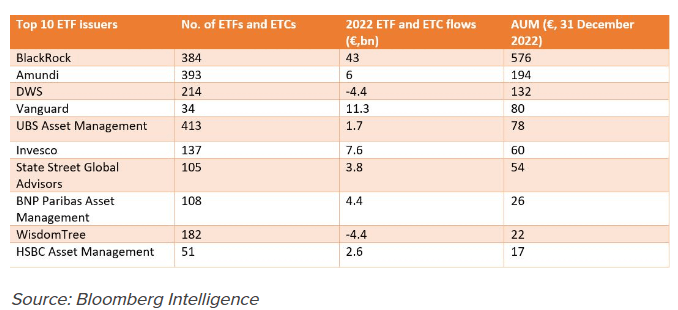

A livello europeo, il principale gestore di ETF è BlackRock, con la sua divisione iShares, che detiene circa 576 miliardi di euro in asset. Amundi, dopo l’acquisizione di Lyxor nell’aprile 2021, è diventato il secondo operatore europeo, con 155 miliardi di euro in gestione e una quota di mercato del 14%. Altri grandi nomi tra i fornitori dei migliori ETF includono DWS, Vanguard e UBS, tutti noti per offrire prodotti diversificati e a basso costo.

In Italia attualmente i risparmiatori possono scegliere tra oltre 1.850 ETF. Secondo la piattaforma justetf, “iShares Core S&P 500”, “iShares Core MSCI World” e “Vanguard S&P 500” sono tra i più grandi ETF in termini di volume di masse sotto gestione (oltre 230 miliardi di euro complessivi a inizio marzo 2025).

è MEGLIO INVESTIRE IN ETF CON VOLUMI ELEVATI E INDICI COMPROVATI?

La raccomandazione generale per gli investitori privati è di investire in ETF più liquidi ovvero con sottostanti scambiati al fine di ridurre il potenziale “spread” (ovvero la differenza fra prezzi in acquisto e in vendita e che rappresenta un costo implicito).

Molti investitori credono che la liquidità di un Etf dipenda dai volumi scambiati, ma non è così. La liquidità di un ETF dipende dal volume di scambi dei titoli che fanno parte dell’indice che lo strumento cerca di replicare.

Gi ETF più liquidi non necessariamente sono quelli con le maggiori masse o i maggiori scambi. Un ETF può essere poco scambiato ovvero avere bassi volumi ma essere liquido. L’importante è il sottostante: se l’ETF replica un indice composto da titoli molto scambiati è liquido anche se i volumi di negoziazione sono bassi. A cosa guardare quindi per capire quali ETF sono migliori perché più liquidi? Lo spread, il differenziale tra ordini in denaro e lettera, può essere un buon indicatore della liquidità di un ETF. Se lo spread denaro-lettera è contenuto l’ETF è migliore perchè più liquido.

Può capitare che anche gli ETF siano chiusi, ovvero liquidati, poiché l’emittente valuta magari che le masse sono troppo basse e in questi casi il consiglio è liquidarli comunque prima della liquidazione dove il controvalore verrà comunque ripartito fra tutti i sottoscrittori.

Investire nei migliori ETF piace ai risparmiatori perché essendo fondi negoziati in borsa è possibile conoscere il loro valore di mercato in ogni istante (a differenza dei fondi comuni di investimento).

Per chi non ha bisogno di flussi cedolari gli ETF migliori su cui investire sono quelli ad accumulazione. Un ETF ad accumulazione reinveste i profitti e quindi aumenta direttamente il patrimonio investibile. Quest’ultimo beneficia dell’effetto dell’interesse composto ed è preferibile dal punto di vista finanziario anche se molti risparmiatori subiscono “il fascino della cedola” talvolta in modo perverso e irragionevole e comprano ETF a distribuzione che pagano i dividendi o gli interessi al proprietario (a seconda che siano ETF azionari o obbligazionari).

I migliori ETF su cui investire sono i più scambiati?

Un elemento che potrebbe essere visto come uno svantaggio e far riflettere se investire in ETF conviene è il prezzo.

Quando vengono negoziati gli ETF possono esporre diversi prezzi in acquisto e in vendita laddove l’ETF non è molto scambiato, penalizzando l’investitore che paga in acquisto un prezzo più alto di quello di mercato e in vendita ottiene un prezzo più basso di quello atteso.

Gli ETF con spread elevato tra prezzo di acquisto e vendita non rientrano tra gli ETF migliori su cui investire, poiché possono penalizzare l’investitore con costi impliciti più alti e una minore efficienza nelle transazioni.

E questo cosiddetto “spread” (può variare dallo 0,1% allo 0,6% sugli ETF più illiquidi) è quindi un costo implicito di un ETF che andrebbe comunque sommato a quello determinato delle commissioni di gestione. Certo è da sottolineare che non è un costo paragonabile con gli avversari fondi.

sono più sicuri gli etf di alcuni emittenti rispetto ad altri?

Quando si scelgono i migliori ETF, un aspetto da considerare è l’affidabilità dell’emittente. Gli ETF quotati su Borsa Italiana, come i fondi d’investimento tradizionali, hanno un patrimonio separato rispetto alla società che li gestisce. Questo significa che, anche in caso di insolvenza dell’emittente o della banca intermediaria, il capitale investito rimane protetto e non rientra tra i beni della società in difficoltà.

Di seguito, una panoramica dei principali emittenti di ETF a livello europeo, basata sui dati di Bloomberg Intelligence:

Rivolgersi a un grande emittente come BlackRock (iShares), Amundi o Vanguard offre una gamma più ampia di prodotti. Tuttavia, anche emittenti più piccoli possono proporre ETF competitivi con strategie innovative o costi più bassi, rendendoli interessanti per specifiche esigenze di investimento.

Diverso è il discorso per gli ETN (Exchange Traded Notes), strumenti simili agli ETF ma strutturati come obbligazioni emesse da una banca. A differenza degli ETF, gli ETN non hanno un patrimonio separato, quindi in caso di insolvenza dell’emittente, l’investitore rischia di perdere l’intero capitale investito. Per questo motivo, è essenziale valutare la solidità dell’emittente prima di investire, poiché mentre gli ETF offrono una maggiore sicurezza grazie al patrimonio separato, gli ETN espongono l’investitore al rischio di insolvenza della società emittente.

Quali sono gli ETF migliori come tassazione del capital gain o per recuperare le minusvalenze?

Un risparmiatore che vuole investire in ETF deve conoscere anche gli aspetti legati alla tassazione e alla fiscalità. Investire in ETF non è particolarmente vantaggioso dal punto di vista fiscale, poiché i guadagni ottenuti dalla vendita di un ETF sono considerati reddito di capitale e non possono essere compensati con eventuali minusvalenze pregresse. Questo rappresenta un limite rispetto ad altri strumenti finanziari come azioni e obbligazioni, che invece permettono la compensazione.

Le perdite realizzate con gli ETF, invece, rientrano nella categoria dei redditi diversi e possono essere recuperate solo entro quattro anni, esclusivamente attraverso guadagni ottenuti su strumenti finanziari compatibili, come azioni e obbligazioni, ma non con altri ETF o fondi comuni. Per questo motivo, chi vuole ottimizzare la propria fiscalità deve pianificare attentamente le operazioni e considerare il tipo di ETF da scegliere.

Se vuoi approfondire il funzionamento della tassazione delle rendite finanziarie e del capital gain, in questo articolo analizziamo in dettaglio le regole attuali e le strategie migliori per gestire la fiscalità sugli investimenti.

Per quanto riguarda la tassazione, i guadagni derivanti dalla vendita di un ETF possono essere tassati fino al 26% se il fondo investe esclusivamente in strumenti azionari. Gli ETF con la migliore tassazione, invece, sono quelli che includono nel portafoglio titoli a fiscalità agevolata, come i titoli di Stato, poiché beneficiano di un’aliquota fiscale ridotta, offrendo un vantaggio per l’investitore

Esistono degli ETF migliori in assoluto su cui investire?

Gli ETF migliori non sono necessariamente gli stessi per tutti gli investitori. Ogni strategia deve essere personalizzata in base agli obiettivi finanziari, al livello di rischio e all’orizzonte temporale.

Sebbene gli ETF offrano vantaggi significativi rispetto ai fondi tradizionali, come costi più bassi e ampia diversificazione, non rappresentano una formula magica per ottenere guadagni sicuri. I mercati finanziari cambiano nel tempo, e una strategia oggi vincente potrebbe non esserlo domani. Per questo, è fondamentale avere un metodo per selezionare gli ETF più adatti al proprio profilo e non lasciarsi guidare dall’emotività o dalle mode del momento.

Gli ETF possono essere utilizzati in diversi modi a seconda del proprio profilo di rischio. Gli ETF migliori per gli investitori con una propensione al rischio maggiore sono gli ETF azionari, che puntano a una crescita elevata nel tempo.

Per chi desidera un approccio più prudente e una minore esposizione alla volatilità dei mercati gli ETF migliori e più indicati sono gli ETF obbligazionari.

SoldiExpert SCF, società che da trent’anni opera nel settore della consulenza finanziaria indipendente, mette gratuitamente a disposizione un ebook focalizzato sull’investimento in ETF.

Scaricando la guida “Capire gli ETF-la nuovissima guida completa” potete trovare tantissime risposte, idee e suggerimenti e accedere alla nostra esperienza e ricerca sul tema.

Come costruire il miglior portafoglio di ETF?

Non esiste una ricetta unica per costruire il miglior portafoglio di ETF, perché ogni investitore ha esigenze, obiettivi e livelli di rischio diversi. Per essere davvero ottimale, anche un portafoglio costruito con i migliori ETF deve tenere conto di diversi fattori, tra cui capitale disponibile, orizzonte temporale, propensione al rischio e strategia di investimento adottata.

Si può scegliere un approccio più strategico, puntando su ETF diversificati a livello globale con una visione di lungo termine, oppure adottare una strategia più tattica, selezionando specifici settori o asset class per sfruttare particolari condizioni di mercato.

Alcuni investitori preferiscono una gestione passiva, replicando indici di mercato con un’allocazione stabile, mentre altri optano per una gestione flessibile, adattando il portafoglio in base alle dinamiche economiche e finanziarie.

I consigli di SoldiExpert SCF per investire negli ETF migliori

Costruire un portafoglio con gli ETF migliori e che sia efficace significa bilanciare rischio e rendimento, scegliere strumenti con costi contenuti, valutare la liquidità degli ETF selezionati e mantenere una visione chiara degli obiettivi di investimento.

Se vuoi costruire un portafoglio di ETF su misura, combinando strategie diversificate e altri strumenti finanziari, SoldiExpert SCF può aiutarti attraverso una consulenza su investimenti continuativa e patrimoniale una tantum senza conflitti di interesse. Prenota un appuntamento con uno dei nostri consulenti finanziari indipendenti oggi stesso.