Scegliere il miglior piano di accumulo è fondamentale per far crescere il proprio capitale nel tempo in modo efficiente e con costi ridotti. Esistono diverse opzioni tra cui scegliere, ma non tutte offrono gli stessi vantaggi. La differenza principale sta nei costi di gestione, nella trasparenza e nel rendimento nel lungo periodo.

Ma quale è la soluzione migliore per avviare un PAC? Meglio avviarne uno in ETF o in fondi comuni? Quali strumenti permettono di ottenere i migliori risultati? Vediamo insieme quale scelta è la più conveniente per chi vuole investire in modo intelligente.

MIGLIOR PIANO DI ACCUMULO: FONDI O ETF?

Quando si parla di miglior piano di accumulo, la scelta dello strumento nel quale investire in modo ricorrente gioca un ruolo fondamentale nel determinare il risultato finale dell’investimento (e se non sai ancora un Piano di Accumulo: cos’è e come può far crescere il tuo capitale, puoi approfondire cliccando qui).

Se chiedete alla banca su che strumento investire per costruire a rate il vostro capitale e sul quale costruire il miglior piano di accumulo, in 99 casi su 100 vi consiglierà un fondo comune di investimento o una serie di fondi d’investimento. Invece, se chiedete a un consulente finanziario indipendente come investire a rate piccole somme, quasi sicuramente vi suggerirà che il miglior piano di accumulo è un PAC in ETF. Molto difficilmente un consulente indipendente vi consiglierà uno o più fondi comuni di investimento per una ragione molto semplice: i costi.

I piani di accumulo in ETF infatti vi faranno risparmiare una marea di costi senza nulla togliere ai vostri potenziali guadagni. Anzi, sempre più ricerche effettuate negli ultimi due/tre decenni hanno dimostrato che nella maggior parte dei casi gli ETF hanno performance migliori dei fondi comuni di investimento.

E dunque, per un piano di accumulo, meglio scegliere ETF o fondi? Numeri alla mano, la somma di cui si può disporre alla fine del piano può essere molto diversa.

Il Miglior Piano di Accumulo per i Figli: Perché Investire a Rate

Quando il capitale iniziale è piccolo, investire a rate tramite un PAC è la soluzione migliore. Ma se si vuole davvero scegliere il miglior piano di accumulo per i propri figli o nipoti, meglio optare per un PAC in ETF piuttosto che nei fondi comuni di investimento. Il risultato può essere molto diverso tra un PAC in ETF o fondi. Solo per via dei maggiori costi del fondo rispetto all’ETF potreste guadagnare fino al 30% in meno.

In tanti si stanno affrancando dai consigli di investimento della propria banca, che propone i più costosi fondi rispetto ai più convenienti ETF. Se vuoi capire perché gli ETF rappresentano la scelta migliore per il miglior piano di accumulo per figli rispetto ai fondi anche quando si investono piccole somme, puoi iniziare scaricando questa guida sugli ETF.

Sia sui PAC in ETF sia su quelli in fondi si pagano dei costi di gestione che, gravando sui prodotti, ne riducono i guadagni. Le commissioni di gestione si pagano alla società che “confeziona” e gestisce il prodotto, ovvero all’emittente nel caso degli ETF, o alla società di gestione nel caso dei fondi. È lampante che maggiore è il costo del prodotto, minore è il guadagno potenziale per il cliente.

Tra fondi ed ETF chi sottrae di più al risparmiatore? Senza dubbio il fondo. Ma allora, se l’ETF costa meno al risparmiatore, perché le banche consigliano il prodotto più costoso? La risposta è molto semplice. Parte di questo costo di gestione che grava sul fondo viene retrocesso e diventa parte dei ricavi della banca, mentre consigliando un ETF la banca non guadagna nulla sulle commissioni di gestione che gravano sul prodotto.

Sempre più famiglie scelgono di avviare un PAC in ETF invece che in fondi

Se scegliere tra un PAC in ETF o in fondi comuni è una delle domande più frequenti che riceviamo, soprattutto quando facciamo analisi ad hoc nel servizio di consulenza una tantum che offriamo ai nostri clienti, è perché molte famiglie vogliono assicurarsi di prendere la decisione più vantaggiosa per il futuro dei propri figli.

Durante le nostre consulenze personalizzate, ci capita spesso di approfondire aspetti fondamentali come la scelta dello strumento finanziario più efficiente in base al capitale disponibile, la somma da investire ogni mese, la banca più adatta a gestire il PAC e l’esistenza di eventuali offerte dedicate ai giovani risparmiatori.

Optare per il miglior piano di accumulo significa valutare con attenzione quale strumento possa garantire una crescita solida nel lungo periodo e limitare al massimo i costi di gestione, che nel tempo possono ridurre significativamente i guadagni.

La differenza tra un PAC in ETF e un PAC in fondi comuni non è solo nei costi, ma anche nell’efficienza e nella trasparenza dell’investimento. Per questa ragione, sempre più famiglie stanno scegliendo gli ETF come strumento principale per costruire il futuro finanziario dei propri figli, evitando le soluzioni più onerose che spesso vengono proposte dalle banche.

Perché un PAC in ETF è il Miglior Piano di Accumulo per investire in modo efficiente

Se ben strutturato e gestito con costanza, un PAC in ETF è il miglior piano di accumulo per chi vuole investire in modo efficiente. Permette di iniziare con piccole cifre, garantisce una maggiore liquidità rispetto ad altri strumenti e riduce al minimo i costi di gestione, che nel lungo periodo possono impattare pesantemente sui rendimenti finali.

A differenza dei fondi comuni a gestione attiva, gli ETF replicano un indice senza intervento diretto di un gestore, eliminando così commissioni elevate che spesso riducono i guadagni. Molti studi hanno dimostrato che la gestione attiva raramente batte il mercato nel lungo periodo, mentre gli ETF consentono di ottenere risultati allineati agli indici di riferimento, come il FTSE MIB o l’S&P500, a costi molto più bassi.

Per questo motivo, sempre più investitori stanno scegliendo un PAC in ETF come miglior piano di accumulo, evitando i costi superflui dei fondi comuni e puntando su una strategia più trasparente ed efficace. La conclusione è chiara: se il tuo obiettivo è massimizzare i rendimenti e ridurre i costi, il miglior piano di accumulo che puoi fare è un PAC in ETF.

Come scegliere il miglior Piano di Accumulo del Capitale

Non tutti i Piani di Accumulo del Capitale (PAC) sono uguali. La scelta dipende dagli obiettivi di investimento, dall’orizzonte temporale e dalla tolleranza al rischio.

Se il tuo orizzonte temporale è di lungo termine, strumenti più volatili come ETF azionari globali possono offrire rendimenti potenzialmente maggiori, mentre chi cerca maggiore stabilità potrebbe orientarsi su ETF bilanciati o obbligazionari.

Un altro aspetto importante è la diversificazione. Un PAC concentrato su un solo settore o mercato può essere più rischioso, mentre un ETF globale distribuisce il capitale su più economie, riducendo l’impatto delle fluttuazioni locali.

Scegliere il miglior Piano di Accumulo del Capitale (PAC) significa trovare il miglior equilibrio tra rischio e rendimento, in base ai propri obiettivi e alla durata dell’investimento.

Ci sono modi per ridurre in parte i costi d’intermediazione nel caso di un PAC in ETF o fondi? Nel caso degli ETF sì. Alcune banche online, come vedremo poco sotto, offrono una tariffa speciale nel caso di Pac con ETF. In caso contrario l’acquisto di un ETF segue le condizioni normali previste per le altre spese di compravendita, ad esempio lo 0,19% con minimi e massimi per lotto in base alle condizioni offerte dalla banca o dal broker online.

Dove Sottoscrivere il Miglior Piano di Accumulo?

Scegliere dove sottoscrivere il miglior piano di accumulo e quale intermediario utilizzare è un passaggio cruciale per ottimizzare i rendimenti e ridurre al minimo i costi di gestione. Non tutte le piattaforme offrono le stesse condizioni: alcune banche e broker online propongono soluzioni competitive, mentre altre impongono commissioni più elevate, che nel lungo periodo possono incidere significativamente sui risultati finali dell’investimento.

Per chi desidera aprire un PAC in ETF, la scelta del giusto intermediario può fare la differenza tra un investimento efficiente e un capitale eroso da costi inutili. In questa sezione analizziamo tre delle opzioni più diffuse:

- Fineco e il suo Piano Replay: uno dei primi servizi di investimento automatico su ETF.

- Directa Sim, che offre la possibilità di sottoscrivere un PAC in ETF con commissioni azzerate su una selezione di strumenti.

- Le banche tradizionali, che spesso applicano commissioni elevate e offrono condizioni meno vantaggiose.

Vediamo nel dettaglio quali sono i costi e i vantaggi di queste soluzioni.

Il Miglior Piano di Accumulo è con Fineco? e Quanto Costa?

Con il piano Replay, Fineco è stata una delle prime banche online a offrire un servizio mirato all’investimento automatico per PAC in ETF. Questo consente di accumulare il proprio capitale su uno o più ETF, tramite piccoli investimenti mensili e con commissioni fisse più basse. Ma sotto una certa soglia di capitale investito non è conveniente a meno di non essere molto giovani.

Una volta scelto un ETF o una combinazione di ETF, che sia coerente con il proprio profilo di rischio, con ETF Replay l’investitore non deve far altro che decidere un ammontare prefissato da investire periodicamente nel portafoglio di ETF precedentemente individuato.

In base all’ammontare che si deciderà di investire periodicamente e a come si vorrà comporre il piano si potrà decidere qual è il piano più adatto. Si va da un PAC con un piano da 1-2 ETF al costo di 2,95€ al mese, a un piano con 3-6 ETF al costo di 6,95€ al mese fino a un piano dai 7 ai 12 ETF da 13,95€ al mese, con l’aggiunta di 2,95€ per ogni ETF extra non compreso nel piano. Mentre per gli under 30 il piano Fineco Replay, ovvero il PAC in ETF, è completamente gratuito. Se sei interessato puoi trovare qui la tabella completa con i costi.

Inoltre, Fineco attraverso ad un accordo di partnership con alcuni emittenti come Xtrackers, iShares e Amundi/Lyxor, mette a disposizione una selezione di ETF a zero commissioni di negoziazione per gli ordini in acquisto, sia con ordini singoli sia con Piano Replay. Avviare un PAC in ETF senza pagare commissioni su ogni acquisto mensile, grazie all’utilizzo di ETF convenzionati a zero commissioni, è un elemento chiave per costruire il miglior piano di accumulo in modo efficiente e conveniente.

Directa: Il Miglior Piano di Accumulo Senza Commissioni?

Per chi vuole ridurre al minimo i costi di gestione, Directa Sim rappresenta un’opzione molto interessante, in quanto anch’essa proprio come Fineco permette di creare PAC in ETF senza commissioni di negoziazione su una selezione di strumenti. A differenza di Fineco, Directa non applica costi fissi mensili negli acquisti di ETF tramite PAC, ma consente l’acquisto programmato di ETF a condizioni vantaggiose. Per accedere al servizio a zero commissioni, è necessario investire su una lista di ETF “convenzionati”, selezionati in collaborazione con emittenti come iShares, DWS Xtrackers, Amundi, Vanguard, WisdomTree e molti altri.

La gamma di strumenti disponibili è ampia e comprende ETF azionari, obbligazionari, immobiliari e su materie prime, tutti negoziabili su Borsa Italiana. L’investitore può configurare il proprio PAC attraverso le piattaforme “Libera” (la più moderna offerta da Directa) e “DLite”, che consente di impostare acquisti ricorrenti e di scegliere la frequenza con cui effettuare gli investimenti, selezionando tra il 1° e il 15° giorno del mese, oppure entrambi.

Uno dei principali vantaggi di Directa è l’assenza di soglie minime di investimento, rendendola una soluzione accessibile anche per chi desidera iniziare con cifre contenute. Tuttavia, è sempre consigliato verificare le condizioni aggiornate, poiché la lista degli ETF convenzionati e le relative commissioni possono variare nel tempo. Per chi ha già una strategia ben definita e sa quali strumenti selezionare, Directa è una delle soluzioni più competitive per sottoscrivere il miglior piano di accumulo del capitale in ETF, abbattendo completamente i costi di negoziazione.

Miglior Piano di Accumulo: le banche tradizionali sono la scelta giusta?

Molti risparmiatori scelgono di avviare un Piano di Accumulo del Capitale (PAC) direttamente con la propria banca, convinti che sia la soluzione più semplice e sicura. Tuttavia, nella maggior parte dei casi, le banche tradizionali propongono PAC in fondi comuni di investimento, che spesso nascondono costi di gestione elevati.

Commissioni di ingresso, spese di gestione annuali e costi di performance possono ridurre sensibilmente i rendimenti nel lungo periodo, penalizzando il capitale accumulato.

A differenza dei PAC in ETF, che offrono costi contenuti e maggiore trasparenza, i fondi comuni sono strumenti gestiti attivamente, il che significa che una parte significativa del rendimento viene erosa dai costi di gestione.

Per questo motivo, chi desidera costruire il miglior piano di accumulo dovrebbe valutare alternative più efficienti alle banche tradizionali, scegliendo intermediari che permettono di avviare PAC investendo in in ETF a basso costo anziché in fondi comuni con costi elevati.

Come Pianificare il Miglior Piano di Accumulo in ETF

Per una scelta informata, è utile avvalersi di strumenti che simulano l’impatto di costi e rendimenti nel tempo. Il Calcolatore del PAC in ETF di JustETF è un valido alleato per visualizzare come un risparmio mensile, anche modesto, investito nel miglior piano di accumulo del capitale possa crescere nel lungo termine, grazie all’effetto dell’interesse composto e alla crescita del mercato.

L’utente deve inserire l’importo del risparmio mensile, la durata dell’investimento (cioè l’orizzonte temporale), le eventuali commissioni applicate dal broker per l’acquisto e i costi annuali del fondo (TER). Inoltre, è necessario fornire una stima del rendimento annuo atteso, basata sui dati storici o su aspettative future di mercato. Vediamo alcuni esempi.

Miglior Piano di Accumulo in ETF: esempi di calcolo

Per comprendere meglio l’utilità del calcolatore, vediamo alcuni esempi concreti che mettono a confronto diverse ipotesi di investimento e aiutano a individuare il miglior piano di accumulo in base all’importo investito e all’orizzonte temporale.

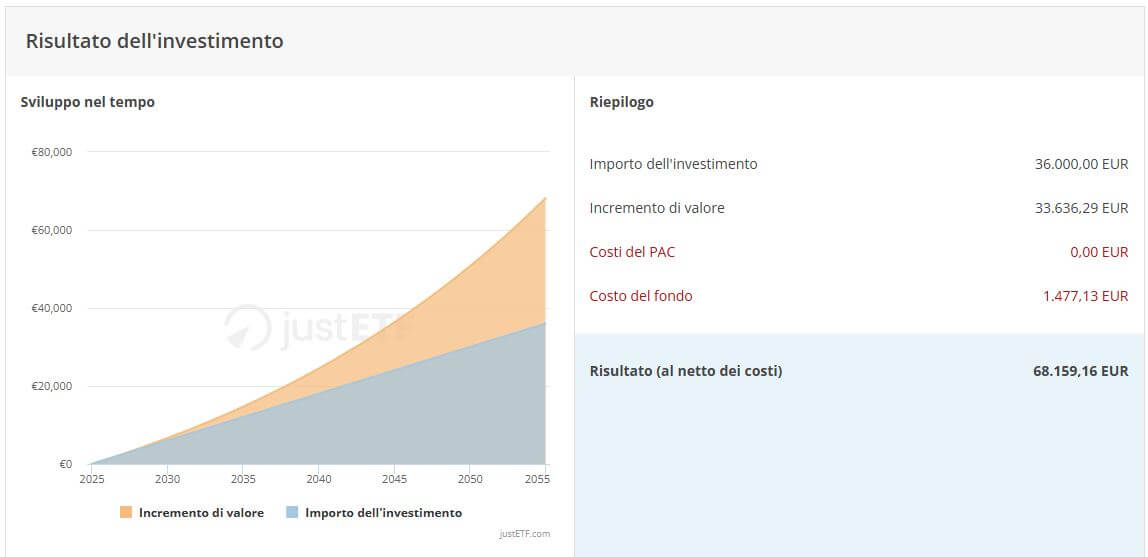

Ipotizziamo che un investitore intenda risparmiare 100€ al mese per un periodo di 30 anni, investendo su un ETF azionario globale diversificato in modo ricorrente con un rendimento annuo stimato del 4% e costi di gestione annuali (TER) pari allo 0,12%.

Investendo 100 euro al mese per 30 anni, l’importo complessivo investito sarà di 36.000€. Al termine dei 30 anni, grazie all’incremento di valore generato dalla crescita del mercato, il patrimonio complessivo sarà di 68.159,16€, al netto dei costi. I costi del fondo, in questo esempio, ammontano a circa 1.477,13€. Calcolando il valore al netto dell’imposta del 26% sulle plusvalenze sull’incremento di valore, il risultato finale è di 59.413,72€.

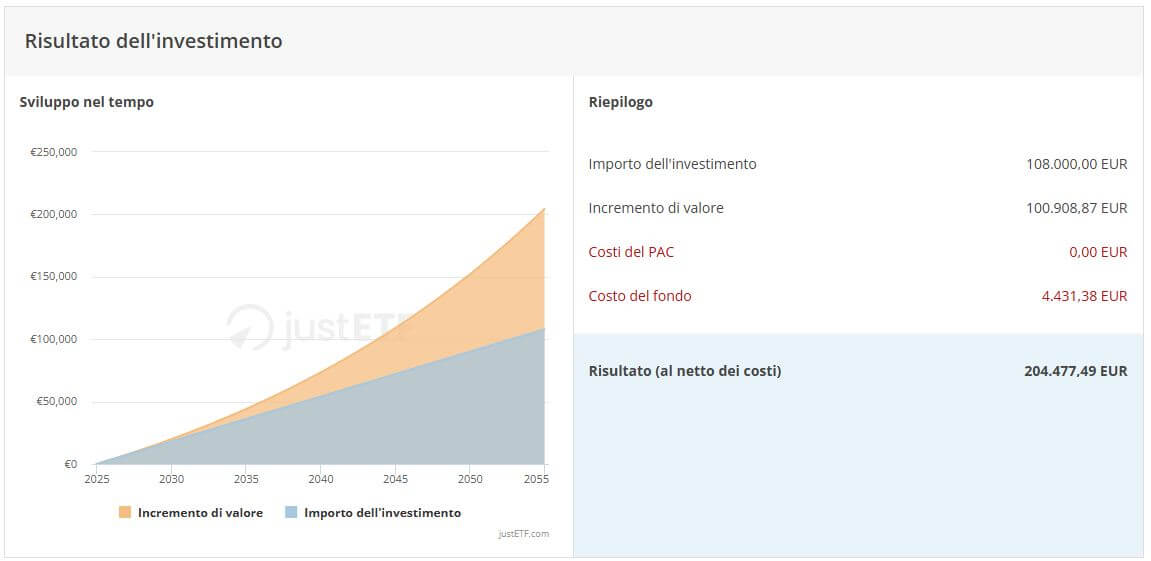

Adesso ipotizziamo che lo stesso investitore decida di aumentare il suo risparmio mensile a 300€ investendo sempre nello stesso ETF, mantenendo lo stesso orizzonte temporale di 30 anni e le stesse condizioni per rendimento e costi. Investendo 300 euro al mese per 30 anni, l’importo complessivo investito sarà di 108.000€, con un incremento di valore di 100.908,87€, per un totale di 204.477,49€ al netto dei costi che in questo caso ammontano a 4.431,38€. Il valore finale al netto della tassazione è di 178.241,18€.

Dunque, scegliendo strumenti efficienti e a basso costo, puoi costruire il miglior piano di accumulo, massimizzare i rendimenti e ridurre l’impatto delle spese nel lungo periodo.

Confronto tra miglior piano di accumulo in ETF o fondi: non c’è gara

Un ulteriore confronto evidenzia l’impatto significativo dei costi di gestione sui rendimenti nel lungo periodo. I PAC in ETF hanno costi di gestione contenuti i fondi no. Cosa succede al montante finale dell’investimento quando i costi da “light” diventano “big”?

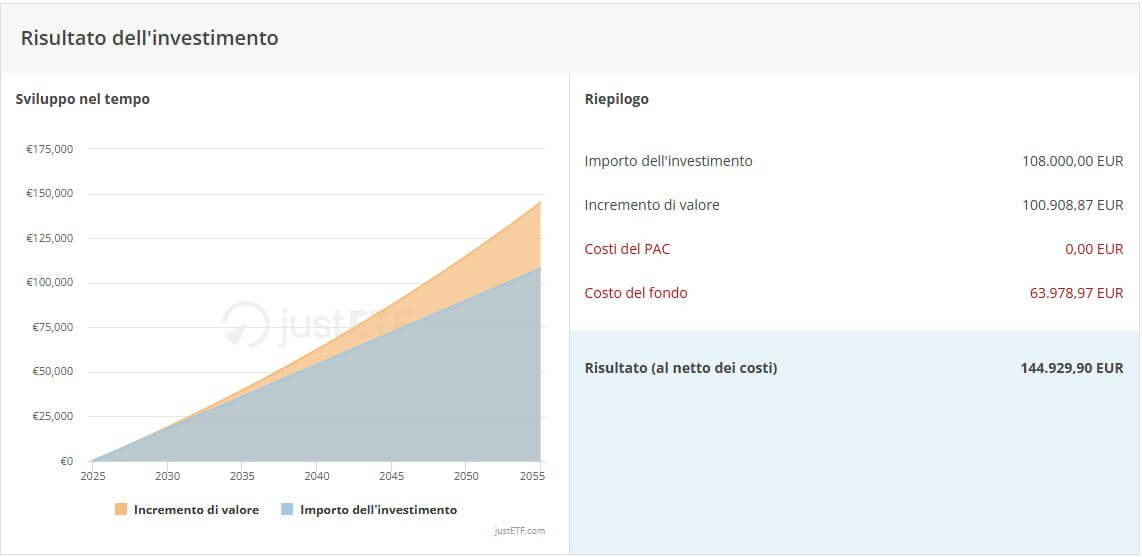

Prendiamo in considerazione lo stesso investitore che risparmia 300€ al mese per 30 anni con un rendimento annuo stimato del 4%, ma questa volta il PAC è stato strutturato su un fondo comune d’investimento, sempre sull’azionario internazionale. Abbiamo preso come esempio il fondo comune Anima Valore Globale (IT0000386026) che applica un costo di gestione annuale (TER) del 2,13%.

In questo caso, l’importo complessivo investito rimane di 108.000€, ma il risultato finale al netto dei costi sarà di 144.929,90€, contro i 204.477,49€ ottenuti con un ETF a basso costo dello 0,12%. La differenza è impressionante: oltre 59.000€ in meno, interamente dovuti ai costi di gestione del fondo, che in questo caso ammontano a ben 63978,97€, rispetto ai soli 4.431,38€ del fondo con TER dello 0,12%. Il costo del fondo si è “mangiato” un quarto del rendimento!

Il valore netto finale al netto dell’imposta sul capital gain è pari a 118.693,59€ (contro i 178.241,18€ netti dell’esempio precedente, stiamo parlando di 60.000 euro di differenza ribadiamo, mica bruscolini). Questo confronto dimostra chiaramente come scegliere ETF a basso costo rispetto a fondi sulle quali gravano commissioni di gestione elevate è fondamentale per costruire il miglior piano di accumulo, in quanto, soprattutto su lunghi orizzonti temporali, i costi possono ridurre sensibilmente il capitale accumulato.

Con il miglior Piano di Accumulo quanto si può guadagnare?

Il rendimento del miglior Piano di Accumulo di Capitale non è fisso né garantito, ma dipende dallo strumento finanziario scelto, dall’orizzonte temporale dell’investimento, dalle condizioni di mercato nel corso degli anni e dai costi di gestione e di sottoscrizione applicati.

Ad esempio, chi investe 1.000 euro al mese per 10, 20 o 30 anni attraverso un PAC potrebbe ottenere risultati molto diversi in base al rendimento medio annuo dello strumento scelto. Se vuoi approfondire e vedere i calcoli dettagliati basati su una simulazione di piano di accumulo, puoi leggere il nostro articolo dedicato.

Un investimento in un ETF azionario globale potrebbe avere un andamento molto differente rispetto a un ETF obbligazionario o a un mix di strumenti più conservativo.

Per questo motivo, prima di iniziare a costruire il miglior piano di accumulo del capitale è fondamentale avere un obiettivo chiaro e scegliere con attenzione lo strumento su cui investire, valutando i possibili scenari e il proprio livello di tolleranza al rischio.

i rischi di perdita in un Piano di Accumulo sul tuo capitale

Il miglior Piano di Accumulo del Capitale (PAC) aiuta a ridurre l’impatto delle oscillazioni del mercato grazie agli investimenti dilazionati nel tempo, ma non elimina completamente i rischi.

Il principale aspetto da considerare è che il capitale investito non è protetto: il valore delle quote acquistate può scendere, anche per lunghi periodi, soprattutto se si investe in strumenti più volatili come gli ETF azionari.

Un altro rischio spesso sottovalutato è quello comportamentale. Investire a rate riduce l’emotività rispetto ai mercati, ma non la elimina del tutto. Nei momenti di forte ribasso, l’istinto potrebbe portare a interrompere il PAC anticipatamente, rischiando di cristallizzare le perdite. Al contrario, nei periodi di euforia di mercato si potrebbe essere tentati di aumentare l’investimento senza una strategia ben definita.

Infine, la scelta degli strumenti finanziari e l’orizzonte temporale giocano un ruolo cruciale. Un Piano di Accumulo del Capitale (PAC) su asset molto volatili e con un tempo di accumulo troppo breve potrebbe esporre a maggiori rischi di perdita. Per questo è importante valutare con attenzione la propria tolleranza al rischio e il tempo che si ha a disposizione prima di iniziare.

Qual è il miglior Piano di Accumulo in cui puoi investire?

Non esiste un Piano di Accumulo del Capitale (PAC) perfetto per tutti, ma il miglior piano di accumulo esiste ed è quello che più si adatta alle tue esigenze, ai tuoi obiettivi e alla tua tolleranza al rischio.

La scelta dello strumento o degli strumenti su cui costruire un PAC è una delle decisioni più importanti, perché incide direttamente sui costi, sulla performance e sulla stabilità dell’investimento nel tempo.

Se vuoi capire quale sia il PAC più conveniente per te e quali strumenti siano più adatti ai tuoi obiettivi, possiamo aiutarti. Siamo SoldiExpert SCF, e tramite il nostro servizio di consulenza una tantum possiamo indicarti cosa e come costruire il tuo portafoglio di ETF anche per investire piccole somme e iniziare oggi a costruire il tuo capitale di domani.