Investire a rate per anni per costruire un capitale per i figli o per la propria famiglia è possibile sottoscrivendo un PAC (Piano di Accumulo del Capitale). Prima di scegliere la propria strategia d’investimento e lo strumento su cui investire (un fondo o un ETF?) è bene rivolgersi probabilmente a un vero consulente finanziario indipendente che ti possa aiutare a porti le domande fondamentali. Soprattutto quando hai a disposizione piccole somme da investire. In questo caso devi stare attento che i tuoi profitti non vengano rosicchiati dalla tua banca a suon di commissioni. Magari è troppo cara per questo tipo di operazioni o ti consiglia un prodotto che non è il migliore.

Cosa sono i PAC: piano accumulo capitale

I Piani di Accumulo di Capitale, comunemente definiti anche tramite l’acronimo PAC, sono modalità di sottoscrizione “rateali” di alcuni strumenti finanziari, come i fondi di investimento e gli ETF (gli Exchange Traded Fund) o, più in generale, gli organismi di investimento collettivo del risparmio.

L’investimento tramite un Piano di Accumulo Capitale avviene generalmente con cadenza periodica (mensile, trimestrale, semestrale…), indipendentemente da ciò che sta accadendo sul mercato con l’obiettivo di mediare le varie fasi di ascesa e discesa dei mercati e costituirsi un capitale di riserva senza doversi preoccupare eccessivamente delle oscillazioni borsistiche.

Proposta spesso come una soluzione quasi magica per investire dai venditori del settore, va soppesata attentamente valutando gli strumenti su cui è applicato il PAC. E’ consigliabile non puntare su prodotti troppo specializzati come sottostante e soprattutto esaminare i costi annuali di gestione e di sottoscrizione dei fondi d’investimento consigliati. Una parte di questi costi è retrocessa al venditore e se elevati percentualmente, possono incidere in maniera molto pesante sui potenziali rendimenti.

In questo articolo ecco alcuni segreti e trucchi importanti che devi sapere se hai piccole o grandi somme da investire in modo frazionato: in questo caso (ma anche se hai paura di investire in un momento “no”) ti verrà proposto un PAC (Piano di Accumulo del Capitale).

In questo articolo analizziamo la soluzione di investimento PAC (o Piano di Accumulo del Capitale), quali sono i presupposti per scegliere questo tipo di strategia. Come può essere influenzata dai costi e quali sono i limiti in termini di perdita di capitale in caso di drawdown (indicatore di rischio che misura l’andamento del patrimonio come escursione negativa nel momento peggiore dell’investimento).

Ma facciamo un passo alla volta.

Cosa sono i piani di accumulo capitale e perché si scelgono?

Con PAC (Piano di Accumulo del Capitale) si intende la sottoscrizione “rateale” e periodica di strumenti finanziari, in genere fondi di investimento ed ETF (gli Exchange Traded Fund).

Dalla definizione si può dedurre che il PAC è un tipo di investimento a cui ha accesso anche l’investitore che non dispone di un capitale iniziale elevato. E’ sufficiente una piccola somma da investire periodicamente. In questo senso il piano di accumulo del capitale è un valido strumento per accantonare piccole somme nel tempo, magari per creare un capitale per i propri figli.

E sul tema dei PAC puoi trovare il contenuto disponibile anche sul canale Youtube di SoldiExpert SCF in formato video dal titolo “Cos’è un PAC e come ci può aiutare a investire“.

Piano di accumulo capitale migliore

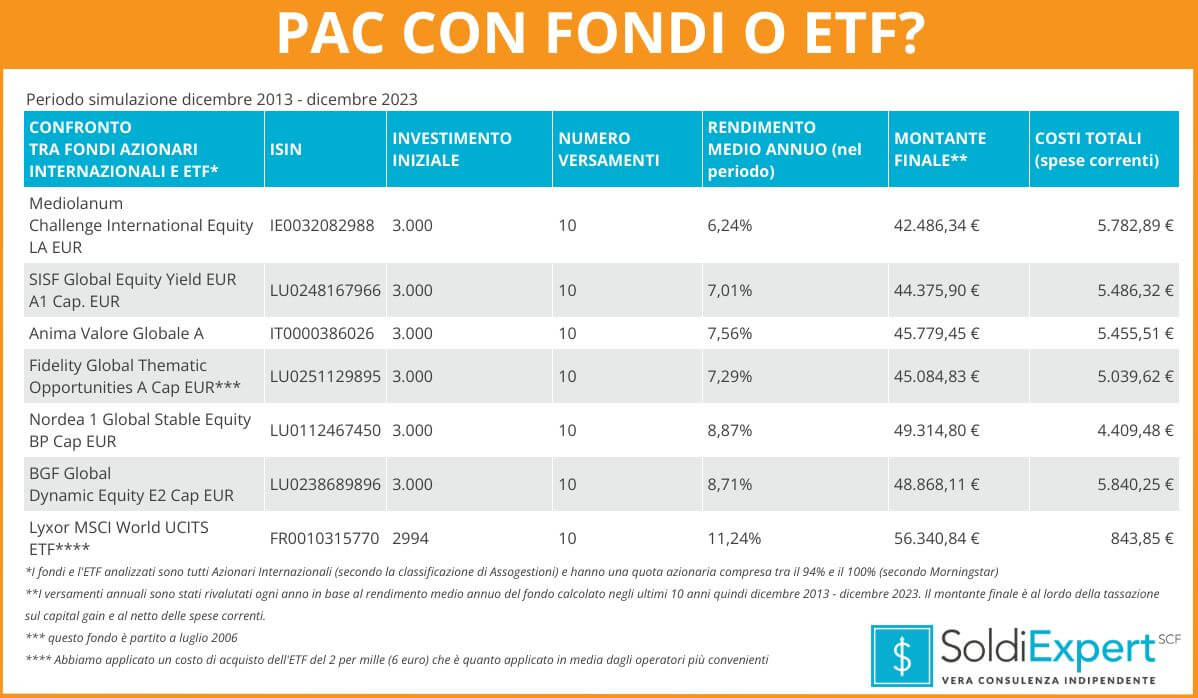

Quando si parla di Piano di Accumulo Capitale ci si chiede se è meglio scegliere un ETF (uno strumento passivo di investimento che ha l’obiettivo di replicare un indice) o investire a rate tramite un fondo. La tabella seguente mostra la simulazione che noi consulenti finanziari indipendenti di SoldiExpert SCF abbiamo fatto confrontando diversi fondi con un ETF (se non sai cosa sono gli ETF scarica la guida.). Il nostro scopo è rispondere alle domande di ottimizzazione per raggiungere un determinato obiettivo di investimento del risparmiatore. E scoprire qual è il piano di accumulo capitale migliore: quello con fondi o con ETF?

Nella simulazione sottostante abbiamo ipotizzato un investimento a rate su ciascuno dei sette diversi strumenti mostrati, alcuni sono fondi comuni di investimento altri ETF. Abbiamo calcolato il capitale a scadenza di un risparmiatore che parte con un investimento iniziale di 3.000 e ne investe poi sempre 3.000 euro all’anno per dieci anni.

Nelle prime due colonne abbiamo indicato il nome e codice Isin di ciascun strumento: i primi sei sono fondi di investimento, mentre l’ultimo è un ETF. Nelle ultime tre colonne i tre principali indicatori da tenere d’occhio: rendimento medio annuo, il montante finale e i costi.

Qual è lo strumento migliore tra fondi ed ETF per un PAC?

Come si può vedere, le performance ottenute possono essere molto diverse a seconda dello strumento finanziario prescelto. In caso di un Piano di Accumulo del Capitale, nello scontro tra fondi e ETF è quest’ultimo sicuramente il vincitore, dato che registra un rendimento medio e un montante finale nettamente superiore. Se si guarda al montante finale, in questo caso specifico, tra il peggiore e il migliore ballano circa 14.000 euro, che non sono proprio spiccioli!

Un ulteriore fattore a cui prestare attenzione sul come investire soldi sono le commissioni applicate su ogni versamento, nonché le spese correnti applicate allo strumento. Se si guarda la colonna dei costi totali si può vedere come in questo l’ETF è imbattibile: circa 800 euro di costi contro oltre 5.000 euro di quasi tutti i fondi.

I piani accumulo capitale con ETF battono quelli con i fondi

Da questo confronto è inevitabile una riflessione: il bello di rivolgersi a un consulente finanziario indipendente. Non essendo legato a una mandante, un consulente finanziario indipendente può suggerirvi un fondo (attivo o passivo) ritenuto da lui migliore in modo imparziale per costruire un piano di accumulo capitale. Non avendo budget di vendita di prodotti o strumenti da collocare.

Chi invece non è autonomo tenderà a proporvi prima di tutto i “prodotti della casa” e quelli con il marchio della banca mandante sono quelli sui quali il consulente finanziario e la banca per cui opera guadagnano di più. Come ha dichiarato recentemente Saverio Scelzo, fondatore di Copernico Sim, decano della consulenza in Italia “il multibrand non paga abbastanza e per questo non lo fa nessuno (o quasi)”.

Da qui la domanda successiva di Scelzo sempre valida: “il consulente finanziario non indipendente mi sta davvero consigliando il prodotto più conveniente per me o quello che lo fa guadagnare di più?“.

i pac (piano accumulo capitale) con ETF pochi li consigliano

Pochissimi i promotori finanziari ora consulenti finanziari abilitati all’offerta fuori sede (questa sarebbe la definizione esatta ) o che si fanno chiamare private banker, family banker, wealth manager o Re Mida che consigliano infatti ETF. Nonostante è assodato che nell’85% dei casi gli ETF battono i fondi consigliati in banca o dalle Reti. I piani di accumulo del capitale con ETF battono quelli fatti con i fondi ma la maggior parte dei consulenti non consiglia questi strumenti.

E’ bene, quindi, anche in questo caso riguardo al PAC con queste doverose precisazioni per chi non avesse ancora chiaro il giro del fumo e perché SoldiExpert SCF da oltre 20 anni ha invece sposato solo la consulenza a parcella fra le prime in Italia (ed è fra le prime iscritte all’Albo nell’apposita sezione) guardare la colonna dei costi in tabella.

Si nota che in termini di costi, l’ETF risulta il meno caro: quello 0,30% di costi non sarà spartito da nessuno se non dalla casa emittente dell’ETF.

Al contrario i costi sostenuti per il fondo superano anche il 2%. E saranno spartiti tra emittente e collocatore del prodotto normalmente nella proporzione del 20 % e 80%. Con l’ultimo anello della catena ovvero il promotore finanziario della banca o della Rete che è quello in verità a cui sono riservate le briciole. Per questo è spesso costretto a collocare e vendere a manetta anche se è un fior di professionista.

in banca quanto costa il PAC (piano di accumulo capitale)?

Prima di parlare e vedere alcune simulazioni sull’evoluzione di un PAC con ETF è bene soffermarsi sui costi: questi infatti possono incidere in modo significativo. Erodendo non di poco il vostro capitale risparmiato con sudore! Il fatto che i costi erodono il capitale è un fatto ormai noto, quello che invece bisogna valutare è quanto questi incidono rispetto al vostro investimento.

Ogni volta che farete un versamento sull’ETF dovrete pagare alla banca una commissione di transazione.

Se la banca vi chiede un costo fisso minimo elevato per operazione eseguita, poniamo 10 euro, infatti, è facile capire che, a parità di numero di operazioni, se investite piccole somme in un Piano di Accumulo del Capitale i costi incideranno parecchio.

Il compito del consulente finanziario è anche questo: ottimizzare la soluzione anche in termini di costi, consigliando eventualmente, di aprire un conto apposito per questa soluzione di investimento. Con quale banca? Il consulente finanziario indipendente come quello di SoldiExpert SCF, non essendo legato a nessun intermediario, potrà sicuramente indicare la banca più adatta al cliente.

PAC CON ETF O FONDI, SI POSSONO INTERROMPERE?

Qual è la cosa peggiore che può capitare davanti a un piano di investimento a lungo termine? Interromperlo.

L’interruzione può dipendere da due motivi: o l’investitore non ha più i soldi per investire oppure non lo regge psicologicamente. Tutti sono leoni quando il mercato sale, e diventano agnelli quando il mercato scende!

Di seguito una simulazione su un periodo di 14 anni, dal 2011 al 2024, di un PAC che investe 1000€ all’anno. La tabella mostra la performance ottenuta da un paniere di ETF azionari.

In questo caso il primo anno la performance è di -11,20% subendo una perdita in valore assoluto di 281€.

Il secondo anno il mercato si è ripreso registrando un +15,19% e in valore assoluto si è recuperato il valore perso l’anno precedente, e così via fino ad arrivare alla fine dei 14 anni.

Investendo un capitale piccolo, per esempio sottoscrivendo un PAC (Piano di Accumulo del Capitale), anche se si prende il drawdown il primo anno, la perdita non fa così paura. Non è così elevata, così come le oscillazioni. Investire a rate significa non avere grosse somme esposte al mercato e questo può aiutare l’investitore dal lato psicologico.

In questo specifico caso il rendimento medio annuo è del 6,63%: le performance anno per anno, essendo un investimento totalmente azionario, sono molto lontane dal livello medio e quindi si dice che è un investimento molto volatile.

Per quanto riguarda la performance finale è del +66,36% rispetto al conferito di 14.000€, ottenendo un montante finale di circa 23.000€.

E se avessi investito in un’unica soluzione quanto avresti guadagnato? Scoprilo qui

Drawdown, nel PAC meglio prenderlo subito

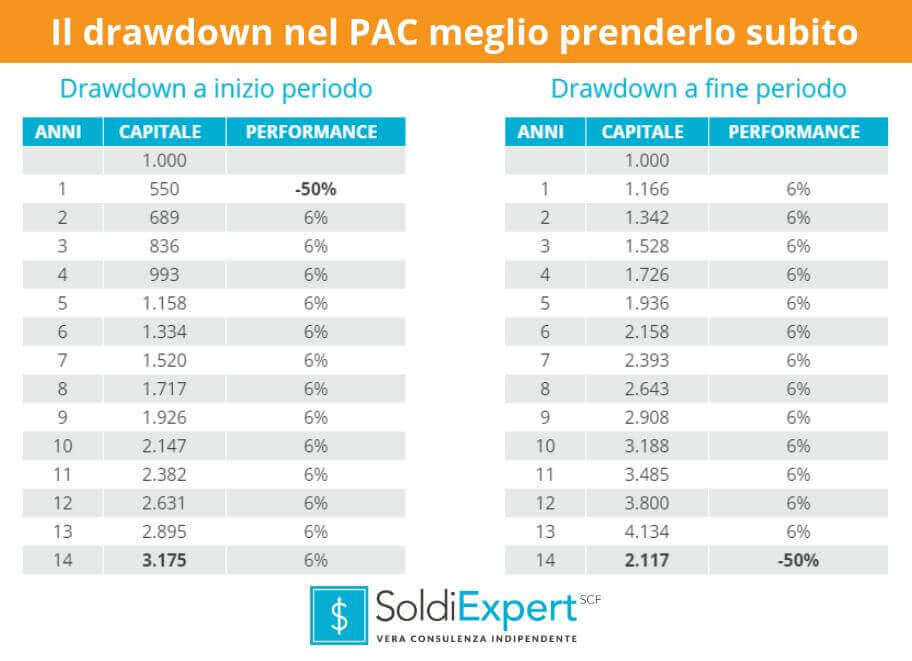

Nel PAC (Piano di Accumulo del Capitale) prendere il drawdown a inizio investimento piuttosto che alla fine fa un’enorme differenza. Lo si può vedere nelle tabelle. In questo tipo di investimento la “mazzata” è meglio prenderla subito. Perché?

Dall’esempio si vede come evolve il PAC con versamenti di 1.000€ all’anno, nei casi di drawdown del 50% a inizio e a fine periodo, supponendo che durante gli altri anni si ottenga un rendimento del 6%.

E’ logico, nel PAC si investono piccole somme periodicamente, in questo caso 1000€, e per questo se il drawdown capita il primo anno, colpirà soltanto quella parte di capitale investito. Se i successivi anni l’investimento avrà un rendimento medio annuo positivo riuscirà a recuperare. Al contrario, se il drawdown capiterà a fine investimento diventerà una vera e propria “mazzata” perché l’intero capitale è esposto al mercato.

E’ evidente nelle tabelle, nel primo caso (tabella a sinistra) con drawdown all’inizio, il valore finale dell’investimento è di 3.175€ Nel secondo caso (tabella a destra) con drawdown alla fine, il valore finale dell’investimento è di 2.117€.

Capitale o tempo: cosa hai in abbondanza?

Quanti soldi si hanno da investire? E’ bene sottolineare che chi dispone di meno capitale può usare il tempo a suo favore grazie a un PAC (Piano di Accumulo del Capitale). Chi ha già un capitale più grosso può avere a disposizione meno anni per investire.

Ecco un esempio di costituzione di capitale per esempio per i propri figli:

serve pianificare quando il patrimonio è medio-piccolo

Da questo esempio emerge che chi ha un minor capitale deve essere più previdente e pianificare prima un obiettivo di investimento. Avrà infatti bisogno di più tempo per raggiungerlo. Chi invece ha più capitale è favorito dal fatto che, essendo maggiore, il capitale “lavora” con più velocità. Anche se il rischio di investire con un orizzonte temporale breve è più alto.

Si deve tenere conto che esiste “giustizia” per chi ha meno capitale visto che il tempo è amico dell’investitore. Chi ha meno capitale investirà per un periodo più lungo di tempo e molto probabilmente avrà un mercato che avrà un rendimento medio annuo superiore. Questo perché più è lungo l’orizzonte temporale di investimento più le oscillazioni del mercato (sia positive che negative) tendono ad attenuare quelle negative.

Se vuoi approfondire questo argomento e confrontarti con un esperto indipendente di SoldiExpert SCF per valutare la tua situazione patrimoniale e richiedere un check up gratuito puoi fissare qui un appuntamento.