Chi si può fidare ancora dell’analisi fondamentale “tout court”? Comprare un titolo perchè considerato sottovalutato e tenerlo in posizione finchè il “vero” valore non emerga?

Pochi ne parlano ma nell’ultimo decennio i mercati finanziari hanno messo in crisi una delle più accreditate teorie per far soldi in Borsa. Quella di coloro che puntano sulle azioni sottovalutate del listino, bilanci alla mano e comprano a 5 perchè sono convinti che verrà il momento di vendere a 10. Si tratta solo di saper aspettare… Dicono.

Alla maniera di Warren Buffett magari i più accaniti fondamentalisti citano (come se tutti avessero il suo “fiuto”…). Colui che è il terzo uomo più ricco del mondo (patrimonio stimato 47 miliardi di dollari) nonché amministratore delegato e presidente di una holding, la Berkshire Hathaway, in cui applica da 47 anni il suo credo: investire su azioni con buoni fondamentali.

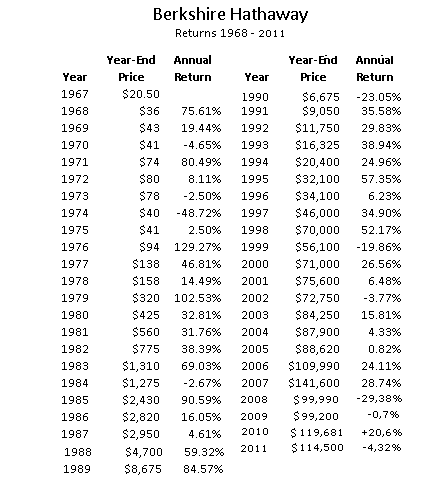

Con quali risultati? Eccezionali nel lungo periodo. Un po’ meno negli ultimi 10 anni anche per lui.

- Ma cosa è cambiato in Borsa nell’ultimo decennio al di qua e al di là dell’Oceano? E cosa può imparare da questa lezione un investitore che ha puntato, per esempio, nel 2007 su uno dei fondi azionari Italia migliore della categoria (Oyster Italian Value)?

- L’analisi fondamentale non funziona più?

- O ha sempre ragione il saggio di Omaha che alla lunga i titoli sottovalutati torneranno al loro fair value ovvero al giusto valore? E sempre immaginando con un po’ di presunzione di avere le sue qualità nell’individuare le giuste prede, naturalmente…

Esistono strategie alternative o complementari per investire in Borsa che prendano il buono dell’analisi fondamentale attenuando le perdite nelle fasi di ribasso dei mercati?

Ecco cosa abbiamo imparato dai mercati azionari degli ultimi vent’anni: quali sono le strategie “più adatte” come direbbe Charles Darwin per performare nei mercati degli ultimi anni.

La Woodstock della finanza: la lezione di Warren

Quasi 40 mila azionisti giungono da tutti gli Stati Uniti per ascoltare ogni anno Warren Buffett, il guru di Omaha, il terzo uomo più ricco del mondo grazie alla propria capacità di selezionare aziende (quotate e non) su cui investire. Dal 1967 Buffet è alla guida della Berkshire Hathaway, una holding quotata che vanta partecipazioni dal settore assicurativo (dove rappresenta uno dei più importanti riassicuratori mondiali) a quello editoriale (Washington Post), dalla Coca Cola all’American Express, dal noleggio aereo al trasporto ferroviario, dall’estrazione petrolifera ai servizi bancari e finanziari per un totale di oltre 73 partecipate.

Chiunque può investire nella sua holding alla modifica cifra di 127 mila dollari (se non vi sentite però degli azionisti di serie A… potete acquistare però le azioni Berkshire B che fino a qualche anno fa valevano un trentesimo e poi sono state ulteriormente splittate e ora valgono circa 82 dollari ciascuna) mentre a tanto sono arrivate le azioni A della Berkshire Hathaway.

Buffet parla ai suoi azionisti una volta all’anno in occasione dell’assemblea annuale della Berkshire Hathaway che si tiene ogni anno ad Omaha, nello stato del Nebraska. Non è una assemblea societaria classica ma un vero e proprio happening con stand che pubblicizzano i prodotti delle aziende partecipate, cheerleader, tanta musica e l’attesissimo discorso dell’oracolo di Omaha.

Warren Buffett

L’ultima kermesse si è tenuta pochi giorni fa e Warren Buffett non ha fatto che confermare quello che ripete da quarant’anni: ricerca società con buoni fondamentali che non godono in quel momento del favore del mercato. Devono avere business facili, comprensibili, prevedibili e con una posizione di leadeship nel proprio mercato. Tra le società in portafoglio Coca Cola, Gillette, American Express, McDonald’s e Walt Disney.

Oggi Berkshire Hathaway è il più grande riassicuratore mondiale dopo la svizzera Swiss Re e la tedesca Munich Re. Secondo Buffett le azioni sottovalutate sono destinate a tornare al loro fair value. Basta essere pazienti. Il momentum in cui si investe in Borsa? Non è fondamentale. “Non presto attenzione all’economia quando investo nelle aziende”. A lui piacciono le imprese che si occupano di business semplici e di massa, che sono leader nel proprio settore, uniche, ovvero dotate di una competenza difficile da imitare e durevoli, ovvero offrono prodotti popolari di cui la gente avrà sempre bisogno.

Devono inoltre essere poco indebitate e avere un management “ricco al di là di ogni preoccupazione” ovvero che non abbia alcun bisogno di lavorare. Buffett non compra normalmente mai aziende che quotano più di 1,1 volte il valore di libro. E in questi decenni, grazie a questa strategia di stock picking (selezione dei titoli su cui investire), ha fatto fortuna diventando uno dei tre uomini più ricchi del mondo e soprattutto assicurando agli azionisti della sua holding ritorni da favola: un rendimento medio annuo del 21,88% dal 1967 al 2011.

E SE IL MERCATO SCENDE?

Ma questa strategia della Bekshire Hathaway basata sui fondamentali ha un piccolo neo e dimostra che se anche un investitore in questi anni fosse stato socio del più venerato money manager del mondo avrebbe comunque sofferto ugualmente la “rumba”, subendo in alcuni periodi drawdown (ovvero perdite) molto elevati.

Il drawdown è la perdita massima consecutiva registrata da una strategia operativa: rappresenta l’ampiezza massima di una diminuzione di valore che un investimento può subire in un determinato periodo. E’ uno dei parametri più importanti per valutare un sistema o un metodo di trading. Nel caso della Berkshire Hathaway questo indicatore è molto elevato. Il 5 settembre 2008 la società era arrivata a valere 147mila dollari per azione. Il 2 marzo 2009 le azioni della Berkshire Hathaway valevano circa 73mila dollari. In meno di sei mesi chi fosse entrato sul titolo all’inizio di settembre del 2008 avrebbe perso il 50% del proprio investimento. E a oggi lo sfortunato azionista sarebbe ancora in discreta perdita visto che le azioni valgono attualmente 120mila dollari (-18% rispetto al 2008).

E’ importante ricordare che stiamo parlando di Bekshire Hathaway ovvero (e lo faremo anche nell’esempio che segue) del fior fiore degli investitori che seguono strategie fondamentali. La cui bravura non è assolutamente in discussione. Warren Buffet ha ottenuto dal 12 gennaio del 1990 una performance del +1558,97% contro una performance dell’indice S&P del +323,86% nello stesso periodo.

Quello che vogliamo far capire è che questa strategia di investimento di tipo fondamentale, se usata senza correttivi, espone gli investitori a una volatilità anche elevata.

Per questo nelle nostre strategie operative usiamo certo l’analisi fondamentale in alcuni portafogli ma insieme anche ad altri indicatori di cui parleremo. Consci che i nostri clienti non riuscirebbero a sopportare oscillazioni del proprio capitale così elevate e superiori al 50%.

Come invece sono disposti a tollerare gli azionisti della Berkshire Hathaway che di fronte alla discesa del titolo forse non si preoccupano più di tanto. “I’ll cash them in one day – ha dichiarato un investitore al Financial Times – or my grandchildren will” (Venderò le azioni quando potrò, oppure lo faranno i miei nipoti). Ovviamente non tutti sono così accomodanti e c’è chi la pensa diversamente e vorrebbe poter uscire dall’investimento senza subire perdite pesanti “It would be good to know that if you had to sell, you would get fair value” (sarebbe bello che se uno avesse bisogno di vendere potesse farlo al giusto prezzo). Ovvero non ai prezzi attuali.

Peraltro Warren Buffett (e chi ha letto o visto il film tratto dal libro “Too big to fail”) non è più evidentemente un investitore normale (a differenza vostra o nostra o della maggior parte dei gestori): è un Dio del Mercato. Che può da qualche anno stabilire condizioni di acquisto di società come nessun altro investitore al mondo anche perchè sa che basta che esca il suo nome in un affare perchè quella società in Borsa il giorno dopo l’annuncio del suo ingresso nell’azionariato varrà almeno un 20% in più (ma questo non ha impedito anche a lui negli ultimi anni di prendere qualche cantonata da -50%).

ALTRO PAESE ALTRA STORIA. SEMPRE FONDAMENTALE

Buffett ha fatto ovviamente proseliti. I seguaci dell’analisi fondamentale sono presenti al di qua dell’oceano. Interi uffici studi si occupano di esaminare i bilanci delle società quotate a caccia di aziende sottovalutate. E vi sono anche molti fondi che seguono proprio la strategia value per selezionare le aziende da mettere in portafoglio. Ma paga seguire per esempio sul mercato italiano una strategia basata esclusivamente sui fondamentali?

Uno dei migliori fondi su Piazza Affari in questi anni è stato considerato sicuramente il fondo Oyster Italian Value. Fino al 2007 è salito quasi ininterrottamente; poi, nel 2007, ha invertito pesantemente rotta. Ne parliamo come di un caso paradigmatico unicamente per spiegare i limiti di un approccio fondamentale tout court.

Non vogliamo né mettere in discussione la validità dell’approccio fondamentale in sé (anche noi analizziamo i fondamentali delle società quotate e i bilanci) quindi non vogliamo dire che i fondamentali non contano nulla ma esclusivamente far capire perché noi che abbiamo per decenni speso giornate intere a studiare i bilanci delle società quotate (e ancora oggi lo facciamo) preferiamo non farci guidare solo dai fondamentali per scegliere le società su cui investire.

Oyster Italian Value ha sempre sovraperformato, dalla data di lancio, l’indice di riferimento mettendo a segno una performance, dal 14 maggio del 1999, del +8,15% contro una performance negativa dell’indice Msci Italy del -37,4%. Come si vede dalle stellette riportare nel grafico (preso da Monringstar) il fondo nel 2007 aveva ottenuto cinque stelle secondo il rating Mornigstar.

Il 10 febbraio 2008 il Corriere Economia pubblicava una classifica dei 20 gestori più performanti di Piazza Affari. Tra oltre 100 fondi esaminati il “miglior cavallo da corsa” (così era definito) era Oyster Italian Value secondo l’inserto economico del Corriere della Sera. Era infatti il fondo che nelle fasi Toro del listino milanese performava meglio nell’ arco temporale esaminato (dal 30 settembre 2005 a fine 2007) in cui si erano succedute quattro fasi di ribasso dell’ indice di Piazza Affari e tre fasi di rialzo. Il fondo, fino al 20 novembre 2007, è andato benissimo e probabilmente molti in quella data l’hanno comprato grazie anche alle performance realizzate, agli articoli dei giornali e alle cinque stelle di Mornigstar.

Con la discesa dei mercati del 2007-2008, complice il ribasso delle Borse mondiali che si è fatto sentire duramente anche a Piazza Affari, purtroppo le cose non sono andate molto bene per chi ha sottoscritto questo fondo che ha perso a oggi il 65,8% dai massimi (luglio 2007) in linea con l’andamento di Piazza Affari ma che è anche arrivato a perdere, nella fase peggiore (luglio 2007/marzo 2009), il 72% del proprio valore. Cosa è successo? E? cambiato il gestore? Assolutamente no. E’ sempre stato e lo è ancora Alessandro Pacchiani, un bravissimo gestore nello scovare società sottovalutate nell’ultimo decennio. Ma evidentemente (e non è certo solo il suo caso) non basta più avere questo “special touch” nell’individuare storie o società sottovalutate.

Come si spiega una simile debacle allora? Le ragioni in sintesi sono tre essenzialmente.

È IL MERCATO BELLEZZA

Il mercato ha smesso negli ultimi anni di guardare solo i fondamentali. Quindi una strategia come quella seguita dal fondo basata sulla ricerca fondamentale in cui la scelta dei titoli viene fatta in base alle opportunità provenienti dal valore reale o intrinseco delle società in un mercato in profondo rosso ha travolto tutti: anche i titoli fondamentalmente buoni.

Ne abbiamo parlato spesso su MoneyReport in questi anni, spiegando del crescente disamore da parte dei gestori (e in particolare stranieri) su questo tipo di azioni.

Ed è sempre più attuale la metafora dell’economista John Maynard Keynes che paragona l’enigma posto dal mercato azionario a un concorso a premi organizzato da un giornale per stabilire quale ragazza vincerà un concorso di bellezza. E dove secondo l’economista inglese il nostro parere conta poco perciò è inutile cercare di capire quale sia la donna più bella. Per indovinare la vincente dobbiamo invece cercare di capire come voterà la maggioranza dei giurati. La stessa cosa vale per il mercato azionario: bisogna indovinare come agirà la maggioranza degli operatori.

E in un mercato che vira al ribasso difficilmente ci sono i sommersi e i salvati. L’alta marea fa affogare tutti. Soprattutto le small cap.

E questa è la seconda ragione di questa debacle. Il fondo Oyster Italia Value investiva in titoli italiani di società aventi una capitalizzazione inferiore a 3 miliardi di Euro, spesso vere “small cap”. Il gestore poneva il suo interesse soprattutto nei confronti di società poco coperte dagli analisti o dai broker. Ma un gestore pressato dai riscatti deve vendere e in fretta per ripagare i sottoscrittori che chiedono il rimborso delle quote e questo non fa che alimentare nel caso di titoli poco liquidi la spirale ribassista. E quindi se sei un gestore che è costretto a vendere per fare liquidità, se hai anche in portafoglio “roba buona” (e se non lo fai tu lo fa un altro gestore) il risultato è che il valore del tuo fondo o gestione può crollare in una perversa spirale ribassista. Dove anche quando passa la “buriana” non è assolutamente detto (il mercato azionario italiano insegna) che i titoli “buoni” ritornino a salire perchè magari arriva un’altra “buriana” oppure, come è successo anche a Piazza Affari in questi anni, la domanda di titoli “sottovalutati” (come quelli delle “small cap” ovvero delle società a piccola e media capitalizzazione) è quasi crollata perchè sempre meno gestori italiani o stranieri sono disposti a seguire società “small e medium” e soprattutto a metterle in portafoglio, rischiando, quando entrano, di farne lievitare il prezzo ma soprattutto quando vogliono uscire di non trovare una “seconda mano”.

Terza e ultima ragione che spiega una performance così negativa. I fondi azionari non possono spesso detenere liquidità oltre determinate soglie. Volenti o nolenti i gestori devono rimanere investiti. Nel caso di Oyster Italian Value il fondo investe sempre in qualsiasi condizione di mercato almeno due terzi in valori mobiliari emessi da società che hanno la loro sede ovvero svolgono l’attività principale in Italia. Secondo la classificazione dell’associazione di categoria i fondi comuni azionari non possono detenere più del 30% del proprio capitale in liquidità. In mercati che virano al ribasso è un bel limite. Come scendere da una montagna ripidissima su una mountain bike sapendo di non avere entrambi i freni funzionanti.

Peraltro basta guardare l’andamento anche di lungo periodo di un titolo considerato per lungo tempo quasi come un “feticcio” (ovvero un titolo “evergreen” e ricco di valore) per i risparmiatori italiani per comprendere come una strategia “buy & hold” (e che non riguarda certo solo i fondi) abbia forse qualche pecca… Nel grafico sotto abbiamo messo a confronto l’andamento di Generali con quello dell’indice Athen Stock Exchange, insomma la Borsa Greca. Trieste come Atene…

LA LEZIONE DI CHARLES DARWIN E DELL’EVOLUZIONISMO…

Come sanno molti di coloro che ci seguono da tanti anni (la prima newsletter di consigli finanziari di Salvatore Gaziano risale al 1997 e si chiamava Borsa Italia Morning Report) siamo dei patiti dell’analisi fondamentale, della letture dei bilanci, del comprendere il business delle società quotate, delle prospettive reddituali di un titolo e insomma di tutto quello che il signor Buffett ha insegnato a tutti gli investitori per andare a caccia dei titoli sottovalutati del listino.

Ancora oggi passiamo molto del nostro tempo a studiare i bilanci societari, a leggere report e studi. Ma l’analisi fondamentale da anni non è più l’unico faro che utilizziamo per scegliere i titoli su cui investire. Il mercato è cambiato negli ultimi 10 anni e noi abbiamo dovuto adattarci. E affiancare all’analisi fondamentale strategie di tipo quantitativo che ci dessero indicazioni sulla forza o debolezza degli indici di Borsa e quindi sul market timing di ingresso e uscita dai titoli.

Possiamo valutare e trovare delle società interessanti per i fondamentali ma rispetto al passato siamo disposti a cambiare idea e avere anche una strategia di uscita. Anche in perdita. E per questo motivo abbiamo affiancato anche nei nostri portafogli basati più sui fondamentali dei criteri di entrata e soprattutto di uscita basati su uno spietato approccio quantitativo secondo una metodologia che abbiamo sviluppato internamente in questi anni. E che ci dice in base all’andamento dei prezzi se magari non è il caso di disamorarsi di un’idea o di una scelta passata e uscire. O magari su quel titolo che ci sembra interessante ma che il mercato non considera di “moda” quando è più propizio tentare l’acquisto.

Vendere in perdita: che dolore… Lo dicono anche gli psicologi della finanza comportamentale.

Talvolta ci scrivono dei nostri clienti che si sentono un po’ a disagio col nostro modo di operare di questi anni e rimpiangono quando consigliavamo i titoli solo in base all’analisi fondamentale. Bei tempi, conveniamo. Ma “follia è fare sempre la stessa cosa e aspettarsi risultati diversi” ha scritto Albert Einstein. E basta guardare in questi anni i risultati che si sarebbero realizzati applicando in modo ottuso una strategia “buy and old” (ovvero compra e tieni) per capire che è meglio adattarsi ai mercati piuttosto che pensare che i mercati si adattino ai nostri desideri e ricordi…

I numeri non sono un’opinione soprattutto quando si parla di soldi. E un approccio passivo o anche “value” non è da molti anni premiante come quello di un approccio attivo come quello che utilizziamo nella maggior parte dei nostri portafogli.

Quindi per parlare dell’approccio che seguiamo in SoldiExpert se una società ha buoni fondamentali ma dal punto di vista quantitativo non abbiamo segnali di acquisto non entra nei nostri portafogli. E questo accade sempre più spesso negli ultimi anni anni. E i risultati finora sono stati molto interessanti in termini di contenimento della volatilità e del drawdown nelle fasi ribassiste di mercato come mostra il grafico sottostante dove abbiamo messo a confronto (il criterio principale con cui si dovrebbe valutare un fondo o una gestione e non il “naso” è fare dei confronti col mercato) l’andamento del fondo Oyster Italian Value o quello dell’indice della Borsa italiana per esempio con il portafoglio Difensivo. Come si vede al di là del risultato finale l’obiettivo di contenimento del drawdown è stato raggiunto soprattutto per coloro che tra i nostri clienti hanno seguito il semaforo.

Ma nel caso dei nostri portafogli anche chi non ha seguito il semaforo (un indicatore che quando scatta il rosso consiglia di stare fuori da Piazza Affari vendendo tutti i titoli detenuti) grazie anche all’uso della liquidità (non dobbiamo, a differenza dei fondi, investire almeno il 70% del portafoglio in azioni).

Certo questo modo di operare non è privo di contro-indicazioni e sicuramente aumenta la possibilità di chiudere operazioni in perdita per falsi segnali (si compra magari un titolo o fondo a 8 e dopo qualche settimana o mese lo si vende magari a 6). Ma questo inconveniente, per quanto odioso, dovrebbe diventare sopportabile per l’investitore saggio nonostante gli studi sulla finanza comportamentale (per esempio gli studi di Benartzi e Thaler) abbiano dimostrato in modo scientifico la miopia dell’avversione alle perdite della maggior parte dei risparmiatori.

Secondo questi studiosi e il felice sunto del loro pensiero fatto da Michael J. Maubossin :

1) ci rammarichiamo delle perdite in una misura due volte – due volte e mezzo maggiore dell’attrazione che esercita su di noi un guadagno di analoghe dimensioni;

2) quanto più frequentemente valutiamo il nostro portafoglio più è probabile che rileviamo delle perdite e quindi soffriamo a causa dell’avversione alle perdite.

E questo spiega anche perchè la maggior parte dei risparmiatori “ama” (totalmente irrazionalmente) mantenere in posizione indefinitamente i titoli in perdita (e chi li consiglia magari in modo non proprio disinteressato… di mantenere sempre e comunque o puntare al lungo periodo…) e non è capace spesso di essere disciplinata, seguendo un piano prestabilito che prevede acquisti e vendite anche in perdita.

I mercati insomma in questo decennio ci hanno dato tante batoste ma anche tante lezioni. Certo noi siamo cambiati rispetto a quando guardavamo solo i fondamentali.

E fissarsi su un’idea ed essere ancorati alle proprie opinioni è da quando esistono i mercati finanziari la principale causa di rovina come hanno dimostrato innumerevoli studi e libri.

Vale, ribadiamo, la vecchia legge di Charles Darwin che in questi anni abbiamo fatto anche nostra in un terreno come quello degli investimenti: “non è la specie più forte che sopravvive né la più intelligente ma quella più ricettiva ai cambiamenti”.

Siete dei risparmiatori che invece volete comportarvi tutto d’un pezzo, comprare un titolo o un portafoglio e tenerlo immobile (senza accettare di vendere in perdita e modificare il mix) fino a che il mercato… nel lungo periodo vi darà ragione? Auguri! O come cantava Raffaella Carrà qualche anno fa tanti auguri…