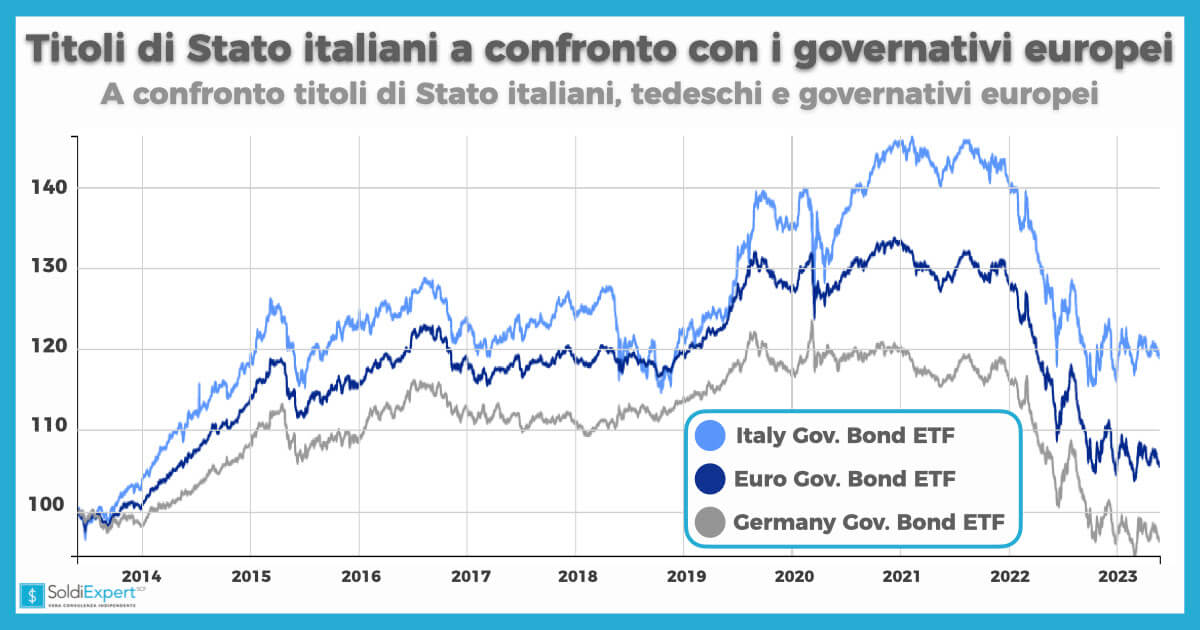

L’ultimo triennio è stato particolarmente turbolento per le obbligazioni europee governative. I titoli di stato sono scesi mediamente fra l’11% e il -19%. In particolare i titoli di stato italiani sono tra i titoli che hanno perso meno (-11%) mentre la peggiore performance (-19%) è stata registrata dai titoli di stato tedeschi.

Non poco per chi pensava magari che investire sull’obbligazionario fosse come una tranquilla passeggiata a piedi scalzi su un manto erboso come quello del campo da golf di St. Andrews in Scozia.

I titoli di stato europei negli ultimi tre anni hanno perso dall”11% al 19%. I titoli di stato italiani hanno perso la metà dei titoli di stato tedeschi

Titoli di stato: il flop dell’ultimo triennio

Significativo negli ultimi tre anni il drawdown (massima perdita nel triennio) che è stato per tutti i titoli di stato europei di circa il -21%. La massima escursione negativa dei titoli di stato europei è stato del tutto simile a quella delle azioni europee che però a 3 anni non presentano un rendimento negativo né nominale né reale. L’indice azionario Eurostoxx 600 (un paniere di titoli fra i più rappresentativi come capitalizzazione a livello europeo) è salito negli ultimi 3 anni del 43% mentre a 10 anni addirittura del 101%. Con un drawdown però nel decennio superiore di circa il 50% a quello dei titolo di stato europei ovvero del -35%.

Quando si parla di obbligazioni e azioni e si fanno dei confronti su cosa è meglio o è peggio e dove è meglio investire i numeri non vanno mai trascurati. A differenza delle opinioni che spesso lasciano il tempo che trovano) e la volatilità maggiore delle azioni è ricambiata normalmente dal cosiddetto premio al rischio ovvero dai rendimenti superiori.

Un fenomeno che si ripete nei mercati dal 1802 secondo gli studi dettagliati di Jeremy Siegel, professore di finanza presso la Wharton School dell’Università della Pennsylvania che nel suo libro più noto “Stocks for the Long Run” sostiene con numeri alla mano che nonostante le fluttuazioni a breve termine del mercato azionario, nel lungo periodo le azioni offrono un rendimento superiore rispetto ad altri strumenti di investimento, titoli di stato compresi.

Diversificare anche quando si investe in titoli di stato

Ogni strumento naturalmente ha i suoi vantaggi e per esempio acquistare le obbligazioni può essere rispetto all’acquisto di azioni qualcosa di meno avventuroso come viaggio da affrontare per molti risparmiatori. E un portafoglio diversificato sia azionario che obbligazionario (e con una spolverata di materie prime e un po’ di oro soprattutto) può unire il meglio dei vari mondi.

Salvo naturalmente l’evento del fallimento o della ristrutturazione dell’emittente se acquisto un bond, ovvero un’obbligazione, per esempio un titolo di stato, a 90 e fra 3 anni mi verrà restituito 100 sopporterò magari più facilmente gli alti e bassi del mercato rispetto al possesso di di azioni o di un fondo o ETF obbligazionario senza data di rimborso predefinita.

Qualsiasi tipo di investimento ha le sue leggi e tecnicalità e l’investimento tranquillo e sicuro che offre rendimenti senza sbattimenti o stress zero di fatto non esiste come sanno molti risparmiatori che in questi anni si sono poi trovati nei casi più estremi ingabbiati come topi in trappole senza uscite.

Purtroppo molti risparmiatori si sono trovati in questi lustri in situazioni di angoscia per alcune scelte fatte consigliate come sicure (dalle azioni delle banche non quotate ai diamanti d’investimento per arrivare al recente caso delle polizze Eurovita e in particolare nelle gestioni separate che è un caso particolare). Pensavano di non doversi più occupare dei loro risparmi e avevano trovato in apparenza l’investimento “sicuro”, “redditizio”, “perfetto” e senza “stress”. E qualcuno magari gli aveva raccontato questa storia omettendo molti particolari per mettere le mani sui loro risparmi per poi scoprire che qualcosa di serio poteva andare storto.

Sembrano concetti scontati ma è bene ogni tanto ripassarli perché sembrano passare di moda dimenticando il vecchio detto toscano “chi non risica non rosica”. Ovvero “chi non vuole correre rischi, non ottiene nulla” che corrisponde anche specularmente al concetto che per ottenere dei rendimenti qualche rischio lo stai prendendo e capire di quale tipo ed entità non è sbagliato.

Dopo il flop del BTP Futura, il nuovo titolo di stato è il Btp Valore

Numerose società e banche stanno emettendo titoli obbligazionari e con tassi d’interesse apparentemente ghiotti e lo stesso Stato italiano è un grande e fantasioso collocatore di titoli del debito pubblico. Quest’anno il Tesoro dovrà rifinanziare 320 miliardi di euro di debito pubblico e già la metà è stata raccolta. E se è vero che l’inflazione oggi continua a mordere e viaggia in Italia ancora intorno all’8%, le previsioni del mercato sono di una discesa addirittura sotto al 3% a fine 2024, secondo l’Ocse.

Siamo così passati dai Bot e Cct al BTP classico, poi quello Italia (agganciato all’inflazione), poi è entrato anche nella gamma il BTP Futura. Il BTP Valore riprende il meccanismo di indicizzazione del BTP futura (tassi fissi crescenti, ovvero “step up” per gli addetti ai lavori), ma cambiando durata e denominazione, anche perché il Futura si è rivelato una delusione per i sottoscrittori. Visto quello che è poi accaduto sul fronte dei tassi d’interesse che si sono irripiditi verso l’alto e con una velocità che non si vedeva da decenni. Veleno per chi detiene obbligazioni soprattutto a tasso fisso e con durate lunghe.

Quali le variabili da considerare quando si investe sul mercato obbligazionario? Perché le obbligazioni scendono? Come si dovrebbe valutare un titolo che mi vuole collocare il mio Stato o la mia banca? Quali confronti fare? Perché dovrei preferire magari un portafoglio di titoli che rendono il 4% e non uno più ghiotto che offre come rendimento (a parità di durata) l’8%?

Titoli di Stato: il termometro del rischio

Tornando al mercato obbligazionario visto che ne parliamo due sono le leggi poi fondamentali comunque da conoscere per finire questa breve (e non certo esaustiva) panoramica sull’argomento.

Quella della relazione inversa tra tassi e prezzi delle obbligazioni.

Ovvero all’aumentare dei tassi di interesse, il prezzo di un titolo di stato già emesso scende. Questa regola non vale solo per i titoli di stato ma per tutte le obbligazioni. La seconda regola è che se un titolo di stato paga il 6% di rendimento annuo è più rischioso statisticamente di un titolo di stato che paga il 3% all’anno di interessi. La regola non vale solo per i titoli di stato ma per tutti i titoli: maggiore è il rendimento, più alto è il rischio.

La relazione inversa fra tassi e prezzo dei bond è una legge di tipo matematico. Lo scorso anno si è vista molto bene in azione. Il prezzo delle obbligazioni compresi i titoli di stato italiani hanno perso anche il 10% e più mentre i tassi d’interesse salivano spinti dal balzo dell’inflazione.

Titoli di stato italiani: rendimenti

Un classico esempio che si fa è cosa succede a un titolo a reddito fisso, come per esempio un Bot, che rende il 2%. Che cosa accade se, dopo un mese dall’emissione, i tassi di interesse salgono al 3% o al 4%?

E’ lecito attendersi che il valore dei titoli acquistati in precedenza diminuisca, visto che ora chi vuole sottoscrivere un Bot può spuntare un rendimento maggiore e l’unico modo per far sì che le obbligazioni più datate possano competere con le nuove è che il prezzo delle prime diminuisca e si adegui a nuovi rendimenti dato che la loro remunerazione nominale è costante nel tempo.

Questo rischio, detto di prezzo, insito in tutti i titoli a reddito fisso, diviene sempre più marcato man mano che si allunga la scadenza. E’ più difficile prevedere l’andamento dei tassi e dell’inflazione in un arco di tempo più lungo.

Il prezzo di un BOT che è un titolo di Stato a breve termine emesso dal governo italiano scende in seguito a un aumento dei tassi perchè i BOT di nuova emissione rendono di più.

Andamento di un paniere di titoli di Stato e societari europei

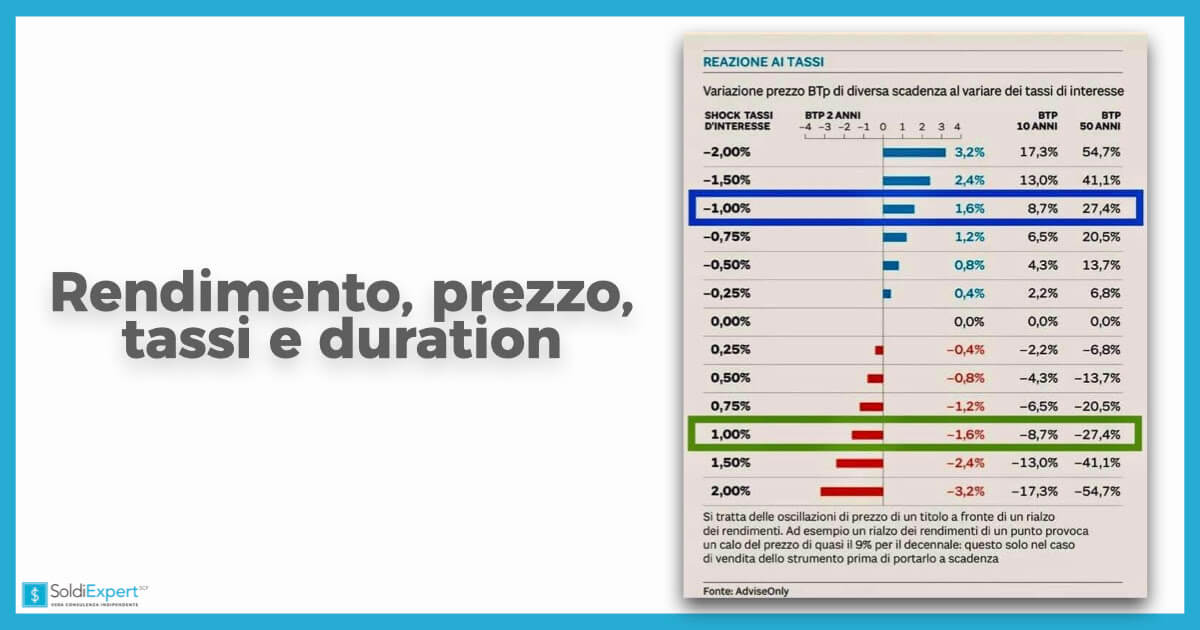

Nella tabella sottostante si vede per esempio cosa può accadere in base alla variazione di un punto percentuale o più ai titoli a tasso fisso con scadenza a 10 anni o 50 anni e dovrebbe aiutare a comprendere ai risparmiatori perché negli ultimi mesi l’obbligazionario resta al palo o in diversi casi è in rosso.

I tassi d’interesse per effetto del persistere di un’inflazione che barcolla ma non molla. Restano elevati e per esempio nell’ultimo mese di maggio 2023 i prezzi di un paniere rappresentativo di titoli di stato e obbligazioni societarie europee (per esempio l’ETF Ishares Euro Aggregate Bond) è sceso di circa un -1%. Pur se questo stesso paniere incorpora un rendimento medio a scadenza dei titoli contenuti del 3,3% annuo con una scadenza media ponderata dei titoli contenuti di 7,76 anni.

Più aumentano i tassi maggiore è la diminuzione del prezzo di un titolo all’aumentare della sua durata: nel grafico l’andamento del prezzo dei BTp i titoli di stato italiani al variare dei tassi in funzione della loro durata

Ovviamente, per chi porta a scadenza le obbligazioni il rischio non si tramuta in una vera e propria perdita in conto capitale, ma piuttosto in un costo-opportunità ovvero in un rendimento magari inferiore a quello offerto da altri impieghi finanziari.

Titoli di stato: rendimenti non sono tutto

Le scelte migliori sono naturalmente quelle fatte con sempre il senno del poi ma se si è realisti un portafoglio diversificato per emittenti, scadenze e con meccanismi di indicizzazione differenti. Questa è una buona base di partenza per affrontare questo mercato insieme a strategie più sofisticate come magari attuare selezioni più tattiche e rotazionali sui comparti più interessanti (e questo si può fare sia sull’azionario che sull’obbligazionario) per andamento, volatilità o valori fondamentali. Una consulenza una tantum può essere d’aiuto nella costruzione di un portafoglio obbligazionario robusto e realmente diversificato.

Nel tempo il rumore del mercato si attenua e diversi fattori d’investimento hanno dimostrato di poter generare rendimenti aggiustati per il rischio migliori del puro compra e tieni e nelle strategie di SoldiExpert SCF per i nostri portafogli teniamo conto anche di questi fattori. Infine riguardo il mercato obbligazionario e i rendimenti offerti dai titoli di stato e quelli emessi da società può essere interessante sempre ricordare che se si desidera ottenere dal proprio portafoglio obbligazionario un ritorno del 7% annuo si dovrà correre certo qualche rischio in più rispetto a chi si accontenta per esempio di un 3% annuo.

>>Il tuo portafoglio è robusto, adeguato e paghi il giusto? Richiedi una consulenza senza impegno<<<

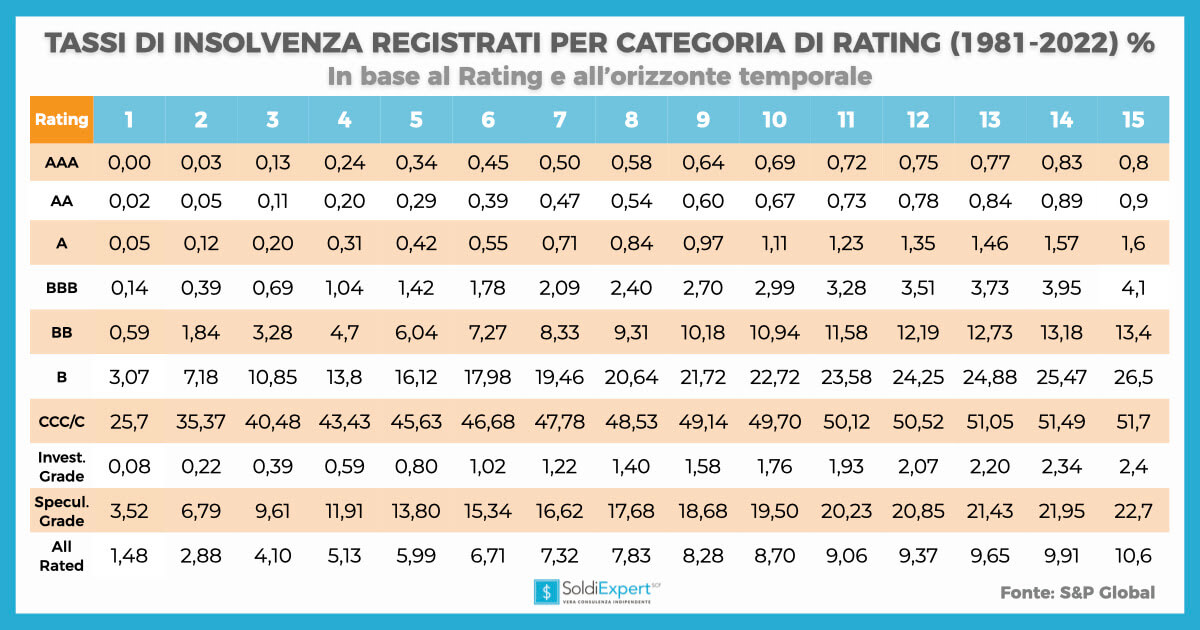

E’ possibile farsi un’idea di quanto vale questo rischio? Può essere interessante guardare questa tabella che mostra la probabilità di default di fallimento per i rating da AAA a CCC/C, inclusi i tassi di default medi di investment grade e speculative grade.

Si può comprendere quindi meglio la metafora: le obbligazioni sono come le stelle: più alto è il rendimento, più rischioso è il viaggio.

I rating non sono naturalmente esenti da difetti ma vanno comunque conosciuti se si vuole investire nel mercato obbligazionario e capirne alcune “leggi”.

Tassi di insolvenza dei titoli di stato e delle obbligazioni societarie in base al rating e all’orizzonte temporale

Qualità creditizia delle obbligazioni governative e dei titoli di stato

I rating nelle obbligazioni sono valutazioni di credito assegnate da agenzie di rating a emittenti di obbligazioni. Un rating è un’opinione sulla capacità dell’emittente di onorare gli impegni finanziari legati alle obbligazioni emesse. Le agenzie di rating, come Moody’s, Standard & Poor’s e Fitch Ratings, analizzano una serie di fattori. La solidità finanziaria, la capacità di rimborso del debito e il profilo di rischio dell’emittente permettono di assegnare un rating a un titolo di stato o un’obbligazione societaria.

I rating sono solitamente espressi con una combinazione di lettere e simboli, come “AAA”, “BBB+”, “B”, ecc. Un rating più elevato indica un emittente che viene valutato come meno rischioso e con una maggiore capacità di rimborso del debito. Al contrario, un rating più basso indica un emittente che viene considerato più rischioso e con una minore capacità di onorare gli impegni finanziari.

I rating nelle obbligazioni sono importanti per gli investitori poiché forniscono una valutazione indipendente sulla qualità creditizia delle obbligazioni sia governative quindi i titoli di stato, sia societarie. Gli investitori possono utilizzare i rating come strumento per valutare il rischio associato a un investimento in obbligazioni e prendere decisioni informate sulla loro allocazione di portafoglio.

Se si acquista un titolo che rende il 9% con scadenza 15 anni e ha un rating B… si dovrebbe comprendere che il rischio che il capitale non venga restituito non è lo stesso di un’obbligazione con rating AAA. E se la vostra banca vi vuole collocare un titolo con un rating uguale o inferiore a quello di un titolo di Stato (che ha liquidità e scambi spesso 100 volte superiori) dello stesso rating o perfino superiore con un rendimento nettamente più basso vi sta trattando probabilmente come “parco buoi”. Rifilando la sua mercanzia con un pizzico abbondante di conflitto d’interessi probabilmente.

Il rating dei titoli di stato italiani e tedeschi

Quando si valuta un’obbligazione soprattutto se singola e se si vuole investire una somma consistente del proprio portafoglio è bene verificare quindi qual è il rating assegnato (lo si trova abbastanza facilmente oramai sulla Rete). Dal 1981 al 2022 secondo S&P Global i tassi d’insolvenza storici delle obbligazioni con rating BB come per esempio Telecom Italia (che un rating secondo Fitch BB- quindi un po’ sotto) sono stati il 6,0,4% in un periodo di detenzione di 5 anni. Il rating assegnato da S&P Global ai titoli di stato italiani è BBB: il tasso di insolvenza nell’ultimo quindicennio di obbligazioni con questo rating è stato il 4,1%.

Ad esempio, un’obbligazione con rating BBB ha una probabilità di default (ovvero che non vi venga restituito l’intero capitale investito) su cinque anni dell’1,42%. Questo aumenta al 6,04% e al 16,12% per un’obbligazione con rating BB e B.

I titoli di stato tanto più rischio quanto peggiore è il rating

La tabella mostra quindi i tassi di insolvenza registrati per ogni categoria di rating nell’arco di molti anni. Ad esempio, il tasso di default cumulativo a 5 anni per un’obbligazione societaria con rating AAA è stato dello 0,34%. Ovvero meno di tre obbligazioni insolventi ogni 1.000 rating di quella categoria. Nel corso del tempo, più alto è il rating di S&P, minore è stato evidentemente il numero di inadempienze.

Quindi un’obbligazione con rating BBB ha una probabilità di default (ovvero che non vi venga restituito l’intero capitale investito) su cinque anni dell’1,42%. Questo aumenta al 6,04% e al 16,12% per un’obbligazione con rating BB e B. La tabella mostra quindi i tassi di insolvenza registrati per ogni categoria di rating nell’arco di molti anni. Ad esempio, il tasso di default cumulativo a 5 anni per un’obbligazione societaria con rating AAA è stato dello 0,34%. Ovvero meno di tre obbligazioni insolventi ogni 1.000 rating di quella categoria. Nel corso del tempo, più alto è il rating di S&P, minore è stato evidentemente il numero di inadempienze.

Naturalmente i rating possono essere soggetti a cambiamenti nel tempo in base all’evoluzione delle condizioni finanziarie dell’emittente o ad aggiornamenti delle valutazioni da parte delle agenzie di rating.