Il fenomeno del Big Quit o Great Resignation o meglio ancora il desiderio di smettere di lavorare diffusosi dopo il 2021/2022 è sembrato all’inizio un fenomeno passeggero. Dopo la pandemia che per molte persone ha completamente resettato priorità ed equilibri vita-lavoro, dati recenti sembrano tuttora confermare invece per molti la necessità di cambiare lavoro o addirittura di scegliere di non lavorare.

Secondo un articolo pubblicato da CNBC poche settimane fa, circa il 40% dei lavoratori americani pensa di lasciare il lavoro attuale. Certo, molti di loro lo staranno pensando nell’ottica di trovare una soluzione migliore e più congegnale alle proprie aspirazioni, ma una fetta importante cerca equilibri diversi. La cosiddetta sindrome YOLO (You Only Live Once), si vive una volta sola, si è diffusa trasversalmente tra le generazioni e i ceti sociali.

E non sembra solo un fattore legato ai giovani, anzi. Non sono pochi coloro che pur avendo un buon impiego si sentono forse diversamente giovani e scoprono, magari a cinquant’anni, di voler smettere di lavorare e vivere di rendita.

Ma come?

smettere di lavorare e aspettare la pensione

La chiusura e le limitazioni dovute al diffondersi del Covid, e alla pandemia di due anni fa hanno dato il colpo di grazia al lavoro. E come una piccola pallina di neve rotolante che si trasforma in una valanga sempre più grande ogni secondo che passa, lockdown e lavoro da casa hanno dato la stura a un’insofferenza che covava da anni, forse da decenni.

Grazie a questa riflessione sul fatto che si vive una volta sola, sono sempre di più le persone in tutto il mondo che stanno rimettendo in discussione un intero modello di vita. Basato su un “progresso” che si appoggia a un costante aumento dei consumi e delle risorse del pianeta, da una parte, e a una vita da criceti nella ruota, dall’altra. E queste persone stanno lasciando il lavoro. Milioni di persone nel mondo stanno cercando di smettere di lavorare e aspettano la pensione. Ovunque.

Mettendo in crisi il sistema, le aziende, l’organizzazione sociale così come è stata conosciuta e vissuta nell’ultimo secolo.

vuoi Smettere di lavorare? meglio far due calcoli

Ma è un miraggio smettere di lavorare e vivere di rendita aspettando la pensione oppure è qualcosa di concreto? Alcuni puntano a lavorare meno e ad avere un’entrata lavorativa più piccola ma costante, altri cercano di usare quello che hanno ovvero il capitale messo da parte. Ma sarà abbastanza? Quanto serve per vivere di rendita?

Come Soldiexpert SCF abbiamo redatto e pubblicato una guida proprio dedicata a questa tematica.

Grazie alla nostra guida Vivere di rendita: sogno o realtà? è possibile avere una prima panoramica che aiuti a capire se si hanno sufficienti mezzi finanziari a disposizione oppure se, in alternativa, i risparmi non sono abbastanza ed è necessario lavorare ancora qualche anno e mettere da parte altro capitale e solo dopo smettere di lavorare e aspettare la pensione.

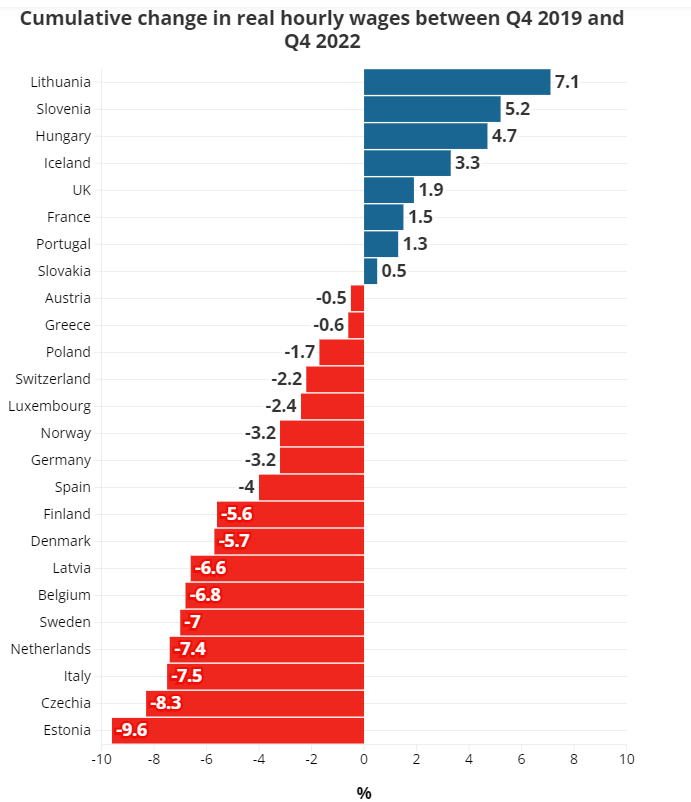

Si tratta dunque di non trovarsi in difficoltà, ma di fare i calcoli giusti per capire se finanziariamente la nostra situazione personale e familiare ci permette di scegliere di smettere di lavorare. Non dimentichiamoci che per la maggior parte delle persone smettere di lavorare è una chimera, un lusso irraggiungibile, specialmente dopo che l’inflazione degli ultimi due anni si è mangiata buona parte del potere reale degli stipendi, rimasti al palo rispetto a tutti gli altri paesi europei. Il grafico sottostante, costruito si dati OECD esprime la variazione dei salari reali nei paesi europei dalla fine del 2019 alla fine del 2022. Come si evince l’Italia è uno dei paesi con il calo più profondo.

mi licenzio e cambio vita

Tra le cause dell’abbandono del lavoro si cita spesso il cosiddetto burnout professionale, ovvero la consunzione e il logoramento psicofisico dovuto a un carico eccessivo di stress, che colpisce a tutti i livelli ed è riconosciuto dall’OMS come sindrome, non come patologia.

Secondo una ricerca pubblicata solo un paio di settimane fa dall’ Osservatorio della School of Management del Politecnico di Milano meno del 10% dei lavoratori italiani è felice sul lavoro. Non solo. Mentre continua il fenomeno delle dimissioni di cui sopra abbiamo accennato, oltre il 40% di chi ha cambiato lavoro a distanza di un anno se ne è già pentito. E le ragioni che sempre più spesso sono alla base del cambiamento o del desiderio di cambiamento sono spesso legate alla ricerca di maggiore benessere fisico e mentale.

Un quadro dunque complesso che a livello massivo può concretamente allarmare le grandi aziende, costrette ad aumentare i salari e implementare misure e attività di “cura” dei dipendenti per non farsene scappare troppi.

L’aspirazione sempre più diffusa di smettere di lavorare e vivere di rendita potrebbe insomma diventare il sassolino nell’ingranaggio del sistema economico e produttivo che conosciamo.

come capire se puoi smettere di lavorare

È però necessario intendersi bene quando si parla di vivere di rendita: significato e modalità per arrivare a un simile modello di vita non sono sempre univoci. Vivere di rendita significa infatti avere o aver messo da parte abbastanza soldi per non dover lavorare. Non si tratta quindi soltanto di una rendita integrativa, cioè di un’aggiunta ai redditi da lavoro che già si percepiscono. Ma di un modo di pianificare l’utilizzo delle proprie risorse senza alcun reddito da lavoro.

E questo è possibile in due casi. Come rendita che consente di mantenere più o meno lo stesso livello di vita di cui si ha goduto fino al momento di lasciare il lavoro. Ma senza aver ancora maturato i requisiti per ottenere una pensione. Oppure come rendita integrativa della pensione o di altre entrate che non derivano da attività professionali.

Qual è la differenza? Nel primo caso, il rendimento del patrimonio a disposizione, investito adeguatamente, dovrà essere sufficiente a compensare la totale interruzione del flusso reddituale già proveniente dallo stipendio. E quindi vivere di rendita senza problemi. Si tratta infatti di una situazione che bisogna prevedere e gestire in anticipo, prima che un evento improvviso (chiusura dell’azienda, licenziamento o altro) possa intervenire. Nel secondo caso sarà invece un’integrazione o di una rendita già esistente (per esempio da immobili) o da una futura pensione. In questo caso, la pianificazione è meno complessa in quanto è possibile ipotizzare una data a cui sarà necessaria l’integrazione.

come capire se puoi smettere di lavorare

Lasciare il lavoro significa veder ridurre drasticamente il proprio reddito. Come fare a vivere, quindi? È possibile ritrovare serenità e felicità senza avere entrate certe o è soltanto un modo per liberarsi di un problema del momento (lo stress) senza pensare al futuro? Forse è meglio capire come smettere di lavorare. Basandosi sul patrimonio presente e futuro, quando si matureranno i requisiti per andare in pensione.

Come società di consulenza indipendente, anche noi di SoldiExpert SCF riceviamo un crescente numero di richieste di persone che vorrebbero capire come smettere di lavorare e desiderano avere una risposta “pianificata”, attraverso il nostro servizio di consulenza una tantum.

Le risposte che possiamo fornire sono su diversi fronti e rispondono alle domande più frequenti. Posso permettermi di smettere di lavorare? Posso vivere con i miei risparmi già da subito o devo lavorare ancora qualche anno e per quanti? Sono proprio costretto ad aspettare la pensione? Avrò un reddito costante, più o meno esiguo? Avrò un minimo di capitale, dovuto almeno allo sblocco del fondo pensione e/o del trattamento di fine rapporto? Quanto potrò spendere al mese per non rischiare di esaurire il capitale prima del tempo?

La consulenza finanziaria indipendente di SoldiExpert SCF serve anche a questo, a dare risposte tecniche, realistiche, a sogni, desideri, obiettivi, realizzando prospetti di flussi di cassa futuri per aiutare a comprendere quanto capitale potrebbe eventualmente servire per arrivare a vivere sereni e felici con ciò che sia ha.

Un primo passo per capire come smettere di lavorare è quello di leggere la nostra guida. Una base da cui partire per capire se si può farcela con i risparmi messi da parte.

Vivere di rendita – Sogno o realtà?, realizzata da SoldiExpert SCF è scaricabile gratuitamente in formato ebook.

smettere di lavorare da giovani

Decidere di smettere di lavorare quando si è lavorativamente ancora giovani, ovvero a 50/55 anni comporta un’ottima pianificazione tecnica preventiva.

La domanda di partenza che occorre farsi è quella relativa a come integrare il mancato stipendio di almeno 15/18 anni, visto che l’età pensionabile è ad oggi 67 anni e non possiamo escludere che nel corso dei prossimi 3 lustri possa ulteriormente salire a 68 o anche 69. Se si decide di smettere di lavorare così tanti anni prima di aver maturato i requisiti per la pensione, per quanto tempo si potrà andare avanti senza intaccare il patrimonio? Perché è ovvio che le strategie per vivere di rendita con 5 milioni di euro sono molto diverse dal cercare di comprendere come vivere di rendita con un patrimonio di 200.000 o 300.000 euro.

Infatti anche a fronte di investimenti oculati, con capitali di queste dimensioni non è possibile vivere con i soli interessi maturati, e in assenza di altre entrate sarà necessario intaccare progressivamente il capitale il quale, a sua volta produrrà sempre minori flussi di rendita.

Il vero rischio dunque è quello di esaurire il proprio capitale quando si è ancora in vita, soprattutto a fronte del fatto che l’assegno pensionistico maturato ritirandosi presto dal mondo del lavoro sarà ancora più esiguo.

Con una buona consulenza è tuttavia possibile pianificare con attenzione: riscattare la laurea? Integrare il reddito? Aspettare la scadenza naturale della pensione oppure anticiparla? Senza contare che ci sono alcune variabili esogene da stimare con cautela: la fiscalità, l’inflazione, i rendimenti futuri di eventuali investimenti finanziari.

Quanti soldi servono per vivere di rendita

Un uomo ha circa un terzo di probabilità di morire entro gli 80 anni, il 50% entro gli 84 e un 20% di possibilità di arrivare ai 90. Una donna ha più dell’80% di probabilità di arrivare a 80 anni, il 50% di arrivare a 87 e quasi il 20% di arrivare a 93. Ma il dato è facilmente sottostimato. In tutto il mondo infatti, dicono le proiezioni statistiche e la scienza, si camperà sempre di più, e noi italiani anche più degli altri. Secondo le statistiche mondiali dell’Organizzazione Mondiale della Sanità infatti gli italiani sono tra i popoli più longevi della terra. Una bella opportunità di vita, ma anche un bel rischio dal punto di vista finanziario che ha un nome di cui avrete sentito parlare. Il longevity risk è il rischio di vivere più del proprio patrimonio.

Se si vuole smettere di lavorare e vivere di rendita occorre calcolare il flusso di entrate e uscite ed eventualmente modificarle.

Occorre infatti tenere in considerazione quali uscite sono fisse e non riducibili, quale è l’importo che può essere destinato a investimento sui mercati finanziari con il corretto orizzonte temporale, eventualmente scalettabile. In relazione a questo è necessario anche fare alcune ipotesi in merito a una stima del rendimento medio annuo del proprio patrimonio investito per c

e se il capitale non basta a coprire le spese?

Se rispetto alle proprie uscite medie annue, considerando il tasso di rendimento dei propri risparmi, la massa investita e la propria aspettativa di vita, i calcoli non tornano, si possono percorrere diverse strade. Tra queste ad esempio si può pensare di ridurre alcune tipologie di consumi; oppure si può aumentare la massa investibile, dismettendo parte del proprio patrimonio immobiliare e riducendo al minimo la liquidità in eccesso parcheggiata sui conti correnti.

Si può anche ripensare la propria asset allocation non in funzione delle proprie paure, ma della realtà: se si ha il giusto orizzonte temporale di vita i rendimenti storici delle asset class sono stati maggiori per gli impieghi più rischiosi anche se è necessaria un’attesa più lunga e una maggiore tolleranza alla volatilità.

Spesso basta diventare più esigenti sui propri investimenti iniziando per esempio a tagliare i costi grazie per esempio a un check up del proprio patrimonio che riveli i costi reali che si stanno pagando e di cui magari non si è pienamente consapevoli.

alcune semplici simulazioni

“Colui che non prevede le cose lontane, si espone a infelicità ravvicinate” diceva Confucio. Pianificare e prevedere come il proprio patrimonio si evolverà negli anni a venire, quanto verrà intaccato ogni anno e per quanti anni, è fondamentale per vivere sereni.

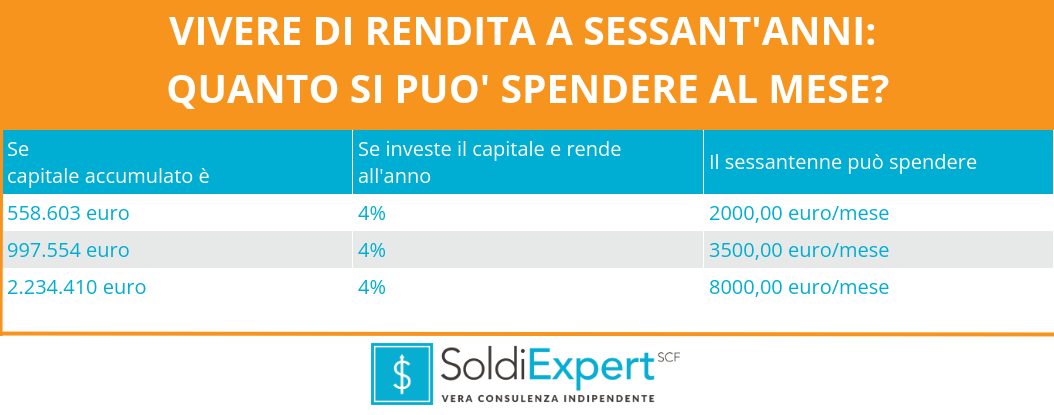

Seguendo il suggerimento di Confucio, nella tabella sottostante abbiamo fatto alcuni calcoli.

Ipotizzando di smettere di lavorare e vivere di rendita, un sessantenne deve disporre di un capitale di poco inferiore a 1,5 milioni di euro (1.470.000,00 euro per l’esattezza) nell’ipotesi in cui:

– spenda ogni mese 3.500 euro;

– ottenga dal suo capitale un rendimento netto del 1,5% netto annuo.

E se spendesse meno o più di 3.500 euro al mese, di quanto capitale dovrebbe disporre? Ecco qualche calcolo volutamente semplicistico per farsi un’idea di massima.

Spendendo 2.000 euro al mese basterebbe aver accumulato un capitale di 840 mila euro, mentre per avere una disponibilità di spesa di ben 8.000 euro mensili occorrerebbe disporre di un capitale superiore ai 3 milioni di euro.

con rendimenti elevati sale la spesa disponibile

Nella seconda simulazione che abbiamo fatto abbiamo ipotizzato un rendimento medio annuo dei mercati non pari al 1,5% come prima, ma al 4%. Una percentuale che necessariamente comporta una asset allocation meno conservativa e aperta anche a strumenti azionari. Rendimenti medi annui di questa portata assicurano buone possibilità di spesa per capitali molto inferiori a quelli della tabella precedente ma, come è noto, il futuro non è prevedibile e possiamo solo muoverci per ipotesi ragionevoli e statisticamente significative.

Dopo gli esempi volutamente semplificati che abbiamo appena fatto, se qualcuno si domandasse come vivere di rendita con cifre molto più contenute, se cioè sia un’opzione possibile, la risposta è chiara.

Disponendo di 100 o 200 o 300 mila euro infatti smettere di lavorare e vivere di rendita appare come una possibilità non semplice da attuare. A meno che non si tratti di un radicale cambio di vita che comporta una drastica riduzione delle spese, tipo vivere in campagna, farsi un orto, condurre una vita frugale lontano dal logorio della vita moderna, come recitava una celeberrima pubblicità degli anni ’70 di un digestivo a base di carciofo.

Con capitali di quest’ordine di grandezza ciò che si può ragionevolmente ottenere invece è una interessante integrazione del proprio reddito da lavoro e non una sua sostituzione.

vivere di rendita con 5 milioni di euro

Non sembri un’ovvietà dire che vivere di rendita con 5 milioni di euro è possibile. Bisogna sempre considerare, infatti, che quasi tutti tendono sempre a vivere al limite delle proprie possibilità. Chi guadagna 2.000, 3.000 o 5.000 euro al mese cercherà sempre di avere un’abitazione migliore, comprerà vestiti costosi, cibo pregiato e opportunità di svago sfruttando al massimo, e anche oltre, le proprie risorse economiche. Spesso usando la carta di credito, facendo mutui o comunque anche indebitandosi.

Allo stesso modo, chi ha patrimoni ingenti solitamente conduce un elevato tenore di vita, immobili, auto, viaggi, università costose per i figli, e così via. Ciò significa che lo sforzo per mantenere il livello di vita desiderato anche una volta interrotta la vita professionale non sarà diverso da quello necessario per altri livello di reddito.

Avere 5 milioni di capitale, consente di avere varie migliaia di euro al mese di rendimento finanziario. Facendo riferimento ai rendimenti ipotizzati per gli altri livelli di capitale citati, solo con un 1,5% di interesse netto annuo, si ottengono 75.000 euro, cioè 6.125 euro al mese. Considerando però le spese di cui una famiglia ad alto reddito si fa carico, potrebbero non essere sufficienti.

Si tratta però di un patrimonio che può essere investito con ottime possibilità di diversificazione e di gestione del rischio. Soprattutto in ottica di medio-lungo periodo e di tassi interessanti. Pensando cioè non solo a vivere di rendita, ma anche alla successiva gestione della successione ereditaria. Anche su questo tema la consulenza indipendente di SoldiExpert SCF può essere un valido supporto.

considerazioni e riflessioni

Tutte le variabili in gioco necessarie per vivere di rendita (consumi, massa investita, rendimenti attesi) possono quindi essere variamente ricombinate.

La ricerca della soluzione migliore e più adatta è un lavoro che SoldiExpert Scf offre ai clienti che sottoscrivono il servizio di consulenza una tantum. Un servizio per persone che vogliono proteggere e mantenere il proprio tenore di vita inalterato nel tempo. Perché come diceva Woody Allen “Se i soldi non fanno la felicità, figuriamoci la miseria”.

Se sei interessato a una pianificazione concreta e a verificare con noi questa opportunità in base al tuo reddito, risparmio e patrimonio, chiamaci e parla con uno dei nostri consulenti autonomi. Siamo indipendenti e non riceviamo alcuna retrocessione in base ai prodotti che consigliamo.

Per approfondire il tema:

Scarica la GUIDA Vivere di rendita – Sogno o realtà a cura di Roberta Rossi di SoldiExpert SCF

Guarda il VIDEO – Vivere di rendita: finalmente una guida che dice le cose come stanno e ti spiega i calcoli da fare