Mutui e assicurazioni vanno spesso a braccetto, ma non sempre in modo corretto. Sai che se chiedi un mutuo non sei obbligato anche a firmare una polizza? Un intero scandalo lo ha dimostrato.

Tutto il mondo è Paese: è accaduto in Francia, in Inghilterra e in Italia ai richiedenti un mutuo di entrare per chiedere un finanziamento immobiliare e di uscire anche con una polizza abbinata a protezione del credito.

Polizze abbinate ai mutui: le maxi-multe dell’Antitrust alle banche italiane

Sulle polizze abbinate ai mutui, in Italia sono state multate nel 2020 dall’Antitrust Unicredit, Banca Intesa Sanpaolo, BNL, UBI.

Le polizze assicurative vendute ad alcuni sportelli bancari secondo l’Autorità Garante della Concorrenza e del Mercato che aveva esaminato il caso nel 2020, erano utilizzate come condizione per accedere ai finanziamenti.

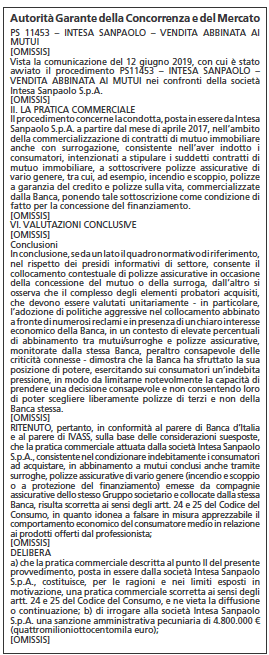

AGCM multò Unicredit per 6.550.000 euro (provvedimento n. 28159 del 18/02/2020) mentre a Intesa San Paolo con il Provvedimento n. 28156 del 18/02/2020 fu comminata dall’Antistrust una sanzione per 4.800.000 euro. Le maggiori banche italiane erano accusate dall’Autorità Garante della Concorrenza e del Mercato di aver attuato pratiche commerciali scorrette riguardo le polizze assicurative vendute in abbinata con i mutui.

In Italia altre banche nel 2020 erano state sanzionate dall’Autorità Garante della Concorrenza e del Mercato per aver indotto i clienti che richiedevano mutui o prestiti a sottoscrivere polizze assicurative a garanzia del finanziamento: BNL, UBI e Compass, condannate a pagare complessivamente 12 milioni di euro.

Alle banche italiane alla fine non andò male: milioni di euro di multa anziché miliardi. Che fu la multa applicata per lo stesso vizio alle banche inglesi.

Finanziamenti immobiliari e polizze: il maxi-scandalo che ha travolto le banche inglesi

Qualche anno fa a fare scalpore sulle polizze abbinate ai mutui furono anche le banche inglesi, coinvolte in uno scandalo che è costato 38 miliardi di sterline di sanzioni. Il motivo era sempre quello: si entrava in banca per accendere un mutuo e si usciva con il finanziamento e una polizza a protezione del credito. Un doppio guadagno per la banca, ma anche un costo aggiuntivo per il cliente cui la sottoscrizione della polizza veniva prospettata in alcuni casi come necessaria per accendere il mutuo.

Il più grande scandalo finanziario del Regno Unito su questo tema ha visto banche molto note coinvolte tra cui Lloyds, Barclays e Natwest.

Anche le banche italiane condannate per queste pratiche scorrette delle polizze abbinate ai mutui sono nomi molto noti: BNL, Compass, Intesa Sanpaolo, UBI e Unicredit. Ma come vedremo è arrivato per tre di loro il colpo di spugna.

Mutui e polizze: lo scandalo in Inghilterra e il colpo di spugna italiano

Contro questa sentenza, le banche hanno fatto ricorso al Tar e hanno vinto. Nel 2024 il Tar del Lazio ha annullato le sanzioni inflitte dall’Antitrust a Ubi Banca, Intesa Sanpaolo e a Bnl, confermando invece quella a Unicredit.

Il Tar ha confermato la multa ad Unicredit per alcuni comportamenti precisi, come aver reso obbligatoria la sottoscrizione di polizze o l’apertura di conti correnti ai richiedenti di un mutuo.

Le multe dell’Antitrust alle altre tre banche, Intesa Sanpaolo, UBI e Bnl, sono state annullata perchè secondo il Tar, l’AGCM ha agito con un eccesso di potere e non ha motivato bene la sua decisione né fatto un’istruttoria adeguata.

Il Tar ha osservato che l’Autorità non avrebbe considerato le misure messe in atto dalle banche per rispettare la libertà di scelta dei clienti, né il fatto che la Banca d’Italia aveva dato esito positivo alle sue ispezioni.

Secondo il Tar, inoltre, le prove raccolte dall’AGCM non erano abbastanza forti per dimostrare che i clienti fossero stati davvero forzati a firmare, condizione necessaria per parlare di pratiche aggressive.

Ma cosa era successo? Perché le banche erano state condannate nel 2020 dall’Autorità garante della concorrenza e del mercato per pratiche commerciali scorrette?

Intesa Sanpaolo e le pratiche commerciali scorrette sui mutui: il caso delle polizze abbinate

Nel 2020 Intesa Sanpaolo aveva ricevuto una sanzione dall’Antitrust per pratiche commerciali scorrette sul caso delle polizze associate ai mutui.

Secondo quanto ricostruito dall’Autorità Garante della Concorrenza e del Mercato, Intesa Sanpaolo fin da aprile 2017 poneva la sottoscrizione di polizze assicurative di vario genere “come condizione di fatto – a chi richiedeva un mutuo agli sportelli della banca ndr – per la concessione del finanziamento”.

Le polizze che Intesa Sanpaolo chiedeva ai clienti di sottoscrivere erano ad esempio, incendio e scoppio e polizze a garanzia del credito tutte emesse da società del Gruppo come la polizza ProteggiMutuo, la polizza a protezione del finanziamento Acasaconme, la polizza PPI XME Protezione e la polizza PPI Mi curo dei miei.

Tante segnalazioni dei consumatori riportavano comportamenti attuati da parte dei singoli dipendenti degli istituti di credito, dichiarati come aggressivi, in quanto volti a vincolare l’erogazione del mutuo alla sottoscrizione di un prodotto assicurativo.

Dipendenti Intesa Sanpaolo sotto pressione per vendere polizze abbinate ai mutui

Che l’abbinata mutui-polizze assicurative Intesa Sanpaolo non fosse marginale, ma frutto di una pratica commerciale scorretta ricorrente e perseguita con determinazione dalla banca era emersa dai documenti relativi ad azioni intraprese a livello di macro-aree interregionali sull’andamento delle vendite abbinate e sui piani di azione da attuare, tramite la rete retail, per spronare e incentivare le stesse vendite.

Tali documenti, denominati “Monitoraggi PDA CPI 2019” (dove PDA sta per Piani di Azione e CPI per Credit Protection Insurance, ndr) riguardavano un’estesa area inter-regionale del Nord Ovest; consistevano in report settimanali sul numero di mutui Intesa Sanpaolo erogati e sul loro abbinamento con le polizze indicate (a protezione del finanziamento), essendo volti a verificare il rispetto dell’“obiettivo” e il “piano di azione”. In essi era riportata anche la comparazione tra direttori dell’area retail ed erano utilizzati indicatori di benchmark in cui figurano filiali con abbinamenti all’80-100%”.

I bancari che non erano solerti nella vendita delle polizze assicurative venivano attenzionati. Vi era un “monitoraggio costante per la verifica delle motivazioni delle mancate coperture dei mutui con le polizze a protezione del finanziamento”. Affinché la polizza Intesa Sanpaolo venisse proposta al primo incontro con il richiedente del mutuo, era previsto “l’intervento dello specialista direttamente rivolto ai gestori meno propensi alla proposizione delle stesse polizze, per cui in fase di acquisizione della domanda di mutuo si programma l’intervento del direttore della filiale o del coordinatore per rafforzare la proposizione”.

Le polizze abbinate ai mutui: un affare d’oro per il conto economico di Intesa Sanpaolo

Le filiali erano in forte competizione tra loro e quelle che erogavano mutui senza polizze abbinate erano sottoposte a pressioni anche tramite email stizzite riportate nel Provvedimento dell’Antitrust. “Sotto riportata la situazione al 10 maggio con obiettivo richiesto da DR [Direzione Generale] e vostra autocertificazione. Bene a livello di AREA, ma con poca coralità tra le filiali sono ben 7 le filiali ancora a zero. Tra le “grandi” molto bene […]. mentre sono indietro sia […] che […]” Inoltre, la filiale che colloca più polizze a protezione del finanziamento riceveva un premio di eccellenza.

Aveva colpito in queste email la disattenzione totale per il Cliente e il dipendente bancario e il focus sulla vendita del prodotto assicurativo.

Pressioni commerciali nelle filiali Intesa per vendere polizze sui mutui

Fortissimo il pressing sui Direttori di Filiale divisi tra buoni e cattivi come si può leggere in una mail interna del 28 novembre 2018: “In allegato trovate evidenziate in verde le filiali che stanno facendo bene per eventuali confronti tra direttori”.

Non si lesinano consigli spiccioli di “piccoli semplici approcci quotidiani che creano fiducia nella proposta di protezione” e portano il cliente a sottoscrivere la polizza “A fronte di un interesse del cliente, bisogna insistere per stipulare subito la polizza comunicando al cliente stesso l’importanza e l’opportunità di attivare con velocità e subito la protezione assicurativa a partire dallo stesso giorno, in modo da essere tutelato per qualsiasi evento negativo che potrebbe sempre succedere in assenza di copertura”.

UBI e le polizze abbinate a mutui e surroghe

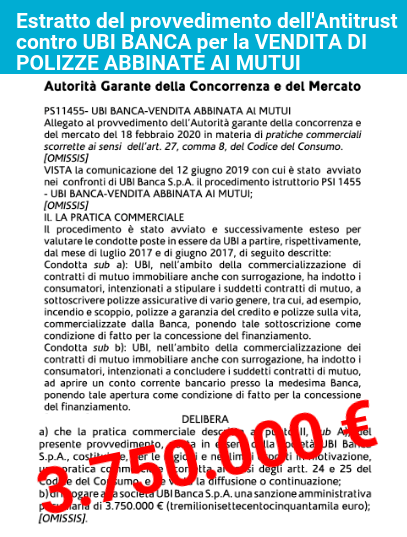

Nel 2020 l’Autorità Garante della Concorrenza e del Mercato (AGCM) ha sanzionato UBI Banca per 3.750.000 euro per pratiche commerciali scorrette, legate alla vendita forzata di polizze assicurative in abbinamento a mutui e surroghe. Le polizze coinvolte includevano coperture vita, invalidità, perdita di lavoro, incendio e scoppio, spesso non necessarie né obbligatorie, ma presentate come tali.

Ecco la lista dei capi di accusa:

Imposizione di polizze inutili:

Ad esempio, a un pensionato è stata venduta una polizza contro la perdita di reddito da lavoro in caso di infortunio, nonostante fosse evidente che non corresse tale rischio.

False promesse di disdetta:

In un altro caso, un cliente era stato rassicurato sulla possibilità di disdire la polizza CPI BluCasa dopo la stipula. Quando ha provato a farlo, ha scoperto che non era possibile.

Informazioni ingannevoli:

Alcune polizze venivano inserite nella proposta di mutuo senza esplicita richiesta da parte del cliente, come previsto da documenti interni della banca (es. Piano Commerciale 2019).

Falsificazione documentale:

Una cliente ha denunciato che UBI avrebbe falsificato il modulo sui suoi bisogni assicurativi, scrivendo che non aveva voluto fornire informazioni, nonostante avesse già una copertura assicurativa.

Dalle carte emerge che la vendita abbinata di mutui e polizze era spinta fortemente a livello commerciale. Il personale bancario era incentivato a vendere queste polizze, anche a costo di forzare la mano ai clienti o nascondere la reale facoltatività dei contratti.

Anche UBI viene sanzionata dall’Antitrust e costretta a pubblicare la sentenza sui quotidiani nazionali.

BNL, mutui e polizze: la strategia del cross-selling sanzionata dall’Antitrust

L’Authority ha poi condannato per la stessa pratica commerciale scorretta anche BNL costretta a pagare una sanzione di 5.650.000 euro. Anche in questo caso la banca a chi richiedeva un mutuo cercava di piazzare una polizza: dal punto di vista del marketing si chiama “cross-selling” ed era un pratica proprio pianificata, come si rileva in una mail della banca intercettata dall’Antitrust. Il cliente si sedeva per il mutuo e invece di un dipendente della banca ne trovava due, di cui uno era il consulente protezione (quello in pratica che doveva convincerlo a sottoscrivere la polizza).

Le filiali ricevevano precise indicazioni in tal senso finalizzate “a risalire dal penultimo posto” di chissà quale competizione che evidentemente c’era tra le varie agenzie. Senza la polizza era indicato chiaramente non si poteva procedere alla rinegoziazione del mutuo. Senza la polizza non si potevano rinnovare i fidi. A ogni apertura di conto corrente bisognava abbinare una polizza. Vi erano slide che venivano mostrate in occasione di “sessioni formative” che spiegavano come stimolare il consumatore a sottoscrivere le polizze e come sfruttare le varie occasioni di incontro in banca per procedere al collocamento delle polizze.

Unicredit cavalca la vendita di polizze abbinate ai mutui

“Cavalchiamo a più non posso l’assicurativo… la marginalità rinveniente da questo prodotto è essenziale per il conto economico” così scriveva un manager di Unicredito ai Direttori di Filiale e ai consulenti della banca per spingere la vendita di polizze assicurative a tutti coloro che richiedevano un mutuo.

In una relazione inviata all’ufficio Compliance della banca i consulenti e i Direttori di Filiale lamentavano che

Ogni giorno decine di mail ci obbligano a vendere (..) nei casi di mutui e prestiti sempre e comunque l’assicurazione facoltativa CPI (acronimo di Credit Protection Insurance, in italiano polizza a garanzia del credito ndr) al di là di adeguatezza del prodotto, interesse del cliente a sottoscriverlo. Tale condotta vietata dalle norme legislative mette i direttori e noi consulenti in filiale in grave difficoltà. Ci obbligate a vendere quello che i clienti non chiedono spesso non vogliono con la minaccia che o non gli diamo il finanziamento o lo facciamo a tassi più alti

Ai clienti non viene lasciata scelta se sottoscrivere o meno la polizza, lamentano i consulenti della banca all’ufficio Compliance subendo un ricatto bello e buono.

Dentro le filiali Unicredit: come si spingevano le polizze sui mutui

“Ad ogni richiesta condizioni per finanziamenti privati o imprese (l’addetto condizioni dell’Area di Varese ndr) vuole che ci sia la copertura assicurativa e in caso contrario non autorizza le condizioni. Inoltre, come nel caso in questione, chiede che si apra un conto corrente nuovo ove erogare il finanziamento per evitare che l’erogazione intacchi il fido di conto. Ritengo entrambe le richieste gravi comportamenti scorretti nei confronti dei colleghi e ancor più dei clienti che: a) devono sempre fare la copertura assicurativa pena pagare commissioni/tassi più alti b) devono aprire un conto nuovo con duplicamento delle spese e dei tassi da pagare pieni sia sul finanziamento sia sul conto affidato. Queste cose ci pongono in seria difficoltà” lamenta un dipendente.

In alcuni documenti la banca omette la possibilità per il cliente di sottoscrivere una polizza diversa da quella proposta dalla banca.

Viene prodotto dalla banca un tutorial apposito, destinato ai consulenti della banca, che fornisce frasi a effetto che fanno leva sulle paure più recondite delle persone per convincere i clienti che richiedono il mutuo a sottoscrivere anche la polizza assicurativa della banca:

“Il mutuo è un bell’impegno per il vostro futuro…pensate potrebbe interessarvi una copertura per tutelarvi in caso di imprevisti?”

“se venisse a mancare uno dei due (…) il rapporto impegni/reddito aumenterebbe enormemente passando dal 27 al 41%”

Tutte pratichr commerciali scorrette sanzionate dall’Antitrust con una multa di oltre 6 milioni di euro.

Polizze e mutui: il Tar del Lazio annulla le condanne a Intesa, UBI e BNL

Nel 2024 le multe dell’Antitrust a Intesa Sanpaolo, UBI e BNL sono state annullate dal Tar del Lazio, il quale ha stabilito che le banche possono proporre polizze vita in abbinata con l’accensione dei mutui, purché vengano rispettate le prescrizioni a tutela della libertà negoziale del consumatore.

Se la sottoscrizione della polizza è facoltativa, l’informazione è chiara, completa e trasparente, sia sui costi sia sulla natura del prodotto assicurativo, non ci sono pressioni o forzature commerciali da parte degli operatori allo sportello, viene lasciata al cliente la possibilità concreta di rifiutare la polizza senza che questo incida sull’erogazione o sulle condizioni del mutuo la vendita della polizza non può essere considerata scorretta.

Unicredit invece non è stata “graziata”: aver indotto i consumatori, intenzionati a concludere contratti di mutuo e/o di surroga, ad aprire un conto corrente presso la medesima Banca, ponendo tale apertura come condizione per la concessione del finanziamento, è sembrato troppo anche al Tar del Lazio.

Mutui immobiliari e assicurazioni: in Francia le banche perdono il monopolio

Una vicenda, quella delle assicurazioni vendute ai richiedenti di un mutuo, che ha coinvolto in passato anche diverse banche francesi, che erano arrivate ad avere quasi il monopolio sulla vendita delle polizze ai richiedenti mutui.

In Francia Patricia Lemoine, deputata al Parlamento è stata relatrice del disegno di legge per rompere il monopolio delle banche nelle assicurazioni vendute ai richiedenti mutui.

In Francia i mutuatari potranno disdire l’assicurazione mutuatario per cambiarla senza costi con quella di un altro operatore più conveniente. Una sorta di liberalizzazione visto che oggi questo mercato in quasi tutta Europa è dominato in modo spesso opaco dalle banche. La legge Lemoine ha voluto rompere il monopolio delle banche sulle assicurazioni abbinate ai finanziamenti immobiliari.

Italia, Francia e Inghilterra: tre risposte diverse al problema delle polizze sui mutui

Tre Paesi, Italia, Francia e Inghilterra, alle prese con lo stesso problema, le polizze abbinate ai mutui, hanno avuto un atteggiamento ben diverso verso le banche. Se leggere questo approfondimento ti ha fatto venire dubbi sul fatto che i consigli che ricevi allo sportello bancario non siano sempre nel tuo esclusivo interesse, è ora di parlare con un consulente indipendente di SoldiExpert SCF. Prenota un appuntamento gratuito e scopri la consulenza finanziaria indipendente. Se anche tu hai dubbi sui consigli ricevuti in banca, c’è un’alternativa.