Questo articolo è stato scritto da Roberta Rossi Gaziano (SoldiExpert SCF) e Eugenio De Vito (4Timing Sim): queste società prestano consulenza finanziaria su base indipendente

Sulle retrocessioni il consulente campa, sulla parcella crepa. E’ un po’ questo il messaggio sottilmente strumentale che l’industria del risparmio cerca di far passare. La scomoda verità è che c’è una minoranza meno silenziosa di un tempo di sim, società di consulenza, consulenti finanziari che sulla consulenza indipendente e a parcella basa la propria attività e ne trae soddisfazioni crescenti sia personali che di business. E offrendo un servizio al cliente di maggiore valore e non in conflitto di interessi.

Ne abbiamo parlato al Forum Nazionale sulla Consulenza Finanziaria organizzato giovedì 17 maggio 2018 da Ascosim, l’associazione per la consulenza finanziaria presieduta da Massimo Scolari, a Palazzo Mezzanotte a Piazza Affari e a cui siamo stati invitati a partecipare come relatori (in fondo a questo articolo è possibile vedere il video del nostro intervento).

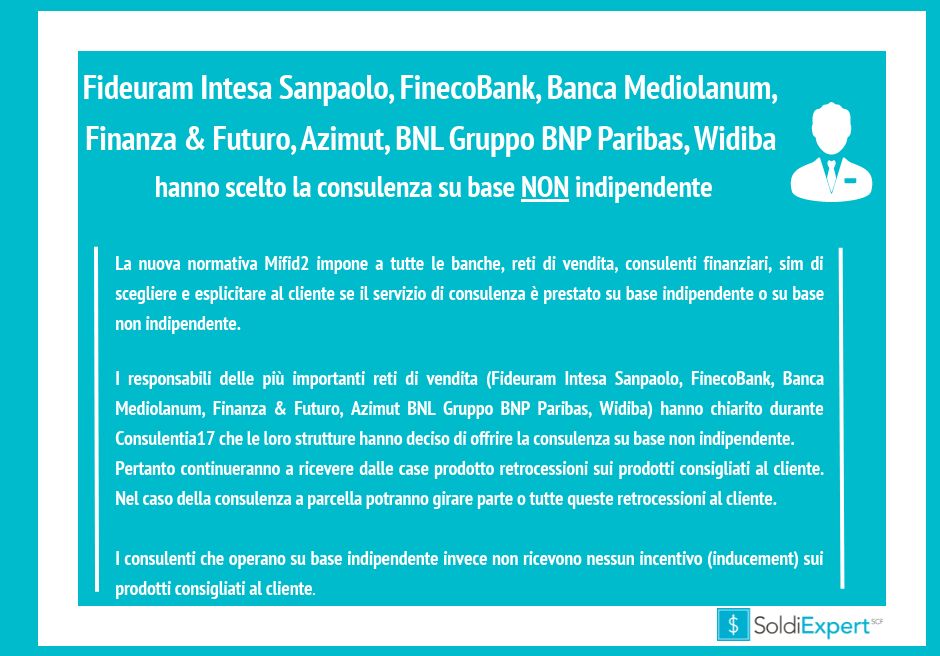

C’è un’alternativa alla consulenza su base non indipendente offerta dalle maggiori banche e reti di promotori finanziari? E perché queste realtà non hanno colto l’occasione di passare alla consulenza indipendente con la Mifid2?

Per due motivi in sintesi secondo la nostra esperienza e visione.

Tenersi stretto il sistema delle retrocessioni che foraggia il sistema con percentuali bulgare e non dare troppa evidenza alla figura dei propri consulenti, a cui i clienti sono già oltremodo attaccati.

Un’occasione persa a parere di chi scrive per esaltare e dare totale dignità e libertà di manovra alla figura del consulente. Che in molte realtà è costretto ancora a collocare in modo massivo ai propri clienti i prodotti pensati dalla casa madre e funzionali alle sue esigenze di generare commissioni ma anche di compliance, rendicontazione delle posizioni e riepilogo finanziario dei costi del prodotto che impone la nuova normativa Mifid2.

Il sistema della consulenza su base non indipendente offerta dalla maggior parte delle banche e reti di vendita è una gigantesca macchina di costi programmata per caricare commissioni su commissioni, producendo per i clienti risultati a volte risibili e non remunerando adeguatamente i propri consulenti.

Se questi sono i risultati per i clienti…

Uno dei tanti esempi è rappresentato dai fondi di investimento che investono sul mercato americano, rappresentati dall’indice Fideuram Azionari America, che hanno trasformato il rendimento di lungo periodo della borsa americana in un obbrobrio.

Ossia, l’indice S&P 500 dal 2000 ha raddoppiato, mentre l’indice Fideuram Azionari America è cresciuto solo del 10%. La cosa interessante è che se scorporiamo un 3% di costi su base annua all’indice S&P 500, otteniamo esattamente la performance dell’indice e i grafici degli andamenti dei due indici si sovrappongono. Segno di una gestione che è molto “schiacciata” sull’indice e poco attiva. Potremmo fare decine di questi esempi su orizzonti temporali corretti ovvero il famoso medio lungo periodo e tenendo conto di tutte le variabili compresa tassazione, dividendi e tutto quello che può venire in mente.

Una recente ricerca di Prometeia (ripresa anche dal Financial Times) ha ribadito, dopo aver esaminato nell’ultimo triennio un campione di oltre 2500 fondi, che solo il 18% di questi è riuscito a battere il proprio mercato di riferimento.

Mediobanca afferma in uno studio che dal 1984 al 2015 il mondo delle sicav e dei fondi comuni ha prodotto rendimento per 93 mld di euro e costi per 74 mld di euro, ossia il 79,5% dei rendimenti è stato mangiato dai costi.

Si dirà che il problema è che i fondi collocati in Italia fino al 2015 non erano i migliori in circolazione perché erano quelli “della casa”. Così banche e reti di vendita sono passate, dopo aver venduto per anni i fondi della casa, alla cosiddetta architettura aperta iniziando a vendere come si legge nelle pubblicità “i fondi dei migliori gestori del mondo”.

In realtà l’architettura è aperta solo quando il prodotto è concepito, poi da quando viene commercializzato in poi l’architettura si richiude. Nei prodotti come i fondi di fondi, o le polizze unit linked o le gestioni in fondi offerte dalle maggiori banche e reti di vendita si definisce l’universo dei fondi su cui investire e poi lo si chiude. Se negli anni seguenti nuovi fondi o nuove società di gestione si affacciano sul mercato non possono venire prese in considerazione: il prodotto ormai è chiuso.

La cosa paradossale è che l’industria per darsi un’aria di apertura , maggiore indipendenza e minori conflitti di interesse, ha pensato bene di creare questi prodotti a matrioska in cui il povero cliente paga 2 quello che prima pagava uno: la consulenza on top alla banca o rete di vendita che confeziona il prodotto e le commissioni che gravano sui fondi.

Dove sono gli yacht dei clienti? E quelli dei consulenti?

Il povero consulente deve da quest’anno esplicitare i costi che gravano sui prodotti. E alcuni di questi contenitori venduti a piene mani da banche e reti di vendita viaggiano su commissioni quasi del 4% annuo come una polizza unit linked commercializzata da una delle più grosse reti di vendita in Italia a 2/3 dei propri clienti. La società Norisk l’ha simpaticamente definita la “polizza dai costi assicurati”.

Immaginiamo l’imbarazzo di molti consulenti nel dover giustificare ai propri clienti i costi monstre di questo prodotto. Immaginiamo il disappunto e il senso anche di sopraffazione per venire remunerati poco su un prodotto che costa molto.

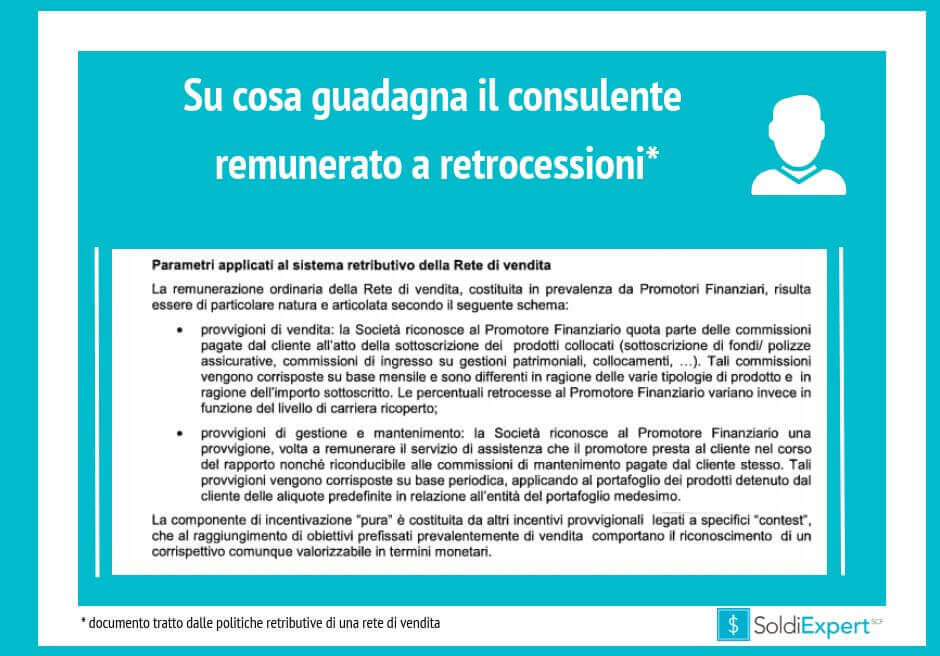

Mediamente la management fee (commissione di gestione) dei consulenti finanziari pagati a retrocessioni (la stragrande maggioranza) è lo 0,38%, quindi il guadagno per il consulente potrebbe essere perfino pari a circa il 15-20% dei costi reali del prodotto per il cliente.

I consulenti finanziari su base non indipendente (che ora si chiamano “consulenti abilitati all’offerta fuori sede” e una volta “promotori finanziari”) guadagnano infatti sul costo facciale del prodotto, ovvero la commissione di gestione e non sui costi reali. Per molti consulenti si preannunciano quindi tempi imbarazzanti.

Sono consapevoli di quanto costano veramente i prodotti che vendono? Non stiamo parlando dei guadagni che vanno a loro ma dei costi totali del prodotto che sono molto, molto più alti dei costi di gestione.

Tutti sappiamo per esempio che i fondi Azionari America costano molto meno del 2% come commissione di gestione, ma nello studio di Mediobanca sopra citato viene fuori che il costo medio dei fondi azionari Italia è del 3%. Perché al costo di gestione occorre aggiungere il costo della banca depositaria, i costi di transazione ovvero di compravendita degli strumenti finanziari e le commissioni di performance. Che per i fondi Azionari Italiani sono pure “basse” visto che vengono calcolate su base annua e su un benchmark rappresentativo del mercato in cui il fondo investe.

Ma che dire dei prodotti venduti dalle maggiori reti di vendita che grazie alla estero-vestizione le calcolano su base mensile o trimestrale e su benchmark che viaggiano intorno allo zero? Non è un mistero essendo molte di queste società quotate che le commissioni di performance rappresentano dal 50% al 75% in alcuni anni dell’utile di queste aziende. Quanto va di questi guadagni al consulente? Zero.

Viene in mente una battuta che girava negli anni della crisi del 1929. Ad un signore in visita a New York, a passeggio in uno dei moli più esclusivi, fu detto “Quelli sono gli yacht dei banchieri e dei broker”, e lui ingenuamente rispose “E dove sono gli yacht dei clienti?” E quelli dei consulenti (aggiungiamo noi)?

Il sistema delle retrocessioni rende ricche le banche e le reti di vendita ma produce abbastanza valore per chi lavora sotto e per chi compra i prodotti? Davvero non si può fare di meglio?

Con che motore viaggiano questi prodotti venduti a piene mani ai risparmiatori? Con un modello obsoleto in cui il mantra è, una volta presi, muovere i clienti il meno possibile. La gestione difficilmente è attiva, ci si muove molto poco, con il rischio che i portafogli restino ingessati ed il cliente non raggiunga i propri obiettivi. La chiamano gestione strategica.

I modelli utilizzati dalle banche e reti di vendita sono nella stragrande maggioranza obsoleti, non tanto dal punto di vista dei risultati attesi, ma in quello che è il presupposto fondamentale, il controllo del rischio, dato che usano modelli come il Var che rappresenta lo specchietto retrovisore.

I modelli alla Markowitz nella costruzione dei portafogli dei clienti, quelli che poi nel 2008 si sono schiantati dato che lo specchietto retrovisore del controllo del rischio immaginava una strada libera e sgombra come nei 4 anni precedenti.

I consulenti con il senno del poi

Nel sistema della consulenza su base non indipendente e a retrocessioni i promotori sfruttano la poca competenza del cliente in merito ai prodotti finanziari per proporsi come dotati di ottime soluzioni di investimento, proponendo ex post quei fondi che sono andati bene negli ultimi anni, che mai magari loro hanno consigliato ai clienti di comprare ma li hanno nel loro catalogo prodotti. E confondere e convincere il cliente della propria maggior bravura è facile se non è (e quasi mai lo è) un superesperto di finanza.

Questo è il survival bias (la distorsione dei sopravvissuti), proporre i fondi che sono andati bene nel recentissimo passato che alimentano il bias (ovvero la distorsione) del senno del poi, propria dell’essere umano, per cui compro ciò che è andato bene, dato che era scontato che dovesse essere così e quindi continuerà ad andare alla grande. Poi come solitamente succede, i fondi migliori degli ultimi 3 anni sono i peggiori dei 3 anni successivi, ma li tengo in portafoglio, sperando nella ripresa.

Fino a quando? Fino a quando i sales (i venditori) delle società di gestione di fondi me ne proporranno un altro più performante, che ha rivisitato il vecchio schema gestionale. A quel punto sarà tardi, perchè arriverà il consulente della concorrenza dal cliente dicendogli che non può fidarsi di un consulente che gli ha tenuto quei fondi, che tutti sapevano essere schifosi, per 3 anni e che è troppo facile adesso dire che anche lui ha gli stessi fondi proposti dal concorrente.

Il cliente pensa che in effetti il nuovo consulente abbia ragione, quando in realtà il nuovo consulente che si propone di gestirgli il patrimonio li ha selezionati opportunisticamente con lo stesso criterio del senno del poi.

Se questo è fare consulenza, seducendo il cliente e facendo leva sulla sua scarsa competenza, noi ci permettiamo di dissentire. Il consulente ha bisogno di un metodo non di espedienti, di una strategia, testata, attiva e robusta di investimento, che faccia quello che serve al cliente come movimentare il portafoglio in funzione dell’andamento dei mercati non movimentare poco così la propria azienda non ha troppo “stress” organizzativo.

Il cliente non ha bisogno di stare sempre con i piedi a mollo anche quando sul mercato c’è tempesta. E non gli serve un consulente costretto a tenerlo investito sull’azionario perché se no il consulente guadagna troppo poco e non riesce a pagare il mutuo a fine mese.

E per quei promotori finanziari che vogliono essere differenti pur rimanendo nel campo della consulenza su base non indipendente ma vogliono consigliare in modo attivo (fare “market timing” come si dice nel settore) il cliente c’è il rischio della gestione surrettizia.

Ovvero un consulente finanziario abilitato all’offerta fuori sede (insomma quello che prima chiamavamo promotore finanziario) se si mette a consigliare al cliente quando comprare e vendere ovvero fare market timing, rischia di subire un procedimento sanzionatorio da parte della Consob.

Non è quello un mestiere che gli compete secondo la regolamentazione vigente: l’attività di gestione su base individuale di portafogli d’investimento per conto di terzi è attività riservata alle imprese di investimento (S.I.M., imprese di investimento comunitarie ed extracomunitarie), alle banche ed alle società di gestione del risparmio. Ed è preclusa al promotore finanziario.

Il ruolo del consulente nelle banche e reti di vendita che non fanno consulenza indipendente non è secondo noi pienamente valorizzato. E la parcella aiuta ma non risolve, perché il perimetro dell’investimento lo decide la mandante non il consulente, che si deve “accontentare” dei prodotti che questa offre.

Il controllo del rischio del portafoglio del cliente non dipende spesso minimamente da lui. La scelta dei prodotti su cui investire in alcune banche e reti di vendita è talmente massiva che due terzi della clientela ha lo stesso tipo di prodotto. Che libertà ha il consulente?

Certamente ci sono realtà bancarie e reti che gli danno più spazio, più libertà di manovra, più margine per ritagliarsi un ruolo più propositivo nei confronti del cliente se ne ha la competenza e professionalità e se la mandante lo lascia fare soprattutto.

Ci sono realtà che hanno introdotto la parcella e in cui si paga solo la consulenza on top e i rebates (retrocessioni) che le case prodotto retrocedono al collocatore (la banca o rete di vendita che distribuisce il prodotto) vengono restituite al cliente.

>>> CLICCA QUI E SCARICA i nostri migliori suggerimenti per investire in modo intelligente secondo la taglia del tuo patrimonio <<<

Per cui il costo della consulenza non è più il 4% ma il 3%. In queste realtà il consulente ha un ruolo più attivo ma è solo nella consulenza su base indipendente che potrà essere veramente libero di poter consigliare al cliente un portafoglio personalizzato, fare una gestione attiva, ridurre i costi totali per il cliente non dovendo dividere al cinquanta per cento la parcella.

Qual è il valore aggiunto offerto dal sistema al consulente finanziario? Il gestore, che diligentemente il consulente ha sempre anteposto alla propria figura, speranzoso del fatto che fossero in grado di creare rendimento per il cliente e redditività per il consulente, a distanza di vent’anni ci rendiamo conto, nella maggior parte dei casi, essere stato spesso molto deludente.

Se la paura di diventare consulenti indipendenti è quella di non riuscire a farsi pagare una parcella, tranquilli: ci sono centinaia di consulenti autonomi che vivono da anni e decine e decine di sim e società di consulenza indipendenti.

In altri Paesi europei dove la consulenza indipendente basata sulle fee è diventata legge per … legge (come in Gran Bretagna) il mercato non è sparito (non c’è alcuna evidenza che l’offerta di consulenza finanziaria sia diminuita in modo drastico) e anzi i pro sono stati maggiori dei contro per i risparmiatori e i professionisti capaci!

Le ricerche dimostrano invece che la proporzione dei prodotti appartenenti alla categoria commissionale più alta è diminuita dal 58% del 2009 al 19% del 2014.

Diverse società in Gran Bretagna hanno mantenuto un approccio non indipendente puro (che resta quello ancora più offerto), offrendo una consulenza “restricted” e si è trovato un modo più corretto e chiaro del guazzabuglio italiano di offrire una consulenza a più elevato valore aggiunto senza penalizzare i ricavi complessivi che sono aumentati. E tagliando di brutto le commissioni di retrocessione.

Fra qualche anno (e già oggi iniziamo a vederne i primi segni) ci si accorgerà che questo travaso di risparmio e tosatura del patrimonio degli italiani medi a favore di banche e reti di vendita ha costi economici e sociali rilevanti per il Paese.

Perché se fai pagare ogni anno ai risparmiatori il 3-4% all’anno come per esempio emerso nella ricerca di Mediobanca su alcune delle più famose società di gestione all’anno, alla fine a forza di togliere penne al pollo …. questo non sopravvive più ai primi freddi e nemmeno si riproduce, tanto diventa poco attraente.

Tutto questo comunque è contestualmente un fortissimo punto di appeal per i consulenti finanziari indipendenti puri.

La fiducia nei confronti delle banche è ai minimi storici.

Addirittura la liquidità degli italiani trabocca (siamo a 1396 miliardi di euro) e c’è chi associa questo fenomeno proprio alla sfiducia verso il sistema. Meglio la liquidità addirittura che dare i soldi in gestione o fare scelte. Ma questo è anche una forte spinta verso chi fa questo mestiere in modo indipendente e sa dimostrare sul campo di non offrire la solita minestra come abbiamo spiegato nel corso del Forum Nazionale sulla Consulenza Finanziaria organizzato il 16 maggio scorso da Ascosim a Palazzo Mezzanotte e qui sotto potete vedere il video del nostro intervento.