Evviva! Quasi tutte le società di Piazza Affari rientrano nell’indice MIB ESG ovvero sono “green” rispettando i criteri ESG (di ambiente, sociali e di governance). Viviamo nel migliore dei mondi possibili e siamo circondati da aziende sostenibili e virtuose. Ma è davvero così? Chi scrive da tempo qualche domanda se l’è posta. Il sospetto che dietro alcuni prodotti e strumenti riverniciati di verde si possa “pompare” un po’ troppo la cosa anche per fare un po’ di fuffa marketing e collocamento esiste.”Greenwashing” dicono gli anglosassoni.

Mi ha scritto qualche settimana fa un risparmiatore per chiedermi lumi sul nuovo indice MIB ESG che comprende le migliori 40 società sulla base di criteri ESG, selezionate tra le 60 italiane più liquide, escludendo quelle coinvolte in attività non compatibili con investimenti ESG. Ma è davvero tutto verde ciò che luccica?

Di seguito la domanda del risparmiatore:

Ho letto che è nato anche un indice ESG delle azioni di Piazza Affari più importanti ma vedendo alcuni nomi che compaiono ho delle perplessità. Non è che si sta esagerando con queste etichette e si presentano come “sostenibili” e con il bollino ESG anche aziende che non lo sono pienamente e si fa un gran greewashing ovvero si dà una bella pitturata di verde e sostenibile anche a chi non lo è?

P.

Questa la mia risposta (pubblicata anche in parte sul quotidiano Domani nella rubrica La Posta del Portafoglio che curo ogni settimana, il lunedì):

Le sue riflessioni non sono peregrine. Sul fatto poi che le società incluse in questi panieri di indici (come ad esempio l’indice MIB ESG), fondi o ETF siano “etiche”, ESG o SRI e che meritino sempre questo “bollino” e simili “certificazioni” si va anche qui spesso nell’opinabile. La stessa SEC, l’autorità di controllo della Borsa americana, ha deciso di mettere da tempo sotto esame l’industria ESG.

Gli sforzi di migliorare gli standard di valutazione del mondo ESG sono importanti. Il mercato sta andando in questa direzione ma rimane ancora molta strada da fare.

IL PRIMO INDICE ESG dedicato alle blue chip italiane

Riguardo Piazza Affari, dal 18 ottobre è stato lanciato l’indice MIB ESG, che cos’è? Si tratta del primo indice ESG dedicato alle blue-chip italiane, pensato per individuare i grandi emittenti italiani quotati che presentano le migliori pratiche ESG. Imprese che rispettano criteri di sostenibilità. Ambientali, sociali e di governance ovvero relativamente al rispetto del pianeta, dei propri clienti, democrazia ed equità interna, pari opportunità, trasparenza e lotta alle discriminazioni.

L’indice MIB ESG combina la misurazione della performance economica con valutazioni ESG in linea con i principi del Global Compact delle Nazioni Unite. La composizione dell’indice si basa sull’analisi dei criteri ESG da parte di Vigeo Eiris (V.E.), società di Moody’s ESG Solutions, che valuta le performance ESG degli emittenti.

Una volta definito l’indice MIB ESG e che cos’è, cerchiamo di capire quali sono le società comprese. Al suo interno si trovano – ad oggi – 40 compagnie, tra cui ENI, Banca Generali, Mediaset, Stellantis (ex Fiat), Telecom, Unicredit, Intesa, Hera…

Colpiscono certamente diverse presenze e anche assenze rispetto al principale indice di Piazza Affari FTSE MIB. E dopo la prima revisione anche alcune modifiche.

FTSE MIB e mib esg a confronto: cosa salta all’occhio?

Se si mettono il MIB ESG e il FTSE MIB a confronto si notano interessanti differenze e analogie. Cosa salta all’occhio?

Compare nel MIB ESG, per esempio, il colosso dell’energia ENI e a qualche ambientalista la cosa può far rizzare i peli.

Nella prima versione non compariva Leonardo (ex Finmeccanica) forte nel business degli armamenti (dagli elicotteri ai cannoni navali) ma nell’aggiornamento del 20 dicembre anche Leonardo è entrata a far parte dell’indice MIB ESG e così un altro muro della frontiera ESG è caduto (e senza sparare alcun colpo di cannone) perché magari per qualcuno produrre e/o commercializzare armi non è cosa da ESG e da sostenibilità.

Non la pensa così Leonardo e, secondo la tassonomia ESG del mondo degli investimenti più utilizzata, non tutte le armi sono da considerare “cattive”, ma soprattutto quelle che violano i fondamentali principi umanitari, ad esempio: bombe a grappolo e a frammentazione; bombe contenenti uranio impoverito; mine terrestri anti-uomo; armi nucleari; armi chimiche e batteriologiche. Le altre possono essere ESG.

Le altre armi possono essere … ESG.

Nella prima versione del MIB ESG non compariva Fineco. Ora è comparsa nell’indice MIB ESG scacciando Anima e sono usciti rispetto alla prima versione anche Ferrari e Unipol Sai (ma è rimasto il gruppo Unipol).

Dal confronto nel nuovo indice MIB ESG e FTSE MIB emergono alcuni esclusi come Azimut e Ferrari, Campari (alcolici), Diasorin (diagnostica), la holding degli Elkan/Agnelli Exor, la società delle torri 5G di Telecom Italia, Inwit e la società specializzata in tubi per l’industria petrolifera Tenaris della famiglia Rocca Tenaris, Buzzi Unicem, Interpump.

Fra i promossi invece nel MIB ESG rispetto al FTSE MIB ci sono Brembo (freni), ERG e Falck Renewables (rinnovabili), Iren, Mediaset, OVS, Reply (software), Salvatore Ferragamo e Webuild (costruzioni).

Ecco, dunque, cosa salta all’occhio dal confronto tra MIB ESG e FTSE MIB. Ma perché queste esclusioni/presenze rispetto all’indice storico di Piazza Affari? Quale metodologia e criteri vengono seguiti per stabilire se una società può o no far parte dell’indice ESG?

Quali sono i criteri di scelta dell’indice MIB ESG?

Per comprendere meglio la composizione dell’indice verde si deve prima capire quali sono i criteri di scelta dell’indice MIB ESG.

La metodologia alla base dell’indice prevede una graduatoria delle migliori 40 società sulla base di criteri ESG, selezionate tra le 60 italiane più liquide, escludendo quelle coinvolte in attività non compatibili con investimenti ESG. Le componenti dell’indice sono ponderate in base alla capitalizzazione del flottante di mercato.

Inutile dire che queste tassonomie, naturalmente, cercano di filtrare alcuni criteri ma sono sempre opinabili e infatti non sono mancate alcune polemiche. Peraltro, far parte di questo tipo di indici è oggi importante perché molti flussi di risparmi si dirigono in questa direzione perché sempre più fondi e fondi pensione nel mondo hanno come policy quello di includere solo titoli ESG. E di converso essere esclusi dai titoli “sostenibili” può non essere una bellissima cosa.

La valutazione per determinare se un’azienda è allineata o meno si basa su 10 principi che possono essere raggruppati in 4 pilastri: ambiente, diritti umani, diritti del lavoro, corruzione.

Ma una volta capiti quali sono i criteri di scelta dell’indice MIB ESG si può dire che tutto va bene? Alcune riserve sono lecite. Per esempio, Davide Dal Maso, partner della società Avanzi (società specializzata in progetti di innovazione e sostenibilità) si è fatto qualche domanda se queste operazioni non abbiano una componente “potenzialmente mistificatoria della realtà dell’economia nazionale”.

A Piazza Affari è davvero tutto ESG?

Dire che 32 società quotate fra le 40 a maggiore capitalizzazione sono ESG può far intendere che l’80% dell’economia italiana è “sostenibile”. La cosa è forse un filino esagerata. Dunque, è lecito chiedersi: “a Piazza Affari è davvero tutto ESG?”.

Diversi addetti ai lavori più smaliziati hanno sollevato le ciglia su alcuni criteri molto laschi che consentono di essere considerati “social”. Un indicatore positivo è avere un basso tasso di assenteismo (inferiore al 3,5% circa). Conta anche non aver avuto controversie gravi negli ultimi 2 anni con l’Ufficio dell’Alto Commissario delle Nazioni Unite. Soglie evidentemente che rischiano di abbassare troppo l’asticella per far diventare “todos caballeros”, tutti ESG.

Sempre riguardo il “social impact” l’aumento dell’1,5% in 5 anni della dimensione “women in management” viene valutato come “increase“ e fa punteggio ESG. Secondo diversi osservatori i criteri ESG, per essere molto più credibili (e non rischiare di passare per greenwashing), dovrebbero essere più stringenti e sfidanti.

Ha fatto scalpore negli scorsi mesi l’intervento in proposito di Tariq Fancy, ex responsabile degli investimenti sostenibili del gigante mondiale del risparmio Black Rock, società oggi in prima fila nel dichiararsi ESG. “Wall Street sta facendo il greenwashing del sistema economico e, nel processo, creando una distrazione mortale” secondo Fancy.

Perciò a Piazza Affari è davvero tutto ESG? Purtroppo, è tutto ciò che è, un’idea piena di speranza.

Ed è stato confermato da alcune “gole profonde” dello stesso settore ESG come Tariq Fancy, l’ex responsabile di BlackRock (il più grande gestore di denaro del mondo di cui è stato Chief Investment Officer globale per gli investimenti sostenibili tra il 2018 e il 2019), che una volta uscito da questa società ha denunciato alcune contraddizioni come il fatto che “i cosiddetti investimenti ESG (ambientali, sociali e di governance) consentono semplicemente ai gestori di fondi di addebitare commissioni più elevate per prodotti di investimento che hanno scarse prove di un impatto nel mondo reale che non si sarebbe altrimenti verificato”.

Secondo Tariq Fancy “gli investimenti sostenibili si riducono spessi a poco più che campagne pubblicitarie, iniziative di PR e promesse false da parte della comunità degli investitori. In molti casi in tutto il settore, i fondi comuni di investimento esistenti sono cinicamente rinominati come “verdi”. Senza alcun cambiamento percepibile al fondo stesso o alle sue strategie sottostanti – semplicemente per motivi di apparenza e scopi di marketing. E in altri casi, i prodotti ESG contengono società irresponsabili. Come le major petrolifere e altri grandi inquinatori come la produzione “fast fashion” per aumentare la performance del fondo”.

Nella valutazione e selezioni degli investimenti come società di consulenza finanziaria indipendente cerchiamo di mettere al primo posto l’interesse del cliente. Andando oltre le etichette perché se naturalmente tutti siamo per un mondo più sostenibile bisogna andare sempre oltre la superficie. Come diciamo da tempo, prima di tutto si dovrebbe valutare il comportamento ESG di chi fa consulenza (con comportamenti coerenti a 360°) e presentare tutti gli aspetti e non solo quello positivi e fare un’informazione corretta.

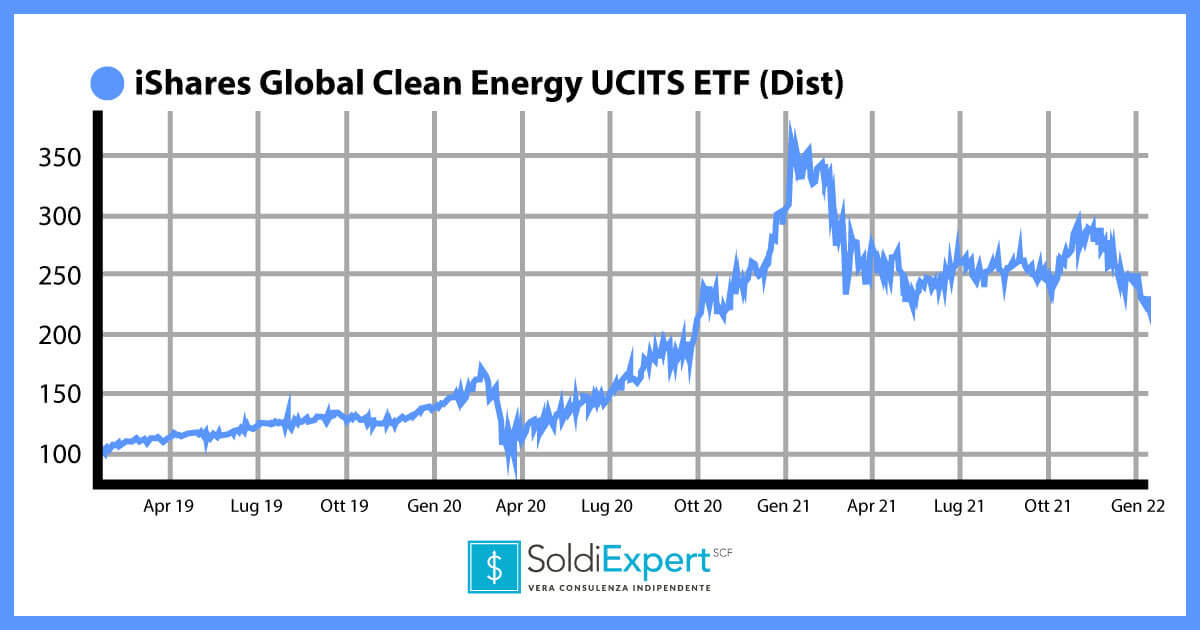

Nel 2020 molte ricerche sottolineavano come investire ESG poteva significare poter ottenere rendimenti superiori e che questo fosse un mo(n)do quasi perfetto per guadagnare. Il 2021 ha dimostrato che non esistono pasti gratis. Molti dei fondi e degli ETF che erano saliti di più si sono presi una bella botta. Con una discesa a oggi di quasi il -40% rispetto ai picchi di un anno fa. Per esempio l’iShares Global Clean Energy che investe sulle aziende specializzate in energie rinnovabili (e quindi più virtuose sulla lettera E di Environmental) ovvero eolico e solare ha perso oltre il 30%.

Un business questo degli investimenti presentati come ESG pazzesco. Secondo un’analisi di Broadridge Financial Solutions, la quota di investimenti ESG a livello mondiale aumenterà dagli 8 trilioni di dollari di oggi a 30 trilioni di dollari entro la fine del decennio.

E che può determinare anche distorsioni e casi di sopravvalutazione notevoli. Se non si considerano le valutazioni delle società e un approccio olistico che tenga conto di tutte le dimensioni (E + S + G) . Quando c’è troppo entusiasmo su un argomento o su un comparto le esagerazioni nelle valutazioni possono facilmente verificarsi. Creando un effetto opposto a quello che si attende la massa degli investitori.

E in proposito sono pienamente d’accordo con il parere espresso da Jochen Hagen, membro del consiglio di amministrazione di Fürst Fugger Privatbank, secondo cui “un consulente rispettabile prenderà sempre in considerazione il rapporto rischio-rendimento oltre ai criteri di sostenibilità. Perché quasi nessun investitore sarebbe disposto a perdere denaro con un investimento sostenibile o ad accettare rischi sproporzionatamente elevati”.

E in proposito nel marzo dello scorso anno, in occasione dell’entrata in vigore della direttiva europea SFDR, come SoldiExpert SCF avevamo messo in evidenza in un documento dedicato proprio questo rischio di sboom di alcuni di questi temi come il rischio di pagare valutazioni molto elevate e della difficoltà di attribuire “patenti” di ESG a società o fondi che magari non lo sono pienamente.

E di settembre 2021 peraltro un’indagine della massima di controllo sui mercati finanziari statunitense, la Sec, nei confronti di uno dei più importanti gestori europei, DWS Deutsche Asset & Wealth Management, sospettato di aver “pompato” troppo questo tipo di approccio secondo le rivelazioni di un suo ex top manager, il responsabile della sostenibilità Desiree Fixler che ha dichiarato che il gestore controllato da Deutsche Bank sopravvalutava l’impiego dei criteri di sostenibilità nella gestione dei propri asset.

mib esg index: ricevi gratuitamente la Lettera Settimanale

Per avere un radar sempre acceso sui mercati e sulle società di Piazza Affari, nonché le novità che riguardano il MIB ESG INDEX e non solo, abbiamo ideato la Lettera Settimanale, una newsletter finanziaria che racchiude il meglio delle nostre analisi. Crediamo nel valore della buona divulgazione finanziaria e per questo abbiamo deciso di condividere gratuitamente alcune delle migliori idee e analisi che elaboriamo ogni settimana.

Iscriviti e ricevi gratuitamente la Lettera Settimanale ogni martedì sulla tua mail: riceverai approfondimenti in pillole e analisi di mercato. Per chi vuole seguire i mercati e avere in breve una panoramica differente (talvolta un po’ irriverente), ben curata, breve e gratuita.

LA NOSTRA LETTERA SETTIMANALE... WOW!

Tieni sempre acceso un radar sui mercati! Ricevi gratis, ogni martedì, il meglio delle nostre analisi sulla tua casella email