Negli ultimi tempi, si discute ancora di inflazione, soprattutto alla luce delle più recenti informazioni provenienti dal fronte economico. L’Istat comunica che, in media, nel 2023 i prezzi al consumo registrano una crescita del 5,7% (+8,1% nel 2022) in Italia.

Secondo i dati riportati da Confindustria, l’inflazione in Italia ha mantenuto una tendenza bassa, registrando a dicembre un aumento dello 0,6% annuo, in lieve calo rispetto al mese precedente (+0,7%). Tuttavia, la situazione a livello europeo presenta scenari diversi, con Germania e Francia che hanno visto un significativo aumento rispettivamente del 3,8% (da +2,3%) e del 4,1% (da +3,9%).

Il tasso di inflazione oggi è pari al 2,9 % nell’Eurozona e al 3,4% negli Usa (dati di dicembre 2023). La disparità tra l’Italia e gli altri paesi europei è in gran parte attribuita alle divergenti traiettorie dei prezzi energetici. In particolare, in Italia si è verificato un notevole calo del 24,7%, mentre nell’intera Europa il decremento è stato del 6,7%.

Da notare che i prezzi core di beni e servizi continuano a rallentare ovunque, ma in Italia gli incrementi si sono attestati appena al di sotto del +3,0%, mentre nell’Area Euro mantengono un ritmo più elevato al +3,4%. Questi dati pongono interrogativi cruciali sulla durata e la natura temporanea dell’attuale fase inflazionistica: quando arriveranno i primi tagli dei tassi d’interesse da parte della Federal Reserve (Fed) e della Banca Centrale Europea (BCE) ?

Cos’è l’inflazione: spiegato in modo semplice

Alla domanda “cos’è l’inflazione?” la risposta più adatta è “inflazione significa essere povero con tanti soldi in tasca” come sintetizzava efficacemente Ugo Tognazzi. E alla fine l’inflazione, a forza di evocarla e “chiamarla” (considerandola qualcosa di positivo, perché termometro di un’economia in marcia), è arrivata e ora molti banchieri centrali vorrebbero farla rientrare da dove è uscita, come nella lampada del genio, ma non sanno più cosa fare. Eh già, perché quali effetti comporta il tasso di inflazione al rialzo?

Per molti risparmiatori le implicazioni dell’inflazione non sono molto chiare, perché non hanno magari mai visto questo “mostro” in azione. Fanno fatica a comprendere quali effetti comporta sui risparmi da una parte, e soprattutto, sulla parte in liquidità e sull’obbligazionario. Ma vedendo come si è comportata negli ultimi tre anni, e in particolare con il picco del +11,6% raggiunto in Italia nel 2022, in molti si sono resi conto in fretta degli effetti nefasti che l’inflazione ha avuto sui nostri risparmi.

Semplificando, se il 5% all’anno dei risparmi venissero erosi dall’inflazione ci vogliono meno di 10 anni per dire addio a metà della liquidità o simil liquidità sul conto. Ecco quindi, che con un esempio molto semplice è facile capire cos’è l’inflazione e quali effetti comporta.

Obiettivamente, i banchieri centrali sono in una situazione difficile, perché ci si muove in terreni inesplorati e dopo che per un po’ di mesi la maggior parte degli economisti ci aveva spiegato che era solo una cosa “transitoria” ora il pensiero prevalente è che la situazione è che l’inflazione è “transitoriamente duratura” e quindi assistiamo a rialzi dei prezzi selvaggi in alcuni settori o a magazzini in rottura in moltissime industrie.

E quest’ondata di inflazione è arrivata anche in Europa e in Italia seppure solo un po’ attenuata.

Inflazione e materie prime

Colli di bottiglia nelle consegne significano scaffali vuoti in molti settori e gli elevati costi dei materiali sono un onere per l’industria manifatturiera. E una delle forze trainanti dell’inflazione è anche la carenza di manodopera.

Dopo la brutale recessione del 2020, l’economia statunitense è cresciuta più velocemente di quelle di qualsiasi altra nazione industrializzata. Il boom è stato alimentato da $ 1,9 trilioni di aiuti di soccorso Covid. Ma mentre la domanda dei consumatori è cresciuta soprattutto negli Stati Uniti, la produzione globale e le catene di approvvigionamento si sono “guastate”. Cosa succede quindi se si guarda all’inflazione delle materie prime?

Nel 2021 e soprattutto nei primi sei mesi del 2022, c’è stata una grave mancanza di materie prime in tutto il mondo. In pratica, l’economia globale è improvvisamente rimasta a corto di risorse fondamentali.

I porti di Los Angeles e Long Beach, hub per le merci dall’Estremo Oriente, sono stati operativi 24 ore su 24 nel 2021, ma a volte le navi portacontainer dovevano aspettare settimane prima di essere scaricate e il governo Usa stava considerando di usare i soldati come camionisti (e mi aspetto che Bruce Willis come nel film Armageddon venga prima o poi chiamato). Ecco quindi che se il fenomeno inflazione si inizia a vedere anche nelle materie prime, cosa succede?

Cacao alle Stelle, Litio in Picchiata Senza Controllo

Il Dipartimento per la programmazione e il coordinamento della politica economica (DIPE) ha svolto un lavoro di approfondimento e analisi sull’energia, materie prime e inflazione che è stato pubblicato nel mese di luglio 2022, attraverso il Nucleo di valutazione e verifica degli investimenti pubblici (NUVV) scaricabile qui.

Il segno che lo ha contraddistinto è stata l’economia di carenza: molte materie prime che scarseggiano, tra cui mais, caffè, frumento e soia per il settore alimentare, e rame, ferro e acciaio per quello industriale.

Questa mancanza di materie prime colpisce diversi settori, come legno, plastica, imballaggi e semiconduttori, coinvolgendo anche semilavorati e componenti. In particolare, la carenza di componenti elettroniche, nota come “chip shortage”, rappresenta un problema serio in molti processi produttivi.

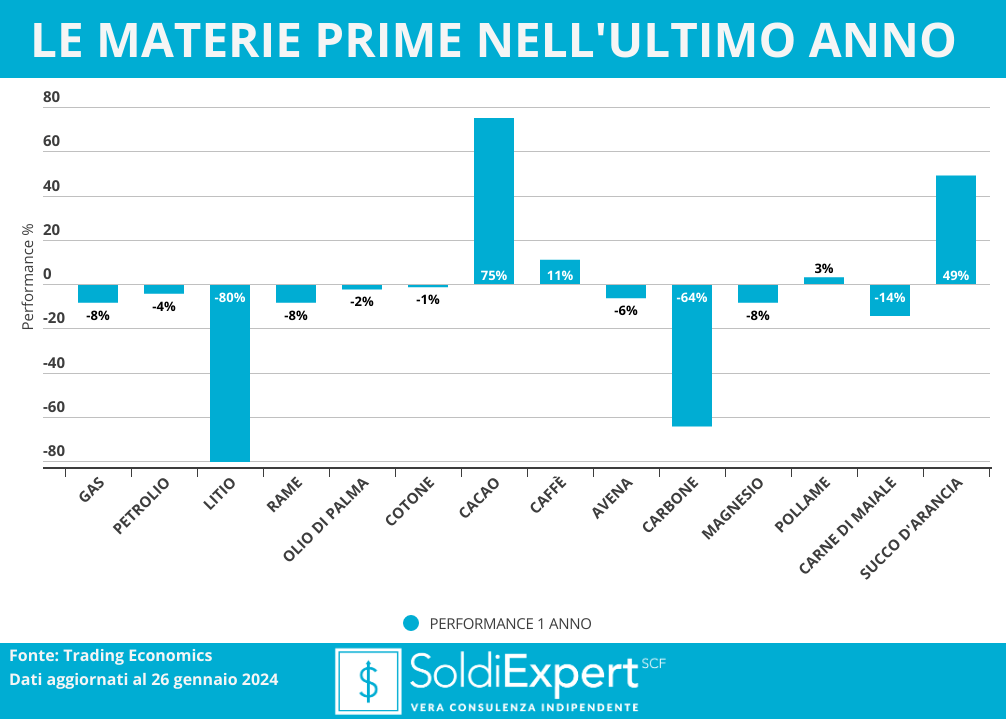

Le quotazioni del sul prezzo del cacao non smettono quasi di salire da circa un anno per effetto di un clima sfavorevole in numerose delle aree di produzione più importanti del pianeta che hanno causato un deficit di offerta, ovvero raccolti di cacao scarsi. A esserne colpiti negativamente da questo rialzo soprattutto i distributori e trasformatori (come la svizzera Barry Callebaut che è quotata) e i principali paesi produttori al mondo come Costa d’Avorio e Ghana.

Inoltre, anche il prezzo del succo d’arancia ha avuto una performance notevole con circa un +49%. Il prezzo del litio, invece, ha perso quasi l’80% del suo valore dall’inizio del 2023. E non è l’unico: il cobalto o il nichel sono crollati.

Quindi, l’incremento dei costi delle materie prime emerge come una delle principali cause dell’aumento dell’inflazione, con impatti significativi su tutto il sistema economico. Il rischio perenne di scottarsi per quelli che pensano vada solo su o solo giù esiste sempre.

chi combatte l’inflazione

L’inflazione e i tassi di interesse sono strettamente legati e si influenzano a vicenda, giocando un ruolo fondamentale nella politica monetaria delle banche centrali per regolare l’inflazione e promuovere la crescita economica.

Quando l’inflazione è alta, le banche centrali possono aumentare i tassi di interesse per ridurre la quantità di denaro in circolazione e frenare l’aumento dei prezzi. Al contrario, in periodi di rallentamento economico o recessione, le banche centrali possono abbassare i tassi di interesse per stimolare la spesa e favorire la crescita.

Questo meccanismo implica che, quando la domanda di beni e servizi diminuisce, la produzione rallenta e l’economia si raffredda. Questo rallentamento limita l’opportunità per l’inflazione di crescere, poiché la minore domanda limita l’aumento dei prezzi.

In sostanza, la Banca centrale controlla l’inflazione manipolando il tasso di interesse della valuta. In periodi di inflazione elevata, la Banca centrale aumenta i tassi d’interesse per ridurre la domanda e limitare la circolazione di denaro come abbiamo detto. Tuttavia, se l’inflazione è bassa, la Banca centrale riduce i tassi per stimolare la spesa e facilitare l’accesso al credito. L’obiettivo finale delle banche centrali è mantenere un equilibrio tra domanda e offerta, evitando sia l’inflazione sia la deflazione e garantendo una stabilità economica a lungo termine.

Inflazione delle materie prime: cosa succede?

Recentemente ho letto di un gestore inglese, Graeme Forster di Orbis Investments, che ha spiegato ai suoi clienti perché molte aziende specializzate in commodity (materie prime) hanno fatto “schifo” nei 10 anni passati in Borsa, mentre da qualche tempo le cose sono bruscamente cambiate. E il suo ragionamento fa capire che in alcuni settori il rialzo dei prezzi non è stato proprio effimero. Se si guarda all’inflazione delle materie prime, cosa succede?

Se prima guardavamo solo il prezzo più basso, oggi come consumatori e cittadini vogliamo anche capire come è stato ottenuto. E la tecnologia ci aiuta.

Da dove vengono i chicchi per il mio caffè o i componenti del mio iPhone? Quali paesi, aziende e processi hanno attraversato?

Questa combinazione di un maggiore desiderio di identificare le origini di ciò che viene consumato e la capacità di farlo in modo più preciso porterà sia a prezzi strutturalmente più alti, e quindi al fenomeno dell’inflazione delle materie prime, sia a una maggiore differenziazione dei prezzi nei mercati delle materie prime. Gli economisti chiamano queste “esternalità negative”.

Se non devi preoccuparti delle esternalità, è facile produrre alluminio a basso costo, ed è esattamente quello che è successo negli ultimi 20 anni. Il carbone è stato il combustibile preferito e gran parte di esso è arrivato dai mercati emergenti in cui le riserve di carbone tendono ad essere economiche e di bassa qualità.

Il risultato di tutta questa capacità è stato un mercato ribassista a lungo termine dei prezzi dell’alluminio e un decennio o due incredibilmente duri per i produttori responsabili che hanno cercato di pagare la loro quota di esternalità con filtri dell’aria, energia a basse emissioni di carbonio e migliori pratiche per il trattamento dei rifiuti.

la domanda di investimenti sostenibili fa aumentare i prezzi

Per la prima volta vediamo governi, aziende e consumatori prendere sul serio l’acquisto di prodotti a “bassa esternalità” da produttori responsabili. Esempi includono BMW, che sta acquistando alluminio prodotto con energia solare, e Apple, che sta acquistando alluminio per iPhone da una joint venture che sta sperimentando una nuova tecnica di fusione che elimina gli anodi di carbonio. E l’elenco è in crescita e non si limita all’alluminio, ma anche ad altre materie prime.

La plastica recuperata dagli oceani (e c’è una società italiana quotata, Aquafil, che la produce) viene impiegata ora nei costumi di Yamamay o negli occhiali di Safilo. Forster ritiene che queste dinamiche potrebbero avere implicazioni significative sull’inflazione delle materie prime e quindi a un rialzo dei loro prezzi.

Attenzione alla relazione tra inflazione e investimenti sostenibili

“Se i produttori ‘sporchi’ sono costretti a pagare la loro vera parte del costo”, dice, “i produttori più puliti potrebbero trovarsi nella fascia bassa di una curva di costo che è sia più alta che più ripida.”

I vincitori in un tale ambiente potrebbero essere le aziende con riserve di alta qualità che hanno effettuato investimenti e modificato i processi per affrontare le esternalità che producono. Queste aziende non dovrebbero solo beneficiare di una maggiore domanda, ma differenziare i clienti e dovrebbero anche pagare prezzi sempre più alti per i loro prodotti, aumentando anche i margini.

Non solo rischi dalla salita dei prezzi ma anche opportunità per le aziende capaci di prepararsi per tempo ai cambiamenti in atto. Ribaltando sui propri clienti il valore aggiunto fornito. Per questo motivo Giovanni Tamburi, uno dei migliori money manager e banchieri d’affari italiani continua a pensare che nonostante tutto l’azionario resta uno dei migliori posti dove stare per gli investitori lungimiranti perché “l’equity di società eccellenti e redditizie non ha mai tradito”. E la stessa cosa non si può dire del debito pubblico o privato.

Inflazione e ESG: esiste un legame?

David Einhorn, uno dei più grandi investitori statunitensi e co-fondatore di Greenlight Capital ha recentemente ricordato ai suoi clienti che tra inflazione e ESG esiste un legame. In particolare l’impatto degli investimenti ESG è stato trascurato nella comprensione di tutto quanto sta accadendo. E spiega perché il rialzo dei prezzi in diversi settori non sarà così transitorio. È forse il caso di dire che l’inflazione è temporaneamente duratura.

La lettura l’ho trovata molto interessante e riporto i passaggi più importanti della sua lunga relazione. È giusto che il mondo pensi alla crisi climatica e alla sostenibilità, ma secondo Einhorn, le conseguenze di questa transizione diventata in alcuni settori e Paesi accelerata senza valutarne l’impatto complessivo ci sta portando in un mondo molto meno sotto controllo di prima. Ecco cosa dice:

“ESG sta per Ambientale, Sociale e di Governance. L’ambiente riguarda soprattutto il cambiamento climatico. Il cambiamento climatico riguarda soprattutto le emissioni di carbonio. Le emissioni di carbonio riguardano soprattutto i combustibili fossili. Il risultato è che l’investimento ESG ha portato ad un’avversione ad investire nei combustibili fossili. Ora, i prezzi dell’energia sono alle stelle, contribuendo all’inflazione. Date le preoccupazioni ESG, le enormi carenze e i prezzi più alti non stimolano l’espansione, ad esempio, dell’offerta di carbone. In questo clima politico, chi investirà in una nuova miniera?

Il problema strutturale dell’attuale crisi energetica globale – che è il motivo per cui non se ne andrà presto – è che i politici hanno decarbonizzato l’offerta più velocemente di quanto possano decarbonizzare la domanda. Affinché i prezzi scendano, la domanda deve essere distrutta. Il che porta a un problema di crescita ben prima che qualcuno abbia la possibilità di alzare i tassi.”

investire ESG aumenta le disuguaglianze sociali

Tra gli effetti indesiderati degli investimenti sostenibili David Einhorn cita l’aumento delle disuguaglianze sociali.

“Dovrebbe essere ovvio che la distruzione della domanda significa meno uso da parte di coloro che sono meno in grado di permetterselo. Quindi, saranno i paesi e i cittadini più poveri a rimanere senza. L’inflazione, in generale, colpisce in modo sproporzionato coloro che hanno i redditi più bassi. La spiacevole verità è che spesso gli obiettivi dell’ESG vanno contro gli obiettivi di ridurre o eliminare la povertà e la disuguaglianza di ricchezza.

Inoltre, due dei più importanti motori dell’inflazione – gli affitti delle case e il lavoro – continueranno probabilmente a spingere l’indice dei prezzi al consumo (CPI) degli Stati Uniti più in alto. Gli affitti delle case sono la componente maggiore del Consumer Price Index e fluiscono con un certo ritardo. Gli aumenti di prezzo avvengono al momento del rinnovo. E attualmente, gli affitti su contratti rinnovati sono aumentati del 9,2% da un anno all’altro e ci vorrà un anno prima che l’impatto passi. E abbiamo indiscutibilmente una carenza di manodopera.

Nel più recente rapporto sull’occupazione, l’inflazione salariale è ora del 4,6% su base annua e sta accelerando. Il tasso di partecipazione al lavoro è sceso di qualche punto percentuale. Abbiamo sentito un certo numero di teorie, tra cui quella che le chiusura a causa del Covid hanno rimandato molti lavoratori senza documenti nei loro paesi d’origine, perché qui non c’era lavoro; che i lavoratori più anziani sono riluttanti a tornare al lavoro per paura di ammalarsi; e che coloro che ricevono benefici stavano lavorando per tutto il tempo, ma in cambio di denaro in nero. Non abbiamo modo di confutare o comprovare nessuna di queste, e potrebbero tutte avere un fondo di verità.”

la carenza di manodopera fa aumentare l’inflazione

Le aziende sono costrette a lottare per accaparrarsi i lavoratori. La manodopera disponibile a entrare o rientrare nel mondo del lavoro è sempre meno spiega David Einhorn.

“Una teoria che risuona con noi, basata sui nostri aneddoti, è che alcuni non stanno entrando o tornando nella forza lavoro. Non ne hanno bisogno. I proprietari di case hanno visto il valore delle loro abitazioni salire di una media del 20% nell’ultimo anno. Quelli vicini alla pensione hanno visto i loro piani pensionistici 401(k) gonfiarsi con il mercato azionario. Questi cittadini anziani stanno scegliendo di non tornare alla forza lavoro. E alcuni giovani hanno fatto così tanti soldi in criptovalute, token non fungibili (NFT) e azioni meme che possono sedersi a casa. Piuttosto che entrare nella forza lavoro. Tuttavia, questo significa che con la riapertura dell’economia, la carenza di manodopera probabilmente persisterà.

I datori di lavoro devono competere per la manodopera, il che significa salari in aumento. L’aumento dei salari significa l’aumento dei costi. E l’aumento dei salari combinato con i benefici dello stimolo fiscale e l’aumento dei prezzi dei beni significa una domanda sana. È una ricetta per un’inflazione che tira la domanda e spinge i costi allo stesso tempo.

Per una Fed che vuole disperatamente evitare di prendere misure per combattere l’inflazione, è una situazione difficile. Non c’è da stupirsi che il presidente Powell trovi l’inflazione “frustrante”. Il rischio è che i mercati dei capitali perdano fiducia nella politica della Fed e sviluppino l’idea che la Fed sia “dietro la curva” nell’affrontare l’inflazione sostenuta”.

Da questo passo principale è chiaro dunque che tra inflazione e ESG esiste un legame, da non sottovalutare assolutamente.

Proteggersi dall’inflazione investendo in materie prime?

Se sei interessato a investire nelle materie prime, è comprensibile che tu voglia approfondire le implicazioni di tale decisione, specialmente alla luce di questo periodo in cui l’inflazione è tornata ad essere un argomento molto caldo, legata in una relazione a doppio filo a queste risorse. Magari ti sei chiesto: “alcuni investimenti mirati in materie prime possono proteggerti dall’inflazione?”

La nostra raccomandazione, come consulenti finanziari indipendenti, è che può avere senso considerare la diversificazione in questi asset per proteggersi dall’inflazione, magari attraverso ETC o ETF.

Tattica e strategia sono la chiave

Ma solo a patto di calibrare bene la quota da dedicare a questo tipo di investimenti e decidere magari con il proprio consulente la quota eventualmente “strategica” e quella “tattica” e su questa avere una strategia definita ex ante di entrata e di uscita (questo è quello che facciamo noi in diversi portafogli per la consulenza continuativa personalizzata dove prevediamo l’esposizione selettiva in base al contesto del mercato all’oro o all’indice delle commodity o a un paniere di società del settore dell’energia).

È essenziale avere una chiara comprensione dei pro e dei contro di questo mercato, che è caratterizzato da numerose variabili. Gli strumenti disponibili presentano meccanismi che possono rivelarsi penalizzanti se non vengono compresi appieno.