Quali sono i fondi di investimento migliori? Il SoldiExpert Fund Rating permette di individuare i fondi di investimento migliori e peggiori.

Come società di consulenza finanziaria indipendente, ci sembrava importante e stimolante provare a fornire un rating dei fondi d’investimento cosiddetti “attivi”, basato su criteri vicini a quelli che utilizziamo nell’attività di consulenza, attraverso un processo di tipo quantitativo.

I migliori e peggiori fondi secondo il SoldiExpert Fund Rating

Il SoldiExpert Fund Rating, restituisce un valore sintetico di punteggio dei fondi d’investimento (o sicav) analizzando il loro storico degli ultimi 5 anni, quando possibile, e sono comunque considerati solo i fondi con almeno 3 anni di vita; un lieve sovrappeso viene dato all’andamento negli ultimi 12 mesi, per tenere conto anche in parte dell’andamento più recente.

L’indice valuta principalmente i due aspetti che un risparmiatore ha più a cuore, ovvero quanto un fondo ha reso (la performance) e quanto sia rischioso, in particolare, nelle fasi avverse di mercato (il drawdown).

Nel SoldiExpert Fund Rating i fondi vengono confrontati con il loro benchmark di categoria. Il benchmark è un parametro usato come termine di riferimento per confrontare e valutare l’andamento di un determinato fondo di investimento rispetto a quello del mercato.

A differenza del normale rating da 1 a 5 stelle utilizzato da molti provider, con il SoldiExpert Fund Rating si hanno 11 possibili valutazioni, più facili e significative da leggere e interpretare in senso finanziario. Una vera e propria pagella.

Un voto pari a 6 significa che il fondo si comporta sostanzialmente come il mercato (benchmark di riferimento) o un ETF e quindi un fondo sopra la media sostanzialmente deve avere almeno 7.

I fondi migliori battono gli ETF

Il SoldiExpert Fund Rating, rispetto ad altri indicatori sui fondi, cerca anche di superare alcuni limiti molto forti tipici di queste valutazioni: il rating tradizionale è basato sulla distribuzione statistica dei risultati, assegnando 5 stelle ai fondi che si pongono nel primo 10% dei migliori risultati, 4 stelle al successivo 22,5% e così via, ma non dice mai quanto abbiano performato rispetto ad un investimento passivo come un ETF, o al benchmark di categoria.

Spesso, quindi, il paradosso di alcuni sistenti di rating tradizionali sta nel vedere assegnati giudizi a 4 o 5 stelle non ai fondi migliori ma a fondi che si sono comportati peggio degli ETF o dell’indice di riferimento, sia in termini di performance (hanno guadagnato meno) che di drawdown (hanno perso di più).

Per queste ragioni è nata l’idea con il SoldiExpert Fund Rating di provare a costruire un differente tipo di ranking, più intuitivo per chi lo legge, che pone la “sufficienza” a 6 e si muove in una scala da zero a dieci.

Un risultato immediato di questo approccio è che nessun fondo a 5 stelle che viene battuto dal mercato o dalla controparte ETF avrà un voto superiore a 6, mentre un fondo che ha ottenuto 10 nel SoldiExpert Fund Rating avrà sicuramente battuto il mercato nel passato, con una gestione attiva veramente premiante.

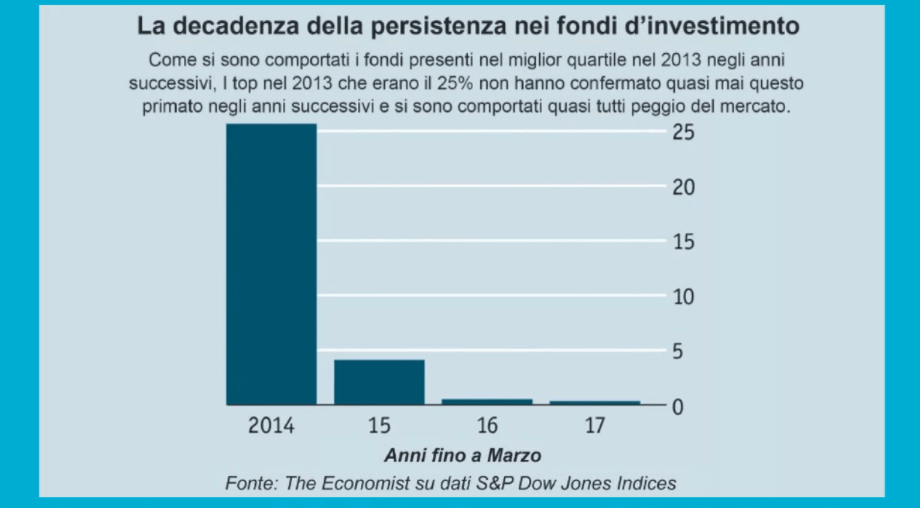

Per correttezza, va detto che il voto assegnato (tolti tutti i limiti di questo tipo di analisi) ci parla del passato di un fondo ma non certo del futuro, perché nei mercati finanziari sappiamo che le performance passate non sono garanzia di uguali risultati nel futuro per tutti gli strumenti finanziari, fondi d’investimento compresi.

Fondi comuni di investimento migliori e peggiori: la performance non dura

Abbiamo pubblicato in questi giorni un video dedicato al SoldiExpert Fund Rating dove spieghiamo come il passaggio dei fondi migliori a peggiori può essere molto veloce. Colpa della “persistenza” ovvero l’elevatissima probabilità (reale non teorica, come dimostrano tutte le ricerche) che un fondo dalle performance superbe passi letteralmente dalle stelle alle stalle.

In uno studio pubblicato sul Journal of Experimental Psychology gli scienziati comportamentali Peter Ayton e Leonardo Weiss-Cohen dell’Università di Leeds e Philip Newall della Central Queensland University hanno analizzato il comportamento di 1.600 investitori Usa “esperti”.

Nonostante l’avviso che le performance passate non sono garanzia di eguali risulti futuri la maggior parte di questi sottoscrittori di fondi pensava che questo non li riguardasse. E questo studio ha dimostrato che la maggior parte dei sottoscrittori dei fondi migliori (irretiti anche magari da abili venditori con il trucco dello specchietto retrovisore) ha scelto i fondi con le commissioni più elevate ottenendo poi risultati inferiori.

Quali sono stati i fondi di investimento migliori e peggiori

“Alcune persone investono in base alle prestazioni passate, ma i fondi con commissioni basse hanno i risultati futuri più elevati” hanno dimostrato i ricercatori ma d’altra parte noi “umani” siamo fatti così e ci sentiamo tutti “sperti” diceva mio padre quando parlava in dialetto siciliano. Quali sono stati in passato quindi i migliori e peggiori fondi? Quelli scelti con oculatezza o quelli con i costi più bassi? Quelli che costano meno.

Tutti pensiamo di guidare l’auto meglio della media ed è famosa una ricerca elaborata dall’università di Stoccolma che rilevò come il 93% degli automobilisti americani si sentiva un guidatore migliore della media. Qualcosa di matematicamente impossibile visto che a estremizzare solo il 50% del campione può essere superiore alla media, ma così funziona la cosiddetta “overconfidence” (l’eccessiva sicurezza in se stessi) che è uno dei peccati capitali che rischia sempre di travolgere noi investitori.

Tra i peggiori fondi di investimento ci sono campioni di raccolta

Fra le cose che fanno riflettere, la presenza nella parte medio bassa di alcuni fondi delle società di gestione italiane (spesso quotate) più abili nell’intercettare i risparmi degli italiani con reti di private banker, family banker, consulenti finanziari sguinzagliate sul territorio.

Nulla di nuovo sotto il sole e la conferma (ennesima) che il risparmiatore medio italiano si fa guidare dall’offerta e quello del risparmio gestito come dice un mio amico esperto di marketing è un mercato “push”.

Tale si intende un mercato dove la promozione di un prodotto o di un servizio si basa sulla “spinta” e la pressione verso il cliente attraverso degli intermediari che rappresentano la forza vendita. Anelli fondamentali per spingere il prodotto.

L’opposto di un approccio “pull” dove si cercano di attirare naturalmente i clienti verso i propri servizi.

Ma se si hanno budget sempre più elevati da centrare e un cliente potenziale abbastanza facile da manipolare è chiaro qual è l’approccio vincente e l’Italia nel campo del risparmio gestito ne è un esempio lampante.

Inutile dire che noi preferiamo l’approccio “pull” dove sono addirittura i clienti a trovarci, cerchiamo di essere trasparenti il più possibile e informarli, perché diventino investitori consapevoli (parlando di rendimenti ma anche di rischi, di costi e anche possibili perdite) e questo è il modello che noi ritroviamo più congeniale e ci fa dormire sonni tranquilli. Quello della consulenza su base indipendente.

Esistono fondi migliori da10 e fondi pessimi da 0?

Sì, esistono fondi migliori: si tratta di fondi che oltre ad avere performance positive nel medio periodo hanno dato prova di essere i migliori asset e la miglior scelta che si potesse fare in termini di investimenti, rispetto al benchmark di riferimento assegnato.

Occorre anche ricordare però che la persistenza dei migliori fondi nelle parti alti della classifica è molto bassa: per il medio-lungo e lunghissimo periodo gli ETF sono secondo noi generalmente da preferire, tranne che per fondi d’investimento molto specializzati e che non trovano negli ETF una valida alternativa.

Naturalmente, come esistono fondi da 10 ne esistono di non sufficienti ai quali è stato assegnato lo zero: si tratta di quei fondi che si sono rivelati pessimi sia come rendimento che come rischio.