Costruirsi una pensione integrativa sarà sempre più importante per la nostra sopravvivenza finanziaria. Due forze dirompenti agiscono rafforzandosi l’un l’altra. Da un lato un’aspettativa di vita che continua ad aumentare in tutte le aree geografiche del mondo e che vede il nostro paese come uno dei più longevi al mondo. Dall’altro un sistema pensionistico pubblico che faticherà sempre più a erogare prestazioni sufficienti a garantire ai propri cittadini uno stile di vita simile a quello sperimentato durante la vita lavorativa. Arrivare pronti al traguardo significa partire per tempo. Vediamo alcune linee guida.

aspettativa di vita e pensione integrativa

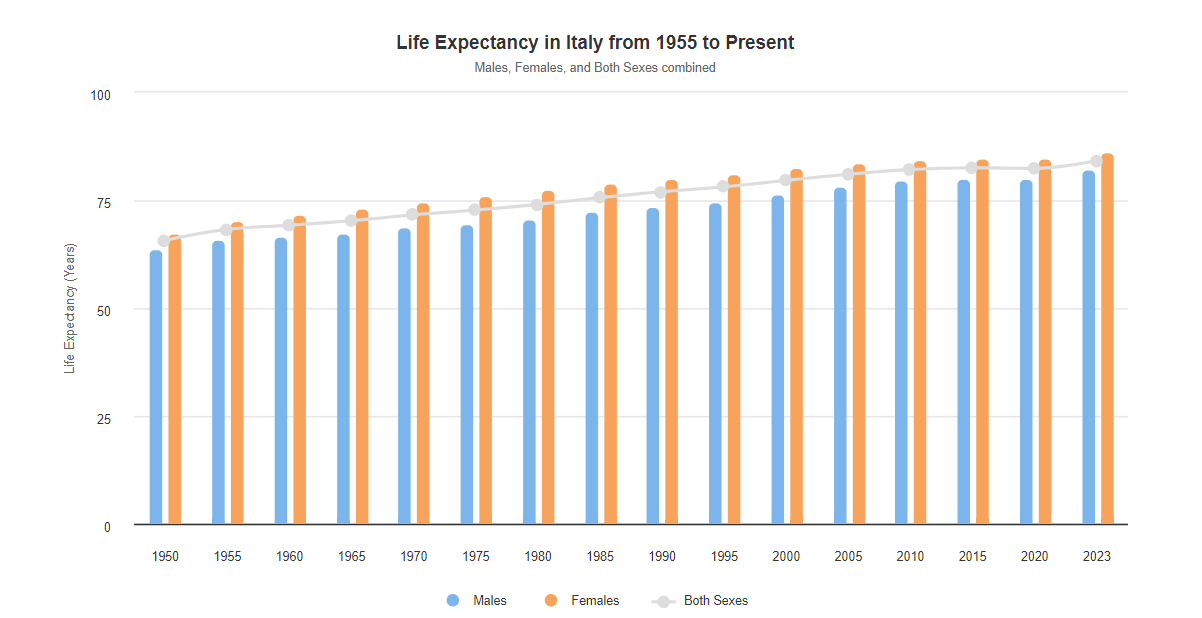

Secondo i dati più recenti e aggiornati al 2023 riportati sul sito Wordometer, la speranza di vita in Italia è arrivata ormai a superare gli 86 anni di media, con un picco per le donne a 88, e a 84 per gli uomini.

Una vita più lunga porta con sé una indispensabile pianificazione finanziaria il cui primo tassello è costituito dall’assicurarsi una fonte di reddito costante. Un reddito che sarà sempre più esiguo da parte pubblica. La riforma delle pensioni, che ha mosso i primi veri passi a partire da quella attuata dalla Professoressa Fornero, sarà un tema ricorrente anche nei prossimi anni e comporterà una costante riduzione tra il redditi da lavoro conseguito nella propria vita attiva e il reddito da pensione che si otterrà una volta raggiunta l’età pensionabile. Vivere più a lungo e con meno soldi implica l’indispensabile necessità di impostare una pensione integrativa tramite fondi pensionistici ad hoc o soluzioni affini.

pensione integrativa: Soldiexpert in prima linea

Già a novembre del 2020 Soldiexpert SCF aveva organizzato una conferenza per sensibilizzare il grande pubblico e i risparmiatori in generale su un tema ancora troppo poco conosciuto ma di cruciale importanza per il benessere finanziario dei singoli e delle famiglie italiane in generale nei prossimi anni.

La conferenza “Allarme previdenza Italia, pensioni, indipendenza finanziaria e vivere di rendita fra mito e realtà” realizzata quasi quattro anni fa aveva già messo in luce alcuni punti focali in merito al tema delle pensioni. Giuliano Cazzola, uno dei massimi esperti del sistema pensionistico italiano e il giornalista Edmondo Rho, gran conoscitore del primo pilastro della previdenza, hanno apportato un fondamentale contributo alla discussione (qui puoi vedere il video della conferenza) .

Tantissime erano state le domande poste all’evento online e arrivate anche in chat o via email a info@soldiexpert.com dai partecipanti alla conferenza. Domande su quanto versare come previdenza integrativa, come costruirsi una pensione di scorta, il TFR, il fondo pensione aperto per il figlio in cassa integrazione, le alternative ai PIP (i carissimi fondi pensione offerti dalle compagnie assicurative), come mettere da parte i risparmi per la pensione e di quali strumenti avvalersi.

>>> Vuoi sapere come incrementare la tua pensione futura? Richiedi una consulenza! <<<

Investire bene i propri risparmi e farli fruttare senza farseli mangiare da costi inutili e prodotti inefficienti è vitale ed è bene quindi conoscere pro e contro dei vari strumenti se si vuole costruire una pensione integrativa. Perché, come abbiamo spesso dimostrato in molti nostri pezzi e video, spesso i piani assicurativi pensionistici la pensione la costruiscono a chi colloca questi prodotti e non ai sottoscrittori!

Ecco alcune delle tematiche più interessanti che sono state trattate durante l’evento e le risposte che sono state date ai partecipanti e che possono essere ancora oggi un argomento di primario interesse generale.

è furbo versare più di quanto deducibile?

Un primo aspetto sollevato da una domanda pervenuta dal pubblico era relativa al fatto di capire se sia una buona idea versare più di quanto è deducibile fiscalmente sul fondo pensione consigliato dalla banca. Dipende, ma spesso non lo è.

Quando si tratta di pensione integrativa superare il limite di deducibilità ai fini di accantonamento generalmente non è conveniente dal punto di vista finanziario.

Il nostro consiglio è quello di arrivare fino alla cifra deducibile indicata senza superarla. Qualora vi sia un’eccedenza di risparmio che si vuole accantonare conviene investire direttamente in strumenti quali gli ETF che costano molto meno dei fondi e, per questo motivo, generano, a parità di profilo di rischio sottostante, un rendimento ben più elevato grazie a costi ridottissimi e spesso a una gestione più efficace.

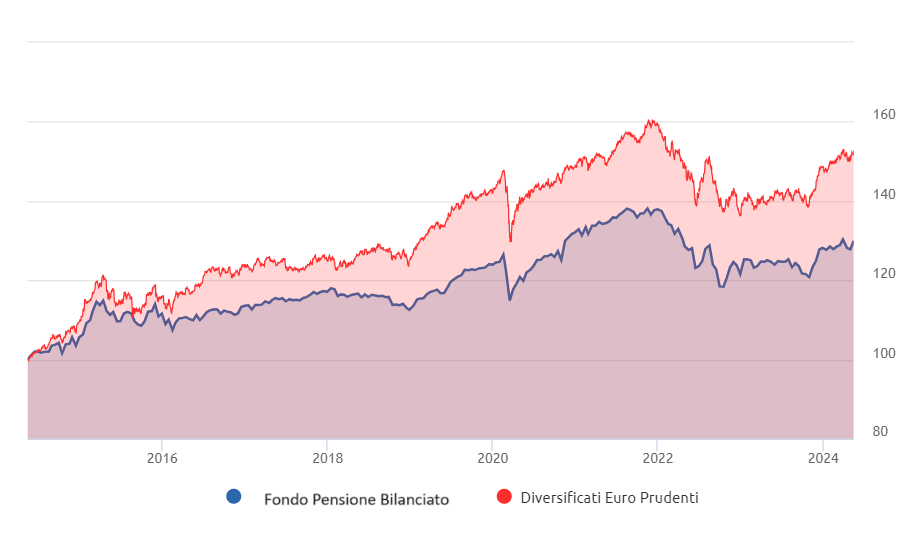

Nel grafico seguente, ricavato da Fida informatica, abbiamo messo a confronto un fondo pensione aperto bilanciato considerato fra i migliori sul mercato e un portafoglio di ETF (fatto da noi solo a livello indicativo e dove un risparmiatore ogni anno fa un acquisto programmato) negli ultimi 10 anni. Entrambi hanno un profilo di rischio bilanciato. Se osservate bene ci sono circa 20 punti percentuali di differenza di rendimento tra le due alternative!

la deducibilità è il vantaggio chiave della previdenza integrativa

Se non ci fosse la deducibilità fiscale, la maggior parte dei fondi pensionistici integrativi (per non parlare dei PIP) non sarebbero interessanti. Chi fa le leggi in Italia sembra preoccuparsi più di curare gli interessi di banche e assicurazioni piuttosto che dei lavoratori e dei risparmiatori. In altri Paesi invece sono state create forme di conti titoli a fini previdenziali (e fino anche a 20.000/30.000 euro annui) dove sono i risparmiatori stessi a selezionare il sottostante. E i risparmiatori sono spesso assistiti da consulenti indipendenti che spesso indicano loro ETF o altri strumenti diretti che consentono di associare diverse strategie con costi decisamente contenuti e risultati a lungo termine premianti per i sottoscrittori.

In Italia invece si spingono prodotti cari o carissimi e poco efficienti, che sembrano concepiti sin dall’inizio soprattutto per ingrassare banche e reti.

PIP: ma quanto mi costi?

Molte domande si sono concentrate sui Piani Individuali Pensionistici, meglio conosciuti con l’acronimo di PIP, offerti dalle compagnie assicurative e sui costi eccessivi che questi presentano rispetto ai PEPP, i fondi pensione europei al momento purtroppo non accessibili in Italia.

Rispetto a questi prodotti sicuramente un fondo pensione aperto costa meno o molto meno e nel nostro paese di fondi pensione aperti ce ne sono molti, anche se in generale comunque vale la regola che la maggior parte delle commissioni che si pagano è totalmente ingiustificata.

Un utile strumento per orientarsi in termini di costi per la pensione integrativa è costituito dall’ ISC (Indicatore Sintetico dei Costi), fornito periodicamente dalla COVIP, la commissione di vigilanza sui fondi pensione.

Scegliere dunque un pilastro aggiuntivo da affiancare al primo significa informarsi per bene e per tempo delle variabili rilevanti che dopo dieci o venti o più anni di versamenti aggiuntivi, contribuiranno significativamente ai risultati ottenuti.

pensione integrativa: interrompere i versamenti

Un altro tema che spesso funge un po’ da ostacolo per coloro che stanno pensando di aderire a un fondo aperto facendo magari confluire anche il proprio TFR maturato in azienda è quello dello spettro della possibile disoccupazione.

Prescindendo dalla selezione del singolo fondo aperto, di cui comunque come consulenti indipendenti possiamo effettuare valutazioni precise, qualora si aderisse e si fosse poi licenziati, dopo un certo periodo di tempo si potrebbe comunque usufruire delle condizioni per richiedere una liquidazione parziale o totale dello strumento secondo la normativa. Il fondo pensione aperto dunque non comporta obbligo di alimentazione e si può decidere se fare dei versamenti o non alimentarlo.

fare la pensione integrativa per i figli

Come abbiamo più volte ricordato, anche all’inizio di questo nostro scritto, con il passare degli anni l’assegno pensionistico sarà sempre più basso, visto che la rendita vitalizia risulterà in percentuali inferiori rispetto all’ultimo reddito percepito proprio per la diversa modalità di calcolo della contribuzione.

In conseguenza di ciò non sono pochi i genitori che si stanno chiedendo come attivarsi per poter dare una mano ai propri figli a costruirsi una pensione integrativa.

In tal senso si può valutare di aprire per loro un fondo pensione aperto sfruttando la deducibilità fino a 5.164 € l’anno. Questo limite vale però non per ciascun figlio ma complessivamente per il genitore che versa e se i figli risultano fiscalmente a carico. Bisogna fare attenzione però perché in linea di massima i soldi versati per la pensione integrativa non potranno essere poi ripresi indietro fino al momento del pensionamento, salvo casi particolari e previsti dalla normativa.

in alternativa per i figli si può fare un piano di accumulo (PAC)

Una interessante e più elastica alternativa è quella di fare un piano di accumulo con degli ETF: meno vincolante si, ma senza deducibilità fiscale.

Ricordiamo che la possibilità di sfruttare il beneficio fiscale della pensione integrativa è molto interessante se si percepiscono redditi medio alti. Per fare un esempio pratico, con un reddito di 27.000€ l’anno e versandone 5.164,57 € al fondo, si pagheranno le tasse solo su 22.000€, con un risparmio fiscale circa 1.400 euro. Più alto è il reddito maggiore è la convenienza della deducibilità ai fini della predisposizione di una pensione integrativa. Va considerato anche il fatto che i soldi versati potranno essere ripresi poi solo al momento della pensione (oggi circa 67 anni, in futuro chissà) e vi verrà applicata una tassazione all’uscita ma molto più light rispetto a quella originaria.

diversificare, trasferire la pensione integrativa

Così come accade per gli strumenti di investimento tradizionali, anche nel caso della pensione integrativa è possibile diversificare anche con i fondi pensione. Non solo: è possibile anche trasferire quanto si ha da un fondo all’altro.

E’ infatti espressamente prevista dalla normativa la cosiddetta portabilità sia dei fondi pensione sia dei PIP ed quindi lecito richiedere di trasferire la propria posizione previdenziale da un fondo all’altro.

Inoltre si possono anche, per così dire, tenere i piedi in più scarpe, se si ritiene che se ne possa trarre qualche vantaggio, versando ogni anno o anche in anni differenti in diversi fondi pensione. Uno dei principali vantaggi di frazionare i propri versamenti in più fondi destinatari, a parte la diversificazione, è quella di poter optare per la liquidazione del capitale evitando di superare certe soglie. Di questo argomento, che riscuote sempre molto interesse, ne abbiamo diffusamente parlato in questo nostro pezzo espressamente dedicato alla scelta di decidere come prestazione finale una rendita vitalizia o il riscatto di tutto il capitale, quando possibile.

pensione integrativa: come orientarsi

Oltre agli argomenti di cui abbiamo trattato, ne esistono moltissimi altri. In particolare occorre sapere ad esempio che oltre una certa soglia di capitale accumulato, non è possibile richiedere il riscatto di tutta la cifra, ma ci si deve accontentare di riceverne solo la metà in conto capitale e l’altra metà sotto forma di rendita vitalizia.

La normativa dice che è consentito ottenere il 100% in forma di capitale in due soli casi. Se si è iscritti ad una forma pensionistica complementare prima dell’aprile 1993 oppure nel caso in cui la rendita generata dalla conversione di almeno il 70% del montante sia inferiore al 50% dell’assegno sociale annuo.

Per tradurre in soldoni, si tratta di una circa poco inferiore agli 80.000 €. Se avete accumulato dunque di più o pensate che nel tempo supererete questa somma, è più saggio rivolgersi ad un secondo fondo pensionistico.

Se tra calcoli sulla deducibilità, costi, indicatori ISC, vincoli di riscatto e via dicendo vi è venuto il mal di testa, siamo qui per questo. Per consigliarvi e suggerirvi le migliori alternative adatte specificamente a voi.

Come Soldiexpert SCF infatti suggeriamo a tutti i nostri clienti di iniziare a risparmiare prima possibile, perché investire sia in termini finanziari sia per per la propria previdenza integrativa è come una lunga maratona e anche se ogni tanto si pensa di poter bruciare le tappe l’importante è saper reggere tutti i km.

Evitare quindi costi inutili, prodotti illiquidi e opachi, sogni di moltiplicare il capitale con trading esasperato. Evitare anche di affidarsi a chi è pagato a gettone sui prodotti che acquistate. Come veri consulenti indipendenti operiamo senza alcun tipo di conflitto di interesse e non riceviamo alcuna remunerazione sui prodotti che consigliamo.

Chiamaci oggi stesso e prenota un appuntamento. La prima mezz’ora è gratuita.

>>Il tuo portafoglio è robusto, adeguato e paghi il giusto? Richiedi una consulenza senza impegno<<<