Quali sono i rischi e i vantaggi dei PIR come spesso vengono chiamati i piani individuali di risparmio usando le iniziali del loro nome?

I Piani Individuali di Risparmio sono sicuramente allettanti sulla carta dal punto di vista fiscale e questo è il primo dei vantaggi ma ci sono altre cose da sapere prima di decidere se conviene sottoscriverne uno. Perchè i PIR vengono proposti come strumento per investire i risparmi? Cosa sono prima di tutto i PIR? Sono la versione italiana di “contenitori fiscali” già esistenti in altri Paesi europei come gli ISA (Individual Saving Accounts) inglesi o i Plan d’Epargne francesi che hanno riscosso un grande successo.

Nonostante l’attrattiva fiscale, negli ultimi anni i PIR hanno subito una fase di declino significativa. Nel 2023, i deflussi dai PIR hanno raggiunto quasi 3 miliardi di euro, un trend che è proseguito anche nel primo trimestre del 2024. Diversi fattori hanno contribuito a questa situazione, a partire dalla scadenza del lock-up di cinque anni: molti investitori hanno riscattato i loro investimenti per beneficiare dell’esenzione fiscale, ma non sono stati sostituiti da nuovi sottoscrittori.

Oltre a ciò, le performance deludenti di molti fondi PIR, influenzate anche da elevati costi di gestione, hanno eroso il vantaggio fiscale promesso, rendendo i risultati spesso inferiori al mercato di riferimento. Anche il declino del mercato delle PMI italiane ha giocato un ruolo importante, con performance borsistiche inferiori rispetto all’indice principale, il FTSE MIB.

In aggiunta, alcune modifiche legislative e l’aumento dei tassi di interesse hanno aggravato la situazione, rendendo i PIR meno appetibili rispetto ad altri strumenti di investimento. Analizziamo questi strumenti nel dettaglio.

pir: la normativa

I PIR sono strumenti di investimento lanciati in Italia nel 2017 con l’obiettivo dichiarato di indirizzare il risparmio verso le piccole e medie imprese italiane. Tra i vantaggi indicati da chi promuove i fondi PIR l’intento di stimolare l’economia nazionale.

Almeno il 70% del patrimonio di un piano individuale di risparmio è investito in azioni o in obbligazioni di aziende italiane quotate o europee con “stabile organizzazione” in Italia, con un limite alla concentrazione pari al 10% massimo su ogni titolo.

Di questo 70%, il 30% (quindi il 21% dell’investimento complessivo) deve essere composto da titoli di società non presenti nell’indice di Borsa Italiana FTSE MIB 40, ovvero società che fanno parte del Midex o dello STAR e perfino società non quotate. Un vincolo che ha lo scopo di far affluire il denaro anche su aziende medio-piccole, ad esempio quelle quotate all’AIM, il mercato di Borsa Italiana dedicato alle piccole e medie imprese.

Piani individuali di risparmio: esenzione dal capital gain

Il sex appeal dei PIR? Soprattutto fiscale. Una “musica” per le orecchie di molti risparmiatori italiani che devono convivere con un sistema di tassazione fra i più complicati e astrusi del pianeta, con una pressione fiscale elevata, e che di fronte ai “benefici fiscali” sono più facilmente disposti a mettere la firma sulla linea tratteggiata, costi quel che costi.

Grazie ai piani individuali di risparmio gli investitori possono ottenere una detassazione degli utili a determinate condizioni. In particolare, tra i vantaggi dei PIR l’esenzione di proventi e utili dall’imposta del 26% in caso di capital gain. Sempre sul fronte fiscale il vantaggio dei PIR è che sono esenti dall’imposta di successione. Evviva. Ma…

Quali sono le regole d’ingaggio? Nei PIR (tradizionali perchè nel 2021 sono stati lanciati anche quelli “alternativi”) possono investire le persone fisiche, con un massimo di 40 mila euro l’anno per cinque anni, per un totale complessivo massimo di 200 mila euro. Per usufruire del beneficio fiscale di non pagare le tasse sul capital gain, il risparmiatore deve rimanere investito sui PIR per almeno 5 anni: è un vincolo e uno svantaggio.

svantaggi dei piani individuali di risparmio

I PIR sono quindi dei contenitori giuridici che possono assumere varie forme (fondi, conti titoli, gestioni patrimoniali, prodotti assicurativi tipo unit linked…) contenere diverse forme di prodotti finanziari (azioni, obbligazioni, ETF, depositi e conti correnti) purché vengano rispettate, nella composizione dei portafogli, le limitazioni previste dalla legge.

Ma al di là del vantaggio fiscale, i PIR sono un investimento veramente così furbo anche per i risparmiatori, oltre che per le società di gestione?

Tra gli svantaggi dei PIR secondo la Banca d’Italia, i costi. Nel sito l’economia per tutti, si spiega che i fondi PIR hanno costi mediamente più elevati rispetto ad altri prodotti che hanno caratteristiche simili. “Queste spese tendono a comprimere, e possono annullare, i vantaggi connessi al beneficio fiscale dei PIR” si legge sul sito dell’Istituto di Vigilanza.

PIR vantaggi fiscali ma poca flessibilità e diversificazione

Quando si decide di investire è bene considerare tutti i fattori, e non solo quelli positivi. E in particolar modo quando esistono dei vincoli temporali e si concentrano gli investimenti in un asset particolare e poco diversificato.

L’incentivo fiscale può essere giudicato interessante ma occorre capire il rischio che ci si assume visto che nessuno “regala” nulla nel mondo della finanza. E soprattutto quali possono essere le alternative meno costose rispetto a investire nei PIR. Confrontare più investimenti tra loro e valutare un’ampia gamma di strumenti è quello che contraddistingue le società di consulenza su base indipendente come SoldiExpert SCF.

>>Il tuo portafoglio è robusto, adeguato e paghi il giusto? Richiedi una consulenza senza impegno<<<

Come ebbe a dire Donald Trump in una famosa intervista a Playboy del 1990: “Bisogna prepararsi al peggio. Credo nel potere del pensiero positivo ma anche di quello negativo. Quando negozio un affare voglio sapere quanto sarà terribile se non funziona piuttosto che quanto sarà positivo se funziona”. Parole sempre valide anche se non vi è simpatico l’ex Presidente degli Stati Uniti.

Tra gli svantaggi dei PIR la scarsa diversificazione, concentrati come sono su un unico mercato.

quali sono i 5 fondi PIR più venduti in Italia?

In Italia sono distribuiti 57 fondi PIR: 21 azionari, 20 bilanciati, 12 flessibili e 4 obbligazionari. I fondi PIR gestiscono oltre 14 miliardi di euro degli italiani. Sui 5 fondi più collocati sono investiti oltre 7 miliardi dei nostri connazionali. In pratica i primi 5 fondi PIR per patrimonio hanno raccolto quasi il 50% di quanto gli italiani investono nei fondi PIR.

Due sono fondi distribuiti da Banca Mediolanum, il fondo Mediolanum Flessibile Futuro Italia (codice ISIN IT0001019329) e Mediolanum Flessibile Sviluppo Italia (IT0004966971). Seguono come masse da Arca Economia Reale Bilanciato Italia 30 (IT0005241101), Eurizon Progetto Italia 40 (IT0005241614) e Fideuram Piano Azioni Italia (IT0005245714). Due banche (il Gruppo Intesa Sanpaolo e banca Mediolanum) sono tra i maggiori “beneficiari” come società della raccolta che si riversa sui PIR.

confronto tra i costi dei fondi PIR

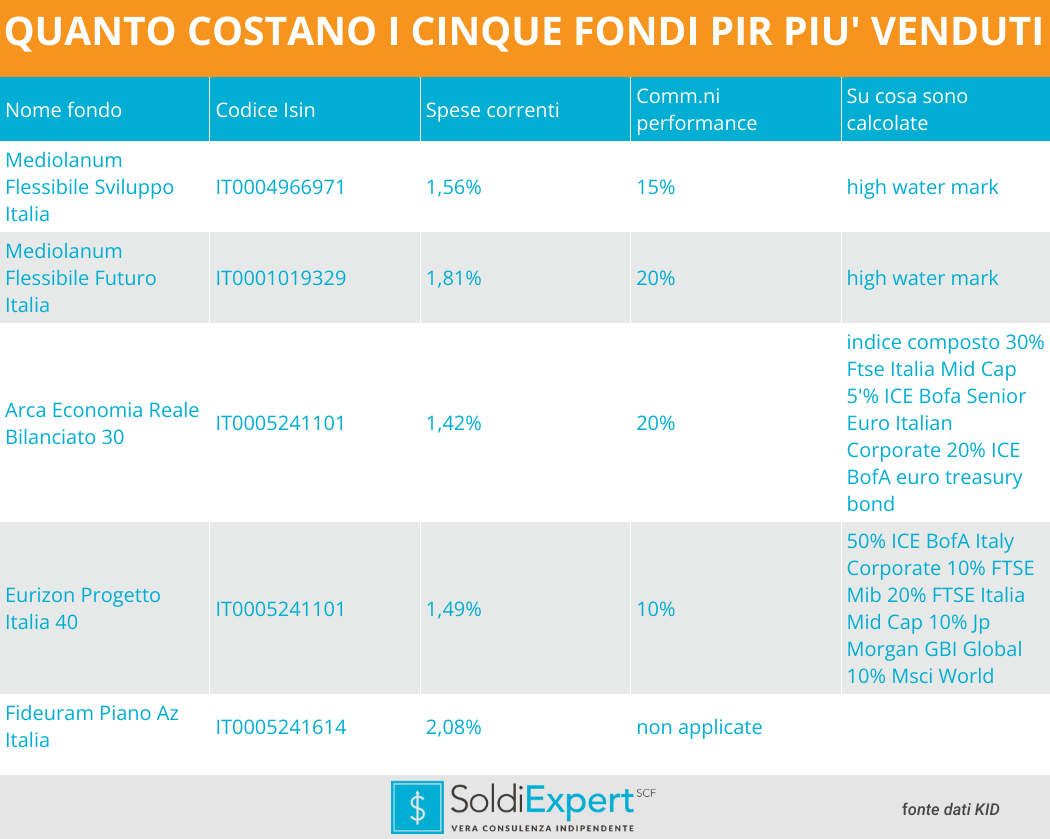

I cinque fondi PIR più venduti in Italia hanno spese correnti che variano dall’1,42% al 2,08% all’anno: tra gli svantaggi dei PIR i costi elevati. Ipotizzando di investire 40.000 euro (il massimo consentito all’anno) in cinque anni comporteranno costi certi all’investitore che oscillano tra i 2.840 e i 4.160 euro.

Le spese correnti che gravano sui fondi PIR

Le spese correnti rappresentano una misura dei costi ricorrenti nel tempo sostenuti dai sottoscrittori di un fondo, e relativi alle operazioni di investimento effettuate dalla società di gestione. Sono calcolate come rapporto, espresso in percentuale, tra il totale delle spese correnti e la media del NAV.

Nel totale sono compresi i costi di gestione, di amministrazione, legali, di revisione e di custodia. Sono escluse alcune altre voci di costo, come le commissioni di performance (dove presenti).

Le commissioni di performance applicate dal fondo PIR Mediolanum Flessibile Futuro Italia

Oltre alle spese correnti i fondi PIR possono essere gravati da altri costi eventuali, ovvero le commissioni di performance: un altro svataggio. Solo uno dei cinque fondi PIR più venduti in Italia non le applica, il Fideuram Piano Azioni Italia A (PIR) (IT0005245714). Tutti gli altri le prevedono, andando a decurtare ulteriormente il rendimento per l’investitore. Ogni società di gestione le calcola secondo determinati parametri.

Nel caso del fondo Mediolanum Flessibile Futuro Italia (codice ISIN IT0001019329) qualora il valore della quota sia aumentato e sia superiore al valore più elevato mai raggiunto a decorrere dall’1/1/2022 (High Water Mark Assoluto), la società accantona il 15% di tale variazione, ogni giorno al verificarsi della condizione di applicabilità. Il limite percentuale massimo di addebito delle provvigioni di incentivo è pari all’1% annuo.

esempio: quanto pago se investo su un fondo PIR cinque anni?

Nel caso di un investimento di 40.000 euro ipotizzando di investire nel fondo Mediolanum Flessibile Futuro Italia il costo potrebbe arrivare al 2,81% annuo. Nell’arco dei cinque anni necessari per usufruire del beneficio fiscale, un investitore che acquistasse il fondo Mediolanum Flessibile Futuro Italia per il massimo previsto ogni anno (40.000 euro) potrebbe arrivare a spendere 5620 euro nel quinquennio ovvero il 14% di quanto investito verrebbe sottratto dalle spese.

PIR in Italia bisogna passare dalla banca

Vediamo quindi i lati oscuri e negativi. Tra gli svantaggi dei PIR doversi rivolgere a un intermediario che vi venda un prodotto conforme. Non potete farvi un PIR direttamente rispettando i requisiti della normativa. In pratica potrete risparmiare e bypassare i costi dei fondi PIR compliant per usufruire dell’agevolazione fiscale ma la legge non consente il fai da te.

Non potete chiedere alla vostra Banca di mettere i titoli PIR “compliant”, ovvero “conformi” – cioè gli strumenti finanziari che posseggono i requisiti richiesti -, all’interno di un deposito titoli che vi consenta di usufruire delle agevolazioni previste. Un vero e proprio conto titoli dedicato al Piano Individuale di Risparmio. Ma al momento, nonostante questa possibilità sia prevista dalla normativa, non è praticamente possibile il fai da te e la maggior parte degli intermediari bancari non lo consente. Se in banca chiedete di crearvi un conto titoli che vi consenta di usufruire della normativa sui PIR sui titoli che volete acquistare direttamente rispettando i requisiti previsti, vi ascolteranno come un marziano.

Gli svantaggi del PIR assemblato

In pratica nessuna banca è attrezzata per i PIR nel caso si punti al fai da te e al risparmio amministrato: questo è un grande svantaggio. Per le cose semplici la normativa italiana non è mai molto precisa e attrezzata e nelle banche esiste anche un innegabile conflitto d’interesse sull’argomento. In effetti per le banche gestire questa sorta di deposito titoli speciale (che ha implicazioni anche fiscali), come direbbe il Commissario Montalbano “è una vera camurria”. Molto più facile vendere il “pacco” del PIR già confezionato dalla casa o da una società con cui si ha un accordo di distribuzione (e che retrocede laute commissioni).

investire nei pir conviene?

Se volete fare un Piano Individuale di Risparmio dovete passare da un intermediario che ve lo confezioni o venda il “sandwich” già fatto.

Quanto costa mediamente comprare un fondo col bollino PIR? Tra gli svantaggi dei PIR il costo di gestione che è di circa l’1,75% annuo e un discreto numero di questi fondi propone anche delle commissioni di ingresso massime del 2% oltre a commissioni di performance come abbiamo visto nella tabella dei fondi PIR più collocati in Italia.

Quanto occorre tenere in portafoglio un PIR come periodo minimo? E’ molto importante sapere che l’investimento in PIR, per godere dell’esenzione fiscale sugli utili, va mantenuto per almeno 5 anni: è sicuramente uno svantaggio dover aspettare di vendere quando il mercato magari è salito. Se acquistate un prodotto di questo tipo e vi pentite e volete smantellarlo, allora ritornate alla casella di partenza e perdete il beneficio fiscale.

Quindi se sottoscrivete un prodotto finanziario PIR compliant come un fondo o una polizza o una gestione è bene fare molta attenzione ai costi.

PIR un esempio pratico di vantaggi e svantaggi

Per assurdo, ma non troppo, per risparmiare il 26% di capital gain grazie a questo “giochino” potrebbe capitare anche che, se le cose vanno bene e l’investimento si rivaluta, quanto non pagate di tasse andrà a remunerare la vostra banca. Vantaggi economici per voi al netto di costi e benefici di aver sottoscritto un fondo PIR: nessuno!

Un esempio? Se un capitale di 100 si rivaluta in 5 anni del 25% grazie al PIR potreste risparmiare un 6,5% di tassazione che altrimenti porterebbe il vostro rendimento netto al 18,5% (non paghereste il 26% di tassazione sul capital gain). Ma per godere di questo vantaggio la vostra banca o assicurazione potrebbe chiedervi di pagare in questo quinquennio un 10% di costi commissionali! Risultato: per pagare meno tasse ne spendete di più in costi commissionali, che fanno a favorire la banca e i suoi venditori.

Il che ricorda una vecchia battuta di Beppe Grillo: “I commercialisti fanno sì che se dobbiamo pagare cinque milioni di tasse, ne paghiamo soltanto tre e diamo gli altri due a loro”.

piani individuali di risparmio: rendimento

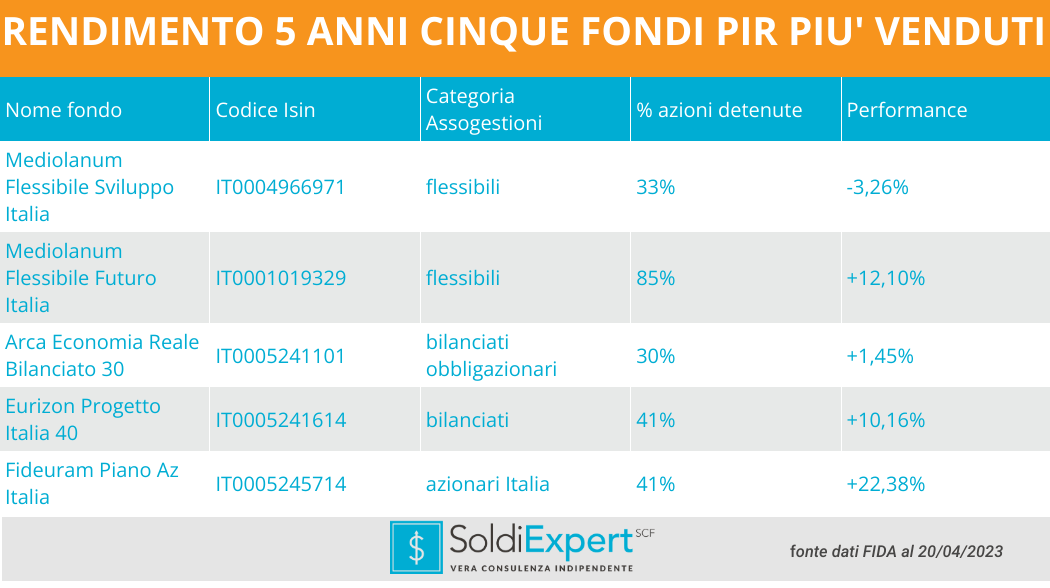

I cinque fondi PIR più collocati in Italia hanno ormai 5 anni di vita. E’ stato conveniente sottoscriverli? Quale è stato il rendimento dei piani individuali di risparmio? A metà aprile 2023 il fondo Mediolanum Flessibile Sviluppo Italia ha avuto nell’ultimo quinquennio un rendimento negativo (-3,26%) mentre l’altro fondo della banca il Mediolanum Flessibile Futuro Italia ha ottenuto una performance positiva (+12,10%).

Il fondo Arca Economia Reale Bilanciato Italia 30 ha un rendimento di poco superiore alla parità (+1,45%) mentre i fondi della scuderia di Intesa Sanpaolo Eurizon Progetto Italia 40 e Fideuram Piano Azioni Italia hanno ottenuto performance positive rispettivamente del +10,16% e +22,38%. Qualche numero per fare dei confronti: se aveste 5 anni fa acquistato un ETF che replica l’indice principale di Piazza Affari (Ftse MIB) avreste ottenuto un rendimento del 35,8% (il 26,5% al netto quindi della tassazione del capital gain sottraendo il 26% di tassazione), il 16,8% lordo se aveste investito sull’ETF che replica le società a piccola capitalizzazione (Ishares Ftse Italia MidSmall Cap) e nello stesso periodo le azioni mondiali (un ETF che replicava l’indice Msci World) il 64% lordo.

il BENEFICIO fiscale dei PIR MA CON MENO COSTI: alternative

Da queste riflessioni come avrete capito il PIR va valutato non solo guardando ai PRO ma anche ai possibili CONTRO che si potrebbero verificare per capire se è veramente lo strumento adatto alle esigenze dei singoli risparmiatori. E se questo investimento può essere migliorato. Il dialogo con un consulente finanziario (magari indipendente) che non ha alcun interesse economico sulla vendita di prodotti finanziari (avendo il divieto di prendere retrocessioni) può aiutare. Ed è possibile prenotare un appuntamento con uno dei consulenti finanziari autonomi di SoldiExpert SCF per approfondire e ottimizzare l’investimento anche dal punto di vista fiscale. Con un occhio però non solo al risparmio fiscale ma ai costi, ai rendimenti passati e alle alternative possibili.