Con il termine plusvalenza o capital gain (in italiano guadagno o utile in conto capitale) si intende la differenza se positiva tra il prezzo di vendita (o rimborso) di uno strumento finanziario (azioni, ETF, fondi, SICAV, obbligazioni, ecc.) e il prezzo di acquisto o sottoscrizione. Era ormai da qualche anno che la tassazione delle rendite finanziarie in Italia non subiva aumenti ma ecco arrivare una importante novità contenuta nella manovra finanziaria per il 2025: l’aumento della tassazione sulle criptovalute dal 26% al 33%. Ecco quindi una guida alla vecchia e nuova tassazione delle rendite finanziarie, per capire cosa è cambiato e cosa è invece rimasto invariato.

Che cos’è una plusvalenza (o capital gain)

La plusvalenza (o capital gain) è quindi in estrema sintesi una vendita in guadagno di uno strumento finanziario. Quando si vende uno strumento finanziario ad un prezzo superiore a quello di acquisto, si ha una plusvalenza (o capital gain). Si chiama così la differenza positiva tra il prezzo di acquisto e quello di vendita di un titolo.

Un esempio pratico su quando si genera una plusvalenza (o un capital gain)

Per comprendere meglio il concetto di plusvalenza o capital gain, visto che i due termini sono sinonimi, un esempio pratico è d’aiuto.

Supponiamo di acquistare 1.000 azioni a 1 euro ciascuna e, dopo 10 anni, di vendere le azioni a 2 euro ciascuna. In questo caso, la plusvalenza (o capital gain) è di 1.000 euro. Il valore dell’azioni è raddoppiato: abbiamo realizzato una plusvalenza (o un capital gain, un guadagno in conto capitale).

Vendendo un titolo in guadagno si realizza una plusvalenza (o capital gain) poiché il valore delle azioni è aumentato rispetto al prezzo di carico iniziale. Tuttavia, è importante notare che questa plusvalenza è latente finché non si vende effettivamente l’investimento. Si passa dalla plusvalenza latente alla plusvalenza vera e propria nel momento in cui la differenza positiva tra valore di un titolo e prezzo di carico viene invece realizzata. Essendosi essa a questo punto tradotta in una vera e propria entrata, è normalmente anche soggetta a tassazione. Ma questo come vedremo dipende molto dai regimi fiscali in cui sta operando il risparmiatore.

Plusvalenza (capital gain) latente o realizzata: quando scatta il prelievo fiscale

Finché la plusvalenza (o capital gain) è latente, nulla viene tassato nel regime del risparmio amministrato (ma in quello del gestito sì). Tutto ciò lo trovate approfondito nella guida Salvafisco, scaricabile gratuitamente.

Nel regime del risparmio amministrato la tassazione scatta solo quando la plusvalenza viene realizzata, dando luogo ad un guadagno in conto capitale. Quando si vendono azioni a valori maggiori rispetto a quelli di acquisto parte del guadagno va allo Stato che preleva parte del capital gain quindi dell’utile conseguito.

Plusvalenza (capital gain): come viene tassata oggi?

Dal 1° luglio 2014, con l’entrata in vigore dell’attuale regime di tassazione delle rendite finanziarie (Decreto-legge 66/2014 del 24 aprile), in Italia si paga una tassazione del 26% su ogni plusvalenza ottenuta sui seguenti strumenti finanziari: azioni, fondi, ETF ed obbligazioni (ad esclusione di quelle che non beneficiano di una tassazione agevolata).

Nel regime del risparmio amministrato la tassazione e il pagamento della plusvalenza o capital gain viene gestito automaticamente dagli intermediari finanziari che agiscono come sostituti d’imposta. Questi intermediari (banche, compagnie assicurative, società di gestione…) liquidano al cliente sul suo conto l’importo realizzato al netto di quanto dovuto allo Stato.

La tassazione della plusvalenza sui titoli di Stato

Sulla tassazione dei titoli di stato: quello che devi sapere è che beneficiano di aliquote di una tassazione agevolata le plusvalenze sui titoli di Stato italiani e i titoli equiparati (titoli di stato di Paesi esteri che fanno parte della white list). Nel caso di capital gain su BTP, BOT, CCT e CTZ è prevista un’aliquota del 12,5%.

Il capital gain sui titoli di stato si paga sempre?

Le plusvalenze (o capital gain) sui titoli di Stato possono essere compensate con le minusvalenze pregresse realizzate dall’investitore non solo su titoli di Stato ma anche azioni, altre obbligazioni, ETF e fondi comuni di investimento.

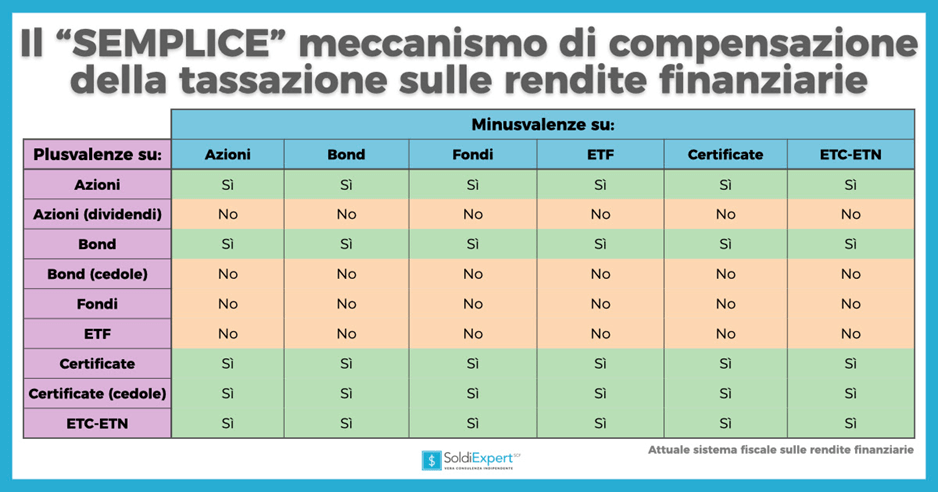

La compensazione plusvalenze-minusvalenze è possibile oggi solo con plusvalenze realizzate da prodotti finanziari che producono i cosiddetti redditi diversi. Quindi come spiegato nella guida Salvafisco la plusvalenza (o capital gain) su azioni è compensabile con minusvalenze pregresse su titoli di Stato, obbligazioni, ETF e fondi comuni di investimento. Ma la plusvalenza su ETF e fondi comuni di investimento non è compensabile con minusvalenze conseguite su azioni, obbligazioni, ETF, fondi comuni di investimento e titoli di Stato. Un vero rompicapo come evidenziato nella tabella sottostante.

Ambiti di applicazione e regimi fiscali della plusvalenza in Italia

In Italia il regime di tassazione della plusvalenza finanziaria (o capital gain) è diverso a seconda della tipologia dell’investimento effettuato.

Ci sono tre regimi di tassazione: il regime del risparmio amministrato, il regime del risparmio gestito e il regime fiscale delle polizze. Quest’ultimo è il più equo e interessante come spiegato in modo approfondito nella guida Salvafisco.

Per il contribuente, quest’ultimo regime rientra ai fini fiscali nel regime previsto per i prodotti assicurativi di tipo vita con vantaggi fiscali maggiori rispetto a quelli di una gestione patrimoniale.

La tassazione sulla plusvalenza (capital gain) nei prodotti assicurativi di tipo vita viene differita al momento in cui si decide di riscattare la polizza. Non si viene tassati sui guadagni maturati di anno in anno come nel risparmio gestito o appena realizzato come nel risparmio amministrato.

In caso di riscatto del valore della polizza, l’imposta sulla plusvalenza (capital gain) viene pagata solo sulla differenza tra il valore liquidato e i premi pagati dal cliente.

In questo regime le minusvalenze non scadono mai. A differenza, invece, di quello del risparmio amministrato e gestito. In questi due regimi il risparmiatore ha solo quattro anni per recuperare le minusvalenze e nemmeno su tutti gli strumenti finanziari. Ma come vedremo qualcosa potrebbe cambiare.

Quali paesi europei non applicano la “capital gain tax”?

La tassazione delle plusvalenze finanziarie varia notevolmente in Europa. Alcuni paesi non applicano tasse sulle plusvalenze finanziarie, come Svizzera, Belgio, Lussemburgo, Slovacchia, Repubblica Ceca e Turchia. In media, gli stati europei tassano le plusvalenze al 19,5%, ma ci sono alcune eccezioni. Ad esempio, la Danimarca ha l’aliquota più alta, con il 42%, seguita da Finlandia (34%) e Irlanda (33%).

La discutibile tassazione oggi delle plusvalenze (capital gain)

In tema di tassazione sul risparmio, l’attuale regime è veramente folle e porta la tassazione reale ai massimi livelli in Europa. Un esempio è la tassazione sui fondi e sugli ETF che prevede da molti anni la non compensazione delle perdite nel caso di plusvalenze sugli stessi strumenti, perché il “legislatore” distingue fra redditi di capitale e redditi diversi in modo molto curioso e penalizzante per il risparmiatore.

Se si chiude un operazione in profitto (capital gain) lo Stato oggi si prende anche oltre un quarto dei guadagni nel caso di sottostante azionario o obbligazionario non governativo europeo, se perdi cavoli tuoi…

Come cambierà il regime fiscale sulla tassazione delle criptovalute

La nuova manovra finanziaria approvata dal Consiglio dei Ministri prevede che a partire dal 2025 sarà aumentato dal 26% al 33% il prelievo sulle chiusura in profitto di operazioni in criptovalute.

Rimarrà invece invariato al 26% l’investimento chiuso in profitto su ETP (exchange traded products) che consentono di investire indirettamente in criptovalute. Sono strumenti finanziari gli ETP che nella consulenza personalizzata di SoldiExpert SCF inseriamo su richiesta e se hanno un profilo adatto ai clienti che sanno cosa sono e come funzionano le criptovalute.

Come costruire un portafoglio fiscalmente efficiente oggi

È essenziale comprendere come funzionano e come vengono tassate le plusvalenze e il capital gain per pianificare gli investimenti finanziari in modo efficiente. Un portafoglio costituito solo da fondi o solo da ETF non è fiscalmente efficiente. Bisogna inserire anche titoli diretti (come azioni e obbligazioni). E il tuo portafoglio è fiscalmente efficiente o può essere migliorato? Chiedi un check-up gratuito o scarica la guida alla tassazione sulle rendite finanziarie.