Quando la Banca Centrale Europea ha annunciato a dicembre 2022 che avrebbe presto iniziato a ridurre il proprio bilancio, tutti gli occhi si sono rivolti all’Italia. Quello che sembrava un azzardo morale, ovvero investire in BTP, si è invece rivelata una decisione finanziaria che ha pagato.

Con uno dei più grandi programmi di finanziamento dell’Eurozona, Roma rischiava di essere la prima vittima della riduzione degli acquisti di debito della banca centrale e vedeva salire i suoi costi di prestito. Invece Roma ha sorpreso l’Europa: i titoli di Stato italiani hanno battuto tutti.

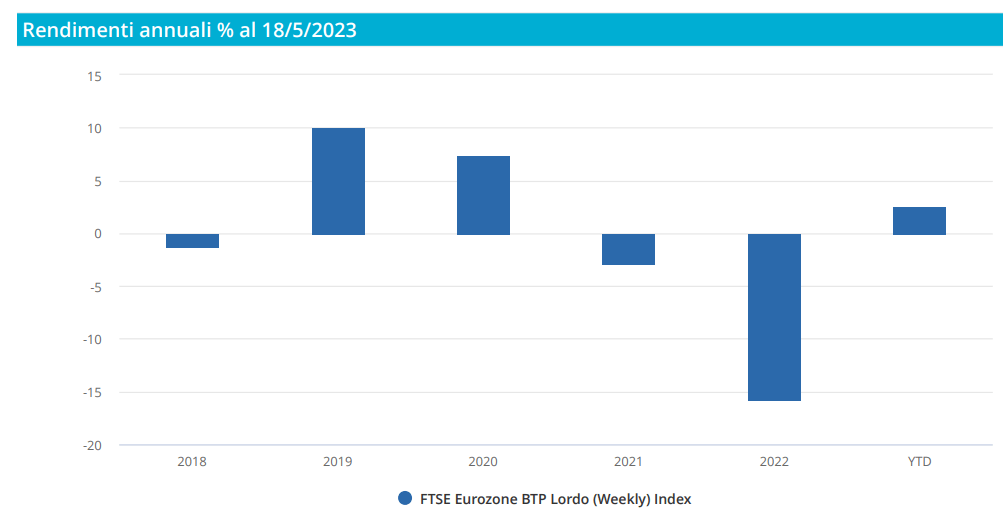

E a ben vedere anche se la percezione è opposta per ragioni che non è argomento di questa analisi approfondire negli ultimi 10 anni un paniere di titoli di Stati italiani ha mostrato 8 anni su 10 un comportamento migliore di quello dei governativi europei, generando un rendimento nettamente migliore e più che doppio come rendimento medio annuo (il 2,1% contro lo 0,8%) con un rischio massimo (drawdown) del tutto simile nella fase peggiore (-22%).

E nettamente migliore del Bund tedesco che se guardiamo i freddi numeri ci dicono che ha avuto addirittura dal gennaio 2013 a maggio 2023 un rendimento negativo non solo reale ma anche nominale.

Investire in BTP oggi: una scelta che ha pagato

Da quando la BCE si è sfilata dall’acquisto del debito italiano, sospendendo gli acquisti, il tasso decennale italiano è sceso dal 4,71% al 4,27%. I titoli di Stato italiani hanno registrato una performance del 3,5%, battendo di gran lunga i principali omologhi. Quella degli OAT francesi ha infatti raggiunto solo il 2,6% e quella dei Treasury statunitensi o dei Bund tedeschi il 2,2%.

Altro segno di questo sorprendente stato di grazia, le emissioni di BTP sono andate senza intoppi nonostante gli alti volumi offerti. L’Italia si è persino concessa il lusso di essere l’unico Paese a vedere diminuire nel periodo il suo spread decennale (la differenza dei tassi) con la Germania. Passato dai 214 punti base di inizio gennaio ai 188 punti base attuali.

Come spiegare che, nonostante il violento rialzo dei tassi di riferimento da parte della Banca Centrale Europea e la riduzione dei suoi interventi sui mercati, il debito italiano regga così bene?

Il Next Generation EU sostiene gli investimenti in BTP

Un primo elemento di risposta è europeo. Anche se Roma ha forti esigenze di finanziamento, l’Italia è stata in grado di ridurre il suo programma di emissione di debito grazie ai fondi di Bruxelles.

Il Paese è attualmente il primo beneficiario del piano di ripresa NextGeneration EU. E la presidente del consiglio, Giorgia Meloni, ha scelto di stare nettamente dalla parte dell’Unione Europea, che garantisce il mantenimento di questa manna.

“Vediamo che il gioco della domanda e dell’offerta è diventato un po’ meno importante di prima nella determinazione dei prezzi – ha dichiarato Frederik Ducrozet di Pictet Wealth al quotidiano Les Echos – Gli investitori guardano piuttosto ai punti di forza del Paese per investire sui BTP. Offre una remunerazione allettante e i temuti rischi, soprattutto politici, non si sono concretizzati”.

E anche se da marzo ha ridotto ancora di più le sue acquisizioni di debito, la BCE si si è dimostrata pronta a difendere l’Italia da chi pretenderebbe di speculare sul suo debito al ribasso.

In particolare, ha aumentato la quota di reinvestimenti dal suo programma di acquisto di emergenza pandemica (PEPP) in obbligazioni italiane quando necessario. E ha messo a punto il suo strumento anti-frammentazione, chiamato TPI, la cui stessa esistenza sembra dissuasiva.

Conviene investire in BTP? Il ruolo delle famiglie

Per saldare il proprio debito, Roma può però, soprattutto, contare su un bene importante: le famiglie italiane. “Con l’aumento dei tassi di interesse, i privati hanno iniziato ad acquistare BTP in modo spettacolare – testimonia Cyril Regnat di Natixis – In meno di un anno sono passati da detenere titoli italiani per 150 miliardi di euro a 213 miliardi. Ciò ha più che compensato il ritiro della BCE”.

Il Tesoro italiano ha quindi ancora qualche margine di manovra. “La storia dimostra che gli investitori privati sono stati in grado di detenere fino a 300 miliardi di euro“, continua Cyril Regnat.

Segni di debolezza sugli investimenti in BTP

Tuttavia, questa resistenza italiana potrebbe mostrare segni di debolezza nel medio periodo. In primo luogo, perché gli acquisti di debito delle famiglie mascherano una mancanza di appetito tra gli investitori professionali.

“Roma dovrà convincerli a tornare a comprare i suoi titoli quando finiranno gli investimenti dei privati. Soprattutto se la BCE deciderà di fermare i reinvestimenti legati al PEPP” avverte il gestore di Natixis.

Un altro vento contrario arriva dalla fine dei TLTRO, programma di prestiti a lungo termine concessi dalla BCE alle banche a condizioni molto vantaggiose. Questa manna ha potuto essere utilizzata in parte dalle banche per acquistare BTP e guadagnare sulla differenza di tasso. Una strategia che gradualmente svanirà.

Tassi in agguato e il rischio di mercato di investire in BTP oggi

Infine, il rialzo dei tassi arriverà, negli anni, ad aumentare il peso del debito italiano. E la crescita dell’economia potrebbe non essere sufficiente a compensare questo aumento. Questa minaccia non sembra preoccupare eccessivamente S&P Global Ratings, che ha mantenuto il rating dell’Italia a BBB con outlook stabile. Fitch ha la stessa visione della solvibilità del paese. Moody’s invece che aveva in calendario l’aggiornamento del rating sul debito italiano per il 19 maggio lo ha fatto slittare.

Ma nelle scorse settimane l’Italia le stime della Commissione Europea in merito alla crescita del Pil per il 2023 hanno sorpreso molti analisti ed economisti perchè l’Italia è vista crescere del 1,2% quest’anno. Più della media europea (+1,1% e molto più di Francia, +0,7% e soprattutto Germania +0,2%).

quanto investire in BTP

Un investitore che non ha una visione catastrofica sul futuro dell’Italia e che non teme più di tanto l’eventuale downgrade delle agenzie di rating sul debito italiano potrebbe avere solo questo asset in portafoglio e dormire sonni tranquilli? E se invece di farla difficile un investitore comprasse solo BTP?

E’ da un punto di vista finanziario ragionevole per una persona che vuole essere prudente investire tutto il suo capitale in titoli di un unico emittente con un livello di rating un gradino sopra l’investment grade?

Secondo SoldiExpert SCF no. Anche se fosse un emittente tripla A, non consiglieremmo mai come società di consulenza indipendente di mettere tutto il capitale su un unico emittente.

Conviene investire in BTP?

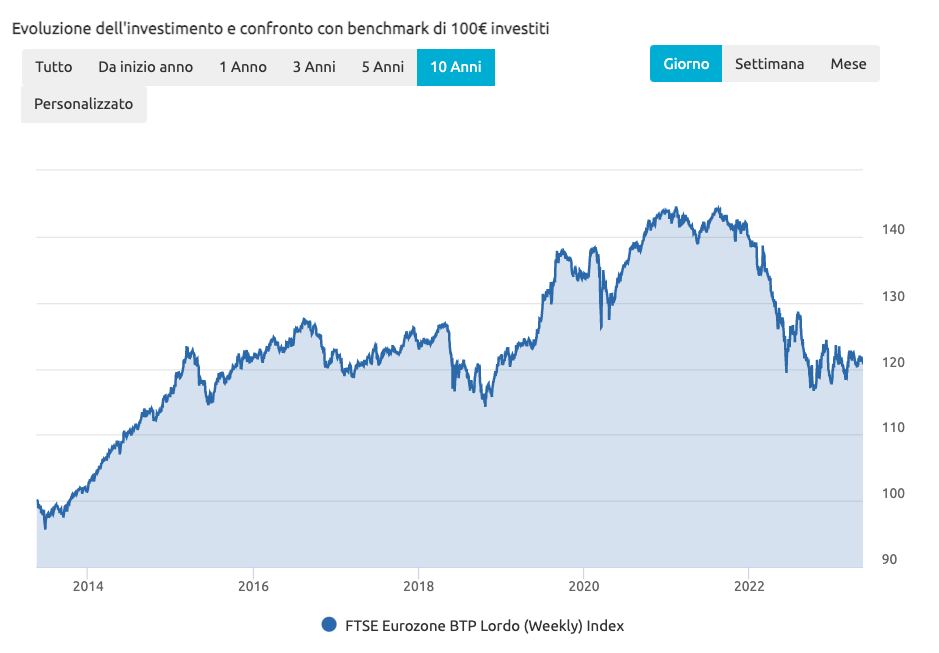

Il FTSE Eurozone BTP Lordo (Weekly) Index è un indice obbligazionario che misura la performance dei titoli di Stato italiani a lungo termine. In particolare, l’indice segue il rendimento dei BTP (Buoni del Tesoro Poliennali) emessi dal governo italiano con scadenza di almeno 7 anni . Il termine “Lordo” indica che l’indice include anche i pagamenti degli interessi, senza considerare eventuali tasse o commissioni applicate. L’indice viene aggiornato settimanalmente e rappresenta un importante indicatore della salute del mercato obbligazionario italiano.

Come si vede dal grafico sottostante investire in BTP negli ultimi 10 anni è stata una scelta quasi sempre redditizia. Almeno fino ad agosto 2021 quando con l’aumento progressivo e molto rapido dei tassi di interesse in conto capitale chi ha comprato BTP ha annullato i guadagni degli ultimi quattro anni.

Se da inizio anno la performance dei BTP è positiva come si vede nel grafico, sia nel 2022 sia nel 2021 chi ha investito esclusivamente nel debito italiano e fosse stato costretto a rientrare dal suo investimento avrebbe perso un quinto di quanto investito.

L’indice dei Btp ha avuto una volatilità del 20% circa: questo significa che il detentore di un tranquillo titolo di stato italiano ha visto il capitale, nel momento peggiore, scendere di 20 punti percentuali.

L’importanza della diversificazione anche quando gli investimenti sono in BTP

Recentemente abbiamo parlato in modo positivo di alcune emissioni come quella del BTP Italia con il suo scudo anti-inflazione al lordo del discorso rischio e diversificazione emittente e Paese. Un investimento secondo noi da preferire a possibili investimenti alternativi. Tra parcheggiare i soldi su un conto deposito e investire in un BTP (anche a tasso fisso) per noi non c’è gara come abbiamo spiegato.

Siamo assolutamente convinti come società di consulenza indipendente che non si investe mai su un unico emittente perché quello che è sicuro oggi (fossero anche i Bund tedeschi con il massimo merito creditizio) domani potrebbe non esserlo più e quindi bisogna continuamente cambiare e adattarsi e soprattutto ragionare in termini globali, ovvero dare un respiro internazionale al proprio portafoglio obbligazionario spaziando su tutti i temi e le opportunità di investimento. Diversificando i rischi sia a livello di emittenti sia a livello di duration, scadenze e meccanismi di indicizzazione.

Stando bene attenti alle correlazioni: comprare BTP e pensare di diversificare il rischio comprando obbligazioni di banche italiane è quasi un ossimoro. Visto che le banche italiane hanno soprattutto in pancia i BTP.

Un portafoglio obbligazionario diversificato come quelli che possiamo proporre nella consulenza una tantum o nella consulenza continuativa può offrire un maggior controllo del rischio e della volatilità rispetto a concentrare l’investimento su un unico asset. Il controllo del rischio e della volatilità del portafoglio è qualcosa che chi investe, impiegando i risparmi per la propria serenità futura o quella della propria famiglia non dovrebbe mai perdere di vista come obiettivo.