Dove investire la liquidità? Meglio farsi sedurre dal fascino antico dei BTP o dei conti deposito, i cui rendimenti sono risaliti? Liquidabilità, tassazione del guadagno, imposte di successione: sono tante le differenze che rendono uno strumento più adatto dell’altro a seconda dei casi.

Considerati per molti anni un rifugio sicuro per i risparmi delle famiglie, i titoli di Stato come le obbligazioni dal 2014 hanno visto i rendimenti per molto tempo ridursi sempre di più. Fino ad arrivare a zero (o sottozero, nel caso per esempio dei titoli tedeschi e svizzeri) nel 2021. Così anche i rendimenti dei conti deposito si sono smagriti, rendendo assai poco fruttuoso per anni parcheggiare la liquidità.

Ora che i tassi sono risaliti gli investitori sono tornati sul tema a riflettere su BTP o conto deposito: come investire la liquidità oggi?

BTP e conti deposito, torna l’interesse

Nell’ultimo anno i rendimenti obbligazionari hanno ripreso a crescere beneficiano sia i BTP sia i conti deposito. Nel corso del 2021 e del 2022 complice anche l’inflazione le banche centrali di tutto il mondo, a partire dalla Fed statunitense, hanno infatti iniziato ad alzare i tassi a livelli sempre più alti. Il motivo? Combattere l’inflazione, che in pochissimo tempo è arrivata a sfiorare, se non a superare, il 10% su base annua.

Su BTP e conti di deposito i rendimenti subiscono l’impatto diretto dei tassi e per gli investitori potrebbe essere tornato il momento di rivedere le scelte effettuate in passato.

conti deposito: fioccano le offerte

Basta in effetti cercare sulla Rete o trovare sui media più disparati offerte e réclame di banche (talvolta anche sconosciute anche agli stessi addetti ai lavori) che si offrono tramite i conti deposito di intercettare i vostri risparmi in cambio di un rendimento meno “stitico” di quello comunemente offerto sui conti correnti.

Offerte apparentemente seducenti di rendimenti fino al 4% annuo (maggiore è il tempo di deposito, maggiore è il rendimento promesso) per chi vuole avere un ritorno dai propri risparmi senza pensieri e senza fronzoli.

Sono tornati a essere un affare i conti deposito? La nostra risposta è più no che sì. Meglio BTP o conto deposito?

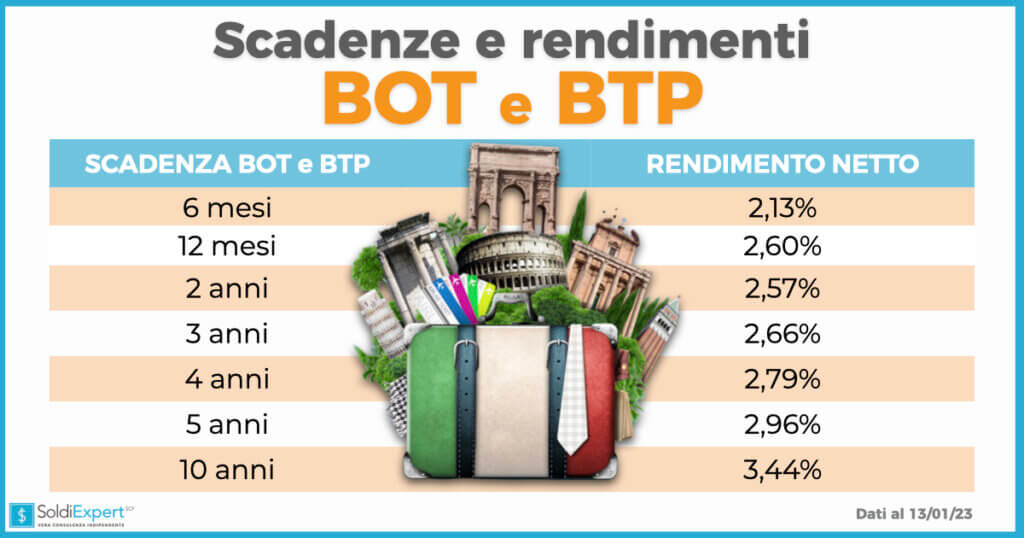

BOT e BTP rendimenti netti a confronto

Perchè i conti deposito non sono tornati a essere un affare lo spieghiamo in sintesi con questa tabella. Molto banalmente, indica a ieri i rendimenti NETTI offerti dagli stessi titoli di Stato italiani più popolari a tasso fisso (Bot per le scadenze a brevissimo e BTP per quelli a medio e lungo termine).

sulla tassazione Meglio btp del conto deposito

Per i contribuenti individuali, gli interessi sui titoli di Stato vengono tassati al 12,5%, un’aliquota agevolata rispetto a quella prevista per gli altri titoli emessi sui mercati finanziari, che è più del doppio (26%) come per i rendimenti dei conti deposito e dei conti correnti. Un vantaggio non indifferente che hanno i titoli governativi italiani (e non solo perché questa aliquota vale per tutti i titoli di Stato e assimilabili, come quelli di organizzazioni internazionali sovranazionali tipo World Bank, Bei, Birs…) e si comprende facilmente anche il motivo.

Se si deve scegliere in base alla diversa tassazione meglio i BTP del conto deposito: il fisco preleva il 12,5% di capital gain sul BTP contro il 26% di tasse che gravano sugli interessi del conto deposito.

Il nostro Paese è fra quelli in rapporto alla potenza economica che ha uno dei debiti pubblici più alti al mondo e incentivare anche in questo modo qualcuno a prestargli denaro è un’arma che si gioca da anni.

Non è in verità il solo Paese a farlo, perché c’è chi usa il “doping fiscale” ben più di noi, perché se foste, per esempio, cittadini bulgari, greci, croati, irlandesi, lettoni o sloveni avreste l’esenzione totale sulle plusvalenze ottenute dall’investimento in titoli governativi. E se foste ciprioti, ve la cavereste con il 3%.

All’opposto, non vi converrebbe essere cittadini danesi dove lo Stato si prende un bel 42,5% di aliquota sulle plusvalenze sui titoli di Stato (e non solo sui titoli di stato ma anche sulle azioni), ma ciò nonostante secondo diverse ricerche come il World Happiness Report sono fra i Paesi più felici al mondo.

quanto rendono i BTP

Ma torniamo alla tabella che rappresenta la curva dei rendimenti e potete trovare sempre aggiornata per esempio qui (ma con i rendimenti al lordo dell’aliquota del 12,5% che vanno quindi detratti).

Cosa ci dice questa tabella sopra? Che se volete oggi (13 gennaio 2023 ma con il link sopra potete sempre fare questo calcolo) acquistare, per esempio, un BTP con scadenza fra 2 anni potete ottenere un 2,57% netto e uno a 5 anni del 2,96% netto.

Immaginate di avere 20.000 euro da impiegare e con questi rendimenti significa che possono diventare 20.900 euro circa nel novembre 2024 o circa 23.000 euro nel novembre 2027 (qui trovate un calcolatore online dei rendimenti, nel caso vi servisse).

Certo, dovrete pagare una commissione di transazione per acquistarli, ma se avete un conto titoli già aperto (alcune banche e sim lo offrono anche gratuitamente), c’è da togliere un costo dai zero euro ai 20 euro per la transazione, in base alle condizioni offerte dalla vostra banca. Noccioline.

Tassazione e Imposte: Conti Deposito vs BTP

Fate ora un confronto con la maggior parte dei conti deposito reclamizzati e vi accorgerete che, in realtà, quanto offerto e stra-pubblicizzato non riesce quasi mai ad eguagliare questi rendimenti, tenendo conto nel confronto di tutti gli aspetti, pro e contro.

Vediamoli. Innanzitutto, va ricordato, infatti, che i tassi pubblicizzati sui conti deposito sono soggetti a una tassazione del 26% contro il 12,5%, come abbiamo visto, dei BTP. Tutte e due le forme di impiego scontano l’imposta di bollo dello 0,2% e qui il confronto non vede un vincitore, salvo che l’offerta sul conto deposito non contempli il caso (una volta più comune, oggi più raro) che la banca la rimborsi totalmente.

Liquidabilità e condizioni dei conti deposito

Vi è poi una delle questioni più importanti da evidenziare nel confronto.

La liquidabilità. Meglio i BTP di un conto deposito vincolato sul fronte della liquidabilità dell’invesTimento. La maggior parte delle offerte sui conti deposito condizionano il rendimento offerto a delle condizioni. Per esempio, che la somma non sia svincolabile e questo significa che se avete optato, magari, per il tasso allettante a 1 anno e fra 6 mesi quei soldi vi servono per l’affare della vostra vita non potete metterci le mani sopra e dovete aspettare la fine del vincolo.

Alcune offerte sui conti deposito prevedono la possibilità di svincolare anticipatamente, ma in quel caso la maggior parte non vi pagherà un cent di interessi per tutto il tempo che gli avete prestato i soldi. Poi vi sono, a volte, altre condizioni “furbette” che alcune banche e reti si inventano per attirare la nuova clientela “novizia”, come offrire un tasso elevato sulla giacenza della liquidità, ma per un periodo limitato e/o condizionare questa offerta chiaramente “civetta” alla sottoscrizione di fondi d’investimento offerti dalla stessa banca o rete, dove quello che con una mano ti danno, in questo modo, con l’altra se lo riprendono al “cubo”.

il bello dei BTP: smetto quando voglio

Se acquistate un titolo di Stato, alla mala parata, se vi servono proprio i soldi prima della scadenza potete comunque liquidarli sul mercato. Potreste anche venderli a un prezzo inferiore a quello d’acquisto se lo fate prima della scadenza (quando i titoli saranno rimborsati a 100) e rimetterci dei soldi, ma questa exit strategy esiste sempre. E va considerata nel confronto.

Sul fronte del rischio, meglio i BTP del conto deposito. Riguardo il rischio di detenere soldi su un conto deposito di una banca italiana al confronto di avere titoli di Stato italiani, la bilancia favorevole pende a favore dello Stato sovrano evidentemente (nel passato abbiamo visto banche locali che offrivano conti deposito ad alto rendimento che sono finite “risolte”) e a questo si aggiunge il fatto che su un conto corrente o deposito la garanzia sui depositi non è illimitata, ma il Fidt (Fondo Interbancario di Tutela) garantisce una copertura fino a 100.000 euro per correntista.

>>Il tuo portafoglio è robusto, adeguato e paghi il giusto? Richiedi una consulenza senza impegno<<<

tasse di successione e BTP: non si pagano

Conviene acquistare un BTP Italia o un conto deposito? Se dovessimo pensare al dopo di noi e alle tasse di successione nessun dubbio: meglio BTP del conto deposito. L’evento paradiso è nel caso dei titoli dello stato italiano tax free per gli eredi. Ci sono infatti ulteriori fattori da considerare sui titoli di Stato, se vogliamo fare il confronto con i conti deposito (e l’obiettivo di questa breve analisi è circoscritta sia chiaro solo ed esclusivamente a questo confronto e lungi da me considerare i titoli di Stato l’investimento migliore o universale per il risparmiatore italiano) e fra questi che i titoli di Stato godono di alcuni ulteriori vantaggi come il fatto che per legge non rilevano ai fini dell’imposta di successione. Sono totalmente esenti (e non come le obbligazioni che la vostra banca vi vuole magari consigliare in sostituzione).

E inoltre (ma qui parliamo di sottigliezze) se comprate un titolo di Stato per esempio a 94 e alla scadenza vi sarà rimborsato 100 su quei 6 punti percentuali il 12,5% di capital gain potreste non pagarlo se avete minusvalenze pregresse (da usare entro massimo 4 anni come data di scadenza).

conti deposito o BTP: COSA CONVIENE DI PIU’?

Con tutto questo, naturalmente, i conti deposito non vanno certo demonizzati e possono avere anche il loro perché per esigenze specifiche, per parcheggi magari temporanei (gestione magari minima della tesoreria) valutando naturalmente sempre la solidità dell’istituto proponente e l’adesione al Fidt (qui, in verità, ci sarebbe anche da cavillare sulla copertura reale di questo “paracadute” e se è veramente capiente, ma non ti voglio fare venire il mal di testa).

Alla domanda, quindi, “i conti deposito convengono?” fate i confronti usando questi parametri e abbiamo provato a rispondere facendo un confronto il più possibile sensato con strumenti a tasso fisso, escludendo volutamente i BTP collegati all’inflazione o ETF di qualsiasi tipo).