Molti investitori non conoscono i rischi conti deposito e considerano questi strumenti come opzioni “sicure”, attratti dalla prospettiva di una gestione efficiente della liquidità a breve termine. Tuttavia, è cruciale comprendere che, sebbene possano essere strumenti utili per la liquidità a breve, i conti deposito non sono adatti per investimenti prolungati nel tempo, avendo in genere rendimenti inferiori.

È fondamentale tenere presente che, come qualsiasi forma di investimento, sottovalutare i rischi conti deposito potrebbe compromettere significativamente il rendimento dell’investimento effettuato (se non annullarlo del tutto!). In questo contesto, esploreremo dettagliatamente i rischi associati ai conti deposito e le considerazioni cruciali per gli investitori alla ricerca di opzioni finanziarie più consapevoli e redditizie.

Come funziona un conto deposito?

Quando si apre un conto deposito, viene “depositata”, cioè, versata una somma di denaro da parte del cliente alla banca, la quale si impegna a restituirla a scadenza (se vincolato) oppure liberamente (se libero), aggiungendo gli interessi maturati fino a quel momento.

Ci sono infatti due tipi di conto deposito, vincolato o libero e la differenza tra loro sta proprio nella possibilità di ritirare liberamente le somme depositate.

Conto deposito libero

Con il conto deposito libero, è possibile prelevare o versare denaro, di qualunque importo, in ogni momento senza penali. In questo caso, non esiste una durata prefissata.

È la soluzione per chi ha necessità di avere rapidamente accesso alle somme depositate.

Conto deposito vincolato

Con il conto deposito vincolato, invece, il cliente si impegna a mantenere le somme fino alla scadenza stabilita (ad esempio, 12, 24 o 36 mesi); in alcuni casi, non c’è alcuna possibilità di svincolo, neanche parziale, fino a scadenza.

In altri casi, lo svincolo anticipato è possibile ma sostenendo costi aggiuntivi oppure si perdono gli interessi maturati fino a quel momento. Altre banche permettono di svincolare le somme depositate prima della scadenza senza perdere gli interessi maturati (riconoscendo il tasso per il tempo in cui il deposito è rimasto in essere).

Rischi contI deposito: da chi sono garantiti?

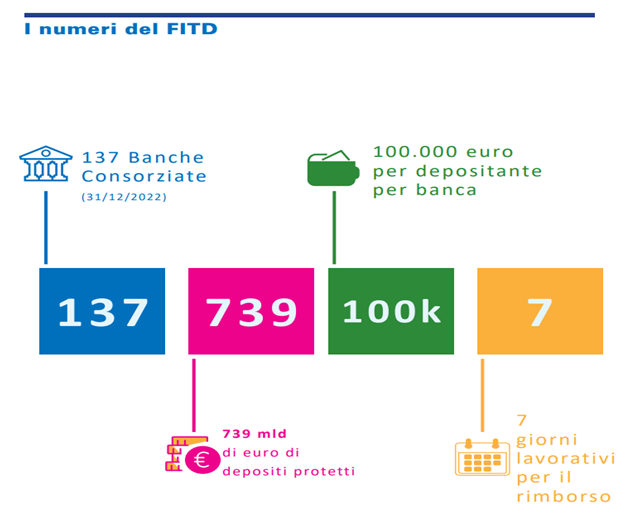

Per coprirsi dall’eventualità di non essere in grado di far fronte ai rischi conti deposito e, in particolare, al rischio di controparte (e quindi non riuscire a restituire ai depositanti il loro denaro), le varie banche aderiscono al Fondo Interbancario di Tutela dei Depositi (FITD), che garantisce a ciascun cliente una copertura fino a un massimo di € 100.000,00.

Quindi fino a questa somma i soldi sui depositi sono al sicuro? In teoria sì. Ma c’è sempre un ma.

Parcheggiare i soldi su un conto deposito è una scelta che non si può prezzare a rischio totalmente zero perché, al di là di quello che si dice delle garanzie offerte dal FITD fino a 100.000 euro sui conti correnti, c’è sempre da sperare che non salti mai una banca grossa (e questo non accada in un brutto momento finanziario), perché il salvataggio da parte delle altre banche non è assolutamente detto che andrà sempre bene se dovesse verificarsi qualche intoppo o problema serio.

I limiti della garanzia che copre i rischi conti deposito

Per salvare una banca in difficoltà il meccanismo della garanzia dei depositi prevede, infatti, che tutte le altre banche aderenti al sistema prestino soccorso versando pro quota una cifra per coprire il “buco”.

E si comprende bene che, se dovesse succedere qualcosa di particolarmente grave, visti i bilanci tirati già di diverse banche, tutto questo meccanismo potrebbe avere qualche difficoltà di applicazione.

Fino a oggi ha funzionato perché a “saltare” sono state o banche piccole oppure si è proceduto a dei salvataggi da parte del sistema bancario o direttamente dallo Stato (ultimi i casi di MPS e Carige) o pilotati nel passato dalla Banca d’Italia ma è sempre più evidente la difficoltà del sistema bancario di salvare tutti e tutto come dello Stato italiano di poter nazionalizzare qualsiasi banca senza evitare di finire nel mirino della Commissione Europea e non incorrere nella procedura di infrazione per “aiuti di Stato”.

Struttura e investimenti del FITD: linee guida e obiettivi

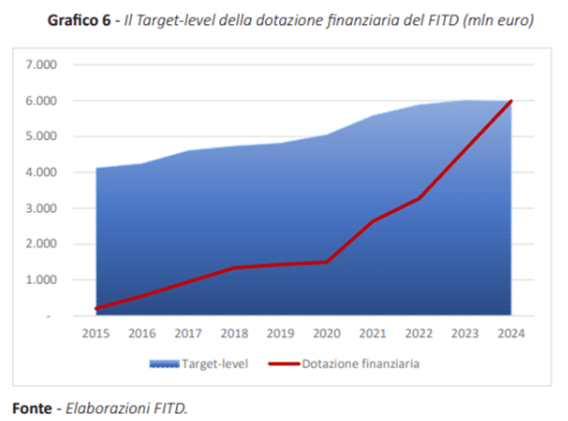

Lo Statuto disciplina il meccanismo di funding (ovvero di reperimento delle risorse) del FITD e prevede la costituzione progressiva di una dotazione finanziaria attraverso le contribuzioni richiamate – con periodicità annuale – dalle banche consorziate e dalle medesime versate nel mese di dicembre di ogni anno, fino al raggiungimento di un livello-obiettivo almeno pari allo 0,8% dei depositi protetti entro il 3 luglio 2024. Tenete bene a mente: lo 0,8%!

L’investimento della dotazione finanziaria del FITD, costituita con le contribuzioni annuali delle banche consorziate, è disciplinato dallo Statuto del FITD in conformità dei principi sanciti dalla disciplina comunitaria e nazionale ed è attuato sulla base delle linee di policy definite dal FITD. L’investimento deve rivolgersi a attività a basso rischio e con sufficiente diversificazione.

La politica di investimento del Fondo persegue gli obiettivi strategici del mantenimento del valore e della liquidità delle risorse versate dalle banche, di cui il Fondo acquisisce la titolarità, in modo che siano prontamente fruibili per lo svolgimento delle attività istituzionali.

Limiti del FITD: la verità sui rimborsi dei depositi in Italia

I soldi lasciati sui conti correnti o parcheggiati su conti deposito non sono completamente sicuri perchè il Fondo Interbancario di Tutela dei Depositi non detiene certo le somme per rimborsare tutti i depositanti italiani.

I depositi ammontano in Italia a poco più di 1.100 miliardi €. Ma solo 739 miliardi € rientrano nei fondi rimborsabili dal Fondo di Tutela dei Depositi Interbancari. Perché sono sotto i 100 mila euro per banca o per depositante. Ma le risorse a disposizione del Fondo per interventi sono meno dell’1% dei fondi rimborsabili ogni anno ovvero meno di 7,3 miliardi di euro.

Il Fondo interviene su chiamata, cioè se una banca ha dei problemi, le banche aderenti pro quota danno al fondo le riserve che hanno accantonato. Se la banca è piccola non ci sono problemi (insomma se salta la “Banca dell’Anguilla di Comacchio” nessun problema) ma se la banca è grossa si devono trovare altre soluzioni.

Parcheggiare i soldi su un conto corrente o su un conto deposito non è a rischio zero, quindi,è importante assicurarsi che la banca sia sicura e che sia in grado di far fronte ai rischi conti deposito.

rischi conti deposito: 4 principali categorie

Anche se i conti deposito vengono considerati tra gli strumenti più sicuri, non sono privi di rischi. Prima di parcheggiare i propri risparmi è bene conoscere i principali punti critici:

-

Rischio FITD

I soldi sono protetti fino a 100.000 euro dal Fondo Interbancario di Tutela dei Depositi, che però non dispone di risorse illimitate e non può garantire copertura in qualsiasi scenario. -

Trade off rischio/rendimento

Più alto è il rendimento promesso, minore può essere la solidità della banca che lo offre. Un aspetto da valutare con attenzione. -

Bail-in

Per somme superiori ai 100.000 euro il Fondo non fornisce garanzie. Inoltre, le norme europee sugli aiuti di Stato rendono più complessi eventuali salvataggi delle banche in difficoltà. -

Rischio di credito

Esiste la possibilità che la banca non riesca a restituire al correntista il capitale depositato e gli interessi pattuiti.

conti deposito: conviene investire?

Il nostro consiglio è quello di valutare il conto deposito per quel che dovrebbe essere, ovvero un impiego tattico della liquidità, e destinare a questo impiego lo stretto indispensabile valutando per la parte investimenti gli strumenti più adatti con naturalmente il giusto orizzonte temporale e la giusta consulenza. E magari indipendente come quella offerta da SoldiExpert.com.