Sulla carta i certificates o certificati con cedola promettono di proteggere il capitale e di ottenere coupon e o premi a scadenza ultra generosi. Ma possono anche tirare solenni fregature e dimostrarsi prodotti illiquidi e costosi, ragion per cui vengono collocati a manetta da innumerevoli emittenti, reti e banche. Se vuoi approfondire cosa sono i certificates, qui tutto quello che devi sapere. E attenzione a non confonderli con i certificati di deposito che sono tutt’altri strumenti.

i certificati con cedola

Da alcuni mesi ormai il tema certificati si fa sempre più caldo. Proprio la scorsa settimana anche Plus, il settimanale del Sole 24 Ore, ha dedicato buona parte del suo inserto a questi strumenti finanziari dalle geometrie via via più complesse e dai nomi ultra fantasiosi. Sempre più spesso diversi clienti ci pongono quesiti in merito a certificati con cedola mensile, certificati con maxi cedola, certificati con cedola incondizionata: vediamo di spiegare le differenze.

i certificati a capitale protetto con cedola

Partiamo subito da un punto fermo: prima di parlare di cedola, flussi cedolari e di maxi cedoloni e premio finale alla scadenza bisogna partire dalla garanzia o protezione del capitale. I certificati a capitale protetto con cedola sono i meno rischiosi in assoluto perché si stabilisce subito in quale misura il capitale verrà rimborsato nella peggiore delle ipotesi. Nel prospetto informativo infatti sarà esplicitato che a scadenza il capitale sarà rimborsato a una determinata percentuale, in qualsiasi modo si sia mosso il sottostante. La percentuale protetta varia solitamente tra l’85% e il 100% del capitale investito e questa informazione si trova nel prospetto informativo e nel KID. Quindi prima di guardare quale è la cedola che viene pagata verificate se state acquistando un certificato a capitale protetto e in quale misura.

prima guardate il capitale e poi la cedola

La prima cosa da fare dunque, abbiamo appena visto, è quella di verificare la garanzia o protezione del capitale. I certificati a capitale garantito infatti sono completamente diversi dai certificati a capitale condizionatamente garantito. Questi ultimi infatti rimborseranno l’intero capitale a scadenza solo se si verificheranno delle condizioni predeterminate, altrimenti ne rimborseranno solo una parte che potrebbe essere anche la metà di quello che inizialmente avevate investito. Queste condizioni che stabiliscono se il capitale verrà rimborsato a scadenza per intero o meno fanno solitamente riferimento alla tenuta di una soglia o barriera. Ciò significa che un certificato con cedola a capitale condizionatamente protetto è molto più rischioso. Ha poco senso garantirsi una cedola se poi si perde una bella fetta di capitale.

Il concetto è abbastanza immediato: se cercate una cedola o un premio finale verificate che il capitale sia garantito al 100% o anche meno se volete, al 90% all’85%. Se invece cercate rendimento invece, allora potete anche scegliere certificati a capitale condizionatamente protetto, con la consapevolezza che per ricercare un rendimento maggiore siete disposti a correre un rischio aggiuntivo.

certificati con cedola e fiscalità

Le scadenze durante le quali si erogano le cedole possono essere molto diverse e per questo occorre sempre leggere attentamente quanto indicato nel prospetto. Possono esserci certificati con cedola mensile, trimestrale, semestrale o annuale.

Una delle ragioni grazie alle quali i certificati stanno letteralmente spopolando, oltre alle laute commissioni percepite dagli emittenti, è quella legata alla fiscalità.

Come noto in Italia la tassazione distingue infatti tra redditi da capitale, in cui ricadono i fondi di investimento e gli ETF, e i redditi diversi. Per questi ultimi la normativa permette di recuperare eventuali minusvalenze, compensandole con le plusvalenze ottenute nel corso dei quattro anni successivi.

Non hai chiaro come funziona la tassazione del capital gain e come recuperare le minusvalenze? Scarica la guida salvafisco

I certificati in generale ricadono nella categoria dei redditi diversi ovvero possono fare da cassa di compensazione con eventuali minusvalenze precedenti sia in termini di guadagno in termini di prezzo sia in termini di flusso cedolare.

recupero minusvalenze e certificati con cedola incondizionata

Anche i certificati con cedola rientrano in questa tipologia ma con una importante accezione. Solo i certificati con cedola condizionata, o premio, possono essere utili per compensare le minusvalenze, mentre i certificati con cedola incondizionata no. Le cedole incondizionate sono quelle che vengono erogate indipendentemente dall’andamento del sottostante e vengono considerate redditi da capitale non compensabili. Le cedole condizionate invece vengono pagate solo al verificarsi di determinate condizioni di mercato e assimilate ai redditi diversi e come tali compensabili.

Attenzione dunque: nel caso dei certificati a capitale garantito con cedola, le cedole incondizionate non si possono compensare con le minus. Considerate bene questo aspetto quando comprate un certificato a scopo di ottimizzazione fiscale.

certificati con maxi cedola

Nella maggior parte dei casi i certificati con maxi cedola sono certificati a capitale condizionatamente protetto. In questi casi anche il pagamento delle cedole si concretizza solo al verificarsi di predeterminate condizioni che il sottostante o i sottostanti devono rispettare. La maxi cedola può essere prevista subito dopo il primo anno di scadenza, anche allo scopo di offrire subito una plusvalenza da compensare, oppure alla scadenza del certificato. Va ricordato per eccesso di scrupolo che le maxi cedole sono praticamente sempre condizionali e che pertanto potrebbero essere previste ma non corrisposte se il sottostante non rispettasse determinati livelli indicati dalla barriera premio. Solitamente quando la maxi cedola è prevista in pagamento alla prima scadenza indicata, un anno nella maggior parte dei casi, le cedole successive sono molto contenute e solitamente nell’ordine dell’1% o 2%.

Possono comunque esserci strutture di cedole molto variegate e diverse tra loro: ci sono certificati con cedola ad esempio che prevedono due differenti premi, più o meno elevati, a seconda che il sottostante raggiunga due distinti livelli barriera. Oppure ci sono certificati che, sempre al rispetto di determinate condizioni e parametri, propongono cedole crescenti al passare del tempo.

negoziare i certificati non è facile

Uno degli aspetti meno favorevoli dei certificati è quello relativo alla loro liquidità. Attualmente esistono almeno due mercati regolamentati, il SeDeX di Borsa Italiana e il Cert-X dell’Eurotlx, sui quali è possibile comprare e vendere questi prodotti. Nonostante sia richiesto agli emittenti, al momento oltre venticinque, di fornire un’adeguata liquidità, ovvero prezzi in acquisto e in vendita dei certificati da loro emessi, spesso questo non si verifica.

In particolare la liquidità dei certificati evapora durante le fasi concitate di mercato durante le quali i sottostanti scendono molto. Nelle fasi di calo o di tensione sui mercati gli spreads tra denaro e lettera, ovvero tra il prezzo cui potete vendere il vostro certificato e il prezzo cui potete acquistarlo, si ampliano moltissimo e gli scambi si fanno sempre più rarefatti. Inutile direi che gli emittenti, oltre a guadagnare lucrose commissioni sui certificati nella fase di emissione, guadagnano parecchio anche dagli spreads che, più sono larghi, più incassano. Ne vale la pena? Puoi prenotare un appuntamento con un nostro esperto per capire se ha senso investire in certificati.

un certificato con cedola del 30% che perde il 30%

Come abbiamo ben evidenziato durante tutto l’articolo, solitamente i prodotti che si riservano di pagare una cedola premio a scadenza molto allettante sono quelli a capitale condizionatamente protetto.

L’esempio che vogliamo citare è quello che dà il titolo al nostro articolo di oggi e che risale a qualche anno fa ma è straordinariamente attuale e calzante. Un investitore ci chiese aiuto per un certificato che aveva acquistato un anno prima soprattutto perché prometteva un corposo premio a scadenza grazie al quale contava di recuperare alcune perdite pregresse.

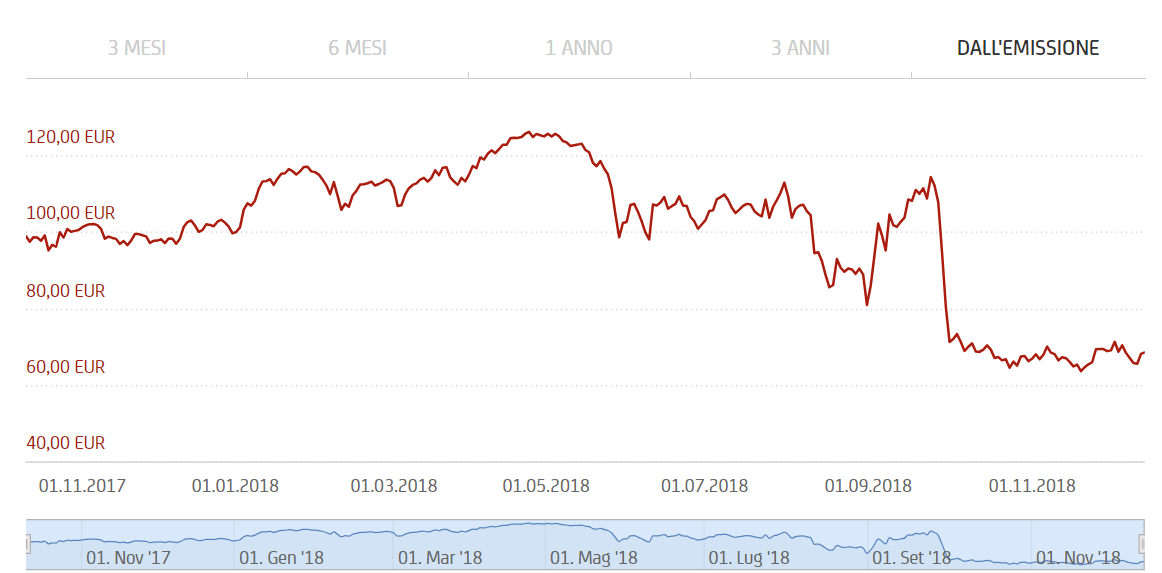

Nello specifico si trattava di un certificato a capitale condizionatamente protetto con cedola finale del 28,5% condizionata, del tipo Bonus Cap Worst of. La condizione era che entro la scadenza del certificato nessuna delle 3 blue chips sottostanti scendesse al di sotto della propria barriera prefissata. Quando il risparmiatore lo acquistò la barriera sembrava molto lontana ma, evidentemente, non abbastanza. Come si vede nel grafico sotto riportato e tratto direttamente dal sito dell’emittente non appena uno dei tre titoli scese sotto la barriera, il certificato perse in poche settimane non solo il cedolone ma anche una bella fetta del capitale investito, rimborsato a scadenza a 68,50 €.

opinioni e considerazioni

Durante la nostra attività di consulenza ci è capitato di analizzare certificati d’ogni foggia e tipo e chissà quanti ancora ne vedremo vista la proliferazione di questi prodotti. Per esperienza diretta riteniamo questi strumenti poco adatti a risparmiatori e investitori tradizionali. In pochi e specifici casi i certificati possono essere interessanti sia dal punto di vista dell’ottimizzazione fiscale sia della diversificazione di portafoglio ma si devono usare, come scriveva Plinio il Vecchio, cum grano salis, ovvero con il buon senso e usando la testa.

Se avete certificati in portafoglio oppure il vostro intermediario finanziario ve ne ha proposti e volete un parere terzo esperto e disinteressato possiamo sicuramente esservi utili.

Siamo Soldiexpert SCF e da oltre vent’anni forniamo servizi di consulenza indipendente ai nostri clienti in merito a tematiche finanziarie e d’investimento a 360 gradi. Chiamaci oggi stesso per una consulenza una tantum e potrai avere una analisi approfondita su eventuali certificati in tuo possesso o anche sul tuo portafoglio in generale per vedere se è in linea con il tuo profilo di rischio e i tuoi obiettivi. Come consulenti indipendenti non percepiamo alcuna retrocessione sui prodotti consigliati.