Sia i certificati Cash Collect sia i certificati Express, trattati in un articolo a parte, rientrano tra i certificati che erogano cedole periodiche. Così come già abbiamo sottolineato in altri articoli del nostro blog dedicati ai pro e contro dei certificati partendo dalle basi, i certificati Cash Collect, noti anche come Cash Collect certificates, presentano rischi non immediatamente percepiti dal risparmiatore e vanno pertanto analizzati con grande attenzione .

certificati cash collect: cosa sono

I certificati Cash Collect appartengono alla tipologia dei certificati a capitale condizionatamente protetto. Questo significa che il rimborso del capitale investito dipenderà dal fatto che saranno o meno soddisfatte alcune condizioni evidenziate nel prospetto informativo e nel KID. In particolare, come vedremo più avanti, il capitale rimarrà protetto o garantito solo se il sottostante rimarrà al di sopra di una certa soglia, meglio conosciuta come barriera.

Secondo quanto riportano gli autori Gabriele Bellelli e Francesca Fossatelli nel libro “Investire con in certificati”, i Cash Collect certificates sono un’evoluzione dei Certificati Express e presentano una struttura simile. Abbiamo parlato approfonditamente dei certificati express in questo articolo.

Con questa tipologia di certificato siamo in presenza di un flusso periodico di premi, in cui il diritto al pagamento sarà verificato lungo la vita del prodotto a date prefissate con cadenza regolare. La scadenza può essere semestrale, trimestrale o anche mensile.

Proprio perché le cedole o premi sono condizionate, i Cash Collect certificates sono molto utilizzati per l’ottimizzazione fiscale dato che plus e minus sono compensabili.

Per il loro nome molto simile i Cash Collect certificates non vanno confusi con i Fixed Cash Collect: in questi ultimi le cedole vengono erogate in modo incondizionato rispetto all’andamento del sottostante e pertanto non sono compensabili.

cash collect certificates: caratteristiche

La caratteristica principale dei certificati Cash Collect è che consentono l’erogazione di una serie di cedole o premi periodici espressi in termini percentuali rispetto al capitale investito. Il pagamento di questo flusso cedolare, che può essere per esempio un 2,5% a trimestre, viene pagato se e solo se nelle date di valutazione il sottostante risulterà pari o superiore ad un livello specifico corrispondente alla barriera premio.

La barriera premio dei Cash Collect certificates è quel livello indicato nella documentazione sopra il quale il sottostante deve rimanere durante le date di rilevazione per ricevere il pagamento della cedola. E’ importante sottolineare che il sottostante deve trovarsi sopra o al livello della barriera proprio alla data di rilevazione: se era sopra anche solo pochi giorni prima ma poi è scivolato al di sotto, il premio cedola non verrà erogato.

Oltre alla barriera premio, vi sono altri due livelli di barriera da tenere in considerazione: il primo riguarda la barriera di protezione del capitale, il secondo riguarda il livello di barriera Autocall. Vediamoli entrambi.

la barriera di protezione del capitale nei certificati cash collect

Come abbiamo già evidenziato nelle prime righe di questo, questi sono prodotti a capitale condizionatamente protetto. La condizione che soddisfa la garanzia del capitale è che non venga infranta la barriera. In pratica dunque i certificati Cash Collect garantiscono il capitale fino a che il sottostante rimane al di sopra della barriera di protezione. Ciò significa che il valore del sottostante può tranquillamente scendere ma non sotto il livello della barriera. Qualora infatti il prezzo scenda al di sotto della barriera di protezione del capitale, il rimborso del capitale investito seguirà le sorti del sottostante.

E’ molto importante sottolineare a questo punto quale tipo di barriera caratterizza il certificato perché l’impatto in termini di rischio è molto diverso. La barriera può essere di due tipi: americana o europea. La differenza tra le due è che quella europea è una barriera discreta ovvero vale solo alla data di rilevazione o di scadenza. La barriera americana invece è una barriera continua che vale lungo tutta la vita del contratto e una volta infranta non si può più recuperare.

Mentre la barriera europea permette che il sottostante dei certificati express scenda molto ma poi possa recuperare entro la scadenza, quella americana è fatale. Una volta che il prezzo del sottostante è sceso sotto il livello barriera, in un qualsiasi momento lungo la vita del certificato, il capitale perde completamente la protezione.

Quasi sempre i Cash Collect certificates hanno barriera discreta ovvero europea, ma verificatelo sempre in caso vogliate comprarne uno.

cash collect certificates e barriera Autocall

Un ulteriore livello da considerare è quello rappresentato dalla barriera Autocall. Questo livello corrisponde al fatto che l’emittente richiami il prodotto, ovvero effettui il rimborso e i pagamenti cedolari dovuti sino a quel momento ma anticipi di fatto la scadenza. La barriera Autocall nei Cash Collect certificates solitamente viene indicata in forma percentuale rispetto allo strike ed è solitamente compresa tra il 100% e il 90% di quest’ultimo. Passando il tempo può infatti capitare che il titolo venga richiamato anche a livelli inferiori dello strike. L’importante è che sia tutto scritto nel contratto. Inoltre la barriera Autocall può essere attiva fin dalla prima data di rilevazione o invece partire da date successive, magari a partire dal semestre o dall’anno successivo. Un esempio che faremo più avanti servirà a chiarire un meglio i concetti.

certificati cash collect ed effetto memoria

In molti casi, ma è sempre opportuno verificarlo tramite la documentazione, i certificati Cash Collect beneficiano dell’effetto memoria, un meccanismo utile a non perdere ma anzi a cumulare tutti i premi precedentemente non incassati, fino alla scadenza. Grazie all’utilizzo di un esempio di nostra invenzione vediamo nella pratica come funziona.

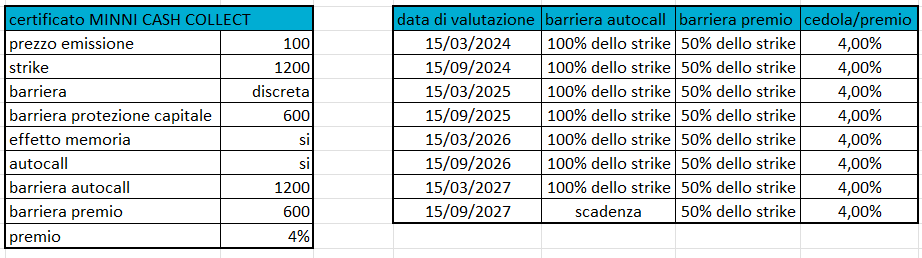

Il nostro certificato Minni di esempio scade a settembre del 2027, paga una cedola semestrale pari al 4% del capitale investito ed è dotato di effetto memoria. La barriera Autocall è presente fin dalla prima rilevazione e coincide con il 100% dello strike e ciò significa che se alla prima rilevazione il sottostante si troverà a 1200 o al di sopra, il prodotto verrà rimborsato anticipatamente. Inoltre la barriera di protezione del capitale e la barriera premio coincidono e sono pari al 50% dello strike.

Come sovente si verifica nei certificati Cash Collect, la barriera di protezione del capitale e la barriera premio coincidono.

un cash collect certificate nella pratica

Come si traduce tutto questo nella pratica?

A ogni data di valutazione si procede a verificare dove si trovi il livello del sottostante. In caso sia sia uguale o superiore a 1200 il certificato pagherà la cedola di competenza (e quelle precedenti se non già erogate) e rimborserà anticipatamente il capitale investito, anche se questo dovesse verificarsi alla prima rilevazione, ovvero il 15 marzo 2024. Qualora invece il sottostante si trovi sotto 600 in tutte le date di rilevazione ad eccezione della scadenza, la cedola non sarà pagata.

Se invece ad ogni rilevazione intermedia tra la prima cedola e la scadenza il valore sarà compreso tra 600 e 1199 il certificato pagherà solo la cedola (e quelle precedenti se non già erogate) e non la pagherà se il sottostante sarà sotto 600. Alla scadenza infine l’unica barriera che sarà rilevante sarà solo quella dei 600 perché per qualsiasi valore pari o superiore il capitale e l’ultima cedola saranno garantiti. Se invece sarà inferiore la cedola non sarà pagata e il capitale verrà rimborsato in parallelo al sottostante.

Può comunque accadere che la barriera di protezione del capitale e la barriera premio non coincidano: in alternativa infatti la prima sarà posta a livello inferiore della seconda.

la logica dei certificati cash collect

La coincidenza tra il valore della barriera di protezione del capitale e il valore della barriera premio, che decreta la condizione in base alla quale siano pagate le cedole, pone spunti di riflessione interessanti. Soprattutto in merito alla logica di questa tipologia di certificato che paga cedole continuative anche in presenza di un significativo calo di mercato del sottostante. Lo scenario ideale infatti per un certificato siffatto è quello di un sottostante con non salga molto, sennò viene richiamato dall’emittente con l’Autocall, ma anzi che sia sostanzialmente laterale o addirittura in un trend di moderato ribasso. In pratica un certificato Cash Collect risulta fruttuoso quando costruito su un sottostante che non brilli e sia caratterizzato da un movimento laterale. Per guadagnare nel tempo con un siffatto prodotto si deve scegliere un sottostante privo di vigore oppure acquistarlo in una (lunga) fase di mercato senza direzione.

Mica facile. Perché se il sottostante sale troppo il certificato Cash Collect l’emittente lo richiama con l’Autocall, se scende troppo perde la protezione del capitale. Ma individuare le fasi laterali forse è ancora più difficile che farsi un’idea su una tendenza positiva o negativa, soprattutto per un periodo di due o tre anni.

certificati cash collect e rottura della barriera

La rottura della barriera di protezione del capitale per i certificati Cash Collect è l’evento peggiore che possa verificarsi.

Per rimanere allineati con lo specchietto esemplificativo di esempio, il nostro certificato Minni inizia a provocare seri mal di pancia quando il sottostante scende in modo importante. Come indicato nella tabella di esempio la protezione del capitale si trova a 600. Fino a 600 dunque il calo del sottostante non incide sul certificato perché la barriera funge da garanzia. Fino a che dunque il sottostante cala e alla data di scadenza si trova a 800 oppure a 650 non c’è alcun impatto sul capitale investito il cui rimborso sarà pari a 100. Se alla data di scadenza del certificato Cash Collect il valore del sottostante è inferiore alla barriera, si perde la garanzia del capitale e a quel punto il rimborso dipenderà in toto dal valore del sottostante. A quel punto vale tutto e il sottostante può perdere il 70% o addirittura azzerarsi e il capitale seguirà a ruota.

dividendi e CASH COLLECT CERTIFICATES

La distribuzione dei dividendi che molte aziende riescono a mantenere in modo abbastanza costante negli anni è una delle principale ragioni per le quali molti risparmiatori e investitori investono sul mercato azionario.

Alcune società quotate riescono ad assicurare flussi decisamente attraenti, intorno al 5% annuo o anche superiori. Ad esempio per molti titoli finanziari e anche utilities italiane anche quest’anno si prevedono dividendi generosi. Purtroppo però acquistare i certificati Cash Collect, così come tutti gli altri certificati, priva totalmente il possessore dei dividendi pagati dai titoli sottostanti. Anzi, al momento del loro stacco se il sottostante è una o più azioni, queste subiscono un calo di prezzo pari allo stacco cedola.

Tenete sempre dunque in conto il fatto che la rinuncia ai dividendi costituisce dunque un ulteriore aggravio di costo che pesa sui certificati Cash Collect e su tutti questi strumenti in generale.

opinioni sui certificati cash collect

Molti elementi analizzati in questo e in altri articoli da noi scritti in merito ai certificati ci rendono piuttosto scettici in merito all’utilizzo di questi strumenti di investimento. Grazie infatti alle succose commissioni che gli emittenti incassano con questi prodotti non è difficile oggigiorno ritrovare certificati anche all’interno dei portafogli investitori molto prudenti, probabilmente ignari dei rischi che corrono. A nostro avviso è totalmente inefficiente pagare costi nella media del 3%-6% per comprare dei prodotti che tra l’altro non proteggono quando serve.

Secondo noi in generale i certificati Cash Collect, come molti altri, non sono un buon investimento essendo gravati a monte da un forte disequilibrio tra i potenziali guadagni e le potenziali perdite. I guadagni sono infatti limitati e bloccati dall’emittente, mentre in presenza di perdite importanti, sotto la barriera, il capitale investito subirebbe la stessa sorte.

Se proprio siete attratti dai certificati Cash Collect allora conviene comprarli non in emissione ma sul mercato secondario, nei momenti di tensione quando i prezzi sono ben inferiori a 100. Per fare questo però serve molta consapevolezza e un profilo di rischio adeguato. Solo in casi specifici e particolari i certificati possono svolgere un ruolo utile all’interno di un portafoglio diversificato.

Se siete tra coloro che si ritrovano in portafoglio certificati express o d’altro tipo oppure il vostro intermediario ve ne ha proposti e volete farne un’analisi più approfondita possiamo certamente offrirvi un supporto. Siamo Soldiexpert SCF e forniamo servizi di consulenza indipendente ai nostri clienti da oltre vent’anni in merito a tematiche finanziarie e d’investimento a tutto tondo. Contattaci oggi stesso per una consulenza una tantum e ti daremo un parere terzo esperto e disinteressato.