Tra tutte le tipologie di questi strumenti finanziari, i certificati a leva rappresentano quella più rischiosa in assoluto. Una tipologia che a nostro avviso dovrebbe essere completamente evitata dai risparmiatori e dagli investitori e lasciata solo agli addetti ai lavori.

leverage certificates cosa sono

I leverage certificates o certificati a leva sono strumenti finanziari strutturati e derivati che vengono solitamente utilizzati da trader professionisti spesso in ottica di breve periodo o addirittura intraday. Proprio per la loro elevata volatilità richiedono conoscenze tecniche approfondite e capacità decisionali rapidissime che sono proprie delle sale di negoziazione delle grandi banche e istituzioni finanziarie. Sia i certificati a leva variabile, sia i certificati a leva fissa non solo non offrono alcun tipo garanzia di rimborso ma espongono a variazioni che sono multiple di quelle dei titoli o indici sottostanti.

i certificati a leva fissa

certificati a leva fissa su indici, materie prime, valute e altro

l’illusione del guadagno e i certificati a leva fissa

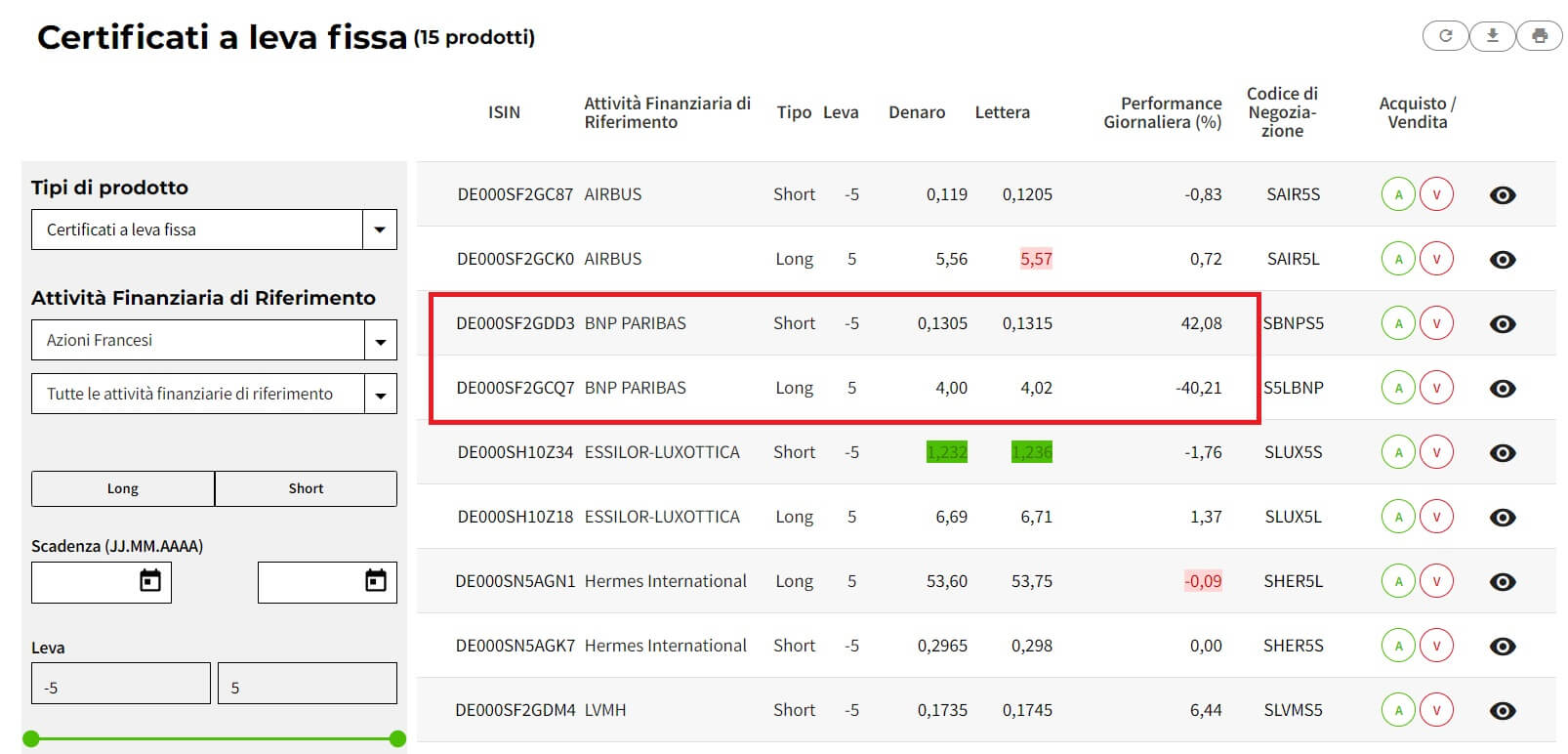

un esempio in tempo reale di leverage certificates

Guardate cosa sta succedendo al certificato a leva 5 che ha come sottostante BNP Paribas. Mentre scriviamo l’articolo la banca francese ha appena comunicato i suoi dati e annunciato profitti inferiori alle attese. Risultato? Il titolo fa -8% sul listino azionario mentre il certificato, che è appunto a leva 5, amplifica per 5 il movimento. Quindi chi ha scelto il certificato short, ovvero in vendita, guadagna il 40%, chi invece ha scelto quello long, ovvero in acquisto, perde il 40%. E poi non dite che non è una scommessa.

attenti a non abboccare: questo non è investire

Per farci un’idea dello spettro di offerta del mondo dei certificati, ci siamo messi a vagabondare nel web e ci siamo spesso imbattuti in vere e proprie trappole per gonzi. Il mondo dei certificati a leva è vastissimo e proprio per le generosissime commissioni che gli intermediari incassano rappresenta una fonte di guadagno importante nel bilancio. Ricordiamo infatti che le commissioni si incassano sia al momento dell’emissione, sia nelle fasi di negoziazione sul secondario. Oltre dunque a confezionare i prodotti, molti intermediari tessono lodi sperticate addirittura del trading dei certificati a leva. Forse qualche professionista del settore fa trading con successo, ma sono casi molto rari e riguardano nicchie di mercato non confrontabili con la ben più vasta platea dei risparmiatori e degli investitori.

Tra le meraviglie in cui ci siamo imbattuti, non possiamo non riportare questo elenco. Si tratta di una serie di ragioni per le quali bisognerebbe acquistare e fare trading sui certificati a leva fissa e dal quale a nostro avviso occorre stare rigorosamente alla larga.

Come potete notare in nessuno dei punti è enunciata la possibilità di perdere anche tutto i capitale investito, anzi si sottolinea il rischio limitato (punto 3). Inoltre viene enfatizzata la possibilità di ampliare il rendimento (punto 4). Sull’ultimo punto invece ci troviamo perfettamente d’accordo: nulla insegna di più che il commettere errori sulla propria pelle. Sarebbe auspicabile apprenderlo velocemente o almeno prima di avere dilapidato tutti i propri risparmi.

opinioni e considerazioni

Da oltre due decenni come Soldiexpert SCF ci occupiamo di tematiche finanziarie e di investimento e supportiamo i nostri clienti nelle loro scelte con un’unica missione: quella di consigliare loro i migliori prodotti e servizi senza alcuna retrocessione da parte delle case di investimento in base a ciò che suggeriamo.

Analizziamo portafogli, eroghiamo consulenze, facciamo pianificazione finanziaria, suggeriamo prodotti di investimento solo ed esclusivamente in base alle necessità dei nostri clienti. Proprio per questo riteniamo che i certificati a leva siano poco adatti ad essere utilizzati dagli investitori e dai risparmiatori come strumenti fai-da -te. I rischi ad essi connessi sono molto elevati e spesso non percepiti, se non a posteriori, quando i danni sul capitale si sono ormai verificati.

Solo in pochissime eccezioni, viste ad hoc, possono essere utilizzati eventualmente come strumenti di copertura per portafogli di clienti particolari e molto rari, che hanno profili di rischio non comuni. Per questa ragione ne sconsigliamo l’utilizzo ai più.

Anzi, se ti hanno proposto certificati di questo o di altre tipologie oppure ne hai già in portafoglio ma vuoi farti un’idea più chiara dei rischi o potenziali profitti chiamaci subito per un parere terzo e disinteressato. Contattaci oggi stesso per una consulenza una tantum , e sapremo consigliarti al meglio in base al tuo profilo di rischio e ai tuoi obbiettivi.