Negli ultimi anni il crowdfunding è diventato una forma di investimento e di raccolta fondi piuttosto popolare. E questo anche grazie alla normativa, centralizzata a livello europeo, che ha posto alcuni importanti punti fermi su cui aziende e privati hanno potuto costruire nuove iniziative.

In base a quanto riportato da un articolo pubblicato dal quotidiano francese Les Echos c’è un crescente interesse da parte delle generazioni più giovani nel prestare attenzione a cosa vengono destinati i loro risparmi. Secondo un sondaggio svolto in Francia il 32% delle persone sotto i 35 anni ha dichiarato di possedere almeno un investimento responsabile che con il crowdfunding è spesso accessibile grazie a minime somme d’ingresso.

Di contro però l’investimento rimane bloccato per diversi anni, il che può essere un fattore dissuasivo per i giovani investitori. La conclusione della ricerca sottolinea che anche se l’interesse per il crowdfunding sta crescendo nelle giovani generazioni, i rischi e le sfide ad esso legati possono essere un ostacolo.

Cos’è il crowdfunding

Per comprendere il crowdfunding cos’è e se si tratta di un’opportunità per incrementare il capitale investito è quindi necessario approfondirne i dettagli e le sue diverse articolazioni.

Esistono quattro tipi di crowdfunding, dei quali due basati sulle donazioni e due basati sul investimenti.

Quelli sulle donazioni si chiamano Donation e Reward, gli altri due invece sono Equity e Lending e in questi due ultimi casi si parla di “Crowdinvesting“.

Con il crowdfunding un privato o una società propongono al pubblico via Internet una loro idea o un loro progetto, per il quale necessitano di finanziamenti. Il pubblico, attraverso dei siti Internet appositamente creati, valuta i progetti e la proposta finanziaria e decide se aderire. A quel punto conferisce il capitale che ritiene opportuno, nei limiti e con le regole previste dal progetto stesso.

Questo ci dà subito due indicazioni importanti. La prima é che il crowdfunding è un sistema per raccogliere capitali sia per investire, direttamente tra privati, senza passare da intermediari finanziari come le banche. La seconda indicazione è che proprio per il fatto di bypassare gli intermediari e la loro capacità di gestire il rischio, il crowdfunding è un tipo di investimento da maneggiare con molta attenzione.

crowdfunding: significato

Quando si parla di crowdfunding, significato e pronuncia non sono spesso chiari. Il vocabolo crowdfunding deriva dall’unione delle parole “crowd” (folla, gente) e “funding” (raccogliere fondi, finanziarsi). Quindi il significato è quello di “raccolta fondi tra privati”. E non si pronuncia “cròfandin” come spesso si sente dire o con altre fantasiose varianti, ma “cràudfandin”. In italiano si traduce agilmente con “finanziamento collettivo”.

Talvolta il crowdfunding viene anche definito come un tipo di investimento “peer-to-peer”, ovvero “da pari a pari”. Quindi, ancora una volta, tra privati e non tra privati e società finanziarie. Per il crowdfunding, significato e origine sono strettamente legati.

Si tratta di un tipo di attività nata a metà degli Anni ’90 per raccogliere fondi per beneficenza o attività di volontariato. Progressivamente poi si è allargato a settori profit e ciò ha reso necessario, negli ultimi anni, l’intervento del Legislatore italiano prima e di quello europeo dall’anno scorso. Interventi necessari soprattutto per regolarne e disciplinarne i delicati aspetti finanziari. Infatti, quando si tratta di investimenti, che si tratti di privati o di banche, gli utenti devono sempre essere tutelati. Il che significa avere chiare informazioni su ciò che si sta facendo, non solo sulle opportunità, ma soprattutto sui rischi reali che si corrono.

come funziona il crowdfunding

Ma come funziona esattamente? Nel crowdfunding i soggetti coinvolti sono tre: colui che propone l’idea e cerca soldi, chi vuole investire nel progetto e infine chi mette a disposizione la piattaforma. Colui chi propone l’idea viene definito il titolare del progetto, mentre chi vuole investire è il cliente o investitore. Infine chi mette e disposizione e gestisce le piattaforme online sulle quali vengono presentati i progetti è denominato “gestore della piattaforma” o “fornitore di servizi di crowdfunding”.

Volendo quindi proporre un progetto è necessario scegliere una delle piattaforme di crowdfunding esistenti, realizzare una serie di documenti per illustrare al meglio il progetto stesso, mettere il tutto online, pubblicizzarlo e sperare che più persone possibile lo scelgano. Bisogna poi ricordare che il crowdfunding è attivabile in settori molto diversi tra loro e ciascuno di essi può essere soggetto a regole e normative diverse.

Si parla infatti di equity crowdfunding quando si investe in azioni di società e di lending crowdfunding quando si investe in attività di prestiti a privati.

Ma si può anche investire in crowdfunding immobiliare, in debt crowdfunding (investimento in mini-bond), o anche in invoice crowdfunding (investimento nell’anticipo fatture) e così via. Ci si chiede quindi, scoprendo le tante facce del crowdfunding, ma come funziona?

Le stesse piattaforme, che sono a tutti gli effetti delle attività commerciali a fini di lucro, possono imporre ai titolari di progetto e agli investitori regole diverse. Non è però una giungla: volendosi avvicinare a questo mondo, il primo passo è quello di navigare sui siti web delle piattaforme di crowdfunding e dare un’occhiata ai progetti, leggendo attentamente le istruzioni. Con alcuni accorgimenti.

>>Ricevi un'analisi imparziale di un esperto indipendente su: come investire sui figli o fare una pensione integrativa o un secondo parere su un investimento che ti hanno proposto<<<

crowdfunding: piattaforme autorizzate

Dalla seconda metà del 2023 è entrato pienamente in vigore in tutta l’UE il nuovo Regolamento Europeo ECSP che segna l’avvio del mercato unico europeo del crowdfunding. L’acronimo ECSP sta per European Crowdfunding Service Providers.

Nel nostro paese l’avvio ufficiale è avvenuto a novembre grazie ai regolamenti esecutivi e all’approvazione del Parlamento del Decreto Legge che implementa il Regolamento in Italia e conferisce i poteri di vigilanza, oltre a ESMA ovviamente, anche a Consob e Banca d’Italia. L’unificazione del mercato comporta significative innovazioni sia per la raccolta di capitale di rischio, da adesso non più limitata alle sole PMI, sia per i prestiti, per i quali sono previsti nuovi requisiti per la trasparenza, la commercializzazione e pubblicizzazione delle offerte e anche per l’informazione a disposizione per gli investitori.

In conseguenza di ciò il registro non si trova più sul portale della Consob: le piattaforme europee registrate di crowdfunding si trovano direttamente nella sezione registri sul portale dell’ESMA.

Il passo obbligato qualora si decida di aderire a una campagna di crowdfunding è quindi quello di verificare sul sito ESMA se il portale è registrato. Una volta entrati sul portale prescelto, si possono visionare le schede complete dei progetti e i documenti informativi ad essi connessi.

Non bisogna mai dimenticare, però, che investire in crowdfunding significa finanziare progetti e investimenti ad alto rischio. A utilizzare il crowdfunding, infatti, sono spesso PMI o start up innovative, cioè società che ancora devono dimostrare di poter stare in piedi con le proprie gambe. Il rischio di non rivedere il capitale investito, insomma, è alto. Senza contare che i tempi di ritorno dell’investimento spesso possono essere molto lunghi, anche di un lustro o più.

Nel caso dell’equity crowdfunding, per esempio, investire in società di una SPA o in quote di capitale di una SRL significa essere ripagati con gli utili della società, se mai ci saranno. O dalla vendita delle azioni, che è però non sempre facile. Per questo investire sul crowdfunding dovrebbe essere pensato in ottica di diversificazione e solo con una piccola parte del capitale posseduto. E’ questo come SoldiExpert SCF, società di consulenza finanziaria indipendente, ci sentiamo di consigliare.

investimenti crowdfunding in italia

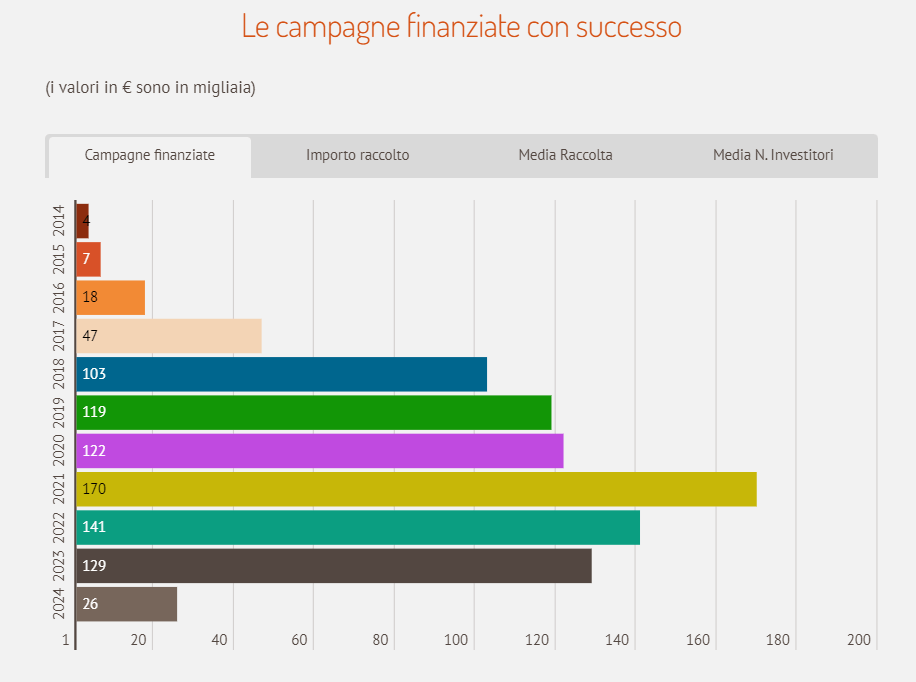

Vediamo quindi di avere un’idea di come va il crowdfunding in Italia. Nel 2023 i progetti di equity crowdfunding che hanno avuto successo sono stati 129, contro i 141 del 2022 e il record di 170 del 2021. La fonte delle informazioni è Crowdfundingbuzz.it, da cui abbiamo ricavato anche il grafico sottostante.

Sono considerati progetti di successo quelli che raccolgono la cifra minima indicata nel progetto. Ricordiamo infatti che i progetti presentati sui portali di crowdfunding hanno sempre un obiettivo minimo di raccolta di capitali, che di solito va da qualche decina di migliaia a qualche centinaia di migliaia di euro. Alcuni progetti più ambiziosi si sono spinti fino a cifre milionarie, ma sono casi abbastanza rari. Se l’obiettivo non viene raggiunto si procede al suo annullamento e alla restituzione dei soldi ai pochi investitori effettivi.

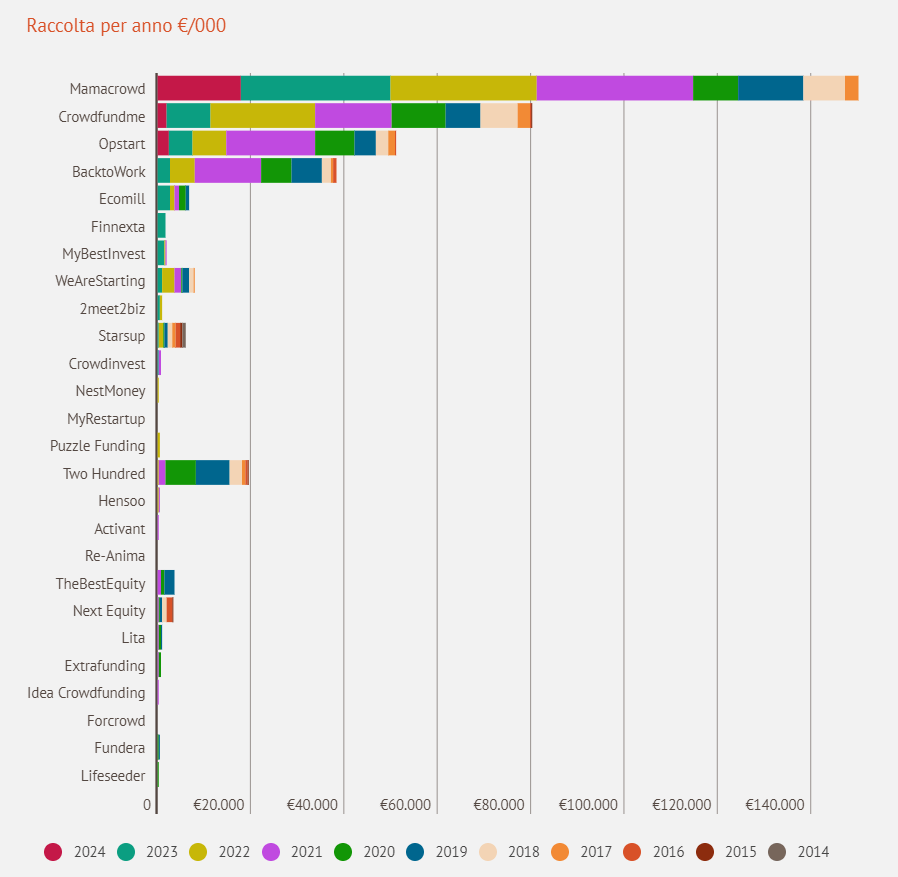

I portali italiani di crowdfunding che hanno raccolto il maggior volume di capitali sono stati, nell’ordine: Mamacrowd (da anni leader di settore), Crowdfundme, Opstart, Backtowork e Two Hundred. Seguono, a molta distanza, WeAreStarting, Starsup, Ecomill, TheBestEquity e Next Equity. Il grafico sottostante, ricavato da crowdfundingbuzz.it illustra la raccolta dei diversi portali, suddivisa per anno.

Ogni anno nel crowdfunding investono circa 10-15.000 utenti, tra privati e società, con un importo medio cresciuto dai 3.400€ del 2017 ai 6.200€ del 2022, poi ridiscesi a 4.700€ nel 2023. Oggi, nei primi tre mesi del 2024 la raccolta media è per ora intorno a 3.800€.

equity crowdfunding: Cos’è

I settori del crowdfunding in cui c’è la maggiore offerta di progetti sono l’equity e il lending, a sua volta suddivisi entrambi tra immobiliare e non immobiliare. Ma cos’è l’equity crowdfunding? Equity lo si traduce normalmente come azione o titolo azionario e di solito lo si riferisce a un titolo di proprietà che rappresenta una quota del capitale di una società. Appunto una SPA o società per azioni.

Chi ha un’azione di una società, quindi, diventa socio di quella società perché possiede una parte del suo capitale. E ha i diritti di tutti i soci, come partecipare alle assemblee, ottenere una quota proporzionale degli utili e così via.

La normativa italiana, tuttavia, in deroga alla legge societaria, ha previsto che anche le “quote di partecipazione” delle PMI costituite come SRL possano essere negoziate come azioni di una SPA. Quindi sui portali di crowdfunding possono essere sottoscritte sia azioni di SPA sia quote di partecipazione di SRL. In quest’ultimo caso si tratta di start up innovative o PMI che cercano capitali per crescere o sviluppare nuovi business. In molti casi, come vedremo, si tratta di progetti immobiliari.

Attenzione però: per gli investimenti effettuati con il crowdfunding non c’è una borsa su cui rivenderli in anticipo rispetto alla scadenza contrattuale. E la legge impedisce alle piattaforme di creare veri circuiti di scambio simili a una Borsa. I singoli portali hanno organizzato comunque (la normativa lo consente) delle “bacheche” con cui gli investitori possono vendere e acquistare le quote delle startup e delle aziende di cui hanno delle quote ma questo mercato resta regolato fra le parti coinvolte (eventuale venditore ed eventuale compratore) e non si può dire a oggi che in Italia questa “exit” sia proprio molto frequente.

Quindi le quote bisogna tenersele finché non si trova qualcuno disposto ad venire con noi dal notaio per comprarle. Con tutti i costi del caso. L’alternativa è delegare l’intermediario a intestarsi le quote: in questo caso i costi diminuiscono, ma la difficoltà di cessione resta.

Investire nell’equity crowdfunding

Tra le varie forme di crowdfunding, l’equity è quella che raccoglie più danaro e che colpisce di più la fantasia degli investitori. Probabilmente perché lo si associa, sbagliando, al trading o alla borsa. Investire con l’equity crowdfunding significa infatti rischiare su iniziative con poche garanzie di successo.

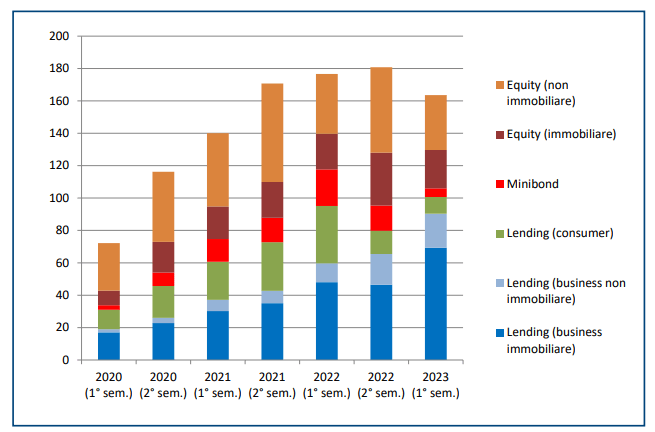

L’ultimo Report del Politecnico di Milano, redatto dal dipartimento di ingegneria gestionale, riporta comunque dati per il primo semestre 2023, ad oggi l’ultimo disponibile, in frenata rispetto all’anno precedente.

Dal 2014 al 30 giugno 2023 sono state lanciate 1.268 campagne da 1.100 emittenti; di questi, 691 (il 62%) erano start up innovative, 194 (18%) PMI, 132 (12%) PMI innovative e 93 (8%) veicoli d’investimento, cioè società ad hoc per specifici progetti, di solito immobiliari. Tra queste 848 campagne, il 77%, si sono chiuse con successo, cioè hanno raccolto i capitali desiderati. Dopo la chiusura della campagna, 26 sono fallite o sono state liquidate.

Quanto agli utili, il Report ha analizzato i bilanci di 390 società che hanno avviato campagna di crowdfunding tra il 2014 e il 2020 con risultati abbastanza deludenti. In generale, soltanto il 5,4% delle società analizzate batte il primo anno i livelli previsti dal business plan, e solo il 2,5% il terzo anno. A 5 anni, nessuna.

Numeri che dovrebbero fare riflettere e sottolineano il rischio non basso del crowdfunding che talvolta viene presentato invece da chi lancia raccolte naturalmente o le gestisce come qualcosa di facile e moderno con cui costruirsi la propria ricchezza.

Lending crowdfunding: prestiti tra privati

Il Lending crowdfunding fa riferimento ad un finanziamento collettivo nel settore dei prestiti. In questo caso, la normativa di riferimento non è più quella relativa alle attività finanziarie (Mifid II), ma quella sugli istituti di pagamento (PSD2). Con questo tipo di crowdfunding, sulle piattaforme società o privati chiedono prestiti a gruppi di investitori. E lo fanno indicando chiaramente quanti soldi desiderano, quanto interesse su base annua sono disposti a pagare e in quanto tempo restituiranno il denaro ricevuto. Alla data del 30 giugno 2023 risultano operative in Italia 4 piattaforme di lending crowdfunding nel segmento consumer, 10 nel segmento per progetti non immobiliari e 17 nei progetti immobiliari.

Sembra tutto sicuro? Non lo è. Con il lending crowdfunding, ovvero prestiti tra privati, il ritorno dell’investimento non è garantito. Quindi anche in questo caso il rischio di non rivedere i soldi è abbastanza elevato. D’altro canto, gli interessi offerti sono mediamente alti, in linea appunto con il rischio. Per limitare il rischio di insolvenza dei debitori, le piattaforme di lending crowdfunding attuano controlli preventivi sulla qualità del potenziale debitore (sulle banche dati del credito tra cui Cerved, Crif, Experian, Agenzia delle Entrate, Ministero dell’Interno, IVASS, OAM e altre). A questo aggiungono varie forme di pressione successive sui debitori insolventi o ritardatari.

Tra giugno 2022 e giugno 2023 attraverso il lending crowdfunding sono stati raccolti in Italia circa 40 milioni di euro, dalle cinque principali piattaforme del settore. Gli importi minimi per investire nei prestiti partono da 500 euro fino a un massimo di 50.000 euro. Con periodi di restituzione da 6 a 84 mesi (7 anni), con una media di 12-36 mesi.

Inoltre, alcuni portali di lending crowdfunding si affidano a società di recupero crediti in caso di problemi. Altre hanno creato un fondo di protezione (a cui gli investitori contribuiscono), ma si tratta comunque di fondi di entità limitata. Alcune piattaforme, poi, non fanno scegliere ai clienti a chi prestare i soldi. Raccolgono invece i fondi e li distribuiscono ai richiedenti sulla base delle loro analisi sui rischi. Gli investitori ricevono comunque informazioni su interessi, livello di rischio e tempo di restituzione.

Rischi e vantaggi del crowdfunding immobiliare

Apparentemente, il crowdfunding immobiliare è uno dei tipi di finanziamento collettivo più apprezzato dai crowdfunding investor. Questo perché rischi e vantaggi del crowdfunding immobiliare sono forse più equilibrati rispetto ad altre forme. Il crowdfunding immobiliare si configura come un caso specifico sia dell’equity che del lending, a volte assumendo anche una forma ibrida tra le due. Infatti gli investimenti in progetti immobiliari possono essere fatti sia rilevando azioni di una società veicolo che gestisce il progetto, sia prestando soldi alla società titolare del progetto.

Vi sono anche qui varie articolazioni, ma il business più diffuso nel crowdfunding immobiliare vede un costruttore edile dare vita a una società veicolo per realizzare un progetto specifico. I progetti possono spaziare dall’edificazione di palazzi, al recupero di aree dismesse, dalle grandi ristrutturazioni fino a vere e proprie infrastrutture, etc. Questo viene finanziato in gran parte con fondi propri e di finanziatori istituzionali. Una parte più piccola viene invece raccolta in crowdfunding.

La restituzione del prestito così ottenuto è prevista secondo tempi e interessi certi, salvo fallimento della società. L’immobile può essere messo a garanzia dei prestiti (o lo è in caso di fallimento). Altri tipi di crowdfunding immobiliare hanno carattere più limitato. Si tratta di richiesta di prestiti per ristrutturazione di appartamenti o per lavori di dimensione contenuta. Vengono richiesti importi minimi più bassi e gli interessi possono essere proporzionalmente maggiori.

Negli ultimi 12 mesi l’importo raccolto per operazioni di lending immobiliare è stato pari a poco più di 115 milioni €, anche se il netto rialzo dei rendimenti obbligazionari avvenuto a partire dal 2022 ha reso più difficile l’asticella da superare.

Se fino a qualche anno fa un rendimento offerto del 5%-7% annuo offerto poteva essere molto interessante ( con i bond che rendevano zero) oggi le alternative non mancano e riguardano emittenti società o Stati e con un livello di rating nettamente superiore ovvero probabilità molto maggiori di vedere restituito il proprio capitale.

Per approfondire:

“Investire con il crowdfunding for Dummies”, A. Fiorini, Ed. Hoepli