Prima si inizia a risparmiare meglio è se ci si prefigge di costruirsi una pensione di scorta fai da te, perché per poter contare su un reddito extra di 1.000€ o 2.000€ al mese, le cifre che bisogna accumulare sono veramente importanti. Dai 400 mila € in su. Numeri alla mano. E per potersi muovere efficacemente è necessaria una pianificazione strutturata perché occorrono infatti oltre a tanti soldi anche tantissimi anni.

PERCHE’ COSTRUIRSI UNA PENSIONE di scorta

Abbiamo dedicato e dedicheremo al tema previdenziale sempre maggiore spazio, soprattutto in ragione del fatto che mentre le generazioni ormai già in pensione hanno beneficiato di un sistema molto generoso, questo non vale per quelle che andranno in pensione nei prossimi anni e decenni: serve una pensione di scorta.

A coloro che si sono da poco affacciati al mondo del lavoro o lo faranno nei prossimi anni, va subito veicolato un messaggio basilare legato alla finanza personale ovvero quello di pensarci e di occuparsene il prima possibile. Un po’ come fanno nei paesi anglosassoni dove appena i giovani trovano un lavoro si dedicano ad accantonare somme mensili a scopo previdenziale. Da loro infatti la pensione pubblica non è mai stata generosa.

Alcuni anni fa, nel 2019, eravamo stati contattati da Plus, l’inserto settimanale del Sole 24 Ore dedicato all’economia e alla finanza personale, per uno speciale sulla previdenza complementare. Ci era stato richiesto di effettuare un calcolo per capire quali fossero le somme da accantonare per crearsi un’entrata extra. Le somme che verranno erogate dallo Stato saranno infatti sempre più ridotte, tanto che oggi si stima che difficilmente lo Stato erogherà come pensione di vecchiaia più del 50%-60% dell’ultimo stipendio.

Una volta effettuata la simulazione erano usciti numeri abbastanza deprimenti perché le cifre da mettere in conto sono molto elevate. Abbiamo quindi provato a rifare una simulazioni sulla stessa lunghezza d’onda e, come purtroppo era lecito attendersi, i numeri sono in linea con quelli di cinque anni fa.

per una pensione di scorta quanto devo versare?

L’introduzione del calcolo contributivo ha certamente ridotto l’assegno pensionistico, ma un peso specifico di grande rilievo per la determinazione della pensione è ascrivibile all’aspettativa di vita che in sole due generazioni è salita in modo esponenziale. In Italia ad esempio la speranza di vita è cresciuta dai 66 anni nel 1950 ai 75 anni nel 1985 agli attuali 84. Fermi restando i limiti biologici, che gli scienziati ritengono si collochino intorno a 120-130 anni, possiamo comunque ragionevolmente supporre che nei prossimi 30 anni arriveremo ad una aspettativa media di vita vicina ai 90 anni, con conseguente adeguamento dell’età cui si potrà accedere alla pensione.

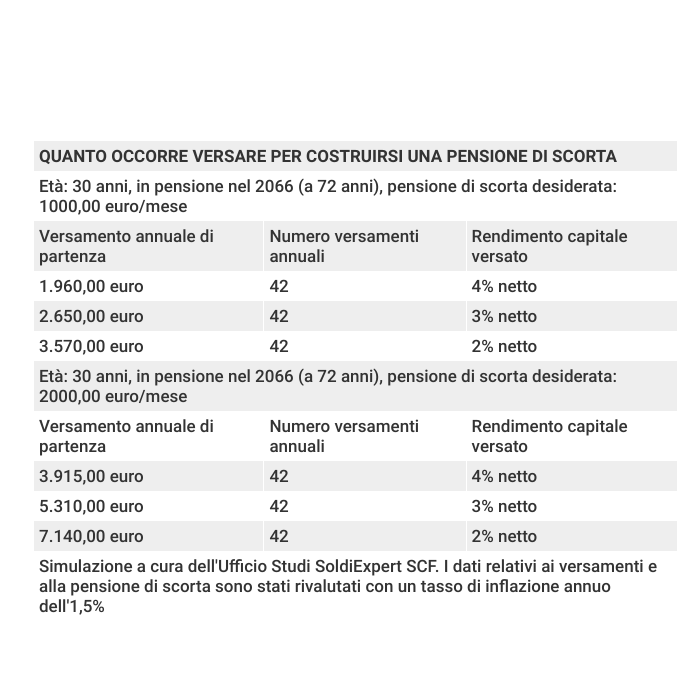

Nella nostra simulazione abbiamo ipotizzato che un lavoratore trentenne inizi a fare dei versamenti previdenziali complementari in modo costante ininterrotto per 42 anni. Abbiamo inoltre considerato un’aspettativa di vita di 86 anni e un’età di pensionamento a 72 anni. I numeri sono ovviamente modificabili a piacimento, ma abbiamo volutamente incrementato i parametri seguendo il trend degli ultimi decenni.

Come si evince dallo specchietto sottostante, i risultati in termini di denaro da risparmiare e versare sono piuttosto corposi.

i numeri per la pensione di scorta per un lavoratore trentenne

Che tesoretto deve riuscire a costituire un lavoratore trentenne per avere quell’entrata pensionistica extra? Ipotizzando un tasso di inflazione dell’1,5% annuo, secondo la nostra simulazione il nostro trentenne dovrà accumulare un tesoretto di circa 400 mila€ per poter contare su una pensione extra di circa 1000€ mensili a partire dal 2066. Se invece il nostro trentenne vorrà contare su un flusso mensile doppio, ovvero di circa 2.000€ quando andrà in pensione, dovrà riuscire ad accantonare oltre 600 mila €. Una somma enorme.

Le cifre che abbiamo ottenuto risultano importanti per effetto dell’inflazione, che abbiamo stimato costante ad un tasso pari all’1,5% anno. Questo significa tra l’altro che i versamenti annuali indicati nello specchietto sono solo quelli del primo anno, perché a partire dal secondo, cresceranno ogni anno dell’1,5% rispetto alla somma precedente. Questo per mantenere costante il potere di acquisto. Per fare un esempio il primo versamento di 3.570€ del caso di pensione di scorta di 1.000€ e rendimenti di mercato del 2% supera i 6.500€ negli ultimi anni.

L’effetto inflazione all’interno della simulazione, tra l’altro, fa sì che anche 1.000€ reali di oggi equivarranno a circa 1.850€ nel 2066, quasi il doppio quindi.

i rendimenti dei sottostanti condizionano la pensione di scorta

Oltre alla capacità di risparmio e di versamento che ciascuno riuscirà ad attuare e oltre all’inflazione, esiste comunque anche una ulteriore incognita da cui dipenderà il capitale che si riuscirà ad accumulare. Una variabile rilevante che condiziona pesantemente il montante a scadenza della pensione di scorta è costituita dai rendimenti degli strumenti e dei mercati su cui si sarà investito. Per questa ragione abbiamo considerato tre diversi tassi di rendimento medi annui, al variare dei quali, cambia il risultato finale. Ai fini del raggiungimento di un medesimo capitale a scadenza è ovvio che maggiore sarà il rendimento medio annuo degli strumenti finanziari e dei mercati, minori saranno le somme dei versamenti da effettuare nel corso del tempo e viceversa.

Ovviamente dei rendimenti medi futuri, così come dell’inflazione dei prossimi anni, che noi abbiamo stimato al 1,5% annuo, non è dato sapere. Questi sono i limiti e le semplificazione necessarie per realizzare una simulazione di matematica finanziaria il cui principale obiettivo è quello di fornire un’idea di massima di quali somme e quali tempi sono necessari per implementare una pensione di scorta. E il messaggio di fondo è quello di rimboccarsi le maniche e agire prima possibile, anzi fin da oggi.

pensione di scorta: come costruirla

Non vi è un’unica modalità con cui provare a generare un rendita vitalizia futura che si affianchi alla pensione ordinaria. Le modalità per poter ottenere questo flusso aggiuntivo sono molteplici e spaziano dalla scelta di un fondo pensione aperto, a un piano individuale pensionistico, alla costruzione di un piano di accumulo di un capitale a scadenza. Prima ancora di scegliere quale possa essere la miglior forma per pianificare la propria pensione di scorta è tassativo conoscere i costi che ciascuno strumento prevede. Come sappiamo infatti più sono elevati i costi di ingresso, gestione e o eventuale uscita, minori saranno i rendimenti finali.

A questa tematica specifica dei costi abbiamo dedicato diversi approfondimenti. Una prima analisi che merita di essere letta con attenzione e si può trovare a questo link .

Oltre ai costi in generale, altre variabili meritano di essere considerate e approfondite. Tra queste ricordiamo la deducibilità fiscale, l’elasticità o rigidità del piano prescelto, l’eventualità di dover pagare delle penali in caso di uscita prima della scadenza, la possibilità di effettuare dei riscatti parziali e con quali regole e tempistiche. Tutti elementi da vagliare a priori e che possono far deporre a favore di uno strumento o di un altro a seconda dei casi e delle necessità personali e familiari.

le nostre considerazioni sulla pensione di scorta

Una prima osservazione è che dal punto di vista finanziario è che se diminuiscono gli anni in cui si effettuano i versamenti per la pensione di scorta le cifre che si dovranno risparmiare diventano ingenti. Già la situazione è complessa riuscendo a versare per 40 anni e oltre, ma diviene decisamente impegnativa se gli anni si riducono a 35 o a 30 perché le singole somme dovranno essere più elevate.

In secondo luogo quindi occorre tenere presente che i versamenti annuali per la pensione di scorta dovranno anno dopo anno aumentare per riuscire a mantenere il potere di acquisto.

Inoltre, il rendimento del capitale inciderà moltissimo sul montante accumulato a scadenza e quindi sulla rendita periodica che si riuscirà a conseguire. E’ chiaro che per puntare a un rendimento medio annuo del 4% occorrerà fare valutazioni in merito alle classi di investimento più adeguate a conseguirlo, in un’ottica di lungo e lunghissimo periodo.

Come Soldiexpert SCF operiamo sul mercato della consulenza indipendente da oltre vent’anni e siamo accanto ai nostri clienti per tutte le loro esigenze di investimento e di pianificazione personale e familiare. Se stai cercando un team di esperti che eroghi i propri servizi consulenziali nell’esclusivo interesse dei propri clienti, senza alcun tipo di conflitto di interesse, puoi rivolgerti a noi con fiducia e prenotare oggi stesso una consulenza una tantum. La prima mezz’ora è gratuita.

Come consulenti indipendenti, al contrario dei private banker e consulenti bancari e assicurativi, non riceviamo alcun tipo di retrocessione sui prodotti che consigliamo e analizziamo tutte le possibili soluzioni senza condizionamenti di alcun tipo.