La Voluntary disclosure è una procedura di regolarizzazione delle proprie attività finanziarie e patrimoniali detenute all’estero precedentemente ignote alle autorità fiscali italiane. Anche se al momento non vi sono procedure attive o attivabili, vediamo quali sono le linee guida per regolarizzare la propria posizione.

La traduzione letterale della definizione è quella di una dichiarazione spontanea. In concreto dunque con la voluntary disclosure si tratta di far emergere e dichiarare su base spontanea l’esistenza di beni materiali e immateriali detenuti al di fuori del territorio italiano. Non si tratta dunque di un accertamento promosso dalle autorità fiscali, ma di una collaborazione volontaria mirata all’emersione del non dichiarato.

L’ultima procedura ufficiale utilizzata da un governo è quella del 2015 promossa dal governo Renzi. Vediamone insieme alcune caratteristiche e qualche dato.

Introdotta per permettere ai contribuenti di regolarizzare la propria posizione fiscale in relazione a patrimoni detenuti illecitamente all’estero, questo meccanismo ha permesso ai cittadini che hanno deciso di approfittarne, di denunciare spontaneamente all’Amministrazione finanziaria le violazioni degli obblighi di monitoraggio fiscale. Pensata inizialmente per sanare le violazioni commesse fino a fine settembre 2014, fu poi estesa, grazie a successive finestre, fino a fine luglio 2017.

A differenza dei ripetuti scudi fiscali degli anni duemila, di cui abbiamo recentemente parlato in

questo nostro pezzo,

il cittadino che ha aderito alla voluntary disclosure del 2015 non ha potuto godere dell’ anonimato, ma anzi ha pure dovuto pagare tutte le tasse e le imposte evase con gli interessi. In compenso, per la sua spontanea collaborazione, ha beneficiato di una riduzione delle sanzioni amministrative. Inoltre ha anche beneficiato della non punibilità dei reati tributari, del reato di riciclaggio e del

reato di autoriciclaggio, introdotto a dicembre 2014.

voluntary disclosure e rapporto di fiducia col fisco

Con il mutato quadro della lotta all’antiriciclaggio e la sempre maggiore ed efficace collaborazione tra i vari stati non solo nell’area dell’Unione Europea, ma in tutto il mondo, riportare il rapporto con le autorità fiscale ad un livello di fiducia biunivoco è uno dei fondamenti della cosiddetta pace fiscale.

Così come chiaramente esemplificato nella normativa stessa della volontary disclosure, la finalità del legislatore è quella di permettere ai contribuenti di porre le basi per un rapporto di reciproca fiducia nei confronti del fisco, ponendo rimedio alle passate violazioni dichiarative a beneficio della futura trasparenza.

risultati conseguiti dalla voluntary disclosure

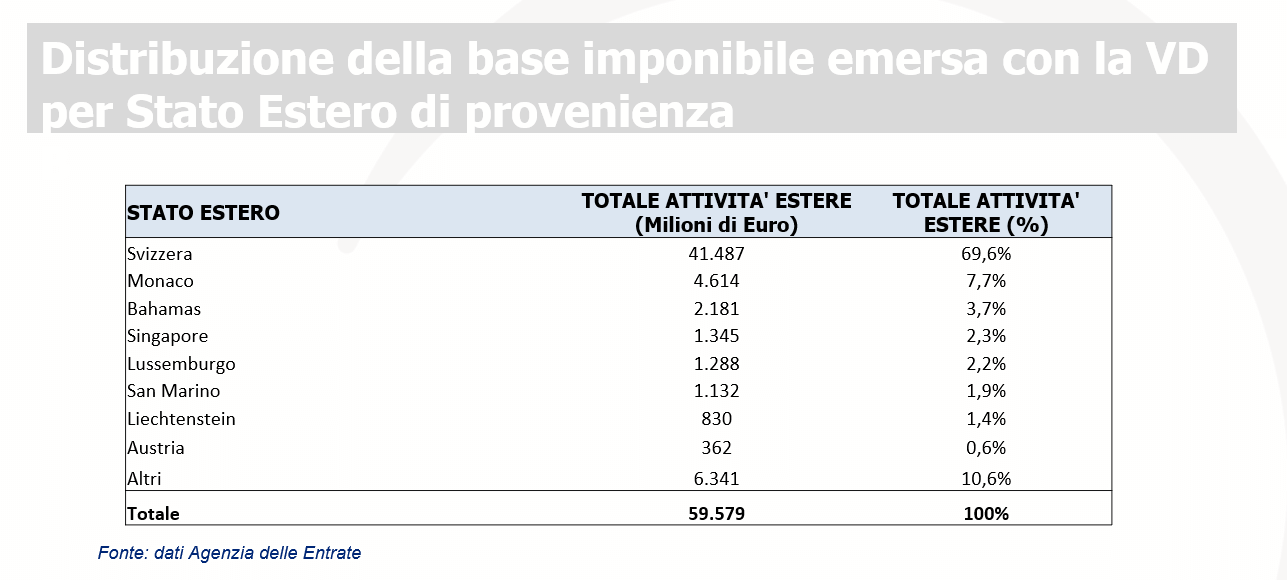

Secondo quanto si evince dai dati ufficiali, a fronte di oltre 130 mila richieste,

con la volontary disclosure del 2015 sono emerse attività precedentemente detenute illegalmente all’estero per circa 60 miliardi €. Il grafico sottostante, tratto direttamente

dal sito del MEF, si riferisce alla distribuzione geografica delle attività emerse.

Un rientro di capitali per quasi 60 miliardi €, successivamente integrati dalla riapertura di una nuova finestra aperta tra il 2016 e il 2017, rappresenta da un cero punto di vista un’operazione di successo, così come è stata definita dallo stesso MEF, ma dall’altro testimonia l’enorme quantità di denaro sottratta alla regolare imposizione. Soprattutto dopo solo pochi anni prima, nel 2009, erano rientrati quasi 100 miliardi € con lo scudo fiscale.

Dalla tabella si evince anche che grazie alla voluntary disclosure, la maggior parte dei capitali, circa il 70%, sono rientrati dalla vicina Svizzera. Un fenomeno che nelle stesse proporzioni si era verificato con lo scudo.

voluntary disclosure:come funziona all’ estero

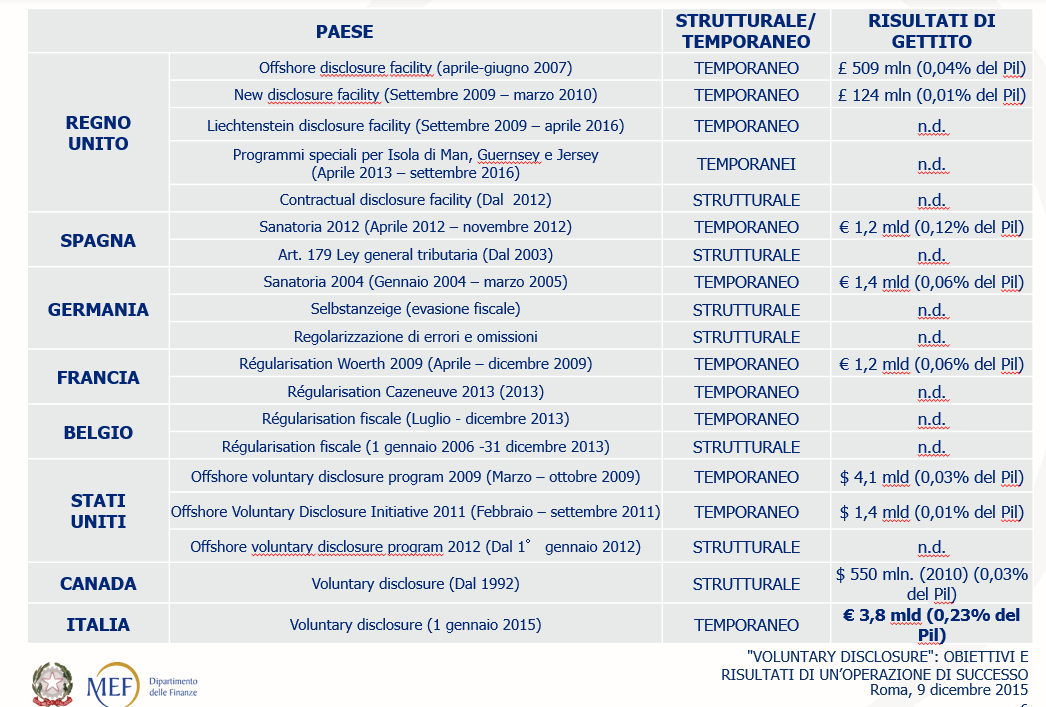

La normativa introdotta a fine 2014 sulla voluntary disclosure sposa le linee guida già precedentemente indicate dall’OCSE. L’OCSE infatti ha raccomandato che i programmi di collaborazione volontaria elaborati dai vari Stati prevedano incentivi adeguati a promuovere e a incoraggiare la regolarizzazione da parte dei contribuenti, evitando però di lasciar trapelare qualsiasi forma di abbuono o addirittura di incentivo a commettere ulteriori illeciti fiscali.

Nella figura sottostante, tratta sempre dal

sito del MEF, sono elencate tutte le forme di voluntary applicate all’estero, sia in forma temporanea, sia strutturale.

L’emersione del non dichiarato infatti è divenuta una delle direttive principali a livello mondiale, e ha iniziato a coinvolgere di recente anche alcuni Stati precedentemente inseriti nella Black List, tra i quali Bahamas, Belize e Seychelles. Grazie ad un miglioramento portato avanti in termini di governance fiscale, proprio a febbraio 2024 il Consiglio dell’Unione Europea ha rimosso questi Stati dalla lista nera.

Ricordiamo che i paesi facenti parte della Black List sono quelli con giurisdizioni ritenuti non collaborative e cooperative a livello fiscale.

il tema ricorrente della voluntary disclosure

Periodicamente nel nostro paese riemergono, quasi a cicli, ipotesi di condoni o sanatorie fiscali suscitando spesso un aspro dibattito tra i sostenitori e gli oppositori di queste misure.

In realtà la voluntary disclosure è un meccanismo diverso da un semplice condono o da uno scudo, perché incoraggia i contribuenti a rimediare agli errori o alle scelte del passato, concedendo loro minori sanzioni, ma senza dargli un pacca sulla spalla.

Coloro che hanno commesso in passato violazioni in termini di monitoraggio fiscale, ovvero che hanno omesso di compilare il quadro RW doppia in dichiarazione dei redditi, pagano infatti tutte le imposte dovute con gli interessi ma ottengono multe ridotte.

L’indubbio vantaggio della voluntary disclosure è la possibilità di permettere a coloro che ancora non lo avessero fatto di regolarizzare la propria situazione fiscale. Secondo alcuni giuristi e alcuni economisti, la riapertura periodica della finestra della voluntary disclosure permetterebbe di far emergere nel tempo tutti i capitali non ancora rientrati e quelli non monitorati, all’interno delle linee guida dell’OCSE sia in termini di lotta all’evasione, sia in ottica antiriciclaggio ( e dunque anche antiterrorismo).

mettere a frutto i capitali di rientro

Come accennavamo all’inizio della nostra analisi, al momento nel nostro paese non vi sono procedure attive in termini di voluntary disclosure. Per coloro che in passato non vi hanno aderito c’è sempre la possibilità però di rivolgersi a studi legali tributaristi per studiare possibili strategie per regolarizzare eventuali attività finanziarie o reali al momento detenute all’estero e prive di monitoraggio fiscale. Oltre alla regolarizzazione della propria posizione infatti il rientro dei capitali apre un mondo di possibilità di impiego di capitali soprattutto dal punto di vista finanziario e soprattutto in questo momento storico. Non solo gli asset azionari ma, dopo lustri di tassi di interesse simili a prefissi telefonici, anche il mondo obbligazionario è tornato interessante per investire e mettere a frutto il proprio patrimonio.

Siamo Soldiexpert SCF e, come società di consulenza finanziaria indipendente, da oltre due decenni affianchiamo i nostri clienti e li consigliamo nelle loro scelte di investimento, qualsiasi siano le loro esigenze di breve, medio e lungo periodo.

Essere indipendenti è ciò che ci contraddistingue in un settore in cui spesso i consigli dei consulenti o dei private banker sono guidati dalle retrocessioni che ricevono sui prodotti suggeriti.

Come consulenti indipendenti non percepiamo alcuna commissione dagli emittenti dei prodotti e scegliamo solo ciò che è meglio per i nostri clienti, fornendo loro le soluzioni più efficienti e calzanti per le loro esigenze.

Se vuoi una seconda opinione sul tuo portafoglio d’investimento, o se vuoi conoscere i costi e i rischi degli strumenti che hai acquistato oppure se sei alla ricerca di un parere esperto e trasparente per gestire il tuo patrimonio, chiamaci subito.

Prenota oggi stesso una consulenza una tantum con uno dei nostri consulenti.