Il fondo Eurizon Diversificato Etico (ISIN: IT0001052742) già dal nome sembra offrire una garanzia di diversificazione e di eticità. Inoltre, ha la qualifica di “Fondo etico e responsabile”, ma fa riferimento all’articolo 8 del regolamento UE che disciplina i fondi etici, non all’articolo 9. Cioè etica e sostenibilità non sono – a dispetto del nome – gli obiettivi principali del fondo Eurizon Diversificato Etico, ma lo sono “anche”. E con un’ampia discrezionalità.

In questa analisi SoldiExpert SCF vuole dunque offrire dati e informazioni per farsi un’idea chiara della qualità del fondo.

Il fondo Eurizon Diversificato Etico è un fondo interessante? Merita le stelle che gli vengono attribuite? Come si comporta rispetto al benchmark ovvero rispetto alla tipologia di mercato in cui può investire?

Riportiamo prima di tutto come la società definisce l’universo e la politica d’investimento:

Il Fondo investe principalmente in strumenti finanziari di natura obbligazionaria e/o monetaria; investimenti in strumenti finanziari di natura azionaria fino al 20% dell’attivo. Gli strumenti finanziari sono principalmente denominati in euro. Le obbligazioni e gli strumenti monetari sono emessi da Stati, organismi sovranazionali/agenzie e società, aventi merito di credito principalmente pari all’investment grade (ovvero adeguata capacità di assolvere i propri impegni finanziari). Le azioni sono emesse principalmente da società a capitalizzazione medio/elevata.

La durata media finanziaria del Fondo è tendenzialmente compresa tra 1 e 4 anni.

Il Fondo è gestito attivamente con riferimento al benchmark.

Il Fondo non si propone di replicare la composizione del benchmark.

Grado di discrezionalità rispetto al benchmark: significativo.

Il Fondo utilizza strumenti finanziari derivati sia per finalità di copertura dei rischi sia per finalità diverse da quelle di copertura (tra cui arbitraggio). La leva finanziaria tendenziale, realizzata mediante esposizioni di tipo tattico (e calcolata con il metodo degli impegni) è indicativamente compresa tra 1 e 1,30. Tale utilizzo, sebbene possa comportare una temporanea amplificazione dei guadagni o delle perdite rispetto ai mercati di riferimento, non è comunque finalizzato a produrre un incremento strutturale dell’esposizione del Fondo ai mercati di riferimento (effetto leva) e non comporta l’esposizione a rischi ulteriori che possano alterare il profilo di rischio – rendimento del Fondo.

conviene investire sul fondo eurizon diversificato etico?

Quello che possiamo anticipare, parafrasando un vecchio slogan pubblicitario, è che il fondo Eurizon Diversificato Etico, costa poco, rende poco e di solito non batte il benchmark.Il fondo Eurizon Diversificato Etico ha offerto fino ad ora un rendimento positivo? E, soprattutto, la gestione attiva di questo fondo è riuscita a fare meglio del suo benchmark, cioè dell’indice di riferimento? Vedremo infatti che non è così in nessuno dei due casi.

Pur non trattandosi di un fondo finanziariamente del tutto inefficiente, non si può però dire che convenga tenerlo in portafoglio rispetto ad altri tipi di investimenti meno costosi come gli ETF. In questo caso, però il confronto con strumenti alternativi non è facile, visto il benchmark scelto, come vedremo.

Il benchmark del fondo Diversificato Etico Eurizon

Il team di gestione di Eurizon Asset Management ha scelto come benchmark per il fondo Diversificato Etico Eurizon non un singolo indice ma un mix di tre indici diversi, tutti con la “targa” della sostenibilità.

Per il 65% il fondo Eurizon Diversificato Etico fa infatti riferimento al Bloomberg Barclays MSCI Euro Treasury 500M (1-3 years) ESG Weighted Custom Tilt (indice di titoli di Stato con scadenze da uno a tre anni, cioè a breve termine). Per il 20% al Bloomberg Barclays MSCI Euro Corporate Sustainability SRI Custom (indice delle obbligazioni corporate). E per il 15% all’MSCI World SRI in euro (indice azionario mondiale).

Il benchmark del fondo Diversificato Etico Eurizon, quindi, rende più complesso fare un confronto per Sharpe ratio, drawdown e volatilità.

Vediamo invece che tutti e tre gli indici sono “ESG” o “SRI”. Cioè dichiarano il rispetto delle regole finanziarie per la tutela dell’ambiente naturale, dell’ambiente sociale e di una gestione aziendale rispettosa delle persone.

Questa analisi non è però incentrata sulla valutazione dell’eticità del fondo. Potete comunque approfondire il tema degli investimenti ESG con le analisi critiche di SoldiExpert intitolate “Investimenti ESG: il rischio di essere finanziariamente insostenibili” e “Investire nella finanza sostenibile è davvero sicuro e redditizio?”.

Per quanto riguarda i dubbi sugli indici “etici”, invece, un esempio lampante è l’analisi “MIB ESG: secondo questo indice anche le armi e il petrolio vanno a braccetto con il pianeta”.

>>> Scopri perché nel mondo gli ETF stanno rottamando i fondi e come puoi investire oggi in modo più intelligente: scarica la Guida Gratuita scritta dai consulenti indipendenti di SoldiExpert SCF <<<

fondo Eurizon Diversificato Etico quotazioni peggiori degli indici

Elemento fondamentale per verificare l’efficienza dell’Eurizon Diversificato Etico è il rendimento che il fondo ha ottenuto nel passato. Rendimento che però deve essere confrontato con l’indice o gli indici di riferimento. E se è vero che i risultati del passato non danno alcuna garanzia dei risultati futuri, offrono però un’idea della qualità della gestione attiva.

Un fondo a gestione attiva (e più costosa) può infatti anche realizzare una performance annua del 10%, ma se il suo benchmark (passivo per definizione) realizza percentuali di guadagno superiori, perché spendere soldi inutilmente per una gestione attiva non efficiente? Non basta quindi considerare, dell’Eurizon Diversificato Etico, quotazioni e altri dettagli presi singolarmente.

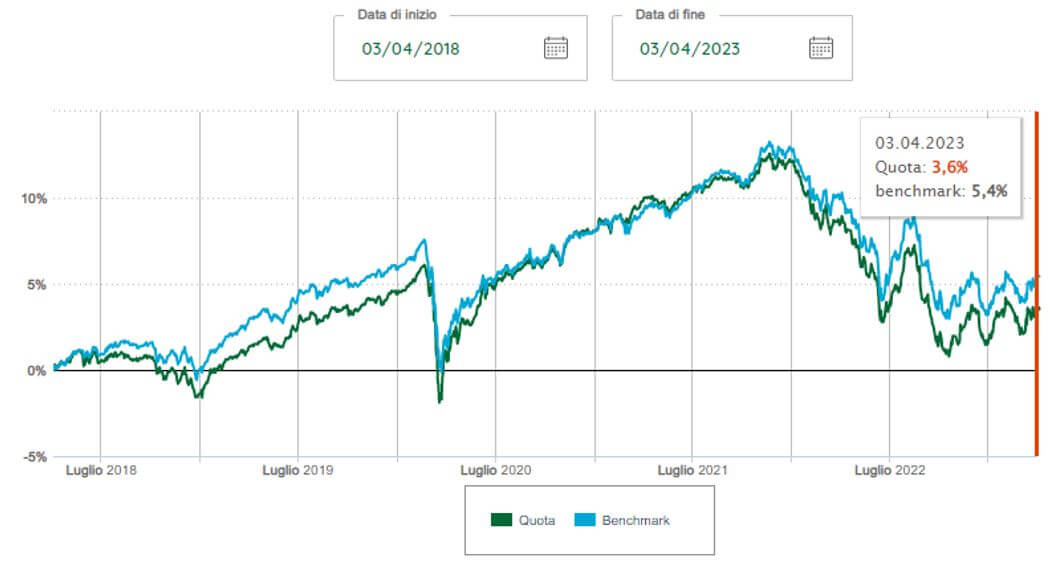

Quello che si può vedere dai dati presenti sui documenti officiali messi a disposizione da Eurizon (al 31/03/2023) è che il fondo Eurizon Diversificato Etico, a tre anni ha realizzato una performance del 2,9% contro il 3,9% del benchmark. A cinque anni del 3,6% contro il 5,4%. A dieci anni del 15,9% contro il 20,3%. Il fondo, cioè, ha sempre fatto peggio del benchmark.

E se per esempio la differenza negativa a tre anni sembra limitata all’1%, questo 1% sul 3,9% rappresenta quasi un quarto in meno (cioè -25%) di guadagno.

La gestione poco attiva del fondo Eurizon Diversificato Etico

Vediamo poi che i grafici dei periodi indicati mostrano per benchmark e fondo Eurizon Diversificato Etico quotazioni molto vicine tra loro, pur se sempre a vantaggio del primo. Segno che nel fondo Eurizon Diversificato Etico di gestione veramente attiva come viene dichiarato nel sito se ne vede poca traccia. E questo naturalmente è qualcosa che non riguarda solo questo fondo o società di gestione ma la maggior parte dei fondi che si comportano molto similarmente agli indici in cui investono ma che naturalmente non fanno pagare ai sottoscrittori commissioni di gestione da ETF ma da 5 a 10 volte e più superiori.

Inoltre, anche negli anni che vedono gli unici due picchi negativi sugli ultimi cinque di quotazione, il 2018 e il 2020, si confermano, per il fondo Eurizon Diversificato Etico, quotazioni peggiori degli indici di riferimento. Segno che il fondo Eurizon Diversificato Etico non riesce a diminuire il rischio e a contenere le perdite.

Andamento del fondo Eurizon Diversificato Etico a 5 anni rispetto al benchmark

Oltre l’1% di commissioni per una gestione attiva poco ATTIVA

Quanto sopra esposto dovrebbe quindi far riflettere sull’utilità di avere il fondo Eurizon Diversificato Etico in portafoglio se si ritiene che questo fondo apporterà un vero valore aggiunto rispetto a una gestione passiva. Per dare un’ulteriore indicazione in questo senso basta considerare i costi di gestione.

Che, lo diciamo subito, non solo particolarmente gravosi rispetto ad altri fondi simili ma non trascurabili. I costi correnti annui dichiarati dell’Eurizon Diversificato Etico, infatti, ammontano all’1,1% circa. Non molto rispetto a percentuali registrate da altri fondi obbligazionari, che a volte toccano anche l’1,5-2%%. Tuttavia, in questo caso si tratta di un fondo a prevalenza obbligazionaria.

L’Eurizon Diversificato Etico investe principalmente in strumenti finanziari di natura obbligazionaria e/o monetaria, e la durata media finanziaria dei suoi investimenti è tendenzialmente compresa tra uno e quattro anni.

In questo segmento di rischio (obbligazionario/monetario) di breve durata, i rendimenti sono quindi più bassi, in quanto difensivi (a basso rischio). Quindi pagare oltre l’1% di commissioni per una gestione attiva poco competitiva rischia di eliminare una discreta fetta di quel guadagno che il Fondo Eurizon Diversificato Etico riuscirà a generare.

Per l’Eurizon Etico un confronto DIFFICILE

In conclusione, investire nel fondo Eurizon Etico pur vantando un track record sostanzialmente positivo (tranne i picchi negativi del 2018 e del 2020), si tratta di una positività limitata. Che non ha mai battuto il mix di indici di riferimento utilizzato e che viene ulteriormente ridotta dai costi di gestione, seppur anch’essi non esagerati.

Ma volendo comunque replicare un tipo di approccio al mercato come quello proposto dal fondo Eurizon Diversificato Etico, come ci si dovrebbe allora regolare?

Abbiamo visto che la decisione del fondo Eurizon Etico di fare riferimento a tre indici diversi. Su un periodo di 10 anni abbiamo provato a usare degli ETF simili corrispondenti per la parte obbligazionaria governativa 1-3 anni, quella corporate e quella azionaria e il risultato ottenuto ha visto il mix passivo ottenere risultati migliori di circa lo 0,5% annuo e lo stesso sostanziale livello di volatilità.

>>> Scopri perché nel mondo gli ETF stanno rottamando i fondi e come puoi investire oggi in modo più intelligente: scarica la Guida Gratuita scritta dai consulenti indipendenti di SoldiExpert SCF <<<

Una simile analisi è il lavoro di consulenti indipendenti come SoldiExpert SCF, che per legge è priva di conflitti d’interesse. E non può ricevere retrocessioni dagli emittenti o comunque percepire compensi da altri soggetti che non siano i clienti. Per questo diversi risparmiatori ci chiedono un check up gratuito del loro portafoglio.

Non consiglieremmo quindi ai nostri clienti questo fondo d’investimento seppure è molto meno peggio di tanti fondi (soprattutto a scadenza) fra quelli distribuiti anche da questa società di gestione.