A poco più di una settimana all’entrata in vigore della nuova tassa sulle transazioni finanziarie, di cui manca mentre pubblichiamo questo articolo ancora il decreto attuativo, ci occupiamo della Tobin all’italiana fortemente voluta del PD (ma non è che su questi temi i governi precedenti anche di altro colore o trazione hanno mostrato una grande competenza e visione). Questa tassa si legge in un volantino del Partito Democratico “ha il compito di far pagare alla speculazione finanziaria parte dei danni prodotti dalla crisi economica internazionale raccogliendo decine di miliardi di euro”.

Per ora i miliardi di euro non si vedranno visto che se andrà bene il gettito per l’erario sarà di un miliardo secondo il ministro dell’Economia Vittorio Grilli per quanto a questa previsione di gettito non ci crede nessuno fra gli addetti ai lavori. E che questa tassa possa fermare la speculazione finanziaria è lecito dubitarlo visto che verrà applicata solo da alcuni paesi europei tra cui l’Italia in cui entrerà in vigore il 1 marzo per le azioni e il 1 luglio per i derivati.

Poi il Belpaese insieme ad altri 11 paesi ha aderito al progetto europeo per introdurre prossimamente questa nuova tassa in forma ancora più “avanzata” e comunitaria. Solo che nel giorno di San Valentino la Commissione Ue che lavora su questo progetto ha pensato bene di includere nella tassazione anche i bond e i titoli di stato italiani negoziati sul mercato secondario. La levata di scudi da parte del governo italiano non si è fatta attendere. “Tassateci tutto ma non i Btp” ha risposto Monti. Così dal 1° marzo la Tobin Tax “made in Italy” intanto tasserà le azioni a media e alta capitalizzazione e gli strumenti derivati. Con alcuni esclusi eccellenti…oltre naturalmente ai Btp. E poi si vedrà.

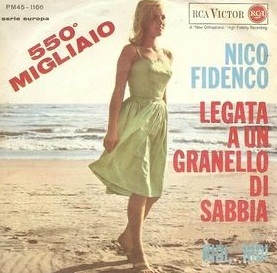

Investitori legati da un granello di sabbia

Come Nico Fidenco voleva tenere legata la sua amata con un granello di sabbia “così tu nella nebbia più fuggir non potrai e accanto a me tu resterai”, così la Tobin Tax vuole trattenere gli investitori e evitare che si spostino troppo velocemente da una società quotata all’altra.

Ideata da un premio Nobel le cui idee secondo alcuni sono state completamente travisate e sponsorizzata fortemente dal Pd, la nuova tassazione sulle compravendite finanziarie toccherà nel “Taxpaese” (il Belpaese non c’è forse più) in prima battuta le azioni di società quotate con una capitalizzazione superiore ai 500 milioni di euro e a partire dal 1° luglio gli strumenti derivati.

Concepita da un economista americano per punire il “capitale impaziente”, come lo definisce il professor Chang nel libro “23 cose che non ti hanno mai detto sul capitalismo” (il Saggiatore editore) reo di spostarsi da un’azione all’altra alla velocità della luce (tenendo i titoli mediamente per 22 secondi secondo una ricerca fatta a Wall Street qualche tempo fa), la Tobin Tax doveva, secondo le intenzioni del suo ideatore, essere applicata a livello mondiale e da organismi internazionali e sovranazionali ovvero imposta dal Fondo Monetario Internazionale.

L’obiettivo della tassa secondo il premio Nobel James Tobin (scomparso nel marzo 2002 e che probabilmente si starà rivoltando nella tomba) era quello di costituire una sorta di freno alla speculazione mettendo un “granello di sabbia nell’ingranaggio dei mercati finanziari” e il ricavato doveva essere destinato a scopi nobili come quello di sconfiggere la povertà estrema grazie a un gettito stimato di 166 miliardi di dollari.

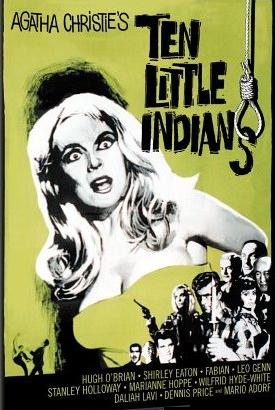

Chi applicherà la Tobin: l’Italia e altri dieci piccoli indiani

Ovviamente di applicarla su scala mondiale per ora non se ne parla proprio, facendo cadere proprio uno dei postulati fondanti (per evitare sperequazioni, furbetti e concorrenza fiscale) su cui si fondava l’idea di James Tobin.

Si doveva colpire la speculazione, si colpiranno i cassettisti. Come attenuante si può dire che rispetto alla proposta originaria che era stata presentata in Commissione Finanze l’esito finale è come incidenza tutto sommato basso e molto minore di quello che l’onorevole Boccia del Pd aveva in mente.

E così in ordine sparso alcuni Paesi europei (Italia, Francia, Germania, Belgio, Portogallo, Slovenia, Austria, Grecia, Spagna, Slovacchia ed Estonia) hanno deciso di introdurla e in alcuni di essi (come la Francia) questa nuova tassa è già una realtà.

Altri paesi della Ue (e alcuni molto importanti) invece non la vogliono proprio applicare: Olanda, Svezia, Danimarca, Finlandia, Lussemburgo, Irlanda, Cipro, Gran Bretagna, Malta, Repubblica Ceca, Ungheria, Polonia, Lituania, Lettonia, Romania e Bulgaria.

Nel nostro Paese entrerà in vigore tra una manciata di giorni sulle azioni e tra qualche mese (dal 1° luglio) sui derivati.

E non è un caso che l’economista americano James Tobin avesse in mente una tassa mondiale sulle transazioni finanziarie, non certo solo europea e per di più confinata a solo 11 paesi membri su 27 e con tempi di introduzione differenti da parte dei diversi paesi. Con Francia e Italia partite subito e la Germania che per bocca del suo Ministro delle Finanze pensa di introdurla sì ma tra un (bel) po’.

Il denaro si muove veloce e chi muove ingenti capitali troverà così il modo di non pagare questa tassa.

Intanto parte la Tobin all’italiana dal 1° marzo sulle azioni e poi dal 1° luglio sui derivati

Per l’Italia la nuova tassa sulle transazioni finanziarie dovrebbe generare 1 miliardo di maggiori introiti per lo Stato. Negli scorsi mesi l’esecutivo Monti con il Pd che si è particolarmente speso nella stesura di questo provvedimento ha comunque varato una legge il cui obiettivo è forse più ideologico che di sostanza. E così il Belpaese ha pensato di sbrigarsi a introdurla, per fare subito cassa.

Il governo stima di ricavare 233.171.500,00 euro dalle azioni e 854.560.000,00 euro dall’applicazione della tassa agli strumenti derivati. Cifre che secondo chi lavora in questo settore non stanno in verità particolarmente in piedi ma è una caratteristica di tutti i governi di tutti i colori varare provvedimenti finanziari dove il gettito atteso è qualcosa da libro dei sogni.

Ciak Azione!

Dal prossimo 1° marzo chi comprerà o venderà un titolo azionario di una società quotata a Piazza Affari avente una capitalizzazione superiore ai 500 milioni di euro dovrà pagare una tassa aggiuntiva dello 0,12% sul valore della transazione (0,10% dal 2014).

Ma quali saranno i titolo soggetti a questa tassazione? Chi ne è beneficiato ed esistono delle scappatoie già previste dalla normativa per non pagare questo obolo legalmente?

L’elenco delle società quotate su cui si paga la Tobin Tax è effettuato ogni anno dalla Consob sulla base della capitalizzazione raggiunta nel mese di novembre dalle società quotate a Piazza Affari. Per il 2013 le transazioni su 76 società (che rappresentano come capitalizzazione il 26% dell’intero listino italiano) saranno sottoposte alla Tobin Tax: le blue chip quindi sono maggiormente interessate dalla Tobin Tax rispetto alle small cap.

Sono infatti escluse al momento dalla tassazione 219 società quotate a Piazza Affari (qui in questo articolo di MF potete vedere quali ) perché aventi una capitalizzazione inferiore a 500 milioni di euro. Ma se a novembre di quest’anno tali società dovessero avere in Borsa un valore superiore a 500 milioni di euro dal prossimo anno anch’esse saranno gravate da questo maggiore onere fiscale.

Per i titoli scambiati su mercati non regolamentati (over the counter) che non sono circuiti utilizzati dai risparmiatori comuni ma piuttosto da operatori istituzionali, l’imposta sarà maggiore: lo 0,22% del valore della transazione (0,20% dal 2014).

L”imposta è a carico di chi compra azioni (a chi vende non sono chiesti esborsi) mentre interesserà entrambe le parti per quanto riguarda i derivati.

Esclusioni: le operazioni intraday

Nonostante lo scopo dell’ideatore della Tobin Tax fosse proprio quello di scoraggiare le operazioni “veloci”, sulle compravendite “intraday”, quindi quando un’azione viene comprata e venduta in giornata, la Tobin Tax all’italiana non si paga sulle operazioni aperte e chiuse in giornata. Mah…

Inoltre, sono escluse dall’imposta gli scambi sul Forex (il mercato dove avviene il massimo della speculazione internazionale) e le azioni estere tranne quelle dei Paesi dove è stata introdotto qualcosa del genere (come in Francia).

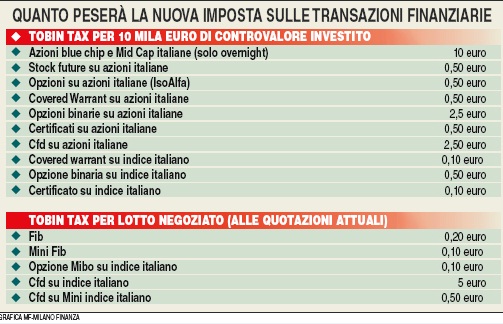

Vi è poi un’ulteriore particolarità perchè fatta la legge, trovato l’inganno… Che è stato già previsto dal legislatore che evidentemente quando legifera lo fa spesso senza sapere bene di cosa parla o su cosa legifera. Se un risparmiatore invece che acquistare un titolo azionario o uno strumento fra quelli appartenenti alla lista acquista un CFD (Contratto per Differenza), ovvero un suo derivato può scoprire di ottenere un importante vantaggio fiscale. I CFD sono inquadrati dalla normativa come un prodotto derivato e quindi sono tassati (vedi la tabella sotto) con un ammontare fisso mentre i titoli sono tassati in percentuale. E sono soprattutto i broker stranieri a offrire l’investimento in CFD.

Penalizzati gli Heavy trader ma molto meno del previsto

Allo scopo di scoraggiare quegli investitori professionisti che effettuano compravendite ad alta frequenza, ossia immettono una moltitudine di ordini in acquisto e vendita nell’arco di poche ore con finalità speculative, verrà applicata un’ulteriore tassa. Il prelievo sarà pari allo 0,02% del controvalore degli ordini inseriti e successivamente annullati o modificati, ma scatterà solo quando il numero di operazioni cancellate supererà il 60% di quelle realmente concluse.

Salvi fondi, Sicav, Etf e Etc. I privati non la pagano. Gli investitori professionali dipende.

Dal momento che l’obiettivo della Tobin Tax è quello di fermare la speculazione finanziaria e il trading che sulle azioni è diventato sempre più veloce, su fondi e Sicav non grava per i privati questo balzello. Anche i fondi indice quotati in Borsa conosciuti con l’acromino di ETF sono esenti dalla Tobin Tax. Ma se gli investitori istituzionali e professionali (fondi comuni, Etf fondi pensione, casse previdenziali, tesorerie aziendali, banche) acquistano titoli italiani soggetti alla Tobin e la pagano (non trovando cioè il modo di aggirarla) costo in una qualche misura il costo si rifletterà evidentemente in minori performance dei vostri fondi comuni, gestioni e forme pensionistiche integrative.

E così pure gli Etc che sono strumenti finanziari utilizzati per investire sulle materie prime non sono soggetti alla Tobin.

Prima le azioni poi tocca ai derivati

Facendo difficoltà il legislatore a distinguere tra chi li usa come strumenti di copertura e chi li compra e vende allo scoperto, dal 1° luglio 2013 anche sui derivati si pagherà la Tobin Tax. Saranno soggetti alla nuova imposizione sulle transazioni finanziarie le opzioni, i future, i cfd (contract for difference), i covered warrant e i certificati sulle azioni e sugli indici italiani. L’imposizione verrà applicata in somma fissa su entrambe le parti (cioè sia sul compratore che sul venditore) e varierà tra 2,5 centesimi e 100 euro, a seconda del valore della transazione e della tipologia di strumento utilizzato.

Per chi opera quindi sui futures italiani come l’indice FTSE/MIB, la Tobin Tax inciderà per 20 centesimi ad eseguito finchè i prezzi non supereranno quota 20.000; oltre tale soglia, infatti, la tassa aumenterà ad 1 euro. Riguardo al relativo contratto mini sull’indice, invece, la tariffa rimarrà pari a 10 centesimi fino al raggiungimento dei 50.000 punti.

Si ricorda, infine, che tutti i derivati esteri sono esenti dalla Tobin Tax come la maggior parte delle azioni europee.

Tobin Tax: c’è chi dice no

Tra gli operatori del settore la stragrande maggioranza è contraria all’introduzione della Tobin Tax. Secondo i suoi detrattori essa non solo non produrrà per le casse dello Stato gli introiti previsti ma potrà perfino aumentare la disoccupazione nel paese, accrescere il costo dei servizi bancari (visto che molte banche che proprio dal trading online ottenevano buoni ritorni ora potrebbero vedere stringersi i margini, cercando quindi di compensarli in altro modo) e renderà ancora più periferica la Borsa italiana. In più è iniqua perchè colpisce i risparmiatori italiani e non gli speculatori italiani o internazionali.

Chi di Tobin Tax ferisce, di Tobin Tax perisce…

Se queste sono le premesse della Tobin Tax all’italiana grande confusione sotto il cielo c’è anche per la proposta europea che è arrivata il giorno di San Valentino.

Il 14 febbraio la Ue ristretta agli undici paesi che vogliono introdurre questa nuova tassa sulle transazioni finanziarie, ha redatto una proposta in cui vuole tassare non solo le azioni ma anche i bond, compresi i titoli di stato italiani non comprati in emissione ma acquistati e venduti sul mercato secondario. E la levata di scudi del governo italiano non si è fatta attendere nonostante Monti per lungo tempo avesse sostenuto che una volta decisa la “regola” europea l’Italia non avrebbe avuto problemi ad allinearsi.

Ma invece di festeggiare a Roma è scattato il campanello d’allarme. E il governo italiano minaccia ora addirittura il veto sulla proposta di Bruxelles. Che è successo? Che l’Europa vuole assoggettare a tassazione anche i titoli di Stato scambiati sul mercato secondario. Badate bene, non quelli che il Tesoro emette e che sono sottoscritti dalle banche e dai risparmiatori. Ma quelli che le banche e gli altri investitori si scambiano tra di loro sul Mot, la Borsa valori dei Btp. Lo Stato italiano non se lo può permettere.

E pazienza se nelle dichiarazioni politiche in campagna elettorale in molti attaccano la rendita finanziaria e propongono di tassarla. Ma ovviamente molte parti vogliono esentare i titoli di uno Stato che è tra i maggiori produttori mondiali di quella stessa rendita. E la stessa applicazione della Tobin Tax all’italiana nella formulazione che entrerà in vigore ora è un modo per cercare di convincere direttamente o indirettamente i risparmiatori italiani a sottoscrivere i titoli di Stato italiani, cercando di “dopare” fiscalmente la propria merce.

Come prima reazione a questa “proposta europea di tassa sulle transazioni finanziarie” (e che è ancora da considerare tale e che prima che vedrà la luce occorreranno molte discussioni ed emendamenti) il governo italiano ha escluso nel modo più categorico di far pagare la Tobin Tax ai detentori di Btp.

Lo Stato ha bisogno di rendere appetibili i suoi titoli, che infatti beneficiano di un’aliquota fiscale del 12,5% rispetto alle azioni gravate dal 20%, non di renderli meno interessanti perché gravati anche dalla Tobin Tax. E nel solo 2013 Tesoro dovrà rifinanziare 420 miliardi di debito in scadenza. Se i Btp perdono anche l’appeal fiscale…occorrerà offrire rendimenti maggiori e la spesa per interessi del governo italiano non può certo aumentare facendo ingrossare ancora di più il nostro stock di debito pubblico. Il governo vuole quindi convincere gli altri stati a una “sanatoria” sui titoli del proprio debito pubblico non solo al momento dell’emissione (come è già previsto) ma anche qualora la transazione avvenga sul mercato secondario.

Se non ci riuscisse dovrebbe alzare di sette punti base (0,7%) il rendimento dei titoli in asta (quindi offrire più soldi per renderli appetibili con conseguenze negative sui conti pubblici gravati da maggiori interessi) beneficiando di soli 3 euro dalla applicazione della tassa, considerando che percepirà tutto il gettito derivante dalle transazioni dei propri titoli sovrani. Un’operazione decisamente poco conveniente: sono più i costi dei benefici!

Del resto nessuno obbliga lo Stato italiano a uniformare la propria applicazione della nuova tassazione sulle attività finanziarie alle proposte della Commissione. Quindi per ora né Btp né le obbligazioni verranno inclusi nella Tobin Tax all’italiana.

Fuga di capitali? Mai più! Una proposta shock…

Oltre alla proposta di assoggettare a tassazione anche i titoli di stato scambiati sul mercato secondario (su cui l’Italia è fortemente contraria) la Commissione Ue lo scorso 14 febbraio ha pensato a un bel regalo per gli amanti della delocalizzazione delle proprie attività finanziarie in paesi più ragionevoli sul fronte fiscale.

Siccome già molti gestori di fondi hanno ricevuto proposte di operare su altre piazze finanziarie per non dover pagare la Tobin Tax sulle azioni e sui derivati in portafoglio, la Commissione Europea propone agli 11 paesi interessati un principio rivoluzionario per decidere chi deve pagare la tassa: quello della residenza. Non conta più il dove, quindi il luogo in cui avviene la transazione, ma il cosa ovvero la sede legale di colui che emette il titolo, azione o derivato che sia. In base a questo criterio quindi se la transazione finanziaria riguarda azioni quotate in uno degli 11 paesi che hanno aderito a questo progetto (Italia, Francia, Germania, Belgio, Portogallo, Slovenia, Austria, Grecia, Spagna, Slovacchia ed Estonia) la Tobin Tax va pagata indipendentemente dalla piazza finanziaria in cui avviene l’operazione.

Se passasse questa proposta anche i paesi che non vogliono applicare la Tobin Tax come il Regno Unito, Malta e Lussemburgo dovrebbero farla pagare se la transazione dovesse riguardare titoli (per esempio azioni) emessi da società con sede legale in Italia, Francia, Germania, Belgio, Portogallo, Slovenia, Austria, Grecia, Spagna, Slovacchia ed Estonia. E anche chi ha i soldi in Svizzera se compra un’azione italiana, o francese o tedesca, dovrebbe pagare la Tobin. Per ora si tratta solo di una proposta ma alcune banche svizzere hanno pensato bene di modificare il loro parco prodotti vietando ai loro clienti la possibilità di comprare azioni del Belpaese a partire dal 20 febbraio. Con la burocrazia italiana meglio non averci a che fare e così i geni che hanno avuto quest’idea di applicare questa tassazione scopriranno se ce n’era bisogno che un’imposta così strutturata fa solo male al proprio Paese e nel tempo porta più danni che benefici.

Una proposta quella del principio di residenza pensata allo scopo di evitare la fuga di capitali che nel 1984 subì la Svezia a favore della City londinese quando decise di introdurre la Tobin Tax. Poi abrogata nel 1992 visto che, con la fuga di capitali verso piazze finanziarie con un maggiore sex appeal fiscale, la Svezia aveva incassato il 75% in meno dei tributi previsti e visto il proprio mercato finanziario scomparire.

Tobin Tax: ma quanto mi rendi?

Se fosse applicata da tutti i 27 paesi dell’Unione Europea la Tobin Tax potrebbe secondo le stime che circolano produrre un gettito di circa 57 miliardi di euro che si potrebbe usare come “cuscinetto” per evitare nuove crisi finanziarie. In realtà solo 11 paesi della Ue hanno aderito al progetto di “cooperazione rafforzata” per introdurre la Tobin Tax e visto che gli undici paesi coinvolti valgono il 66% dell’economia della Ue, la nuova Tobin tax dovrebbe generare poco meno di 40 miliardi di euro. Se qualcuno vorrà aggiungersi in corsa, potrà farlo in ogni momento.

Sul fronte della fuga di capitali che potrebbe costare allo Stato 7.000 miliardi di euro di minori scambi su Piazza Affari, la proposta di tassazione avanzata lo scorso 14 febbraio dalla Ue riuscirebbe a bypassare questo rischio introducendo il principio di residenza.

Vedremo cosa accadrà anche perché tutto è possibile vedendo con l’iter della normativa italiana dove il campo di applicazione, l’entità della tassazione e tutta l’impalcatura della normativa è cambiata più volte e solo l’ultimo giorno è venuao fuori questa legge che ancora prima di entrare in vigore è di fatto già sconfessata da tutti perché giudicata in base al gioco delle parti o “troppo morbida” o “assurda”.

E che a noi ci sembra semplicemente una “fetecchia”.