Investimenti sostenibili: quanto sono affidabili e profittevoli? Per quanto riguarda la redditività, gli investimenti ESG – che rispecchiano la nuova sensibilità ambientale e sociale – offrono un quadro più sfumato.

ESG: dalle recenti difficoltà ai vantaggi di lungo periodo

Negli ultimi anni (2023‑2024) molti fondi ESG secondo le ricerche di Morningstar hanno sottoperformato i fondi tradizionali a causa della sottoperformance delle energie rinnovabili rispetto alle fonti di energia tradizionali.

Tuttavia, su orizzonti più lunghi i portafogli e gli indici con basso rischio ESG tendono a offrire migliori rendimenti corretti per il rischio e minore volatilità. I fondi globali large‑cap sostenibili hanno mostrato una perdita inferiore rispetto ai benchmark nei primi mesi del 2025. Questi risultati suggeriscono che gli investimenti sostenibili, pur non garantendo rendimenti superiori ogni anno, possono offrire resilienza e vantaggi di lungo periodo, specialmente quando il rischio ESG è basso.

investimenti sostenibili: dall’etica alla definizione di investimenti ESG

Finanza sostenibile, investimenti sostenibili, investimenti ESG: definizioni ed espressioni diverse per descrivere una realtà finanziaria che suscita un crescente interesse da parte degli investitori. Ma cosa significa ESG esattamente? Nel corso degli ultimi decenni il susseguirsi di crisi finanziarie, politiche e climatiche hanno spinto la comunità finanziaria globale a cercare soluzioni che garantissero il miglior equilibrio possibile tra rendimento e impatto su persone e ambiente.

Negli anni ’90 questo tipo di investimenti veniva definito “finanza etica”, ma in sostanza significava soltanto rinunciare a una parte dello spettro puntando su prodotti d’investimento “più buoni” . Escludendo per esempio specifici settori come alcol, tabacco o armi, pornografia o settori controversi.

Investire ESG conviene? L’opinione di SoldiExpert SCF

A partire dall’inizio del secolo, all’approccio buonista alla finanza sostenibile si è sostituita una visione legata a fattori soprattutto extra-finanziari ma attenta al rendimento. Basata però su una completa revisione dei processi produttivi e finanziari delle società quotate e dei prodotti d’investimento. Quindi, fare investimenti sostenibili è davvero sicuro e redditizio? Vediamo cosa significa fare investimenti in sostenibilità concretamente e come si è sviluppato questo concetto lungo alcune direttrici.

Il significato di ESG fra etica e greenwashing

La finanza sostenibile si è progressivamente concretizzata nella sigla ESG, che rappresenta i tre concetti chiave della sostenibilità ambientale, sociale e della governance: Environment, Social e Governance. La prima indica l’attenzione all’ambiente, la seconda l’attenzione all’impatto su società, comunità e persone, e la terza la gestione responsabile delle aziende.

La risposta alla domanda cosa significa ESG in finanza è quindi attenzione e rispetto che le società quotate e gli emittenti di fondi, ETF ed altri strumenti finanziari devono avere per il mondo. Le aziende non sono più viste solo come generatrici di profitti, ma come soggetti attivi di una comunità. Finanza sostenibile vuol dire sostenibilità sia finanziaria sia ambientale in senso ampio.

Ma ora qualcuno comincia a pensare che anche il “marchio” ESG sia un modo di “dipingere di verde” qualcosa che non lo è poi davvero. Un critica che veniva fatta alla finanza etica degli anni ’90, infatti, era proprio quella di esserlo più nel nome – per questioni di marketing – che nella realtà.

quando un investimento e’ sostenibile

Una ricerca del 2003 dell’Università Statale di Milano sugli investimenti sostenibili indicava come criteri di esclusione utilizzati dagli emittenti di fondi etici, alcool, tabacco, energia nucleare, pornografia, armi, vivisezione e altri. Un simile approccio alla finanza sostenibile però creava tre tipi di problemi:

1) etica e valori sono diversi in differenti aree culturali, quindi ciò che va bene in un Paese può non andar bene in un altro;

2) gli emittenti di fondi ed ETF usavano con troppa leggerezza l’etichetta “etica” per vendere roba che etica non era quasi mai;

3) gli investitori non amano rinunciare alla possibilità di guadagnare di più.

Investimenti sostenibili: dalla finanza etica di nicchia alla svolta dettata dalla paura di perdere

Negli anni’ 90 i fondi etici stentarono a decollare e rimasero un prodotto di nicchia. Nel 2002 in Europa erano 500 (di cui 21 italiani e 259 di altri Paesi) e gestivano un patrimonio di 30 miliardi di euro. Cioè solo lo 0,42% delle masse totali amministrate da fondi comuni d’investimento del Vecchio Continente.

Ma quando Gordon Gekko in “Wall Street” afferma con convinzione che l’avidità è la molla per eccellenza della finanza, dimentica che ve n’è un’altra ancora più forte: la paura. La paura di perdere soldi. Le grandi storie di conti truccati (Enron, Parmalat, WorldComm o Lehman Brothers), di boicottaggi o di pressioni sociali contro tecnologie inquinanti hanno fatto perdere miliardi agli investitori istituzionali. Che hanno risposto con l’engagement.

Hanno cioè attuato una politica di forte pressione sui CdA delle aziende quotate di cui erano grandi investitori, affinché queste diventassero e restassero virtuose, stabili, affidabili. A questo scopo, i colossi finanziari in questione hanno addirittura creato gli “engagement manager” che gestiscono i rapporti con le società quotate e le condizionano in direzione ESG. È quindi stata anche la paura di perdere troppi miliardi che ha spinto la grande finanza a puntare sugli investimenti sostenibili. Insomma, quando un investimento è sostenibile passa la paura. E il mondo ringrazia. L’importante, però, è che la sostenibilità non sia solo una mano di vernice verde all’immondizia.

come garantire investimenti sostenibili

Vediamo quindi cosa sono i fattori ESG in finanza. L’acronimo ESG sintetizza un’ampia varietà di pratiche e comportamenti richiesti alle società quotate e, più in generale, a chi opera nel settore della finanza sostenibile. Per attenzione all’ambiente si pretende per esempio un’accorta gestione dei rifiuti e la riduzione di inquinamento ed emissioni. Attenzione all’aspetto sociale significa invece rispetto delle persone, sostegno allo sviluppo sociale della comunità in cui si opera e la riduzione degli impatti negativi su di essa. Governance, infine, indica la gestione interna dell’azienda. Che deve avvenire evitando discriminazioni, pensando al benessere e alla privacy dei dipendenti. Ed evitando disequilibri nelle remunerazioni e influendo su clienti e fornitori affinché anch’essi adottino strategie ESG. Ecco cosa significa concretamente garantire investimenti sostenibili.

Non basta quindi riciclare i rifiuti e piazzare due pannelli solari sul tetto dello stabilimento per essere ESG. Si tratta di una filosofia che deve essere resa concreta attraverso piani strategici di riconversione di lunga durata. Coinvolgendo e motivando tutto il personale. Un processo che può essere difficile e costoso, soprattutto per aziende che affrontano periodi di crisi prolungata come quello attuale. Come minimo, inoltre, chi offre servizi e prodotti finanziari dovrebbe adeguarsi ai principi ONU per la finanza responsabile. Ai quali già aderiscono oltre 3.000 società finanziarie per oltre 100 trilioni di dollari di masse gestite (dati 2020).

COME INVESTIRE IN AZIENDE SOSTENIBILI: ALLARME CONSOB

Il tentativo di aggirare i costi e lo sforzo per impegno una profonda trasformazione dei processi produttivi e distributivi hanno spinto molte società quotate, e con esse molte società finanziarie, a trasformare i “marchi” di sostenibilità e ESG in pure etichette di marketing. Si tratta del cosiddetto “greenwashing” (più o meno “lavaggio verde”). Come investire in aziende sostenibili?

L’eccessiva enfasi su questi temi da parte degli emittenti su ETF e fondi sostenibili ha quindi iniziato ad attrarre l’attenzione degli enti di vigilanza. Nel “Richiamo di attenzione” n.1/20 del 12 marzo 2020, a produttori e distributori di prodotti/servizi finanziari Consob ricordava gli obblighi di fornire informazioni chiare e veritiere sulle tematiche ESG, ma anche quello di far corrispondere realmente i prodotti al profilo e alle esigenze dei clienti. “Consob – si legge nel Richiamo – ha riscontrato il crescente utilizzo da parte degli intermediari del tema della ‘sostenibilità’ nelle proprie politiche commerciali.

In un contesto di asimmetrie informative e di possibili spinte competitive, può accentuarsi il rischio di condotte degli intermediari non allineate alla cura dell’interesse del cliente (c.d. green washing)”. Insomma, l’allarme Consob su fondi sostenibili e greenwashing si basa sul fatto che pubblico ha fame di investimenti sostenibili. Quindi il rischio è che per soddisfare questa fame la finanza si limiti a rinfrescare i suoi prodotti per rivenderli come ESG. E ad avere soltanto il nome di finanza sostenibile. A frenare questa tendenza ci ha quindi provato l’Unione Europea, vedremo con quali risultati.

il piano d’azione per INVESTIRE IN SOSTENIBILITA’

Certe sigle europee ricordano molto il mitico Fldsmdfr del film Piovono Polpette. Non fa eccezione l’SFDR (Sustainable Finance Disclosure Regulation), cioè il Regolamento sull’Informativa della Finanza Sostenibile. Entrato in vigore il 10 marzo 2021, è stato emanato dal Parlamento Europeo per definire una volta per tutte cosa deve essere considerato ESG e come comunicarlo correttamente agli utenti. E’ una sorta di piano per investire in sostenibilità. Per avere un’idea più chiara vediamo i fondi sostenibili cosa sono con le nuove regole UE.

Il punto principale dell’SFDR è che i fondi d’investimento sostenibili devono essere suddivisi in tre categorie: neutri rispetto all’ESG e quindi non classificabili come tali (articolo 6 dell’SFDR), che promuovono almeno uno dei tre pilastri ESG (articolo 8) o che per i quali l’investimento sostenibile è l’obiettivo specifico del fondo (articolo 9). L’inserimento nelle categorie “articolo 8” e “articolo 9” dei fondi d’investimento sostenibili deve essere giustificato, spiegato, dettagliato e comunicato in modo molto specifico al mercato e ai clienti. Questa piccola rivoluzione nell’intento del Legislatore avrebbe dovuto scremare il sostenibile dall’insostenibile. L’effetto però è stato… esattamente opposto (almeno all’inizio).

Fondi d’investimento sostenibili in fermento

Secondo Morningstar, infatti, l’introduzione dell’SFDR in pochi mesi ha portato il numero dei fondi d’investimento europei legati alla sostenibilità da circa 3.700 a quasi 6.150. Un aumento del 66%. Segno che gli emittenti si sono affrettati a saltare sul carro ESG. Morningstar, però, subito dopo ha eliminato dalla sua lista “sostenibile” oltre 1.200 fondi per circa 1.300 miliardi di dollari di massa gestita, tacciandoli di ambiguità nella comunicazione ufficiale.

Una sbornia (numerica) da SFDR che ha colpito anche l’Italia della finanza sostenibile. Secondo il Rapporto Assogestioni sul mercato dell’asset management di giugno 2022, infatti, nel nostro Paese i fondi aperti sostenibili articolo 8 e 9 sono passati da 1.211 di inizio 2021 agli attuali 1.897.

Tuttavia il settore dei fondi d’investimento sostenibili è in fermento. Sempre secondo Morningstar, infatti, nel periodo gennaio-marzo 2022, “i riscatti netti dai fondi che ‘promuovono caratteristiche di sostenibilità’ (cioè i fondi d’investimento sostenibili) sono stati pari a 3,3 miliardi di euro”, mentre “i comparti che rientrano sotto l’articolo 9 hanno ricevuto flussi per 8,6 miliardi”. In sintesi, gli afflussi netti sono stati di 5,2 miliardi, in calo del 94% rispetto ai 92,1 miliardi di fine 2021. L’afflusso dei fondi “articolo 6” (non ESG) nello stesso periodo si è invece ridotto del 79%. Nel complesso, conclude Morningstar, “i fondi sotto gli articoli 8 e 9 rappresentano il 45,6% dell’intero universo del risparmio gestito europeo”.

Finanza sostenibile, chi la certifica

Arriviamo quindi al punto cruciale: la finanza sostenibile cos’è? Esistono parametri davvero oggettivi per definirla? Il problema della finanza sostenibile è, in realtà, la definizione stessa di sostenibilità. Che resta vaga, complessa e, soprattutto, sempre legata (almeno parzialmente) a criteri soggettivi.

Ma, soprattutto, resta il problema della certificazione, sia di fondi ed ETF, sia dei titoli che questi inseriscono in portafoglio. Quindi, la finanza sostenibile cos’è e chi la certifica? Provare concretamente che una società quotata segue al meglio delle sue possibilità i precetti ESG è molto difficile. Ci stanno provando in tanti (Accredia, EPFA, AIPB, ESG Advisor, l’Università Bocconi. Per non citare che alcuni degli enti e delle associazioni di settore al lavoro sulla questione oltre alle più importanti società di rating di fondi e titoli). Ma la strada è ancor lunga.

Per avere dei dati oggettivi bisogna infatti affidarsi a società esterne di certificazione, all’analisi dei bilanci, allo studio dei processi produttivi, al rapporto reale con dipendenti, fornitori, clienti ed enti pubblici e così via. Capire come vengono smaltite le scorie, quali materiali vengono usati nella produzione e quale sia la loro origine. Controlli di questo tipo possono essere molto invasivi (quindi mal tollerati dalle aziende) oppure basarsi su documenti ufficiali o autodichiarazioni.

Investimenti sostenibili: rendimenti nella media per il mercato italiano

Nel nuovo indice di Borsa Italiana MIB ESG, partito il 18 ottobre 2021, sono inseriti 41 titoli di società italiane quotate, gran parte delle bue chip italiane più altre minori. È davvero possibile che la parte più importante dell’economia italiana quotata (comprese banche, industrie petrolifere e produttori di armi) sia così diffusamente “sostenibile”? O forse i criteri di inclusione, pur rigorosi, sono troppo ampi e generici? E poiché fondi ed ETF utilizzano questo tipo di benchmark per costruire portafogli ESG pur rispettosi della severa normativa europea, la risposta alla domanda ‘finanza sostenibile cos’è?’ ed è davvero sostenibile resta incerta.

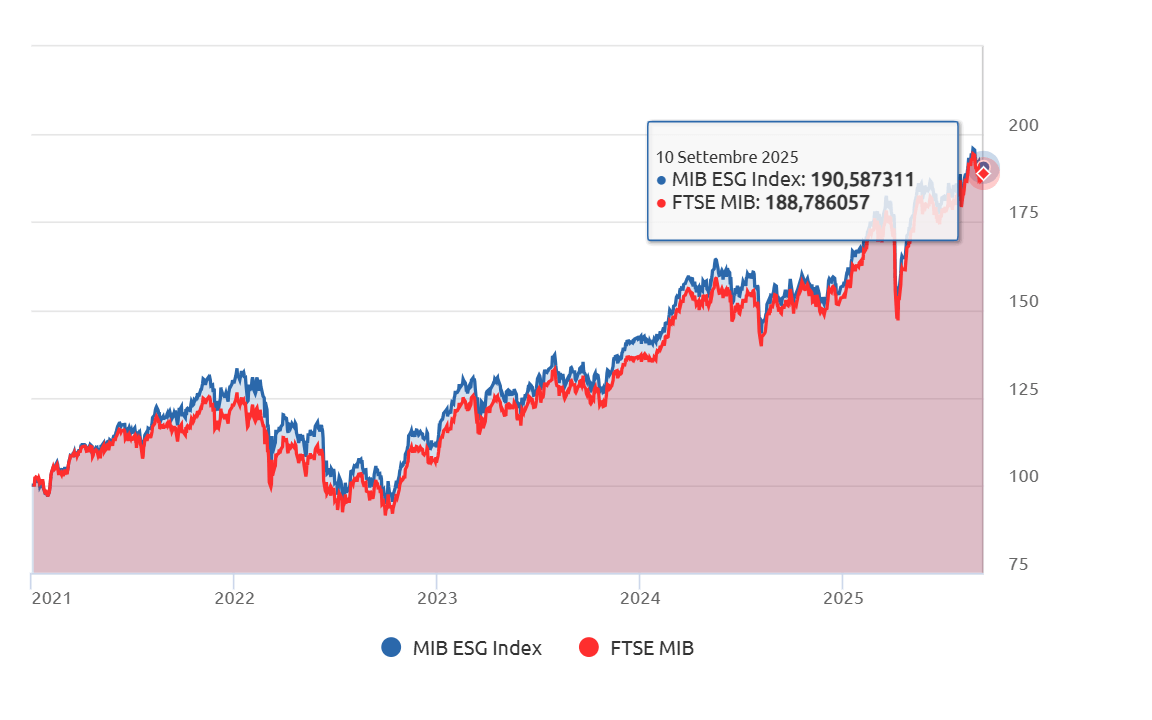

Il confronto tra MIB ESG e FTSE MIB italiano non fornisce indicazioni definitive sulla superiorità o meno dell’investire ESG in termini di rischio/rendimento.

GLI Investimenti ESG cosa sono davvero?

Per citare Oscar Wilde, nel mondo della finanza sostenibile l’importanza di essere onesti (e trasparenti) è fondamentale. Ma è difficile capire chi lo è da chi invece non lo è del tutto. Il vero rischio per gli investitori, insomma, è quello di non riuscire a capire gli investimenti ESG cosa sono davvero.

Tariq Fancy, già Chief Investment Officer globale di BlackRock tra il 2018 e il 2019 (cioè non esattamente l’ultimo arrivato), una volta uscito dalla società ha fatto una dichiarazione choc al riguardo. Ha infatti dichiarato che “i cosiddetti investimenti ESG (ambientali, sociali e di governance) consentono semplicemente ai gestori di fondi di addebitare commissioni più elevate. Per prodotti di investimento che hanno scarse prove di un impatto nel mondo reale che non si sarebbe altrimenti verificato”.

Non solo. Secondo Fancy “gli investimenti sostenibili si riducono spessi a poco più che campagne pubblicitarie, iniziative di PR e promesse false da parte della comunità degli investitori. In molti casi in tutto il settore, i fondi comuni di investimento esistenti sono cinicamente rinominati come ‘verdi’. Senza alcun cambiamento percepibile al fondo stesso o alle sue strategie sottostanti. Semplicemente per motivi di apparenza e scopi di marketing. E in altri casi, i prodotti ESG contengono società irresponsabili come le major petrolifere. O altri grandi inquinatori come la produzione ‘fast fashion’ per aumentare la performance del fondo”.

Sono passati tre anni da queste dichiarazioni e l’SFDR è ormai legge. Ma le situazione sarà davvero cambiata? È ancora legittimo chiedersi gli investimenti ESG cosa sono?

A settembre 2021, per esempio, la SEC statunitense ha avviato un’indagine contro DWS Deutsche Asset & Wealth Management. Un suo ex top manager, la responsabile della sostenibilità Desiree Fixler ha infatti rivelato dichiarato che la società del gruppo Deutsche Bank sopravvalutava l’impiego dei criteri di sostenibilità nella gestione dei propri asset.

Infine, guardando un po’ più cinicamente la finanza sostenibile, conviene davvero investire in fondi ESG ovvero con elevati scoring di sostenibilità?

Per rispondere abbiamo provato a confrontare 10 fondi della stessa categoria (azionari globali) con il massimo grado di sostenibilità (5 su 5) secondo uno dei più importanti fornitori al mondo di rating (il Morningstar Sustainability Rating™) facendo un confronto con l’indice di categoria medio degli ETF e dei fondi (in classe retail).

Si può vedere nella tabella sottostante in cui sono inclusi i primi dieci fondi a cui Morningstar attribuisce il rating di sostenibilità più alto con gli indici invece di categoria che includono tutti i fondi o ETF senza giudizi di scoring extra-finanziario.

Per chi ha letto le nostre analisi sui fondi (si veda per esempio qui) il risultato non è una sorpresa. La maggior parte dei fondi con altissimo scoring ESG (9 su 10) si comportano peggio della media degli ETF della categoria azionari globali a larga e media capitalizzazione. Con l’ulteriore considerazione da ricordare sempre quando si parla di performance che quelle passate non sono mai garanzia del futuro e che la statistica impietosa ci dice in base a centinaia di ricerche che se è facilissimo selezionare i fondi con il miglior rendimento passato a 10 anni in qualsiasi categoria guardando a cosa è accaduto, la stessa selezione dopo 10 anni ci dirà che mediamente solo un fondo su 10 farà meglio della media della sua categoria.

E questo perchè i costi applicati sui fondi anno dopo anno soprattutto e/o le scelte subottimali rispetto al mercato dei gestori (per quanto blasonati) restituiranno con un’altissima probabilità minori rendimenti e perfino maggiore volatilità. La gestione cosiddetta “attiva” come ha dimostrato già 30 anni fa John Bogle, considerato il papà degli ETF, non è assolutamente detto che offra maggiori rendimenti o minori rischi rispetto a quella “passiva” e il valore aggiunto più sicuro nel collocamento dei fondi è quello di chi si ritaglia una retrocessione succosa anno dopo anno, prelevandola di fatto dal patrimonio dei clienti.

Attenti quindi a chi vende l’aria fritta e chi non vi racconta tutto il film, i pro e contro di ogni strumento, costi inclusi. Finanza sostenibile dovrebbe essere prima di tutto questo: trattare il risparmiatore non come una pecora da tosare.

Fondi ed ETF sostenibili? Meglio chiedere a un consulente indipendente

ESG e investimenti sostenibili o SRI (socialmente responsabili) sono concetti certo positivi. E naturalmente possono esistere (nel breve ma nel lungo questo statisticamente è dimostrato che è molto aleatorio) gestori più bravi di altri nel selezionare le società e fare “market timing” o selezione. E a essere attenti a un’adeguata diversificazione. Perché un investimento troppo “tematico” ha spesso una volatilità molto elevata.

Il nostro consiglio come SoldiExpert SCF è che per fondi ed ETF sostenibili, meglio chiedere a un consulente indipendente e non fidarsi delle etichette o degli slogan. Il consulente indipendente non ha prodotti da vendere, commissioni su cui ottiene ristorni ed è privo di conflitti d’interesse. E, soprattutto chi investe ha imparato che non esiste il prodotto sempre valido in tutte le fasi di mercato. Perché questo esiste solo nella teoria.

Come non condividere a questo proposito il parere di Jochen Hagen, membro del consiglio di amministrazione della Fürst Fugger Privatbank tedesca? “Un consulente rispettabile prenderà sempre in considerazione il rapporto rischio-rendimento oltre ai criteri di sostenibilità. Perché quasi nessun investitore sarebbe disposto a perdere denaro con un investimento sostenibile o ad accettare rischi sproporzionatamente elevati”.

Ha collaborato Andrea Fiorini