Con oltre 10 miliardi di masse in gestione Morgan Stanley Global Opportunity (LU0552385295) è stato per oltre un decennio sulla breccia dell’onda per fama e performance stellari fino a giugno 2021, poi il tracollo. Ma cosa è successo ? Cerchiamo di fare un po’ di chiarezza. Leggi la nostra analisi approfondita.

morgan stanley global opportunity:

in cosa investe?

Il Fondo Morgan Stanley Global Opportunity investe in società consolidate ed emergenti situate in qualsiasi parte del mondo. La metodologia di selezione delle aziende oggetto di investimento prevede che queste presentino vantaggi competitivi sostenibili e siano al contempo sottovalutate al momento dell’investimento. Una dichiarazione di intenti che spesso abbiamo letto nella descrizione di quasi tutti i fondi azionari internazionali. Una dichiarazione cui spesso segue invece un totale appiattimento sul benchmark di riferimento. Ma come vedremo, questa volta non è così.

un indicatore di rischio adeguato

L’indicatore sintetico di rischio associato al Fondo Morgan Stanley Global Opportunity è pari a 5, un livello abbastanza adeguato. Abbastanza e non completamente perché come vedremo più avanti la discrezionalità della gestione è elevatissima e come tale comporta rischi di scostamento molto significativi dall’indice MSCI e da tutte le statistiche ad esso relative.

un benchmark che è un classico per gli azionari mondo

Secondo la stessa documentazione ufficiale, il Fondo Morgan Stanley Global Opportunity ha come benchmark il MSCI All Country World Net Index, che prevede il reinvestimento dei dividendi percepiti al netto delle imposte. Un parametro di riferimento che è un classico per i fondi azionari internazionali e che spesso non ne delimita solo la classe d’investimento ma rappresenta il pilastro su cui modellare il proprio portafoglio, punticino in più, punticino in meno. Non è questo il caso.

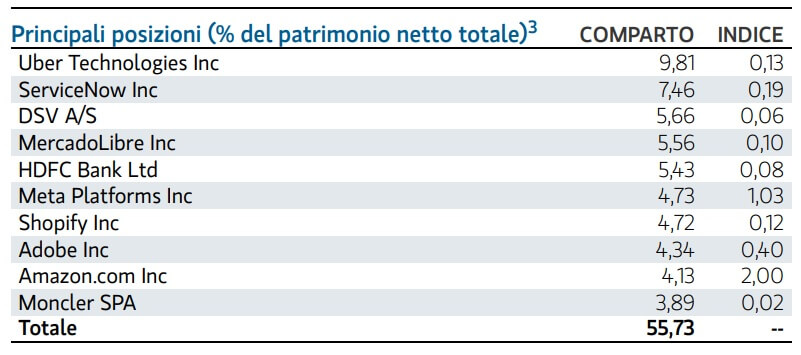

una gestione non attiva, bensì attivissima

I primi 10 titoli che Fondo Morgan Stanley Global Opportunity ha in portafoglio sono molto diversi da quelli del benchmark e, tutti insieme, pesano per oltre la metà del fondo. Paragonate uno qualsiasi dei dieci nomi della lista e verificate il suo peso all’interno del fondo e dell’indice, ovvero del benchmark. Che dire? Questa è gestione attiva vera.

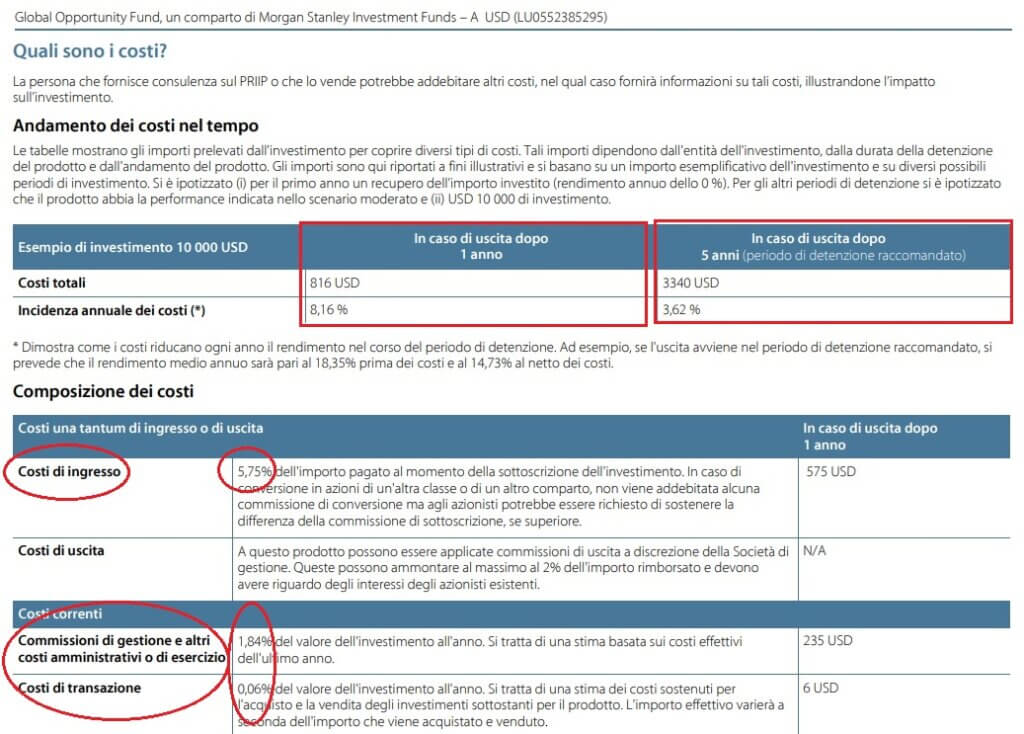

spese in linea (a parte il costo d’ingresso)

Le spese del fondo sono in linea con quelli di mercato, che non significa siano contenute. Secondo il KID aggiornato al 23/08/2023, il fondo Morgan Stanley Global Opportunity ha costi di gestione annui del 1,9%, comprensivi dei costi amministrativi e di quelli stimati di transazione per la compravendita dei titoli durante l’anno. Ma bisogna stare molto attenti a quello che potreste essere chiamati a pagare come costo di ingresso che può raggiungere addirittura il 5,75%! Guardate questo schemino che abbiamo copiato pari pari dal KID che simula proprio questo caso. Ricordate di esigere dal collocatore l’azzeramento di questa voce, sempre possibile.

Performance fuori controllo

per il Fondo Morgan Stanley Global Opportunity

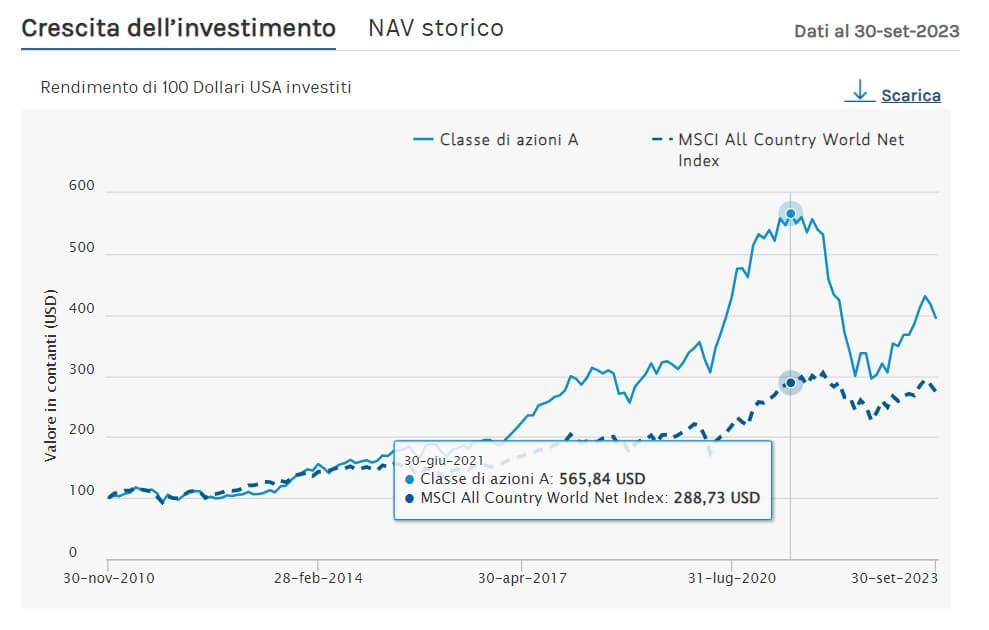

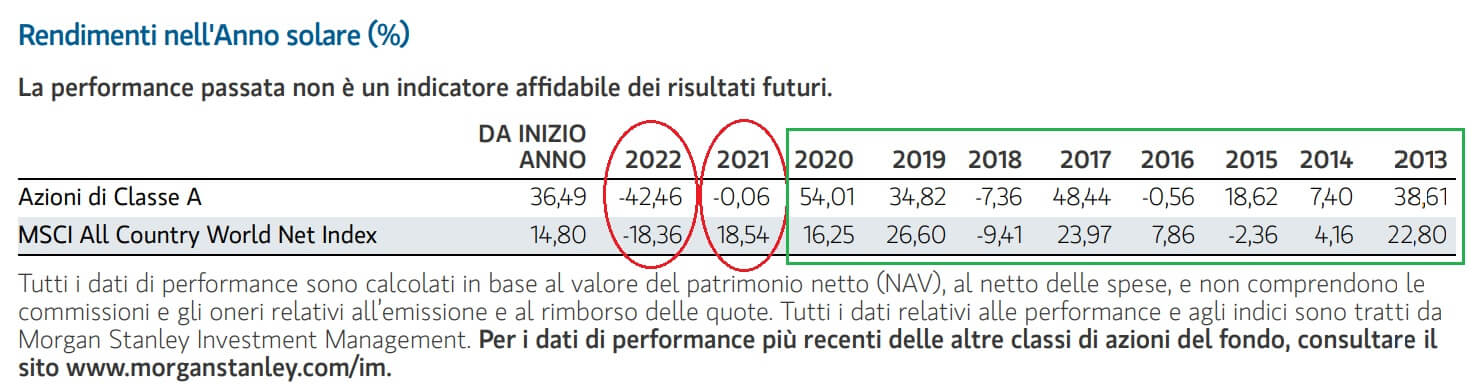

Confrontiamo ora l’andamento del fondo nei confronti del suo benchmark dal 2010, ovvero la data in cui il fondo è partito. La prima cosa che salta all’occhio è quanto le due linee siano distanti tra loro sia nelle fasi di rialzo sia in quelle di discesa. In particolare è evidente la performance stellare del Fondo Morgan Stanley Global Opportunity dalla data di lancio fino a giugno 2021, momento da cui il fondo letteralmente crolla. Da novembre 2010 a fine giugno 2021 il fondo passa da un valore di 100 a 565, mentre il benchmark arriva a 288, praticamente la metà.

Ma successivamente succede il caos nella gestione del fondo che in poco più di un anno quasi si dimezza a fronte di un calo del MSCI World limitato a un 20% circa.

che cosa è successo al fondo?

Premettiamo che non eravamo lì dentro la stanza dei bottoni del fondo e che le nostre sono solo ipotesi ragionevoli e analisi legate all’osservazione empirica del fondo e dell’andamento dei mercati e dei settori in quegli anni. A nostro avviso è successo che con le sue scelte nette e fuori dal coro il fondo Morgan Stanley Global Opportunity è riuscito a cavalcare l’esuberanza dei titoli tecnologici per molto tempo, riuscendo a scegliere le aziende vincenti che lo hanno condotto a fare faville nei primi dieci anni di vita. Ma anche la fortuna conta perché se fosse stata solo bravura il fondo Morgan Stanley Global Opportunity sarebbe uscito prima del crollo del settore tech. Insomma rose e fiori per chi ha comprato il fondo dieci anni fa, ma molti mal di pancia per chi è entrato dopo il 2020.

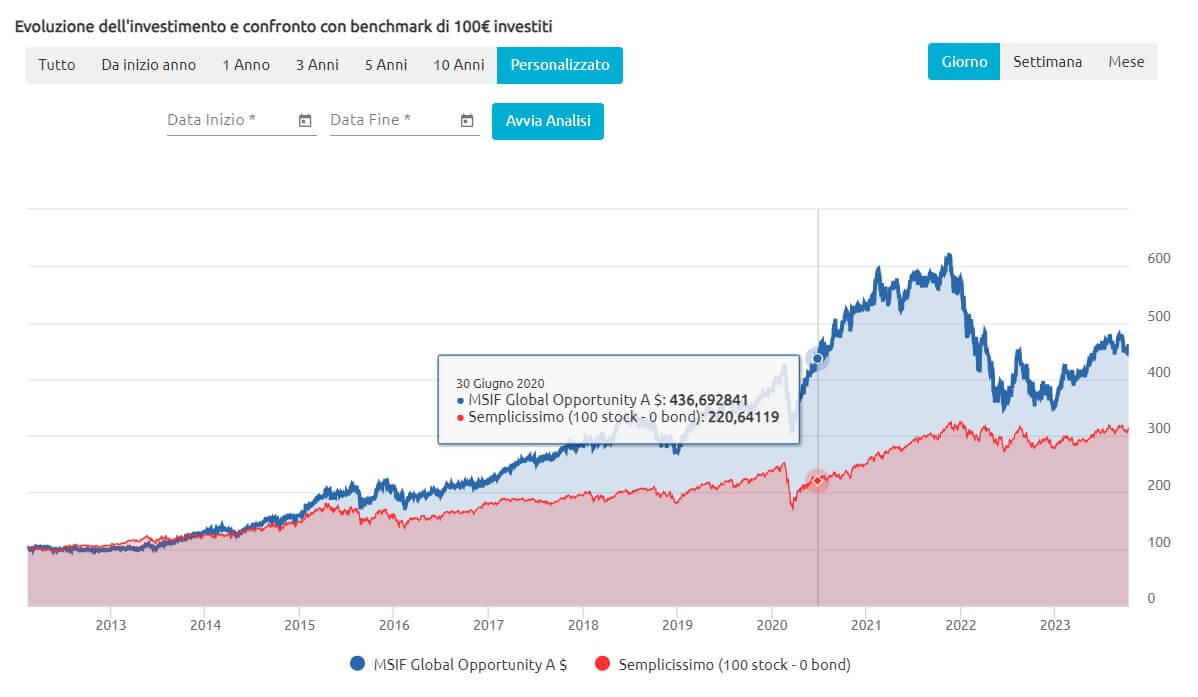

etf e FONDO

Proviamo ora a paragonare l’andamento di un ETF azionario mondo con il fondo a partire dal 2010. Ad oggi il Fondo Morgan Stanley Global Opportunity resta ancora decisamente in vantaggio sull’ ETF analogo con una performance del 300% contro un 200%, un bel distacco non c’è che dire. Però la maggior parte di coloro che sono entrati a partire dall’estate del 2020 sono ancora in sofferenza, con perdite anche del 20%-25% in un mercato che in quello stesso arco di tempo è salito di quasi il 50%. E’ bello avere un purosangue quando vince, più difficile è tenerlo se s’azzoppa.

Abbiamo visto che tra decine di fondi che millantano una gestione fortemente attiva, ora ne abbiamo trovato uno che la fa veramente.

Insomma chi sottoscrive, consapevolmente, il fondo Morgan Stanley Global Opportunity non sceglie i mercati dove investire ma vuole proprio quello, quel fondo, perché lo ritiene capace di produrre sistematicamente risultati brillanti nel tempo. Come direbbe il Manzoni: ai posteri l’ardua sentenza.

Noi riteniamo invece sia più saggio per l’investitore non tanto adoperarsi per guadagnare il più possibile quanto strutturarsi per perdere il meno possibile. Questo soprattutto per tutelarsi e superare le fasi complesse che ciclicamente sempre si verificano sui mercati.

Nonostante questo sia un fondo molto apprezzato dai risparmiatori italiani, é importante che tutti sappiano bene cosa stanno scegliendo. Infatti il livello di rischio/rendimento associato, proprio per la discrezionalità delle sue scelte, è ben superiore a quello del mercato di riferimento.

Soldiexpert, società di consulenza finanziaria indipendente non percepisce alcuna retrocessione dai fondi.

Siamo sempre accanto ai risparmiatori che ci contattano per illustrare loro tutte le opportunità di investimento che meglio si addicono alle esigenze e ai profili di rischio di ciascuno.

Chiedici anche tu un check-up gratuito del tuo portafoglio.