Quando ci si affaccia sul mondo degli investimenti (con qualsiasi capitale o orizzonte temporale come si legge nel corso per investire che puoi scaricare gratuitamente in formato eBook) la domanda che spesso ci viene posta è: dove investire? È meglio investire in azioni, obbligazioni, immobili o mantenere fondi sul conto corrente?

Dopo un 2021 poco soddisfacente e un 2022 addirittura tragico per i mercati finanziari sia per le azioni sia per le obbligazioni, il 2023 ha segnato un ritorno positivo con performance notevoli sia nel settore azionario che in quello obbligazionario. Come prepararsi al 2024 e a gli anni a venire?

Visto la vastità degli investimenti possibili la domanda è tutt’altro che banale e merita una risposta all’altezza e che faccia chiarezza su tutte le possibilità che un risparmiatore si può trovare davanti.

Per decidere devi sapere queste cose

Quando si tratta di investimenti, c’è differenza se si decide di investire in azioni o obbligazioni piuttosto che lasciarli sul conto corrente. Per un investitore decidere come allocare le proprie risorse non è una scelta spesso facile. Proprio perché entrano in gioco remore psicologiche non di poco conto e che possono influenzare moltissimo sulla scelta di quale strumento sia adatto a ciascun investitore come, ad esempio azioni, obbligazioni, immobili o conto corrente.

E oltre a questi dubbi della maggior parte dei risparmiatori che si affacciano per la prima volta nel mondo della finanza, nel corso per investire, che puoi scaricare gratuitamente in formato eBook cliccando sull’immagine sotto, proviamo a rispondere ad altri dilemmi sul dove investire, come farlo al meglio nonché alle differenze tra le diverse figure professionali a cui puoi rivolgerti (ricordando sempre che i consulenti finanziari indipendenti sono quelli che operano sempre super partes).

investire in Borsa: rischio di perdere tutto?

Come già anticipato, nella scelta di dove mettere i propri risparmi per la maggior parte degli investitori entrano in gioco delle remore psicologiche: la principale domanda per molti risparmiatori è “rischio di perdere tutto?”. Per questo motivo molte persone preferiscono non investire, o meglio, investire in immobili (perché il mattone viene percepito come più sicuro) e lasciare i soldi sul conto corrente. Molti non si pongono nemmeno la domanda “dove investire in Borsa” perché pensano che il rischio di perdere tutto sia troppo elevato. È una paura molto irrazionale.

Controllare il rischio negli investimenti

Già, perché se è vero che esiste il rischio di perdere (ma difficilmente tutto) è anche vero che se conosci il rischio, questo può essere in buona parte controllato se si prendono alcune precauzioni. Nessuno può affermare che esistono asset o strumenti di investimento privi di rischio (e se lo fanno è bene starne alla larga).

È una regola come per la vita: nessuno ti regala niente. E così in Borsa non può esserci possibilità di guadagno senza nemmeno un minimo di rischio. Ma tra dire che negli investimenti c’è sempre un po’ di rischio e avere la paura irrazionale di perdere tutto ce ne passa. È importante essere consapevoli che il rischio legato a dove investire è comunemente legato alla relazione tra rischio e rendimento.

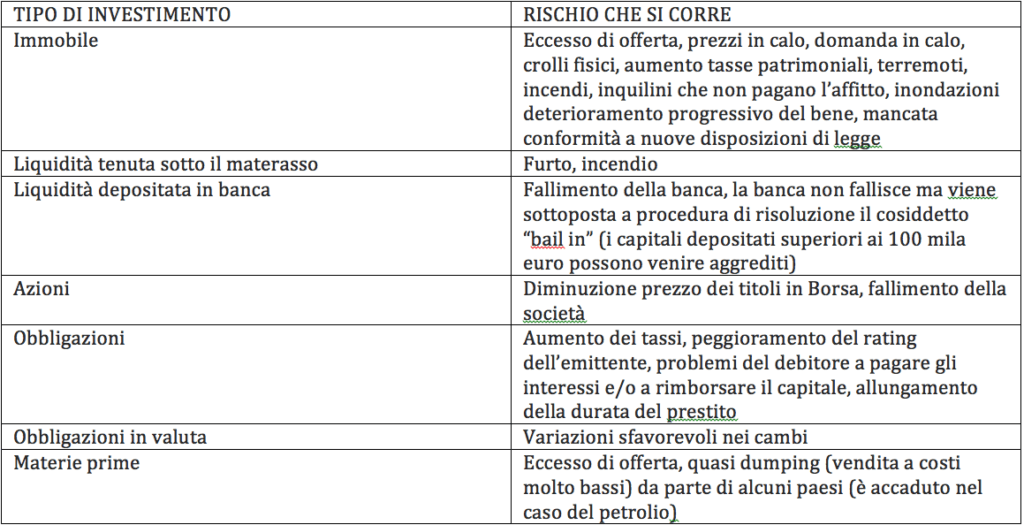

Prima di chiedersi se sia il caso di investire in Borsa è fondamentale identificare i rischi di qualsiasi investimento, che siano azioni, obbligazioni, immobili o conto corrente (sì, perché anche tenere i soldi fermi comporta dei rischi!). Anche gli investimenti apparentemente più “innocui” come investire in immobili (comprando una casa) o depositare i propri soldi sul conto corrente presentano dei rischi. Ma non significa che ci sia il rischio di perdere tutto. Ecco una mappa dei rischi dei principali investimenti tra cui ciascun risparmiatore può scegliere.

Gestire le paure irrazionali e diversificare il rischio

Le persone che investono per la prima volta sui mercati finanziari hanno a volte paure esagerate, come quella di prendersi il rischio di perdere tutto. Come vedremo, se si diversifica il capitale su strumenti diversi esponendosi a diversi tipi di rischi non tutti strettamente collegati tra loro, diventa evidente che la paura di perdere tutto risulta irragionevole. Una volta che un risparmiatore si rende conto che la paura di perdere tutto è irrazionale, può procedere selezionando gli strumenti con cui investire in Borsa. Vediamo le diverse possibilità.

meglio investire in azioni o obbligazioni?

Prima di capire se per un investitore siano più adatte le azioni o le obbligazioni è bene ricordare che, in generale, gli strumenti finanziari consentono di investire direttamente in aziende specifiche, in gruppi di aziende appartenenti a settori specifici (come, ad esempio, banche o società che producono semiconduttori), o in aziende con caratteristiche comuni come, ad esempio, piccole aziende (le “small cap”) o grandi aziende (le “big cap”).

Attraverso gli strumenti finanziari (azioni e obbligazioni, ma non solo) si può sostenere quindi lo sviluppo delle società comprando il debito (se si decide di investire in obbligazioni) o diventandone azionisti direttamente (se si decide di investire in azioni) o in modo indiretto acquistando fondi o ETF che hanno in pancia quell’azienda e altre dello stesso settore o Paese.

Per decidere se investire in azioni, obbligazioni, ETF o fondi d’investimento, è importante sapere che tutti gli strumenti finanziari sono caratterizzati da differenti livelli di rischio.

Cosa tenere a mente durante la scelta delle azioni

Se la scelta di investimento ricade sull’investire in azioni, è bene ricordare che anche quelle emesse da aziende molto note possono comportare la perdita anche di oltre il 90% del capitale investito. Non capita spesso, ma può succedere.

È accaduto con le azioni Cirio, Banca Carige, Banca Mps, Veneto Banca, Banca Popolare di Vicenza, Saipem, Seat Pagine Gialle, Tiscali, Premafin per citare solo i nomi più noti.

Per quanto riguarda i titoli azionari (ma non solo), investire in azioni, e magari su una società con un nome noto non dà maggiori garanzie di non subire perdite di una società meno conosciuta.

In pochi giorni per esempio a inizio novembre 2017 il colosso della difesa italiana, Leonardo, è arrivato a perdere in Borsa il 30% della propria capitalizzazione (il valore in Borsa di una società quotata) dopo aver annunciato una revisione delle stime dei propri utili e ricavi per l’anno in corso. E questo è un esempio per ricordare che quando si decide di investire in azioni, il nome di una società non è sempre tutto.

Investire in obbligazioni: a cosa fare attenzione

Meno rischiose delle azioni sono le obbligazioni (“bond” in inglese), ma anche qui, investire in obbligazioni non è sempre sicuro e non garantisce ritorni positivi. Ci sono stati investitori che in passato hanno perso soldi e parecchi. Anni fa chi ha deciso di investire in obbligazioni emesse da banche irlandesi ai tempi della crisi del Paese, è stato “azzerato” (un modo “carino” per dire in finanza che ha perso tutti i soldi investiti).

Non è andata meglio a chi ha deciso di investire in obbligazioni delle prime quattro banche “risolte” in Italia: Cariferrara, Carichieti, Banca Etruria e Banca Marche. “Risolte” è un altro termine “carino” per dire che sono state soggette al “bail in”, il nuovo modo di salvare le banche non immettendo soldi statali o di enti sovragovernativi (bail out) ma attraverso le risorse investite da coloro che hanno dato fiducia alla banca (in primis azionisti poi obbligazionisti poi correntisti con depositi superiori ai 100.000,00 euro).

Coloro che in Italia hanno comprato le azioni e le obbligazioni subordinate di queste quattro banche italiane sottoposte al “bail in” hanno perso tutto il capitale investito.

Dopo avere descritto sinteticamente le principali caratteristiche e rischi legati alle opportunità di investimento attuali, vediamo le accortezze e una delle regole da seguire per capire dove allocare i propri risparmi.

utilizzare La regola del 10% per Investire

Indipendentemente dalla scelta se investire in azioni o in obbligazioni, ci sono alcune accortezze da seguire per il proprio portafoglio di investimenti. Il consiglio per non avere una paura irrefrenabile di correre il rischio di perdere tutto è questo.

Se si decide di puntare ad investire in azioni, qualsiasi investitore consapevole non metterà mai più del 10% del proprio capitale su un unico titolo per non esporsi al rischio di perdere una parte importante del proprio capitale investendo su un’unica azienda che, per ragioni interne o esterne, inizia a chiudere i bilanci in rosso.

Ma la regola del 10% non vale soltanto per le azioni, ma anche per le obbligazioni e altri strumenti finanziari. Vediamo perché. In tema di obbligazioni alcuni risparmiatori che non si vogliono accontentare dei miseri rendimenti delle obbligazioni statali italiane comprano titoli “esotici”, ovvero obbligazioni emesse da paesi stranieri in valuta estera (per esempio bond emessi da stati come Argentina, Russia, Venezuela, Turchia…)

Molti di questi investitori hanno subito pesanti perdite. Un’accortezza quando si decide di investire in obbligazioni è quella di non prendere “le uova dallo stesso paniere”. E di non farsi ingolosire dall’interesse che offrono i singoli emittenti: normalmente maggiore è l’interesse che offrono, maggiore è il rischio.

Nessuno regala niente. Più l’emittente che emette l’obbligazione è rischioso più è alto l’interesse che deve offrire sul prestito che emette per trovare chi è disposto a concedergli credito. Perciò, anche nel caso delle obbligazioni si consiglia per prudenza di seguire la regola del 10% e di non investire più del 10% del proprio capitale su un singolo emittente (la stessa regola vale per le azioni).

La regola del 10% è sempre valida?

Quando si decide in quale asset investire i propri risparmi si può sempre seguire la regola del 10%? La risposta purtroppo è no, o meglio, si si può sempre seguire ma i rischi che si assumono cambiano. Parlo soprattutto per quegli investitori che dispongono di capitale di taglia piccola o media, sotto i 50.000 euro.

In questi casi, investire in azioni o obbligazioni dirette può esporre al rischio (anche seguendo la regola del 10%) di non riuscire a costruirsi un portafoglio sufficientemente diversificato. In questo caso alcuni strumenti finanziari ci aiutano a decidere su quali asset focalizzarci.

I fondi, le Sicav e gli ETF non investono in singole azioni o obbligazioni ma in panieri di titoli diminuendo il cosiddetto rischio emittente, ovvero il rischio di incappare in una società i cui titoli emessi (che si tratti di azioni o obbligazioni) perdono velocemente valore.

Quando si investe, se non si vuole il rischio di perdere tutto, meglio diversificare l’investimento su un paniere di titoli. E ora vediamo due casi emblematici, di investimenti su cui molti risparmiatori puntano credendo di non correre nessun tipo di rischio: gli immobili e il conto corrente.

Investire in immobili è privo di rischi?

Alcuni investitori intimoriti dai saliscendi dei mercati azionari e obbligazionari e non sapendo cosa fare si rifugiano in investimenti che ritengono assolutamente privi di qualsiasi rischio. Purtroppo investimenti di questo tipo non esistono.

Anche gli investimenti più innocui e sicuri, come investire in immobili (acquistandone uno o più a scopo abitativo o per metterlo a frutto) comportano dei rischi. Possono essere rischi non percepiti, ma alla domanda “investire in immobili è privo di rischi?” purtroppo si deve rispondere no.

Il capitale investito in un immobile può subire svalutazioni per vari motivi, come la diminuzione della richiesta di case nella zona di acquisto o il declino del quartiere in cui è situata l’abitazione. Possono inoltre esserci fattori ancora più ampi, come crisi economiche nelle quali molte case vengono messe in vendita a prezzi molto bassi da persone che non riescono a pagare il mutuo e quindi la nostra casa può diventare improvvisamente fuori mercato a livello di prezzo.

Oppure ancora il nostro Paese potrebbe modificare la propria politica di accoglienza e rendersi meno interessante per gli stranieri qualificati (è quello che è successo con la Brexit all’Inghilterra per esempio) facendo venire meno parte della domanda e portando quindi ad una rarefazione degli scambi immobiliari: al prezzo a cui le persone voglio in media vendere gli immobili, non c’è nessun compratore che in media sia disposto ad acquistarli.

Questo evidenzia l’importanza di non dare nulla per scontato. Purtroppo, investire in immobili non è privo di rischi, così come nessun investimento si può definire sicuro al 100%.

è sicuro investire in un conto corrente?

Può anche succedere che un risparmiatore, non sapendo dove investire o magari perché è frenato dalla paura di subire delle perdite, decida di lasciare i propri soldi sul conto corrente. Ma oggi, si può dire che questa modalità sia così sicura? Investire in un conto corrente è sicuro dal punto di vista teorico fino a un certo punto. Vediamo perché.

Molte risparmiatori alle prime armi magari non lo sanno, ma come recita l’articolo 1834 del codice civile “nei depositi di una somma di danaro presso una banca, questa ne acquista la proprietà, ed è obbligata a restituirla nella stessa specie monetaria, alla scadenza del termine convenuto ovvero a richiesta del depositante, con la osservanza del periodo di preavviso stabilito dalle parti o dagli usi”.

Perciò anche se si decide di lasciare i soldi nel conto corrente non significa che stanno li fermi e che non vengono utilizzati. La banca utilizza i soldi dei depositanti per esercitare la propria attività bancaria prestandoli a imprese o risparmiatori comuni in cambio di un interesse. Se nell’esercizio di questa funzione creditizia la banca non fa bene il suo lavoro e presta i soldi a debitori che poi si rivelano insolventi, la capacità della banca di far fronte ai suoi impegni è compromessa.

Il rischio di investire in un conto corrente

Con la nuova normativa sul “bail in” entrata in vigore il 01.01.2016 i depositi bancari sopra i 100.000 mila euro, possono insieme alle azioni e alle obbligazioni emesse da una banca, venire aggrediti. Le banche italiane sono obbligate ad aderire al Fondo Interbancario di Tutela dei Depositi che garantisce ogni singolo depositante, per le disponibilità risultanti sul conto, sino a 100.000 euro.

Oltre questa cifra si rischia, e secondo alcune opinioni anche prima, quando con troppa leggerezza si apre il conto con la banca che offre i tassi di interesse più favorevoli sul conto deposito. Ecco perché si dice che il conto corrente è sicuro fino a un certo punto. La solidità dell’istituto bancario è un elemento importante da prendere in considerazione insieme alle condizioni offerte per decidere se investire in un conto corrente e in quale banca.

Dove investire: accedi gratuitamente al corso

Per altri dubbi sul come investire puoi scaricare gratuitamente l’intero corso per investire in formato eBook. Questa era una delle lezioni del corso, ma quando ci si affaccia sul mondo degli investimenti le domande possono essere molte: da “esiste il momento perfetto per investire?” a “quanto rischio ad investire in Borsa?” passando per “a chi rivolgermi per investire oggi?”.

Per rispondere a tutte queste domande e altre ancora abbiamo ideato un corso gratuito per imparare le basi su come investire e che affronta i temi classici del mondo degli investimenti. Accedi gratuitamente al corso per leggere tutte le lezioni e toglierti tutti i dubbi.