Le polizze vita sono una buona forma di risparmio? E’ questa una tra le domande più frequenti che ci vengono poste come consulenti finanziari indipendenti. Infatti non avendo prodotti da vendere o sui quali guadagnare o percepire retrocessioni, siamo sempre nella miglior condizione per fornire un parere super partes su questo prodotto. Un prodotto che risulta tra i più spinti dagli intermediari, banche e reti.

LE gestioni separate: le PIU’ DIFFUSE

In questa nostra analisi prenderemo in considerazione le polizze vita rivalutabili, le famose gestioni separate, le unit linked e le multiramo, le cosiddette ibride ovvero un po’ gestione rivalutabile e un po’ unit linked. Di certo per chi le colloca rappresentano un guadagno assicurato per molti anni. Ma per chi le sottoscrive sono altrettanto interessanti?

Le rivalutabili come le gestioni separate (dette anche ramo I) sono fra le polizze più diffuse e le più vecchie. In questo tipo di polizze, i soldi raccolti dai risparmiatori confluiscono in una gestione separata. Una specie di cassetto separato con dentro tutti i soldi derivanti dalla vendita di un certo tipo di polizza e investiti dalla Compagnia di assicurazione di solito soprattutto in titoli di Stato.

Sono quindi di fatto utilizzate soprattutto come investimento finanziario quasi puro. Per tale ragione non servono per coprirsi contro un rischio come si reputa spesso erroneamente ma si utilizzano soprattutto per investire il denaro.

Un altro tipo di polizze del ramo III sono le polizze index linked. Queste non prevedono la garanzia del capitale investito alla scadenza, mentre il pagamento degli interessi dipende da come si comportano una serie di titoli, indici di borsa, valute o materie prime individuate come sottostante.

unit linked, le piu’ care

Il terzo tipo di polizze più comunemente vendute e nel mirino di tutte le compagnie come prodotti da piazzare ai risparmiatori (e capirete presto il perché) è rappresentato dalle unit linked. Dal punto di vista finanziario, sono molto simili a una gestione di fondi comuni all’interno di un involucro assicurativo.

Il risparmiatore può talvolta scegliere quali fondi mettere all’interno della polizza unit linked ma nella maggior parte dei casi delega al gestore, potendo spaziare tra fondi monetari, fondi obbligazionari, fondi bilanciati e azionari. Questo tipo di polizze non offre la garanzia del capitale investito.

Non solo dunque le polizze unit linked non garantiscono nulla, ma possono presentare costi esorbitanti poiché si sommano tanti passaggi e soggetti che vogliono tutti ritagliarsi una bella fetta di retrocessioni. Se il sottostante è rappresentato da fondi d’investimento, troppo pochi sono coloro che usano gli ETF, il costo si somma a quello della banca depositaria e della compagnia assicurativa, più il costo di gestione più altre possibili gabelle. E vanno valutate quindi sia in fase di sottoscrizione sia di mantenimento con grande attenzione per evitare di far lavorare il vostro capitale al 100% a beneficio di altri.

da cosa proteggersi con le polizze vita?

Che si tratti di gestioni separate o di polizze index linked o unit linked, le polizze vita di fatto sono un investimento finanziario. Il contenuto assicurativo è molto basso e vengono vendute per soddisfare degli obiettivi specifici come garantirsi una pensione integrativa in caso di vita o lasciare un capitale alla propria famiglia. O a una persona che non rientra nell’asse ereditario in caso di morte.

Poiché consentono di incamerare commissioni molto elevate, le polizze vita sono sicuramente un affare per chi le vende più che per chi le acquista. Inoltre, per come sono congegnate rispetto ad altri prodotti finanziari, disincentivano il contraente a interromperle o riscattarle per un tempo così lungo che chi le vende ha una rendita assicurata per molti anni. Talvolta queste polizze vita sono quasi come delle trappole da cui non è possibile uscire, salvo pagando pesanti penali.

polizze vita come investimento? occhio ai costi!

Prima di sottoscrivere una polizza vita occorre chiedersi: da quale rischio mi voglio coprire? Quali sono i miei bisogni? Il nostro consiglio come consulenti finanziari indipendenti è quello di ragionare ad ampio spettro. Se l’obiettivo è assicurare ai propri familiari un capitale in caso di morte ci sono molte altre opzioni. Ad esempio quella di sottoscrivere una polizza pura caso morte. Non è assolutamente detto, anzi spesso vale il contrario, che una gestione separata o una index linked o una unit linked siano la soluzione migliore.

Quando si tratta di investire un capitale anche ingente bisogna valutare attentamente i pro e contro di inserirlo all’interno di una polizza vita soprattutto dal punto di vista dei costi e dei possibili vantaggi, studiando altre possibili alternative. Alternative che il consulente assicurativo o bancario potrebbe non essere interessato a illustrare se dalla vendita non ci ricava nulla.

Volendo assicurare un capitale in caso di decesso esistono anche sul web oramai delle polizze pure caso morte che con poche centinaia di euro all’anno adempiono a questa finalità in modo molto trasparente.

Invece nelle polizze unit linked i costi da intermediario a intermediario possono variare moltissimo (anche del 300%) e pesare come un macigno sui rendimenti finali. Avendo esaminato molteplici prodotti in questi anni abbiamo riscontrato spesso costi stratosferici anche del 5-6% annuo tutto compreso mentre il sottoscrittore pensava di non pagare nulla!

il rendimento non garantito delle polizze vita

In una polizza vita di ramo I ovvero del tipo gestione separata tutto dipende dal rendimento dei titoli di stato, visto che BTP e CCT detenuti dalle compagnie italiane possono pesare il 40% o il 50% o più nel portafoglio. Inoltre la commissione di gestione che viene trattenuta dalla compagnia assicurativa può essere molto ingente se sommata ai vari caricamenti. Se avete investito 100 la compagnia potrebbe dirvi che il rendimento viene riconosciuto solo sull’investito, ma se il caricamento è per esempio del 5% questo significa che solo su 95 viene riconosciuto il rendimento. Ci sono poi altre voci di spesa che la compagnia assicurativa si trattiene per offrire sulla polizza vita un eventuale rendimento minimo garantito.

Le gestioni separate sono caratterizzate da una composizione degli investimenti tipicamente prudenziale. Il rendimento ottenuto dalla gestione separata e retrocesso agli aderenti viene utilizzato per rivalutare le prestazioni previste dal contratto. Può anche essere riconosciuta una garanzia di restituzione del capitale versato e/o di un rendimento minimo nonché il consolidamento annuo dei risultati. Ciò significa che i rendimenti realizzati sono definitivamente acquisiti e non possono essere modificati dalle eventuali perdite o dai minori rendimenti degli anni successivi. Verificare ogni punto sul contratto è comunque sempre un imperativo prima di firmare e acquistare qualsiasi prodotto.

calcolo del rendimento nelle gestioni separate

Come abbiamo detto, in questo tipo di polizze il patrimonio investito è separato da tutte le altre attività finanziarie della compagnia e questo è una forma di garanzia per i sottoscrittori. Un particolare molto importante da tenere presente è che la valorizzazione dei titoli in portafoglio avviene al prezzo storico e non come accade per i fondi d’investimento o le gestioni patrimoniali al valore di mercato. In queste polizze di ramo I, i titoli investiti nella gestione separata sono valorizzati al prezzo d’acquisto, fino a quando non vengono venduti.

Le oscillazioni dei prezzi di mercato dei titoli invece non vengono prese in considerazione, al contrario di quanto accade in altri tipi di gestione patrimoniale o dei fondi di investimento. Confrontiamo per esempio un fondo comune d’investimento e una gestione separata che abbiano in portafoglio ipoteticamente lo stesso titolo al 100%. Il titolo è un BTP con cedola al 2%, acquistato a valore nominale di 100. Se un anno dopo l’acquisto il prezzo del BTP scende a 95 avremo due valorizzazioni diverse. Il fondo valorizzerà il titolo a 95 realizzando una perdita del 5% e una cedola incassata del 2%: risultato per il cliente, meno 3%. La gestione separata invece continua a valorizzare il titolo a 100 (il prezzo di acquisto) senza quindi subire perdite sul rendimento ma incassando comunque la cedola del 2%: risultato per il cliente un guadagno (lordo) del 2%.

l’illusione della stabilità dei rendimenti

Psicologicamente la valutazione a costo storico delle polizze vita di ramo I a gestione separata è qualcosa che piace a molti risparmiatori perché evidentemente questo sterilizza la volatilità e in caso di disinvestimento non si subirà una perdita in conto capitale. Tutto questo ha naturalmente un costo da valutare perché se la compagnia si trattiene ogni anno come costo una percentuale molto elevata del rendimento l’affare nel tempo non lo fa certo il risparmiatore. Se tornando all’esempio precedente l’anno successivo il BTP risale da 95 a 100 il fondo salirà complessivamente del 7% (5% del titolo più 2% di cedola) mentre nel caso della gestione separata il risultato sarà sempre del 2% lordo dedotto tutti i costi.

Per effetto di questo meccanismo le gestioni separate offrono maggiore stabilità dei rendimenti ma contengono alla fine sono gli stessi titoli che si possono acquistare da sé o tramite un ETF o un fondo. Molte compagnie hanno in questi anni venduto come punto di forza il fatto che avevano in portafoglio titoli con cedole alte e per questo potevano pagare rendimenti elevati ma il “giochino” non può durare all’infinito.

come funziona una gestione separata

I titoli con cedole alte vengono spesso sostituiti dalle gestioni separate con strumenti meno redditizi o che hanno un diverso profilo di rischio come obbligazioni societarie, private equity/debt, azioni ad alto dividendo. Per realizzare plusvalenze e incrementare il risultato annuale si possono vendere i titoli acquistati in fasi di mercato caratterizzate da tassi più elevati. Una volta venduti restano in portafoglio soltanto i titoli acquistati di recente e con tassi più bassi (e questo va a discapito del rendimento futuro per i clienti).

Le plusvalenze possono essere accantonate a riserva e distribuite anche negli anni successivi ai sottoscrittori (fino a 8 anni) ma tenere in piedi questi mega contenitori sta diventando sempre più impegnativo, anche per le stesse compagnie. I forti ribassi delle obbligazioni, come quello del 2022, e la risalita dei tassi d’interesse crea infatti non pochi problemi.

Solitamente le gestioni separate vengono sottoscritte in periodi in cui i rendimenti sono bassi o bassissimi, ma oggi sul mercato si possono ottenere rendimenti interessanti evitando strutture complesse e prodotti costosi. Anzi è probabile che chi ha ancora prodotti possa decidere di liquidarli, penalizzando ulteriormente chi è rimasto dentro.

i rischi della non separazione dei patrimoni

Bene sintetizza Massimo Scolari, presidente di Ascofind, associazione per la consulenza indipendente: “Nelle gestioni separate, nei fatti, non è applicato il principio della separazione dei patrimoni. I rendimenti passati vengono travasati nell’esercizio corrente in modo discrezionale. In assenza del mark to market (ovvero delle valorizzazione ai prezzi di mercato) in pratica, si trasferisce patrimonio dai clienti vecchi ai clienti nuovi. Se il meccanismo si inverte con i riscatti, le conseguenze possono essere dolorose”.

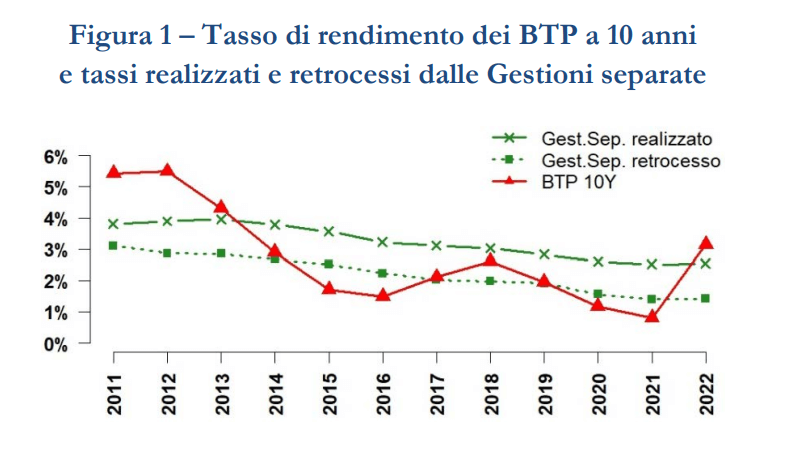

Secondo i dati messi a disposizione da Ivass, l’istituto di vigilanza sulle compagnie assicurative, nel suo ultimo bollettino di dicembre 2023, le gestioni separate evidenziano un tasso di rendimento medio trattenuto superiore all’1% e in lieve ma costante aumento. Lo si vede bene nel grafico superiore tratto proprio dal bollettino Ivass. Il grafico mette chiaramente in evidenza non solo il differenziale tra tassi realizzati e tassi retrocessi, ma anche la differente volatilità e redditività rispetto a un BTP decennale.

Si può anche notare il fatto che nonostante negli ultimi dieci anni i rendimenti siano calati per gli assicurati, le compagnie hanno saldamente mantenuto, se non addirittura aumentato il tasso trattenuto.

UNIT LINKED: costi elevati e rendimenti incerti

Nel caso delle polizze index e unit linked, non si può parlare di fasce di rendimenti previsti. Il rendimento che si ottiene sui premi versati non è certo garantito. Dipende dall’andamento dei mercati, dalla capacità dei gestori di fare meglio dei mercati, e dai caricamenti di cui sono gravate. Un vero effetto boomerang, perché se i mercati non vanno nella direzione sperata o i gestori non sono bravi a investire e i costi che applica la compagnia assicurativa sono comunque elevati, la compagnia potrebbe restituire al cliente meno di quanto ha investito. Nel caso in cui i mercati non salgano, dato l’elevato peso dei costi delle polizze index e unit linked, il risparmiatore può anche trovarsi nella situazione paradossale di ottenere un capitale finale inferiore ai premi versati.

Soprattutto se si guarda al potere d’acquisto nel tempo. Se si analizza quanto abbiamo scritto riguardo i fondi d’investimento e il confronto con altri strumenti come gli ETF (vedi per esempio questo articolo) avere un portafoglio di fondi all’interno di un involucro assicurativo magari costoso non migliora certo la situazione.

risparmio forzoso grazie alla polizza vita

Certo, alcuni lati positivi si possono vedere nelle polizze vita perché per taluni risparmiatori rappresentano una quasi ‘coercizione’ a mettere da parte ogni mese dei risparmi. Positiva può essere anche la presa di coscienza che esiste un’esigenza di protezione. Ma per raggiungere questo obiettivo non è bene affidarsi al primo che capita, firmare delle cambiali in bianco o accettare di pagare delle commissioni fuori mercato ed esose. Questo purtroppo capita sovente.

In sintesi quindi le polizze vita di questo tipo sono molto diffuse perché sportelli bancari, sportelli postali e assicuratori spingono molto la loro vendita. Sono un business molto redditizio per le compagnie assicurative e per i loro agenti, che vengono pagati con provvigioni sul numero e importo di polizze vendute. Con gli ultimi dati fermi a fine 2022, solo le gestioni separate in Italia valgono oltre 580 miliardi di euro di patrimonio degli italiani! Un’enormità.

impignorabilita’ e insequestrabilita’

Tra i vantaggi nei prodotti assicurativi/finanziari relativi alle polizze vita i più noti sono l’impignorabilità e la non sequestrabilità. Le somme che l’azienda assicuratrice deve al contraente o ad un suo beneficiario non sono soggette né ad azioni esecutive né tanto meno a quelle cautelari. Tuttavia, secondo quanto stabilito in diverse sentenze, questi privilegi possono venire a mancare in caso di responsabilità penale, dando origine al sequestro preventivo della polizza vita. Un’azione che può essere applicata anche ai casi di evasione fiscale.

vantaggi fiscali del ramo vita

Un ulteriore vantaggio di chi sottoscrive una polizza vita è quello del differimento della tassazione al momento del riscatto della polizza, noto anche come “tax deferral”. Ciò comporta la possibilità di reinvestire ogni anno la parte d’imposta annuale che altrimenti verrebbe decurtata dal patrimonio in caso di tassazione ordinaria sulle eventuali plusvalenze. Rinviare la tassazione al momento del riscatto come avviene nel caso delle polizze unit linked è sicuramente un argomento potenzialmente interessante. Un vantaggio da ponderare attentamente però con i costi dello strumento!

Se per ottenere questo eventuale vantaggio si paga una gabella del 3,5-5% all’anno questo beneficio fiscale è come se non esistesse. Il rimedio è perfino peggiore del male. Vale (e in peggio) una vecchia battuta di Beppe Grillo quando faceva solo il comico: “I commercialisti fanno sì che se dobbiamo pagare cinque milioni di tasse, ne paghiamo soltanto tre e diamo gli altri due a loro”. Una cosa simile può capitare, e lo abbiamo visto spesso nei nostri check up ai risparmiatori, con le unit linked sul risparmio nella tassazione delle plusvalenze dove potete sostituire il commercialista con il private banker o con l’assicuratore.

Va infine ricordato che ai fini ereditari le polizze vita non rientrano nell’asse ereditario dal defunto (come avviene peraltro con il possesso dei titoli di Stato) e pertanto sono esenti dall’imposta di successione. Questo vantaggio può essere utile per alcuni risparmiatori con patrimoni molto elevati e in determinate casistiche che vogliono dirottare una parte di patrimonio fuori dall’asse ereditario.

se le conoscI le eviti?

Ma se le polizze vita sono così convenienti soprattutto per chi le vende come fanno a essere così interessanti anche per chi le compra? Sono gravate da costi eccessivi e spesso anche da alte barriere all’uscita. Nonostante queste condizioni spesso inique e poco trasparenti le polizze, soprattutto quelle a contenuto finanziario, sono molto diffuse tra i risparmiatori. I motivi sono molteplici. I contratti assicurativi in realtà sono per ‘iniziati’ e non sono per nulla di agevole lettura.

Bisogna imparare a leggere tra le righe e possedere un bagaglio finanziario, statistico e assicurativo non indifferente. E non tutti i risparmiatori sono in grado di farlo. Persino chi lavora da anni nel settore assicurativo stenta a volte interpretare le polizze dei propri concorrenti!

Ma perché si vendono così tanto, allora? La finanza comportamentale ci viene sicuramente in aiuto.

Chi le vende fa leva spesso più sulle emozioni che sulla razionalità di chi le compra! Chi compra non è in grado di giudicare il prodotto e si fida. E non a caso in questo settore è la vendita porta a porta o allo sportello bancario il canale di piazzamento principale. Il risparmiatore tende così quasi istintivamente a fidarsi dell’amico assicuratore o banker che gliela propone.

Polizze assicurative e riscatto anticipato

Prima di sottoscrivere una polizza assicurativa occorre valutare bene le varie clausole e clausolette scritte nelle pieghe dei contratti. A ben guardare infatti la maggior parte delle polizze vita è fatta per impedirci di uscirne, avendo clausole particolarmente vincolanti per il sottoscrittore. Clausole fatte apposta per rendere l’uscita molto penalizzante.

Ma se fossero così convenienti per chi le sottoscrive perché c’è bisogno di tutte queste barriere all’uscita?

Per questo motivo il nostro consiglio estremo è di costruirsela da soli una polizza, investendo direttamente e senza troppe deleghe soprattutto a degli assicuratori. Un buon consulente finanziario autonomo può darvi tutti gli strumenti e consigli a costi nettamente inferiori. Col vantaggio non trascurabile di potere in qualsiasi momento smontare l’investimento diretto senza penali o clausole ‘trappola’. I soldi rimangono vostri e non diventano di qualcun altro.

fondo pensione e polizza vita a confronto

Ciascun risparmiatore in base alle proprie esigenze e patrimonio può valutare molte soluzioni.

Un piccolo risparmiatore può farsi un fondo pensione acquistando direttamente mese dopo mese o anno dopo anno titoli semplici come titoli di Stato (magari ancorati all’inflazione) ed Etf azionari e obbligazionari. I soldi investiti tramite una polizza o un fondo pensione non sono investiti in modo molto diverso. E si evita così di regalare ogni anno un pezzo del proprio patrimonio a chi vende spesso aria fritta.

>>> Vuoi sapere come incrementare la tua pensione futura? Richiedi una consulenza! <<<

Eppure gli italiani continuano a preferire le costose polizze vita. La ragione? Come abbiamo spiegato sopra si tratta del ‘potere’ dei collocatori, ovvero di chi vende rispetto a chi compra. Le banche e le compagnie che offrono entrambi i prodotti guadagnano molto di più se vendono una polizza rispetto a un altro prodotto finanziario perché i caricamenti sono molto superiori. E il cliente è anche più facile da tenere ingabbiato tra clausole che penalizzato molto l’interruzione o il riscatto di una polizza.

Abilmente le compagnie assicurative per far sottoscrivere le polizze sbandierano rendimenti certo veritieri ma discutibili ottenuti su titoli acquistati a prezzi ‘storici’. Ma chi sottoscrive oggi una polizza non ha alcuna certezza sui rendimenti futuri… E pagare su una polizza vita che investe in obbligazioni e titoli di Stato un balzello annuale dell’1-2% significa guadagnare poco o nulla, bruciando nel tempo il capitale.

un parere indipendente

Come deve comportarsi chi ha sottoscritto una polizza che si accorge che era una ‘fregatura’ perché farcita di una marea di costi? Andare avanti o uscirne?

Occorre valutare caso per caso se è meglio riscattare il prodotto godendo delle prestazioni sui premi versati se non esistono vincoli naturalmente. Si evita così di farsi tosare comunque il proprio capitale.

A chi ha esigenze complesse e patrimoni importanti da difendere e far crescere non possiamo che suggerire di rivolgersi a un bravo consulente finanziario indipendente. Ovvero a qualcuno che non è pagato per rifilarvi qualche prodotto e ottenere una retrocessione ma che come un consigliere indipendente è al vostro fianco per valutare e suggerire al meglio.

Noi di Soldiexpert SCF offriamo consulenza indipendente da oltre vent’anni direttamente a investitori e risparmiatori e affianchiamo i nostri clienti in tutte le scelte finanziarie personali e familiari di cui decidono di farci partecipi. A tutti consigliamo le opportunità migliori in base alle diverse esigenze, agli obiettivi, all’orizzonte temporale e al profilo di rischio.

Se vuoi vedere come lavoriamo e cosa possiamo fare per te chiamaci subito e chiedici una consulenza una tantum. Approfittane già oggi, non rimandare, la prima mezz’ora è gratuita!